- •Оглавление

- •2. Состав финансовой отчетности, ее качественные характеристики

- •3. Система нормативного регулирования бухгалтерского учета, ее значение

- •4. Концепции развития бухгалтерского учета, их преемственность на современном этапе экономического развития

- •5. Учет продажи товаров на экспорт

- •8. Критерии отнесения организации к малому предпринимательству

- •9. Факторы, влияющие на организацию учета в сфере услуг

- •10. Методы учета затрат на производство и калькулирование себестоимости услуг

- •11. Учет движения предметов проката

- •13. Основополагающие принципы создания мсфо

- •14. Учет выбытия основных средств

- •15. Способы оценки нематериальных активов, и их учет

- •16. Учет выпуска готовой продукции

- •20. Дебиторская задолженность, принципы и порядок учета расчетов

- •21. Учет движения и способы списания в производство материальных ценностей

- •22. Способы начисления амортизации основных средств и отражение в учете

- •24. Учетная политика организации, ее значение, порядок формирования

- •Учетная политика для целей налогового учёта

- •27. Первичный учет, его влияние на организацию учетного процесса

- •Первичный бухгалтерский документ должен иметь:

- •28. Учет затрат по местам возникновения и носителям затрат

- •29. Учет движения товаров в розничной торговле

- •31. Принципы подготовки финансовой отчетности, ее виды

- •32. Ценные бумаги, их оценка, учет

- •33. Формы бухгалтерского учета, признаки определяющие их

- •35. Порядок разработки и принятия мсфо

- •37. Аудит расчетов с персоналом в организациях сферы сервиса

- •39. Документальная проверка формирования себестоимости услуг гостиницы

- •41. Проверка правильности расчетов курсовой разницы

- •42. Оценка состояния системы внутреннего контроля

- •43. Аудиторская проверка правильности отражения в учете продаж

- •44. Федеральные стандарты аудиторской деятельности в практике аудиторской организации

- •45. Рабочие документы аудитора. Состав, содержание, порядок оформления, использования и хранения

- •46. Виды аудиторских заключений, их модификация

- •47. Основные принципы аудиторской деятельности

- •48. Нормативно-правовое регулирование аудиторской деятельности

- •50. Предпосылки возникновения мса

- •51.Концепция разработки национальных стандартов аудита

- •52. Ревизия как инструмент контроля

- •53. Классификация приемов и методов контроля

- •54. Виды и формы финансового контроля, их цели и задачи

- •55. Принципы подготовки мса

- •56. Классификация международных стандартов аудита по группам

- •57. Основные этапы аудиторской проверки

- •58. Виды аудиторских доказательств и способы их получения

- •59. Роль аудита как функции контроля в условиях рыночной экономики

- •60. Форма и структура аудиторского заключения

- •62. Значение и порядок разработки внутренних аудиторских стандартов

- •63. Программа проведения аудита расчетных операций.

- •64. Цели и задачи аудита финансовых вложений

- •66. Особенности документальной проверки в организациях сферы сервиса

- •67. Особенности проведения аудита в прокате

- •69. Аудит расчетов с бюджетом в организациях сферы сервиса

- •71. Показатели финансовой устойчивости организации

- •72. Экономическая и финансовая рентабельность собственного капитала

- •73. Методы анализа движения денежных потоков

- •75. Предмет и метод комплексного анализа

- •77. Анализ материальных затрат на один рубль выручки от продаж

- •79. Анализ факторов себестоимости услуг

- •80. Анализ состояния, структуры и использования основных средств

- •83. Управленческий учет в структуре управления организацией

- •85. Управленческий и финансовый анализ, цели и задачи

- •86. Роль бюджетирования функционирования центров ответственности

- •88. Методы калькулирования, применение в управленческом учете

- •92. Оценка деловой активности предприятия, ее анализ

- •95. Факторный анализ прибыли

- •98. Анализ структуры и объема выручки

- •100. Роль экономического анализа в текущем управлении организацией

- •101. Коэффициенты ликвидности и платежеспособности, их расчет

- •103. Факторы, влияющие на финансовый результат, их оценка

- •104. Современные методы экономического анализа. Основные концепции

- •106. Сегментация рынка в выборе стратегии развития организации

- •107. Регулирование и правовое обеспечение рынка ценных бумаг

- •110. Риск-менеджмент и его значение в управлении организацией

- •111. Методы определения рыночной стоимости акции

- •112. Понятие услуги, характер ее оказания в сфере сервиса

- •114. Ценовая политика и стратегия предприятия

- •Отечественные фирмы стоят перед решением следующих важнейших вопросов в области ценообразования:

- •115. Элементы менеджмента, их характеристика

- •Элементы системы менеджмента:

- •117. Методы управления дебиторской и кредиторской задолженностью

- •118. Факторы, определяющие производственную структуру сферы сервиса

- •119. Предпринимательская деятельность, ее риски

- •122. Структура процесса оказания услуг

- •123. Финансовая стратегия в системе управления предприятием

- •124. Задачи и функции управления коммерческой организацией

- •126. Системы организации оплаты труда

- •128. Виды цен, структура и классификация

- •129. Производственный процесс, типы и виды производства

- •130. Принципы налогообложения, порядок, начисление и уплата налогов

- •131. Принципы организации финансовой политики предприятия

- •132. Инновационные стратегии: понятия и виды

- •133. Формы и методы государственного регулирования цен

- •135. Бизнес-план предприятия, подготовка и составление

- •136. Принципы кредитования в сфере услуг

- •140. Налоговое регулирование и налоговое планирование.

110. Риск-менеджмент и его значение в управлении организацией

Управление рисками (риск-менеджмент; англ. Risk management) - процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь, вызванных его реализацией.

Современная экономическая наука представляет риск как вероятное событие, в результате наступления которого могут произойти только нейтральные или отрицательные последствия. (Если событие предполагает наличие как положительных, так и отрицательных результатов, и в отдельных изданиях именуется спекулятивным риском, то оно исследовано экспертами не добросовестно. Эти события (а не событие) имеют дуальную природу и всегда (!) могут быть разделены на "шанс" (предполагаемое событие, способное принести кому-либо полезность, выгоду, прибыль) и "риск" (предполагаемое событие, способное принести кому-либо ущерб, убыток). Дуальные события могут быть сопутствующими (реализация шанса может повлечь за собой риск или наоборот), взаимоисключающими (игра в орлянку) или независимыми (реализация шанса и риска не зависит друг от друга, а определяется обстоятельствами и неопределенностью). Именно поэтому, в целях создания стройной системы взглядов на риск-менеджмент, следует признать все риски чистыми, а дуальные события определенные как "спекулятивные" подвергать повторному анализу).

Цель риск-менеджмента в сфере экономики - повышение конкурентоспособности хозяйствующих субъектов с помощью защиты от реализации чистых рисков.

В риск-менеджменте принято выделять несколько ключевых этапов:

-выявление риска и оценка вероятности его реализации и масштаба последствий, определение максимально-возможного убытка;

-выбор методов и инструментов управления выявленным риском;

-разработка риск-стратегии с целью снижения вероятности реализации риска и минимизации возможных негативных последствий;

-реализация риск-стратегии;

-оценка достигнутых результатов и корректировка риск-стратегии.

Ключевым этапом риск-менеджмента считается этап выбора методов и инструментов управления риском.

111. Методы определения рыночной стоимости акции

Акция, — согласно Федерального Закона «О рынке ценных бумаг», — «эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управление акционерным обществом и на часть имущества, остающегося после его ликвидации».

Оценка привилегированных акций. По своей природе привилегированная акция занимает промежуточное положение между облигацией и обыкновенной акцией. Эта акция подразумевает обязательство выплаты стабильного, фиксированного дивиденда, но не гарантирует возмещения своей номинальной стоимости. При анализе привилегированных акций с точки зрения инвестора необходимо оценивать используемую в расчетах собственную норму прибыли инвестора, показывающую максимальную цену, которую инвестор готов заплатить за акции или минимальную цену, за которую инвестор готов продать эту акцию. Если стандартная норма прибыли инвестора составила 10% против 7% дивиденда от объявленной стоимости привилегированной акции в 100 долл., то индивидуальная текущая стоимость акции для инвестора составит:

PV = D / r = 7 / 0,1 = 70 долл., где

PV — текущая стоимость привилегированной акции; D — объявленный уровень дивидендов; r — требуемая норма прибыли (требуемая ставка доходности).

Оценка обыкновенных акций. Задача определения стоимости обыкновенных акций значительно отличается от оценки облигаций и привилегированных акций, так как получение доходов по ним характеризуется неопределенностью как в плане величины, так и времени их получения. Модель бесконечного (постоянного) роста Если ожидается, что дивиденды компании будут расти одинаковыми темпами (g) в неопределенном будущем, то текущая стоимость акций составит:

,

где

,

где

Dо — базовая величина дивиденда; r — требуемая норма доходности; g — прогноз темпов роста дивидендов.

Для зрелых компаний предположение о бессрочном росте является допустимым.

Модель двухстадийного роста. Многие модели оценки базируются на предположении, что темпы роста в конце концов уменьшаются, и, следовательно, происходит переход от уровня роста превышающего нормальный (т. е. от сверхнормального) к нормальному темпу роста.

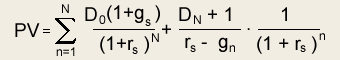

,

где

,

где

gs — сверхнормальный темп роста; gn — нормальный темп роста; N — число лет сверхнормального роста.

Таким образом, текущая стоимость акции равна:

текущей стоимости дивидендов за период сверхнормального роста;

дисконтированной стоимости цены акции в конце периода сверхнормального роста.