- •Дипломная работа на тему: «Учет операций на расчетном счете» (на примере ооо «Алькасар Ульяновск»)

- •Содержание

- •Глава 1. Теоретические основы ведения расчетного счета предприятия..........5

- •Глава 2. Организация учета операций на расчетном счете в ооо «____»......30

- •2.1. Краткая экономическая характеристика ооо « _________»..................................................

- •Глава 3. Рекомендации по совершенствованию учета хозяйственных операций на расчетном счете в ооо «________» .........................................

- •Введение

- •Глава 1. Теоретические основы расчетного счета предприятия

- •1.1. Сущность и понятие расчетного счета предприятия

- •1.2. Порядок открытия расчетного счета

- •1.3. Учет операций по расчетному счету предприятия

- •1.4. Документальное оформление операций на расчетном счете

- •Глава 2. Организация учета операций на расчетном счете в ооо «Алькасар Ульяновск_____»

- •2.1. Краткая экономическая характеристика ооо «______Алькасар Ульяновск______»

- •2.2. Анализ ведения расчетного счета в ооо «Алькасар Ульяновск»

- •Глава 3. Рекомендации по совершенствованию учета хозяйственных операций на расчетном счете в ооо «Алькасар Ульяновск»

- •Заключение

- •Список использованной литературы

- •Приложения

1.4. Документальное оформление операций на расчетном счете

Для документального оформления операций по расчетным счетам предусматриваются следующие расчетные документы: платежные поручения, чеки, платежные требования, инкассовые поручения. В расчетных документах должны содержаться реквизиты: наименование расчетного документа, его номер, число, месяц и год его выписки; вид платежа; наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН); наименование и место нахождения банка плательщика (БИК), номер корреспондентского счета или субсчета; наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН); наименование и место нахождения банка получателя (БИК), номер корреспондентского счета или субсчета; назначение платежа с выделением отдельной строкой налога, подлежащего уплате, либо с указанием того, что налог не уплачивается; сумма платежа, обозначенная прописью и цифрами.

Банк обязан производить зачисление или списание денежных средств со счета не позднее дня, следующего за днем поступления в банк соответствующих документов. Прием и выдачу наличных денег с расчетного счета банк осуществляет на основании первичных документов установленной формы:

Объявление на взнос наличными – является основанием для внесения денежных средств на расчетный счет из кассы. Заполняется в одном экземпляре, состоит из 3-х частей: объявление (остается в банке), ордер (прилагается к выписке с расчетного счета), квитанция (отдается лицу, внесшему деньги и служит оправдательным документом). Объявление на взнос наличными передается операционному работнику, который проверяет правильность его заполнения, подписывает, регистрирует сумму операции в приходном кассовом журнале и передает в кассу банка для осуществления приема денег. Кассир банка объявление оставляет у себя, квитанцию отдает лицу, внесшему деньги, а ордер передает операционисту (который затем будет приложен к выписке с расчетного счета).

Чек (денежный) – является основанием для получения денежных средств с расчетного счета. Хранятся чеки в кассе в сброшюрованной чековой книжке. Чековые книжки выдаются банком, обслуживающим предприятие. Выписывается чек в одном экземпляре, состоит из двух частей: чек (передается в банк) и корешок чека (остается в чековой книжке, является основанием для оприходования денежных средств в кассу предприятия). Денежные чеки подписываются руководителем, главным бухгалтером и заверяются печатью предприятия. На корешке чека проставляется номер и дата приходного кассового ордера и подпись главного бухгалтера как подтверждение оприходования полученных денег в кассу. Чек содержит информацию владельца счета: номер, дату, сумму, кому заплатить, подписи руководителя и главного бухгалтера, а также контрольную марку. На обороте чека указывается целевое назначение получаемых денег (на выдачу заработной платы, на хозяйственные или командировочные расходы и т.п.), подпись получателя, документ, удостоверяющий личность получателя и банковское свидетельство об оплате чека. Чек действителен в течение 10 дней.

Денежный чек предъявляется операционисту, который проверяет наличие достаточной суммы остатка на расчетном счете, записывает сумму чека в журнал по расходу, контрольную марку отделяет от чека и отдает клиенту, а сам чек передает кассиру. Кассир вызывает получателя по номер, приклеивает контрольную марку и выдает деньги.

Основная масса расчетов организаций с другими юридическими лицами, с бюджетом и внебюджетными фондами производится в безналичном порядке.

Организации могут использовать следующие формы безналичных расчетов:

1. расчеты платежными поручениями

2. расчеты аккредитивами

3. расчеты чеками

4. расчеты по инкассо

Выбранная форма расчетов обычно фиксируется в договорах между плательщиком и получателем средств. При любой форме расчетов банки выступают посредниками между плательщиками и получателями средств.

Формы документов, которые организация может использовать при осуществлении безналичных расчетов, являются унифицированными и разрабатываются Центральным Банком:

а) платежные поручения

б) аккредитивы

в) расчетные чеки

г) платежные требования

д) инкассовые поручения

Расчетные документы (кроме чеков) заполняются только на пишущей машинке или на ЭВМ шрифтом черного цвета; заполнение чеков производится ручкой с пастой, чернилами черного или синего цвета или на пишущей машинке шрифтом черного цвета; не допускаются исправления, подчистки, помарки, а также использование корректирующих жидкостей; расчетные документы должны содержать обязательные реквизиты, установленные Положением о безналичных расчетах.

Расчетные документы должны быть представлены в банк в течение 10 календарных дней, не считая дня выписки расчетного документа. В банк представляется столько экземпляров расчетных документов, сколько необходимо для всех участников расчетов. Копии расчетных документов могут быть изготовлены с применением копировальной бумаги, множительной техники или ЭВМ.

Первый экземпляр расчетного документа (кроме чека) подписывается двумя уполномоченными лицами (или одним лицом, если в организации отсутствует лицо с правом второй подписи). Кроме того, на документе ставится оттиск печати.

Расчеты платежными поручениями

Платежное поручение представляет собой распоряжение владельца счета (плательщика) обслуживающему банку о переводе получателю указанной в нем суммы по указанному адресу. Расчеты платежными поручениями являются наиболее распространенной формой расчетов. Платежными поручениями могут производиться перечисления денежных средств:

- за поставленные товары, выполненные работы, оказанные услуги;

- в бюджеты всех уровней и во внебюджетные фонды;

- в целях возврата (размещения) кредитов и займов, депозитов и уплаты процентов по ним;

- по распоряжению физических лиц или в пользу физических лиц;

- в других целях, предусмотренных законодательством или договором.

Банк имеет право принимать платежное поручение к оплате при наличии остатка денежных средств на расчетном счете, достаточной для произведения платежа. В договоре банковского счета может быть предусмотрено условие кредитования расчетного счета организации через овердрафт. Овердрафт предполагает наличие у банка права оплачивать платежные документы клиента при отсутствии денежных средств на счете за счет ссуды, оформленной банком самостоятельно.

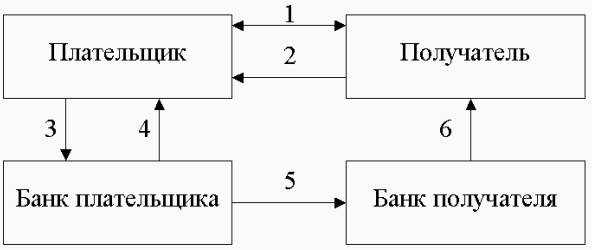

Схема документооборота при расчетах платежными поручениями представлена ниже на рисунке 1.

Рис. 1

1 – заключение договора с указанием формы расчетов.

2 – отгрузка продукции, выполнение работ, оказание услуг.

3 – передача платежного поручения для списания суммы платежа.

4 – выписка из расчетного счета плательщика о списании денежных средств.

5 – платежное поручение о зачислении суммы платежа на счет получателя.

6 – выписка из расчетного счета о зачислении суммы платежа на счет получателя.

Расчеты аккредитивами

Аккредитив – это условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств при предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Банками могут открываться следующие виды аккредитивов:

- покрытые (депонированные) или непокрытые (гарантированные);

- отзывные или безотзывные.

Покрытыми (депонированными) считаются аккредитивы, при открытии которых кредитная организация-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение кредитной организации поставщика (исполнителя) на отдельный балансовый счет на весь срок действия обязательств эмитента.

При установлении между кредитными организациями корреспондентских отношений непокрытый (гарантированный) аккредитив может открываться в исполняющей кредитной организации путем предоставления ей права списывать всю сумму аккредитива с ведущегося у нее счета кредитной организации-эмитента.

Отзывной аккредитив может быть изменен или аннулирован эмитентом без предварительного согласования с поставщиком (например, в случае несоблюдения условий, предусмотренных договором, досрочного отказа эмитента гарантировать платежи по аккредитиву). Все распоряжения об изменении условий отзывного аккредитива плательщик может давать поставщику только через кредитную организацию-эмитента, которая извещает кредитную организацию - исполнителя, а последняя - поставщика. Однако исполнитель обязан оплатить документы, соответствующие условиям аккредитива, выставленные поставщиком до получения последним уведомления об изменении или аннулировании аккредитива.

Безотзывной аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он открыт.

Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива. Аккредитив может быть предназначен для расчетов только с одним поставщиком.

Срок действия и порядок по аккредитиву устанавливается в договоре между плательщиком и поставщиком, в котором следует указать:

- наименование эмитента;

- вид аккредитива и способ его исполнения;

- способ извещения поставщика об открытии аккредитива;

- полный перечень и точную характеристику документов, представляемых поставщиком для получения средств по аккредитиву;

- сроки представления документов после отгрузки товаров, требования к их оформлению и др.

Открытие эмитентом гарантированных аккредитивов осуществляется по договоренности с покупателем и в соответствии с условиями корреспондентских отношений с другой кредитной организацией.

Для открытия аккредитива плательщик представляет заявление, в котором указывается:

- номер договора, по которому открывается аккредитив;

- срок действия аккредитива (число и месяц закрытия аккредитива);

- наименование поставщика;

- наименование кредитной организации исполнителя;

- место исполнения аккредитива;

- полное и точное наименование документов, против которых производятся выплаты по аккредитиву, срок их представления и порядок оформления (полный развернутый перечень может указываться в приложении к заявлению);

- вид аккредитива;

- цель открытия аккредитива, т.е. для отгрузки каких товаров (оказания услуг) открывается аккредитив, срок отгрузки (оказание услуг);

- сумма аккредитива;

- способ реализации аккредитива.

Заявление об открытии аккредитива представляется в количестве экземпляров, необходимом для выполнения условий аккредитив.

К недостаткам аккредитивной формы расчетов следует отнести замораживание средств покупателей на период действия аккредитива до его фактического использования, а также возможность задержки отгрузки продукции поставщиком до поступления аккредитива.

Вместе с тем, она гарантирует немедленную оплату счетов поставщиков и способствует соблюдению расчетно-платежной дисциплины.

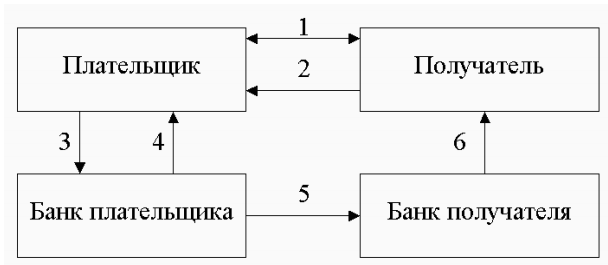

Схема документооборота при использовании аккредитива представлена на рисунке 2.

Рис. 2 - Схема расчетов аккредитивами

расчетный счет учет аккредитив

1 – заключение договора с указанием формы расчетов

2 – заявление на открытие аккредитива (сумма, срок, условия использования)

3 – выписка из расчетного счета об открытии аккредитива

4 – извещение об открытии аккредитива, его условия

5 – сообщение поставщику условий аккредитива

6 – отгрузка продукции, выполнение работ, оказание услуг в соответствии с условиями аккредитива

7 – поставщик предъявил платежные и другие документы на оплату за счет аккредитива

8 – извещение об использовании аккредитива (при выполнении всех его условий)

9 – выписка со счета аккредитива (или из расчетного счета, если аккредитив непокрытый) о его использовании

10 – выписка из расчетного счета о зачислении платежа

Расчеты чеками

Расчетный чек содержит письменное поручение владельца счета (чекодателя) обслуживающему банку на перечисление указанной в чеке суммы на счет получателя средств (чекодержателя).

Данная форма расчетов в последнее время все шире используется при одногородних расчетах (особенно для расчетов с транспортными организациями). Порядок и условия использования чеков в платежном обороте регулируются Гражданским Кодексом. Бланки чеков являются бланками строгой отчетности. Их хранение осуществляется в порядке, установленном нормативными актами Банка ПМР. Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями.

При поступлении товаров (оказании услуг) плательщик выписывает чек из книжки и передает представителю поставщика или подрядчика, который становится чекодержателем.

Чекодержатель предъявляет выписанный чек в свое учреждение банка, как правило, на следующий день со дня выписки для зачисления денег на его расчетный счет.

Денежные средства для оплаты расчетных чеков депонируются с расчетного счета плательщика на отдельном счете.

Схема документооборота при расчетах чеками приведена на рисунке 3.

Рис. 3 - Схема расчетов чеками

1 – заявление на покупку чеков

2 – выдача чеков с депонированием суммы лимита

3 – заключение договора с указанием формы расчетов; отгрузка продукции, выполнение работ, оказание услуг

4 – передача чека в оплату продукции, работ, услуг

5 – документы на оплату и реестр чеков

6 – выписка из расчетного счета о зачислении денежных средств в оплату чеков

7 – передача документов об оплате чеков банку покупателя

8 – выписка из расчетного счета (или отдельного счета, на котором депонирована сумма в обеспечение чеков) о списании суммы в оплату чеков

Расчеты по инкассо

Расчеты по инкассо – это банковская операция, при которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Расчеты по инкассо производятся на основании платежных требований и инкассовых поручений.

Платежные требования применяются при расчетах за товары (работы, услуги), а также в иных случаях, предусмотренных договором плательщика и получателя.

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Расчеты платежными требованиями могут осуществляться с предварительным акцептом и без акцепта плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору (но не менее 5 рабочих дней). При отсутствии в договоре такого срока сроком для акцепта считаются 5 рабочих дней.

Плательщик вправе отказаться от акцепта полностью или частично по основаниям, предусмотренным в договоре (отгрузка незаказанной, некачественной, нестандартной, некомплектной продукции, досрочная поставка, отсутствие утвержденных или согласованных цен и т.п.). Отказ от акцепта оформляется заявлением об отказе от акцепта установленной формы, которое составляется в 3-х экземплярах. Первый и второй экземпляры подписываются соответствующими должностными лицами и заверяются оттиском печати.

При полном отказе от акцепта платежное требование в тот же день возвращается банку-эмитенту вместе со вторым экземпляром заявления об отказе от акцепта для возврата получателю средств. Первый экземпляр заявления вместе с копией платежного требования остается в банке плательщика, а третий экземпляр заявления возвращается плательщику.

При частичном отказе от акцепта платежное требование оплачивается в сумме, акцептованной плательщиком. Первый экземпляр заявления об отказе от акцепта вместе с первым экземпляром платежного требования остаются в банке плательщика, второй экземпляр направляется в банк-эмитент, а третий возвращается плательщику.

Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик.

При неполучении в установленный срок отказа от акцепта платежных требований они считаются акцептованными и на следующий рабочий день после истечения срока оплаты оплачиваются со счетов плательщика, а при недостаточности или отсутствии денежных средств на счете оплачиваются по мере поступления денежных средств в очередности, установленной законодательством.

Достоинством акцептной формы расчетов платежными требованиями является то, что она позволяет плательщику контролировать соблюдение поставщиком условий, предусмотренных договорами. Ее недостаток заключается в сравнительно медленном поступлении средств на счет поставщика (5 дней на акцепт и двойной срок почтового пробега).

Расчеты платежными требованиями, оплачиваемыми в безакцептном порядке, производятся, как правило, на основании соответствующих законов. В этом случае получатель должен указать в платежном требовании номер, дату принятия и название соответствующего документа. Как правило, со счетов плательщика в безакцептном порядке оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги.

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счета плательщика в бесспорном порядке.

Инкассовые поручения применяются:

- если бесспорный порядок взыскания установлен соответствующими законами;

- для взыскания по исполнительным документам;

- в случаях, предусмотренных сторонами по основному договору.

Инкассовое поручение составляется по установленной форме. В нем должна быть сделана ссылка на соответствующий закон, исполнительный документ или договор. К поручению должен быть приложен подлинник исполнительного документа или его дубликат.

При отсутствии или недостаточности денежных средств на счете плательщика инкассовое поручение исполняется по мере поступления денег в очередности, установленной законодательством.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:

- по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановления взыскания;

- при наличии судебного акта о приостановлении взыскания;

- по иным основаниям, предусмотренным законодательством.

Периодически банк выдает владельцу счета выписку с расчетного счета. В ней показывается остаток на начало периода, движение за отчетный период с разбивкой по каждой операции и конечный остаток. Выписка с расчетного счета является регистром аналитического учета операций по расчетному счету. К ней прилагаются документы, по которым производится зачисление или списание средств.

Выписки с расчетного счета содержат следующие показатели:

номер расчетного счета;

дату (период), за который предоставляется выписка;

остаток средств на начало дня;

номер документа, на основании которого производилась операция;

шифр вида операции банка;

сумму операции;

итог оборотов по дебету и кредиту;

остаток на конец дня;

подписи исполнителя и контролера банка, штамп банка.

Полученные выписки с приложенными документами проверяются бухгалтерией предприятия. Сведения об ошибочно зачисленных или списанных суммах в тот же день сообщаются в кредитные учреждения. Спорные суммы могут быть опротестованы в течение 10 дней с момента получения выписки.