- •1.Акционерные общества как форма организации крупного бизнеса.

- •2.Антимонопольная политика в отношении искуственных монополий.

- •3.Биржи и ценные бумаги в России.

- •5.Бюджетирование капитала фирмой.

- •6.Вторичные критерии оценки проекта (внутрення норма рентабельности- irr, срок окупаемости- рр).

- •7.Выбор уровня риска фирмой (отказ от риска, самострахование, распределение рисков, объединение рисков).

- •8.Дайте характеристику политике ценовой дискриминации.

- •9.Двухступенчатый тариф. Институциональное регулирование естественных монополий( торги на франшизу и др.).

- •10.Дифференцированная земельная рента и ее виды.

- •12 Информационная асимметрия и рынок «лимонов». Фиаско на рынке «лимонов».

- •13. Источники инвестиционных ресурсов фирмы (самофинансирование, кредиты, эмиссия ценных бумаг)

- •14. Первоначальное накопление и приватизация в России

- •15. Каковы позитивные и негативные последствия олигополии? Чендлеровская экономия.

- •16. Категории Собственности

- •17 Кругооборот продукта и капитала

- •18. Методы снижения риска.

- •Монополия ex ante и ex post. Монополистические преимущества как стимул (краткосрочная, в т.Ч. Патентная монополия)

- •Невозобновляемые природные ресурсы. Равновесие на рынке невозобновляемых ресурсов.

- •. Общие черты несовершенной конкуренции.

- •23.Объективные и субъективные причины трудностей в российском аграрном секторе.

- •24.Объясните основное противоречие деятельности профсоюзов в рыночной экономике.

- •27.Организационно-правовые формы предприятий.

- •28. Основные подходы к регулированию монополий: достоинства и недостатки.

- •29. Основные черты картеля. Основные принципы картельного соглашения

- •30.Особенности инвестирования в человеческий капитал. Специфический и общий тренинг.

- •31. Отличительные черты картелеподобной структуры рынка.

- •32.Отношение к риску (неприятие, предпочтение и нейтральное) и предпринимательство.

- •33. Поведение фирмы в условиях дуополии. Модель Курно.

- •34.Поведение фирмы монополиста в краткосрочный и долгосрочный период.

- •35. Правило максимизации прибыли при инкрементальном анализе.

- •36. Применение теории дисконтирования к производственным проектам, управлению собственностью, финансовым инвестициям.

- •38) Природа фирмы как экономического субъекта. Почему фирма стала господствующей формой организации производства в рыночной экономике?

- •40 Решения фундаментального вопроса что производить . Паретто - оптимальность.

- •42. Рутины, их основные типы и черты

- •45 Рынок ценных бумаг и его экономические функции. Ценные бумаги и их виды

- •47) Спрос на экономические ресурсы. Определение оптимального объема спроса на ресурс.

- •49) Сущность и особенности информации как экономического ресурса

- •50. Сущность дисконтирования

- •52. Фондовая биржа и ее функции.

- •54.Характеристика картелеподобной структуры рынка. Формы ценового лидерства.

- •55 Характеристика российских естественных монополий и меры государственного регулирования в отношении их.

- •Ориентация на предельные издержки

- •Ориентация на средние издержки

- •Двухступенчатый тариф

- •Торги за франшизу

- •58) Чем определяются оптимальные размеры фирмы? Где проходит граница ее эффективности?

- •Что такое трансакционные издержки? Какова их структура и величина?

- •Экономическое понимание качества, роль рекламы и pr. Бренды.

5.Бюджетирование капитала фирмой.

Логика определения объема инвестиций сострит в том, чтобы одобрять все инвестиционные проекты, пока их внутренняя норма рентабельности не сравняется со стоимостью привлечения капитала. Или, по другому: фирме целесообразно привлекать капиталы для инвестиций до тех пор, пока стоимость привлечения капитала не сравняется с внутренней нормой рентабельности худшего из планируемых ею инвестиционных проектов. Это и есть формулировка бюджетирования капитала.

Обращаем внимание на то, что бюджетирование капитала заставляет пересмотреть наше отношение к понятию «чистого» предпринимателя. При данных формулировках становится очевидным, что процесс бюджетирования- функциональный аналог чистого предпринимательства, но уже в реальном мире. Если сущетсвует по-настоящему коммерчески привлекательные проекты, то величина имеющихся в распоряжении фирмы ресурсов становится второстепенным ограничением. При грамотной постановке дела даже небольшая фирма в состоянии его преодолеть, привлекая ресурсы извне по ставкам меньшим, чем прибыль, которую принесут инвестиции.

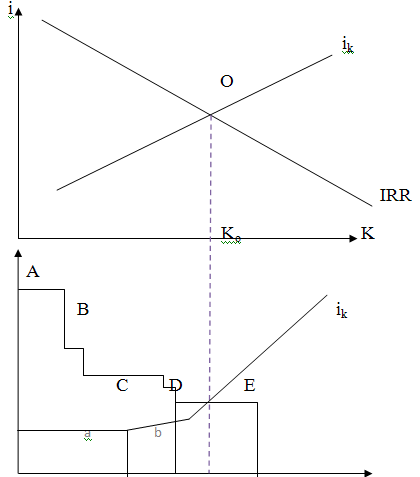

Вверху приведена графическая интерпретация бюджетирования капитала. Верхний график показывает теоретическон нахождение оптимального объема инвестирования и привлечения средств(Ко). Он соответствует точке пересечения О, кривых IRR1 и ik.

Н а

нижнем горафике показана та же ситуация,

но в том виде, в котором она реализуется

на практике. Внутренняя норма рентабельности

выглядит как ступенчатая понижающаяся

кривая. Уровни А,В,С,D

и Е соответствуют IRR

разных инвестиционных проектов,

выстроенных в порядке убывания доходности.

Напротив, кривая стоимости привлечения

капитала изломами поднимается вверх.

Каждый из участков a,

b,

с соответствует проценту, который

приходится платить последовательно

привлечения средств из все более дорогих

источников. Пересечение обоих кривых

происходит в диапозоне инвестиционного

проекта стоимость привлечения средств

в среднем окажется выше внутренней

нормы рентабельности. Поэтому он болжен

быть отвергнут. А осуществлены лишь

первые червые проекта (по D

включительно). Соответственно объем

инвестирования и привлечения средств

(KD)

будет несколько ниже теоретического

(KD<KO).

а

нижнем горафике показана та же ситуация,

но в том виде, в котором она реализуется

на практике. Внутренняя норма рентабельности

выглядит как ступенчатая понижающаяся

кривая. Уровни А,В,С,D

и Е соответствуют IRR

разных инвестиционных проектов,

выстроенных в порядке убывания доходности.

Напротив, кривая стоимости привлечения

капитала изломами поднимается вверх.

Каждый из участков a,

b,

с соответствует проценту, который

приходится платить последовательно

привлечения средств из все более дорогих

источников. Пересечение обоих кривых

происходит в диапозоне инвестиционного

проекта стоимость привлечения средств

в среднем окажется выше внутренней

нормы рентабельности. Поэтому он болжен

быть отвергнут. А осуществлены лишь

первые червые проекта (по D

включительно). Соответственно объем

инвестирования и привлечения средств

(KD)

будет несколько ниже теоретического

(KD<KO).

Таким образом, на практике внутрення норма рентабельности последнего реализованного проекта должна быть как можно ближе к стоимости привлечения капитала, оставаясь при этом несколько выше нее (IRR>iK), что вполне соответствует принципам инкрементального анализа.

Напомним, что в его рамках правило MR=MC модифицируется в правило IC<IR.

6.Вторичные критерии оценки проекта (внутрення норма рентабельности- irr, срок окупаемости- рр).

Внутрення норма рентабельности (доходности) показывает в процентах уровень прибыльности (рентабельности) средств, инвестируемых в проект. То есть выражение IRR=15% означает, что инвестированные в проект средства приносят 15% прибыли в год. Прцедура вычисления данного показателя чрезвычайно сложна и не всегда осуществима (сводится к вычислению уравнения n-ой степени.) Но от математического подхода можно отойти, так как IRRтождественна некой процентной ставке (i), при которой чистая дисконтированная стоимость (NPV) проекта равняется нулю. То есть наша задача состоит в том, чтобы подобрать такое i, при котором NPV=0.

Можно также представить себе случай, когда у фирмы нет средств для вложения в данный проект, но существует возможность занять в долг. При таком подходе IRR – это наибольший процент, который может быть уплачен фирмой для мобилизации капиталовложений в данный проект. Решение об инвестировании средств в проект будет принято при условии, если внутрення норма рентабельности окажется выше процентной ставки по кредитам. Кроме самой фирмы IRR рассчитывают и кредиторы при определении условий предоставления займа, так как она показывает предельную ставку процента, которую можно получить с предпринимателя без риска подорвать ликвидность проекта.

Частонаряду с показателем эффективности проекта – NPV и IRR – рассматривают еще один показатель- срок окупаемости проекта (payback period). Он показывает, за какой срок проект окупается, т.е. сколько длится период от начального момента инвестирования до момента возвращения всей вложенной суммы в виде доходов от проекта. Срок окупаемости характеризует период времени, необходимый для возмещения инвестиций, вложенных в проект, за счет дохода, полученного от его реализации. РР вычисляется как период времени, за который достигается NPV=0. На практике это наиболее ранний срок, после наступления которого накопленная сумма текущих доходов (с учетом дисконтирования) начинает превышать сумму затрат на инвестиционный проект. На шкале времени это своего рода аналог точки безубыточности. Каждй следующий год после РР будет приносить уже чистую прибыль. Очевидно, что при прочих равных условиях чем менее срок окупаемости, тем быстрее вложенные деньги вернутся к фирме с прибылью и, следовательно, тем привлекательнее для нее проект.

В силу математических особенностей индексов РР и IRR они в некоторых случаях могут вводить в заблуждение, поэтому их перепроверка с помощью первичного критерия NPV>0 ОБЯЗАТЕЛЬНА!!!