- •Оглавление

- •Введение

- •Общие рекомендации

- •Состав курсовой работы

- •Методические указания к разработке курсовой работы

- •I. Анализ финансового состояния организации

- •Анализ структуры имущества организации и его изменения

- •1.2 Анализ ликвидности баланса

- •1.3 Модель анализа финансовой устойчивости предприятия

- •1.4 Анализ финансовых коэффициентов

- •1.5 Модель формирования и распределения финансовых ресурсов и их анализ

- •1.6 Формула Дюпона и ее использование для управления предприятием

- •Глава II. Оценка эффективности финансовых решений по выбору источников финансирования хозяйственной деятельности предприятии

- •2.1 Политика привлечения заемных средств. Оценка финансового левериджа

- •2.2 Максимизация прибыли. Оценка производственного левериджа

- •Глава III. Формирование финансовой стратегии предприятия

- •3.1 Расчет показателей используемых в матрице финансовой стратегии Франшона, Романе

- •.2 Разработка варианта развития предприятия с использованием матрицы финансовой стратегии.

- •Заключение

- •Список литературы

- •Прпиложение

- •Курсовая работа

- •«Разработка стратегии развития (название предприятия с указанием его организационно-правовой формы)»

1.6 Формула Дюпона и ее использование для управления предприятием

Наиболее важным показателем эффективности деятельности предприятия является показатель – «рентабельность активов». В зарубежном менеджменте применяется следующая форма, предложенная специалистами фирмы «Дюпон»:

![]() ,

где (10)

,

где (10)

где НРЭИ – (нетто-результат эксплуатации инвестиций) - это прибавочная стоимость, образованная в результате хозяйственной деятельности предприятия.

А – стоимость имущества (Ф.1, стр.300),

КО – краткосрочные обязательства (Ф.1, стр.690).

(А-КО) – чистые активы предприятия, т.е. активы, не включающие в себя стоимость имущества, приобретенного на долги предприятия (краткосрочные обязательства).

В свою очередь НРЭИ определяется по формуле:

![]() ,

где (11)

,

где (11)

где СПП – стоимость производственного продукта за отчетный период;

МЗ – материальные затраты, т.е. затраты на приобретение необходимых для производства продукции, сырья, полуфабрикатов. (Ф.5, стр.710, гр.3);

ЗОТ – затраты на оплату труда (Ф.5, стр.720, гр.3);

Осоц. - отчисления на социальные нужды (Ф.5, стр.730, гр.3);

Ам – амортизация (Ф.5, стр.740, гр.3).

Таким образом, в НРЭИ по сути, кроме прибыли входит 5 элемент себестоимости «Прочие затраты» (Ф.5, стр.750).

СПП в свою очередь определяется по формуле:

![]() ,

(12)

,

(12)

где Вр – выручка от реализации продукции (Ф.2, стр.010, гр.3);

![]() - изменения остатков готовой продукции

и незавершенного производства предприятия.

- изменения остатков готовой продукции

и незавершенного производства предприятия.

![]() ,

(13)

,

(13)

где

![]() и

и

![]() - соответственно остатки на конец и

начало отчетного периода (Ф.1,

стр.213+стр.214).

- соответственно остатки на конец и

начало отчетного периода (Ф.1,

стр.213+стр.214).

Представленную форму расчета Эра,

специалисты фирмы «Дюпон» предлагают

использовать для управления роста

показателем рентабельности актива. Для

этой цели они предлагают преобразовать

формулу следующим образом: умножить

элементы формулы на сомножитель

![]() .

Под оборотом будет пониматься выручка

от реализации продукции.

.

Под оборотом будет пониматься выручка

от реализации продукции.

Преобразование осуществилось следующим образом:

,

где (14)

,

где (14)

где Км – коммерческая маржа, которая в российской практике имеет синоним в виде показателя - рентабельность продаж;

Кт – коэффициент трансформации, который в российской практике получил название – оборачиваемость активов.

Таким образом,

![]() . (15)

. (15)

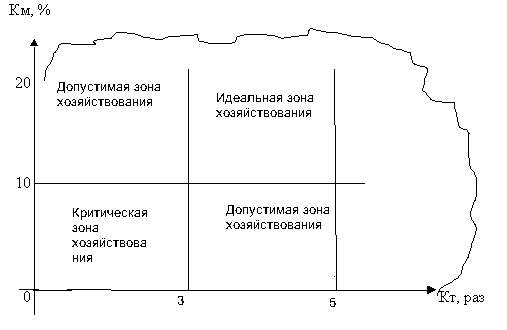

Необходимо рассчитать Км и Кт за три года. Отсюда следует, что для управления Эра необходимо воздействовать на изменение Км и Кт, а для этого рекомендуется матрица выбора зон хозяйствования.

Рис.1 График выбора зон хозяйствования

посредством формулы Дюпона

По графику дать рекомендацию по дальнейшему выбору зон хозяйствования (с ориентацией на идеальную).

В выводах по гл.1 необходимо перечислить основные сильные и слабые стороны финансового состояния предприятия.

Глава II. Оценка эффективности финансовых решений по выбору источников финансирования хозяйственной деятельности предприятии

2.1 Политика привлечения заемных средств. Оценка финансового левериджа

Каждое предприятие в рыночной экономике свободно в выборе источника финансирования хозяйственной деятельности. В этой связи выбор осуществляется, как правило, по вопросу привлечения заемных средств для осуществления текущей деятельности предприятия.

Выделяют 2 группы предприятий:

предприятия, не привлекающие заемные средства;

предприятия, привлекающие заемные средства.

По обеим группам предприятий рассчитывается показатель «рентабельность собственных средств»:

![]() ,

где (16)

,

где (16)

где ст.н/о – ставка налогообложения прибыли по действующей системе налогообложения прибыли в десятичном выражении, ст.н/о = 0,24;

(1-ст.н/о) – доля чистой прибыли, остающейся в организации (=0,76).

ЭФР – эффект финансового рычага, которая представляет собой прибавку (+) или вычет (-) к рентабельности собственных средств за счет привлечения заемного капитала. Отсюда следует, что у предприятий 1-го типа ЭФР = 0.

ЭФР рассчитывается по формуле:

![]() ,

где (17)

,

где (17)

Д – дифференциал, определяемый по формуле:

![]() ,

где (18)

,

где (18)

где СРСП – средняя расчетная ставка процента по привлекаемым организацией кредитам и займам у других организаций.

![]() ,

где (19)

,

где (19)

где ЗС – заемные средства, привлекаемые организацией у других организаций (Ф.4, стр.360).

ПР – плечо рычага, показывающее соотношение между заемным и собственным капиталом предприятия.

![]() ,

(20)

,

(20)

где ЗС определяется по Ф.1:

![]() .

.

СС рассчитывают по итогу раздела III Ф.1 (стр.490).

Значение ЭФР определяется знаком дифференциала.

Считается, что чем больше положительное значение Д, тем меньше финансовый риск не возврата кредитору суммы долга и процентов по долгу.

После расчета РСС следует определить возможности в перспективном периоде привлекать дополнительные заемные средства. Для этого применяются графики кривых дифференциалов, основанные на 3-х оптимальных пропорциях:

если ПР = 0,75, то ЭРа должен быть = 3СРСП,

если ПР = 1, то ЭРа = 2СРСП,

если ПР = 1,5, то ЭРа = 1,5СРСП.

По данным пропорциям строятся графики кривых дифференциалов (рис.2). Рассмотрим алгоритм их использования по вопросу определения оптимальной суммы заимствования.

Рис.2 График кривых дифференциалов

Алгоритм использования графика представлен несколькими этапами.

определяем фактическое соотношение между ЭРа и СРСП по данным последнего отчетного периода

![]() ,

представим данное соотношение в линейной

форме

,

представим данное соотношение в линейной

форме

ЭРа = 1,86СРСП.

Если не было в отчетном периоде заимствование, то необходимо принять за СРСП среднефактическое значение цены капитала на финансовом рынке по месту расположения предприятия.

Выбираем на графике ближайшую кривую дифференциала к той, которая была определена в п.1. В нашем случае это кривая = 2СРСП.

Выбираем на графике горизонталь налогообложения прибыли по действующей в настоящее время ставке налогообложения прибыли.

Определяем проекцию точки пересечения выбранной в п.2 кривой дифференциала с выбранной в п.3 горизонталью налогообложения прибыли. В нашем случае ПРопт. = 0,6. Это значит, что соотношение между заемным и собственным капиталом организации должно составлять 0,6. По данному соотношению определяем оптимальную сумму заимствования, которую необходимо иметь на балансе предприятия.

Оптимальную сумму можно определить следующим образом:

![]() ,

(21)

,

(21)

Полученное оптимальное значение

необходимо сравнить с фактическим

значением

![]() за последний отчетный год.

за последний отчетный год.

Если

![]() >

>

![]() ,

то можно сделать вывод о возможности

дополнительного привлечения заемных

средств в плановом периоде в размере

разницы между оптимальным и отчетным

значением.

,

то можно сделать вывод о возможности

дополнительного привлечения заемных

средств в плановом периоде в размере

разницы между оптимальным и отчетным

значением.

Если < , то следует дать рекомендацию о необходимости возврата излишне полученного кредита в размере разности между отчетным и оптимальным значением.

В случае необходимости и возможности привлечения дополнительного заимствования в плановом периоде рассчитывают так называемый финансовый леверидж (риск), он связан с предприятием-заемщиком.

В случае получения кредитов и займов, эмиссии ценных бумаг рассматриваемым предприятием, финансовый леверидж позволит определить возможность невыполнения предприятием своих финансовых обязательств перед кредиторами, т.е. погашение долга и выплаты процентов по долгу.

Финансовый леверидж (риск) определяется по формуле:

![]() (23)

(23)

где БП – балансовая прибыль предприятия (Ф.2, стр.140 гр.3).

Если фактическое расчетное значение

![]() будет близко к 1, то риск невыполнения

финансовых обязательств перед кредиторами

будет минимален. Из этого следует, что

предприятие может иметь возможность

привлечь заемные средства.

будет близко к 1, то риск невыполнения

финансовых обязательств перед кредиторами

будет минимален. Из этого следует, что

предприятие может иметь возможность

привлечь заемные средства.