- •Тема 1. Предмет и методологические принципы макроэкономики

- •1.1 Предмет макроэкономики

- •1.2 Макроэкономический анализ

- •Макроэкономические агенты

- •Макроэкономические рынки

- •1.3 Кругооборот продукта, расходов и доходов

- •1.4 Макроэкономические модели и их показатели

- •2.1 Система национальных счетов и ее показатели

- •2.2 Валовой внутренний продукт

- •2.3 Методы измерения ввп

- •Метод измерения ввп по расходам

- •Метод измерения ввп по доходам

- •Метод измерения ввп по добавленной стоимости

- •2.4 Соотношение показателей в Системе национальных счетов

- •2.5 Номинальный и реальный ввп. Индексы цен

- •Тема 3. Совокупный спрос и совокупное предложение (модель ad-as)

- •3.1. Совокупный спрос и его факторы

- •Кривая совокупного спроса

- •Неценовые факторы совокупного спроса

- •3.2. Совокупное предложение в классической и кейнсианской моделях

- •Классическая макроэкономическая модель

- •Кейнсианская макроэкономическая модель

- •3.3 Совокупное предложение в долгосрочном и краткосрочном периодах и его факторы

- •Факторы долгосрочного совокупного предложения

- •Факторы краткосрочного совокупного предложения

- •3.4 Равновесие в модели ad-as

- •3.5 Шоки совокупного спроса и совокупного предложения

- •Шоки совокупного спроса

- •Шоки совокупного предложения

- •Тема 4. Экономический рост и экономический цикл

- •4.1 Экономический рост и его показатели Понятие экономического роста

- •Показатели экономического роста

- •4.2 Факторы и типы экономического роста, его значение и издержки

- •4.3 Государственная политика и экономический рост

- •4.4 Экономический цикл, его фазы, причины и показатели Понятие экономического цикла

- •Фазы экономического цикла

- •Причины экономических циклов

- •Поведение макроэкономических показателей в течение цикла

- •Показатели экономического цикла

- •4.5 Виды экономических циклов

- •Тема 5. Безработица

- •5.1 Понятие и показатели безработицы

- •5.2 Виды безработицы. Естественный уровень безработицы

- •5.3 Последствия безработицы

- •5.4 Государственная политика борьбы с безработицей

- •Тема 6. Инфляция

- •6.1 Понятие инфляции. Показатели уровня инфляции

- •6.2 Виды и причины инфляции. Инфляция спроса и инфляция издержек

- •6.3 Последствия и издержки инфляции. Инфляционная спираль

- •6.1 Инфляция, ее показатели и виды.

- •6.2 Причины инфляции

- •6.3 Последствия и издержки инфляции Последствия инфляции.

- •Издержки инфляции.

- •Отличия в последствиях ожидаемой и непредвиденной инфляции.

- •Последствия гиперинфляции

- •Инфляционная спираль.

- •Тема 7. Деньги

- •7.1 Деньги и их функции

- •7.2 Виды денег

- •7.3 Денежные агрегаты

- •7.4. Уравнение количественной теории денег. Последствия эмиссии денег

- •Тема 8. Банковская система

- •8.1 Банковская система и ее структура. История и причины возникновения банков. Центральный банк и его функции

- •8.2 Коммерческие банки и их операции. Резервы коммерческих банков и их виды

- •8.3 Создание денег коммерческими банками. Банковский (депозитный) мультипликатор

- •8.1 Банковская система и ее структура.

- •8.2 Коммерческие банки и их операции. Банковские резервы.

- •8.3 Создание денег коммерческими банками. Банковский мультипликатор

- •Баланс банка I

- •Баланс банка II

- •Баланс банка III

- •Тема 9. Монетарная политика

- •9.1 Монетарная политика и ее цели. Инструменты монетарной политики

- •9.2 Виды монетарной политики

- •9.3 Воздействие монетарной политики на экономику. Механизм денежной трансмиссии. Политика "дорогих" и "дешевых денег"

- •9.1 Сущность и цели монетарной политики

- •9.2 Инструменты монетарной политики

- •Динамика изменения учетной ставки цб рф (ставки рефинансирования) с 1997 года по настоящее время

- •9.3 Виды монетарной политики

- •9.4 Воздействие монетарной политики на экономику

- •Тема 10. Налоги

- •10.1 Понятие налога. Налоговая система. Принципы налогообложения

- •10.2 Виды налогов. Прямые и косвенные налоги. Системы налогообложения: пропорциональная, прогрессивная и регрессивная

- •10.3 Воздействие налогов на совокупный спрос и совокупное предложение. Кривая Лаффера

- •10.1. Налоговая система и принципы налогообложения.

- •10.2 Виды налогов.

- •10.3 Воздействие налогов на экономику

- •Воздействие налогов на совокупный спрос

- •Воздействие налогов на совокупное предложение

- •Тема 11. Государственный бюджет

- •11.1 Основные виды расходов и доходов государственного бюджета

- •11.2 Концепции государственного бюджета

- •11.3 Дефицит государственного бюджета и способы его финансирования

- •11.4 Государственный долг, его виды и последствия

- •Тема 12. Фискальная политика

- •12.1 Цели и инструменты фискальной политики

- •12.2 Воздействие инструментов фискальной политики на совокупный спрос

- •Влияние государственных закупок

- •Влияние налогов

- •Влияние трансфертов

- •12.3 Виды фискальной политики Стимулирующая и сдерживающая фискальная политика

- •Дискреционная и автоматическая фискальная политика

Динамика изменения учетной ставки цб рф (ставки рефинансирования) с 1997 года по настоящее время

|

Дата, начиная с которой действует ставка |

Ставка (% в год) |

|

3 мая 2011 года |

8,25 |

|

28 февраля 2011 года |

8 |

|

1 июня 2010 года |

7,75 |

|

30 апреля 2010 года |

8 |

|

29 марта 2010 года |

8,25 |

|

24 февраля 2010 года |

8,5 |

|

28 декабря 2009 года |

8,75 |

|

25 ноября 2009 года |

9 |

|

30 октября 2009 года |

9,5 |

|

30 сентября 2009 года |

10 |

|

15 сентября 2009 года |

10,5 |

|

10 августа 2009 года |

10,75 |

|

13 июля 2009 года |

11 |

|

5 июня 2009 года |

11,5 |

|

14 мая 2009 года |

12 |

|

24 апреля 2009 года |

12,5 |

|

1 декабря 2008 года |

13 |

|

12 ноября 2008 года |

12 |

|

14 июля 2008 года |

11 |

|

9 июня 2008 года |

10,75 |

|

29 апреля 2008 года |

10,5 |

|

4 февраля 2008 года |

10,25 |

|

19 июня 2007 года |

10 |

|

29 января 2007 года |

10,5 |

|

23 октября 2006 года |

11 |

|

26 июня 2006 года |

11,5 |

|

26 декабря 2005 года |

12 |

|

15 июня 2004 года |

13 |

|

15 января 2004 года |

14 |

|

21 июня 2003 года |

16 |

|

17 февраля 2003 года |

18 |

|

7 августа 2002 года |

21 |

|

9 апреля 2002 года |

23 |

|

4 ноября 2000 года |

25 |

|

10 июля 2000 года |

28 |

|

21 марта 2000 года |

33 |

|

7 марта 2000 года |

38 |

|

24 января 2000 года |

45 |

|

10 июня 1999 года |

55 |

|

24 июля 1998 года |

60 |

|

29 июня 1998 года |

80 |

|

5 июня 1998 года |

60 |

|

27 мая 1998 года |

150 |

|

19 мая 1998 года |

50 |

|

16 марта 1998 года |

30 |

|

2 марта 1998 года |

36 |

|

17 февраля 1998 года |

39 |

|

2 февраля 1998 года |

42 |

|

11 ноября 1997 года |

28 |

|

6 октября 1997 года |

21 |

|

16 июня 1997 года |

24 |

|

28 апреля 1997 года |

36 |

|

10 февраля 1997 года |

42 |

|

2 декабря 1996 года |

48 |

Операции на открытом рынке (open market operations).

Этот инструмент монетарной политики является наиболее важным и самым оперативным средством контроля за денежной массой в развитых странах. Операции на открытом рынке представляют собой покупку и продажу центральным банком государственных ценных бумаг на вторичных рынках ценных бумаг. (Деятельность центрального банка на первичных рынках ценных бумаг, как правило, запрещена законом.) Объектом операций на открытом рынке служат преимущественно казначейские векселя и краткосрочные государственные облигации. Центральный банк покупает и продает государственные ценные бумаги коммерческим банкам (банковскому сектору), а также населению — домохозяйствам и фирмам (небанковскому сектору).

Покупка центральным банком государственных облигаций и в первом, и во втором случае увеличивает резервы коммерческих банков, что ведет к увеличению предложения денег.

Если

центральный банк покупает ценные бумаги

у коммерческого банка, он увеличивает

сумму его резервов, что повышает кредитные

возможности банка и ведет к депозитному

(мультипликативному) расширению.

Предположим, что норма обязательных

резервов равна 20%

Если

центральный банк покупает ценные бумаги

у коммерческого банка на 1000 дол., то

резервы банка, а поэтому его кредитные

возможности увеличатся на всю сумму

1000 дол., выдача которых в кредит (К = 1000)

приведет к увеличению предложения денег

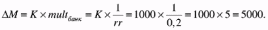

на 5000 дол.:

Если

центральный банк покупает ценные бумаги

у коммерческого банка на 1000 дол., то

резервы банка, а поэтому его кредитные

возможности увеличатся на всю сумму

1000 дол., выдача которых в кредит (К = 1000)

приведет к увеличению предложения денег

на 5000 дол.:

Если

центральный банк покупает ценные бумаги

у населения (домохозяйств или фирм) и

если продавец вкладывает полученную у

центрального банка сумму на свой счет

в коммерческом банке, резервы коммерческого

банка увеличатся и предложение денег

возрастет на ту же величину, как в случае,

когда центральный банк покупает

государственные ценные бумаги у

коммерческого банка. Однако механизм

увеличения предложения денег в этом

случае иной. Предположим, что продавцом

государственных ценных бумаг выступает

частное лицо, которое кладет полученные

от центрального банка 1000 дол. на свой

депозит в коммерческом банке

В

результате кредитные возможности

коммерческого банка возрастут на 800

дол.

В

результате кредитные возможности

коммерческого банка возрастут на 800

дол.

поскольку

на 200 дол. банк должен увеличить

обязательные резервы

поскольку

на 200 дол. банк должен увеличить

обязательные резервы

и

сумма депозитов, созданная системой

коммерческих банков, составит

и

сумма депозитов, созданная системой

коммерческих банков, составит

Однако к этой сумме следует добавить 1000 дол., появившихся благодаря оплате (увеличению количества наличных денег), сделанной центральным банком продавцу государственных ценных бумаг, и положенных им на депозит в коммерческий банк. Таким образом, общее изменение предложения денег в экономике в результате этой операции составило 5000 дол. (4000 создала система коммерческих банков и 1000 создал центральный банк).

Таким образом, операции на открытом рынке, как и изменение учетной ставки процента, влияют на изменение предложения денег, воздействуя лишь на величину резервов и поэтому кредитных возможностей коммерческих банков. Изменения величины банковского мультипликатора не происходит.

Покупка ценных бумаг центральным банком используется как средство оперативного воздействия на экономическую ситуацию в период спада. Если же экономика "перегрета", то в целях борьбы с инфляцией центральный банк должен продавать государственные ценные бумаги на открытом рынке. Это существенно ограничивает кредитные возможности коммерческих банков, сокращая их резервы, что ведет к мультипликативному сжатию денежной массы и в том случае, когда центральный банк продает государственные ценные бумаги коммерческим банкам, и тогда, когда покупателями выступают домохозяйства и фирмы, и оказывает сдерживающее влияние на экономическую активность.

Возможность проведения операций на открытом рынке обусловлена тем, что покупка и продажа государственных ценных бумаг центральным банком выгодна коммерческим банкам и населению. Если центральный банк хочет уменьшить предложение денег, он начинает продавать государственные ценные бумаги. Предложение ценных бумаг увеличивается, и их цена падает. Низкие цены на государственные облигации делают их покупку привлекательной для коммерческих банков и населения. И наоборот, если центральный банк решает увеличить предложение денег, он начинает покупать государственные ценные бумаги, спрос на них возрастает, поэтому цена повышается. Владельцы государственных облигаций (и коммерческие банки, и население) начинают продавать их центральному банку, поскольку это позволяет получить доход (capital gain) за счет разницы между более низкой ценой, по которой облигация была куплена, и более высокой ценой, по которой она теперь может быть продана центральному банку.

Итак, инъекции в банковские резервы, как результат покупки, и изъятия из них, как результат продажи центральным банком государственных ценных бумаг, приводят к быстрой реакции банковской системы, действуют более тонко, чем другие инструменты монетарной политики, поэтому операции на открытом рынке представляют собой наиболее эффективный, оперативный и гибкий способ воздействия на величину предложения денег.