- •Дипломная работа

- •Ведение

- •1. Собственный капитал коммерческого банка, как объект анализа и управления

- •1.1. Собственный капитал банка и операции по их формированию

- •1.2. Роль собственного капитала в деятельности коммерческого банка и его основные функции

- •1.3. Достаточность собственного капитала. Международные требования к капиталу банка.

- •2. Анализ операций по формированию собственного капитала коммерческого банка на основе данных аб «Таврика»

- •2.1. Цель, задачи и особенности анализа собственного капитала банка

- •2.2. Структурно-динамический анализ собственного капитала коммерческого банка аб «Таврика»

- •2.3. Оценка достаточности капитала банка аб «Таврика»

- •2.4. Оценка эффективности собственного капитала банка аб «Таврика»

- •3. Управление собственным капиталом аб «Таврика»

- •3.1. Основные методы управления собственными средствами

- •3.2. Меры по повышению эффективности управления собственным капиталом аб «Таврика»

- •Заключение

- •Список использованных источников

- •Приложения

2.2. Структурно-динамический анализ собственного капитала коммерческого банка аб «Таврика»

Анализ собственных средств банка начинается с качественного анализа, который позволяет выделить источники формирования и состав собственного капитала банка. Капитал банка отражается в разделе 5 «Плана счетов бухгалтерского учета банков Украины» и состоит из уставного капитала и других фондов банка; результатов переоценки; результата текущего года. В консолидированном балансе банка отражается брутто-капитал. Для анализа реального капитала и расчета экономических нормативов используется регулятивный капитал. Размер регулятивного капитала рассчитывается по формуле:

РК = ОК + ДК – О, (3)

где ОК – основной капитал или капитал 1-го уровня;

ДК – дополнительный капитал или капитал 2-го уровня;

О - отчисления из общей суммы капитала.

Размер регулятивного капитала не должен быть меньше установленного НБУ значения норматива Н1 – минимального размера регулятивного капитала банка в соответствии с Инструкцией о порядке регулирования деятельности банков в Украине, утвержденной постановлением Правления Национального банка Украины от 28.08.2001 № 368. (см. Приложение 6).

Регулятивный капитал АБ «Таврика» составляет:

На 01.01.2006 г. РК = 51352 + 22793 + 8049 - 5608 = 76586 тыс. грн.

На 01.01.2007 г. РК = 51352 + 30843 + 623 + 17776 – 7450 = 93144 тыс. грн.

На 01.01.2008 г. РК = 91352 + 47569 + 2113 + 8236 – 12456 = 136814 тыс. грн.

Данные показатели свидетельствуют о том, что регулятивный капитал банка значительно превышает законодательно установленные нормативы.

Теперь проведем количественный и качественный анализ структуры собственного капитала, в котором фиксируются изменения его структуры за анализируемый период и тенденции развития. Оценка структуры собственных средств и тенденций изменения каждого элемента позволяет сделать вывод о работе банка по наращиванию собственной капитальной базы. Очень важно для обеспечения финансовой устойчивости банка наращивание наиболее стабильной части собственных средств – уставного и резервного капитала. При этом следует сравнить структуру собственного капитала данного банка с аналогичными данными других банков.

Целью анализа собственного капитала банка является выявление источников формирования собственных средств банка по состоянию на 31.12.2005г., 31.12.2006 г. и 31.12.2007г., определение удельного веса источников собственных средств в их общей сумме, а также выработка рекомендаций по совершенствованию структуры собственных средств, которую можно представить в виде таблицы 2.1.

Таблица 2.1 Анализ динамики собственных средств АБ «Таврика» за 2006-2007гг.

|

Показатели |

Сумма, тыс.грн. |

Уд. Вес, %% |

Темп роста, % |

|||||

|

2005 |

2006 |

2007 |

2005 |

2006 |

2007 |

2006 |

2007 |

|

|

Уставной капитал |

51352 |

51352 |

91352 |

62,28 |

50,92 |

61,09 |

100,00 |

177,89 |

|

Резервы и другие фонды банка |

22793 |

30843 |

47569 |

27,64 |

30,58 |

31,81 |

135,32 |

154,23 |

|

Резервы переоценки ценных бумаг |

0 |

623 |

2113 |

0,00 |

0,62 |

1,41 |

|

339,17 |

|

Нераспределенная прибыль (непокрытый убыток) прошлых лет |

258 |

257 |

257 |

0,31 |

0,25 |

0,17 |

99,61 |

100,00 |

|

Прибыль/ Убыток отчетного года, которая ожидает утверждения |

8049 |

17776 |

8236 |

9,76 |

17,63 |

5,51 |

220,85 |

46,33 |

|

Итого собственного капитала |

82452 |

100851 |

149527 |

100,00 |

100,00 |

100,00 |

122,31 |

148,27 |

За анализируемый период собственный капитал банка увеличился в 2006 г. на 122,31 % и в 2007 г. на 148,27 %. Что произошло в основном в 2006 году за счет увеличения резервов и других фондов банка на 135,32 %, и переоценки ценных бумаг (увеличению их в абсолютном отношении на 623 тыс.грн.). При этом прибыль увеличилась на 220,85 % (более, чем в два раза), это произошло в основном из-за увеличения активов банка в целом, а в большей степени по причине увеличения производственных активов (по балансу темпы роста производственных активов: кредиты и задолженность клиентов – 146,92 %, средства в других банках – 245,76 %, средства в кассе и на корсчете в НБУ – 137,86 %, см. Приложение 7). А в 2007 году к изменениям в собственном капитале банка привели: увеличение уставного фонда на 177,89 %, увеличение резервов и других фондов банка на 154,23 %, Однако снижение прибыли при этом составило 46,33 %.

При анализе качественного состава собственных ресурсов банка следует рассчитывать удельный вес отдельных элементов в их общем объеме.1

Анализируя структуру собственных средств АБ «Таврика» можно сказать, что основную их долю составляет уставный капитал 62,28% в 2005 г. (50,92% в 2006г. и 61,09 % в 2007 году) и фонды банка 27,64% (30,58%, 31,81 %), соответственно.

Такая тенденция развития собственных средств банка говорит о необходимости увеличивать капитальную часть собственных средств банка. Источниками увеличения должны стать нераспределенная прибыль прошлых лет, включая резервы банка.

АБ "Таврика", в соответствии с решением общих сборов акционеров от 20.03.2008р. об увеличении уставного капитала, провел закрытое размещение именных акций на сумму 28,6 млн. грн. Все акции в ходе их размещения оплачены по номинальной стоимости. 23 июня в г. Киеве состоялись Сборы акционеров АБ "Таврика" на которых было принято решение о внесении изменений к уставу, а именно - увеличение уставного фонда до 120 млн. грн.

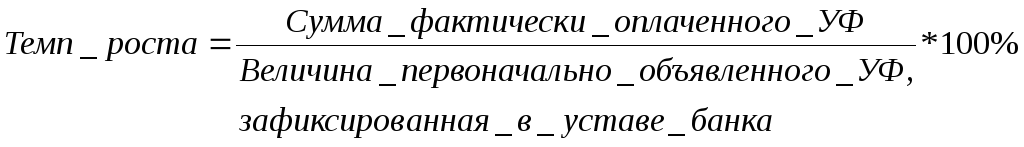

Важным разделом анализа собственных средств банка является анализ уставного фонда (далее УФ). Для общей характеристики изменений масштабов деятельности банка рассчитывают темп прироста УФ. На основании расчета данного показателя выявляют статус банка, темпы экспансии банковской деятельности. Для расчета темпа прироста уставного фонда используют следующие формулы:

(4)

(4)

Темп прироста = Темп роста – 100 % (5)

Рассчитаем данные показатели для АБ «Таврика» по состоянию

![]() ;

; ![]()

Другими показателями, характеризующими изменения УФ во времени или пространстве, являются среднегодовые темпы роста за определенные годы или в региональном разрезе. Анализ при этом может быть детализирован по различным признакам.

Немаловажным в анализе являются показатели, характеризующие удельный вес УФ в сумме собственных средств (d1) и в общей сумме собственных, привлеченных и заемных средств банка (d2). Увеличение удельного веса УФ в структуре собственных средств (или валюте баланса) свидетельствует об укреплении статуса коммерческого банка. Показатели d1 и d2 могут быть рассчитаны по формулам1:

![]() (6)

(6)

![]() (7)

(7)

Рассчитаем данные показатели для АКБ «Таврика».

![]() ;

;

![]() ;

;

![]()

![]() ;

;

![]()

![]()

Расчет данных показателей позволяет сделать следующие выводы: удельный вес уставного фонда в общем объеме собственных средств уменьшился в 2006 году на 11,36 %, а в 2007 году увеличился на 10,18 %. Изменения к общей валюте баланса составили в 2006 году уменьшилось на 2,71 %, а в 2007 году увеличилась на 1,87%. Это является негативной тенденцией и свидетельствует о снижении статуса коммерческого банка, однако такая динамика вызвана прежде всего открытием АБ «Таврика» в 2006 году новых филиалов и отделений, а также об увеличении деловой активности. Для изменения данной негативной тенденции банку необходимо наращивать капитальную базу, прежде всего для страхования интересов вкладчиков и в меньшей мере – для финансового обеспечения собственной оперативной деятельности. Повышение уровня капитализации, ведет к увеличению уровня финансовой стабильности и надежности, как самого банка, так и банковской системы в целом. Источником увеличения могут стать нераспределенная прибыль прошлых лет, включая резервы банка.

Большое значение при анализе структуры капитала имеет определение размера собственных средств коммерческого банка. При этом необходимо различать собственные средства-брутто и собственные средства-нетто (см. п. 2.2)

Проведем анализ объема и структуры собственных средств в разрезе двух составляющих: собственных средств-нетто и собственных средств-брутто. Данные занесем в таблицу 2.2.

Таблица 2.2 Анализ объема, структуры и динамики собственного капитала банка в разрезе: собственных средств-нетто и брутто за 2005-2007 гг.

|

Показатель |

2005 |

2006 |

2007 |

Изменения (+/-) |

|||

|

тыс.грн. |

Относит % |

||||||

|

1.Собственные средства-брутто |

82452 |

100851 |

149527 |

18399 |

48676 |

1,22 |

1,48 |

|

1.1.Собственный капитал, в т.ч. |

82194 |

99971 |

147157 |

17777 |

47186 |

1,22 |

1,47 |

|

Уставной капитал |

51352 |

51352 |

91352 |

0 |

40000 |

1,00 |

1,78 |

|

Резервы и другие фонды банка |

22793 |

30843 |

47569 |

8050 |

16726 |

1,35 |

1,54 |

|

Прибыль/ Убыток отчетного года, которая ожидает утверждения |

8049 |

17776 |

8236 |

9727 |

-9540 |

2,21 |

0,46 |

|

1.2. Резервы переоценки ценных бумаг |

0 |

623 |

2113 |

623 |

1490 |

|

3,39 |

|

1.3. Нераспределенная прибыль (непокрытый убыток) прошлых лет |

258 |

257 |

257 |

-1 |

0 |

1,00 |

1,00 |

|

2. Сумма иммобилизации всего, в т.ч. |

9126 |

12331 |

15423 |

3205 |

3092 |

1,35 |

1,25 |

|

Основные средства и нематериальные активы |

5608 |

7450 |

12456 |

1842 |

5006 |

1,33 |

1,67 |

|

Насчитанные доходы к получению |

3518 |

4881 |

2967 |

1363 |

-1914 |

1,39 |

0,61 |

|

3. Собственные средства-нетто (стр.1-(стр.1.2+стр.1.3+стр.2.)) |

73068 |

87640 |

131734 |

14572 |

44094 |

1,20 |

1,50 |

Абсолютная сумма собственных средств-брутто по данным таблицы 2.2 увеличилась в 2006 г. на 122 % (с 82452 тыс.грн. до 100851 тыс.грн.) и в 2007 г. на 148 %, за два года их значение увеличилось почти в два раза и составило 182 % (с.82452 тыс.грн. до 149527 тыс.грн.). Отстающие темпы роста собственных средств-брутто по сравнению с темпами роста пассива баланса (1,82 раза по сравнению с 2,02 раза) привели к уменьшению их доли в структуре пассивов баланса.

Абсолютный рост собственных средств-брутто обеспечивался за счет увеличения уставного фонда, резервного и других фондов банка и резервов переоценки ценных бумаг. При этом динамика темпов роста данных агрегатов выглядит следующим образом: уставный фонд увеличился в 1,78 раза, резервы и другие фонды банка в 2006 г. в 1,35 раза а в 2007 г. в 1,54 раза (в общем, за два года в 2,09 раза), резервы переоценки ценных бумаг – в 3,39 раза. Таким образом, увеличение собственных средств банка происходило не за счет заработанной прибыли, а за счет дополнительной эмиссии акций, инфляционной накачки и увеличения абсолютных размеров активов, то есть банк развивается по экстенсивному пути.

Положительным моментом является равные темпы роста абсолютной суммы собственных средств-нетто за два года в 1,8 раза по сравнению с темпами роста объема собственных средств-брутто в 1.81 раза. Эта тенденция свидетельствует о поддержании банком на стабильном уровне источника доходных активных банковских операций и, соответственно, о поддержании уровня рентабельности банковской деятельности.

Опережающие темпы роста собственных средств-нетто с темпами роста иммобилизации собственных средств отражает снижение затрат банка на собственные нужды, при этом следует заметить значительное увеличение затрат на капитализированные активы. Что является в достаточной мере оправданным при развитии корреспондентских отношений и филиальной сети банка.

Для оценки качественного состава собственных средств определяют коэффициент иммобилизации:

![]() (8)

(8)

Снижение значения коэффициента иммобилизации в динамике характеризует рост доходов банка.

Рассчитаем данный показатель для АБ «Таврика»:

![]() ;

; ![]() ;

;

![]()

Что свидетельствует о стабильности банка, и поддержании уровня доходности и рентабельности.

Анализируя структуру собственных средств АБ «Таврика» можно сказать, что основную их долю составляет уставный капитал 62,28% в 2005 г. (50,92% в 2006г. и 61,09 % в 2007 году) и фонды банка 27,64% (30,58%, 31,81 %), соответственно. Такая тенденция развития собственных средств банка говорит о необходимости увеличивать капитальную часть собственных средств банка. Источниками увеличения должны стать нераспределенная прибыль прошлых лет, включая резервы банка. Удельный вес уставного фонда в общем объеме собственных средств уменьшился в 2006 году на 11,36 %, а в 2007 году увеличился на 10,18 %.). Увеличение удельного веса УФ в структуре собственных средств (или валюте баланса) свидетельствует об укреплении статуса коммерческого банка.

Колебания основных показателей АБ «Таврика» обусловлено, прежде всего, открытием АБ «Таврика» в 2006, 2007 годах новых филиалов и отделений, а также об увеличении деловой активности. Для изменения данной негативной тенденции банку необходимо наращивать капитальную базу, прежде всего для страхования интересов вкладчиков и в меньшей мере – для финансового обеспечения собственной оперативной деятельности. Повышение уровня капитализации, ведет к увеличению уровня финансовой стабильности и надежности, как самого банка, так и банковской системы в целом. Источником увеличения могут стать нераспределенная прибыль прошлых лет, включая резервы банка.

Опережающие темпы роста собственных средств-нетто с темпами роста иммобилизации собственных средств отражает снижение затрат банка на собственные нужды, при этом следует заметить значительное увеличение затрат на капитализированные активы. Что является в достаточной мере оправданным при развитии корреспондентских отношений и филиальной сети банка. Коэффициента иммобилизации в динамике характеризует рост доходов банка. Что свидетельствует о стабильности банка, и поддержании уровня доходности и рентабельности.