- •1. Сущность и структура банковской системы России. Роль банков в экономике.

- •2. Банковские ресурсы. Структура банковских пассивов. Собственные и привлеченные средства.

- •3. Сущность и классификация активов ком.Банка. Сущность и классификация банковских операций и сделок.

- •4. Оформление кредитных операций. Кредитная политика ком. Банка.

- •Оформление кредитных операций

- •Обеспечение под выданные кредиты

- •Методы кредитования: в разовом порядке и в режиме открытой кредитной линии. Разновидности кредитной линии.

- •Подробнее

- •2.2. Залогодателями, поручителями могут выступать:

- •2. Комиссионные платежи по кредиту

- •3. Анализ кредитной заявки и принятие решения о кредитовании

- •2. Оформление кредитной документации

- •5. Классификация и характеристика расходов ком.Банка

- •6. Классификация и характеристика доходов ком.Банка

- •7. Требования органов банковского надзора к достаточности собственного капитала

- •8. Ликвидность и платежеспособность ком.Банка.

- •9. Банковский надзор. Цели деятельности и функции Банка России.

- •10. Основные виды банковских рисков и управление ими

- •Термины

- •Тема 1. Правовая и экономическая основы деятельности банка

- •1.1. Экономическая основа банковской деятельности: понятие, цели и виды деятельности

- •Соотношение понятий «продукт», «услуга», «сделка», «операция»

- •1.3. Правовая основа банковской деятельности: состав и содержание банковского законодательства

- •Тема 2. Ресурсы коммерческого банка: их структура и характеристика

- •2.1. Сущность ресурсов коммерческого банка

- •2.2. Собственные ресурсы банка

- •2.3. Привлеченные средства банка их роль в формировании банковских ресурсов

- •Тема 3. Активы коммерческого банка. Организация банковского кредитования

- •3.1. Сущность и классификация активов коммерческого банка

- •3.2. Классификация и виды банковских кредитов

- •3.3. Оформление кредитных операций

- •3.4. Обеспечение под выданные кредиты

- •3.5. Методы кредитования: в разовом порядке и в режиме открытой кредитной линии. Разновидности кредитной линии.

- •3.6. Управление кредитными рисками

- •Тема 4. Расчетные операции коммерческих банков

- •4.1. Банковский счет и проведение операций по нему

- •4.2. Кассовые операции кредитной организации

- •4.3. Основные понятия и термины, используемые в системах расчетов и платежей

- •4.4. Организация межбанковских расчетов

- •Тема 5. Доходы, расходы и прибыль коммерческого банка

- •5.1. Классификация и характеристика доходов коммерческого банка

- •5.2. Классификация и характеристика расходов коммерческого банка

- •5.3. Оценка уровня доходов и расходов коммерческого банка

- •Тема 6. Ликвидность и платежеспособность банка

- •6.1. Понятие ликвидности коммерческого банка.

- •6.2. Взаимосвязь ликвидности и платежеспособности коммерческого банка. Факторы, влияющие на ликвидность и платежеспособность

- •6.3. Требования органов банковского надзора к ликвидности банковского баланса

Тема 3. Активы коммерческого банка. Организация банковского кредитования

Вопросы темы:

3.1. Сущность и классификация активов коммерческого банка

3.2. Классификация и виды банковских кредитов.

3.3. Оформление кредитных операций

3.4. Обеспечение под выданные кредиты

3.5. Методы кредитования: в разовом порядке и в режиме открытой кредитной линии. Разновидности кредитной линии.

3.6. Управление кредитными рисками

3.1. Сущность и классификация активов коммерческого банка

Качество активов банка определяется целесообразной структурой его активов, диверсификации активных операций, объемом рисковых активов, объемом критических и неполноценных активов и признаками изменчивости активов. Активные операции банка делятся на четыре группы: кассовые; инвестиции в ценные бумаги; кредитные; прочие активы.Существуют разные подходы к определению структуры банковских активов.

Группировка банковских активов:

1. Высоколиквидные активы:это те активы, которые обеспечивают мгновенную ликвидность, находящиеся в немедленной готовности, имеющие способность легко меняться, обращаться в другие форм: наличные деньги; драгоценные металлы; и средства в ЦБ РФ; средства в банках нерезидентов из числа группы развитых стран; средства банков для расчетов по пластиковым картам; облигации Банка России; средства, предоставленные3 лицам до востребования.

2. Ликвидные активы: активы, находящиеся в распоряжении банка, которые могут быть превращены в денежные средства (текущие, второклассные активы); кредиты и платежи в пользу банка со сроком погашения в течение ближайших 30 дней; легко реализуемые ценные бумаги, котируемые на бирже; другое.

3. Активы долгосрочной ликвидности:кредиты, выданные банком в рублях и иностранной валюте с оставшимся сроком погашения свыше года и размещенные депозиты.

4. Малоликвидные активы: долгосрочные инвестиции; просроченная задолженность; капитализированные активы; не котируемые ценные бумаги; ненадежные долги.

3.2. Классификация и виды банковских кредитов

Банковский кредит предоставляется в виде денежных ссуд коммерческими банками и другими финансовыми учреждениями (финансовыми компаниями, сберегательными кассами и др.) юридическим лицам (промышленным, транспортным, торговым компаниям), населению, государству, иностранным клиентам.

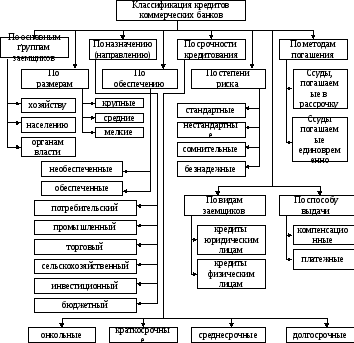

Рис. 2 Классификация банковских кредитов

Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам.

Классификация банковских кредитов представлена на рис. 2.

3.3. Оформление кредитных операций

Для получения кредита заемщики представляют в банк следующие документы: учредительный договор; бухгалтерскую и статистическую отчетность; бизнес-план, ТЭО и подтверждающие его документы; устав и карточку с образцами подписей (если кредитор обслуживается в ином банке); свидетельство о регистрации предприятия; кредитную заявку; другие документы по усмотрению банка.

При положительном решении о выдаче кредита представляются следующие документы: заявление на выдачу кредита (ранее использовалась стандартная форма N 875); документ из налогового органа о постановке на учет.

Многие банки требуют от потенциального заемщика заполнения специальных анкет. Это делается для того, чтобы лучше понять положение клиента. Кроме того, не всегда и не все банк может понять в делах заемщика, т.е. сложнее определить реальные риски. И банки перестраховываются, зная, что если клиент будет обманывать банк, то это может повлечь за собой привлечение его к ответственности, в том числе и уголовной.

Оформление документов по операциям, связанным с выдачей и погашением кредита, осуществляется с учетом требований пункта 1.9.2 части 3 правил ведения бухгалтерского учета Положения N 302-П. Досье хранится не менее пяти лет с момента погашения кредита, после чего передается в архив.

После закрытия кредитного договора документы по кредитам, выданным индивидуальным заемщикам, должны храниться в отдельных сшивах (папках) в соответствии с пунктом 4.3 раздела 4 части 3 правил Положения N 302-П.

При положительном решении в бухгалтерию передается распоряжение о кредитовании. Оно подписывается уполномоченным на то лицом банка.

В типовой форме распоряжения о кредитовании отражены только обязательные для заполнения реквизиты. Банк по своему усмотрению может вводить дополнительные.