- •Банковское дело

- •Раздел 1. Характеристика банка как предприятия

- •Глава 10. Кредитование юридических лиц

- •Глава 11. Организация отдельных видов кредита

- •Предисловие

- •Раздел 1. Характеристика банка как предприятия Глава 1. Сущность банка и организационные основы его построения

- •1.1. Представление о сущности банка с позиции его исторического развития

- •1.2. Современные представления о сущности банка

- •1.3. Банк как элемент банковской системы

- •1.4. Организационные основы построения аппарата управления банком

- •1.5. Структура аппарата управления банка и задачи его основных подразделений

- •Глава 2. Правовые основы банковской деятельности

- •2.1. Структура современного банковского законодательства

- •2.2. Эволюция банковского законодательства в россии

- •2.3. Особенности первых банковских законов 1990 года

- •2.4. Основная характеристика современного банковского законодательства

- •Глава I. Общие положения (ст. 1-8).

- •2.5. Законодательные основы деятельности современного банка

- •2.6. Обеспечение безопасности банков

- •2.7. Банковская монополия

- •2.8. Взаимоотношения банка с клиентами

- •РазделIi. Общие вопросы деятельности коммерческого банка Глава 3. Ресурсы коммерческого банка и его капитальная база

- •3.1. Ресурсы коммерческого банка: их структура и характеристика

- •3.2. Понятие и структура собственного капитала банка

- •3.3. Оценка достаточности собственного капитала банка

- •3.4. Привлеченные средства коммерческого банка

- •Глава 4. Структура и качество активов банка

- •4.1. Состав и структура активов

- •4.2. Качество активов банка

- •Глава 5. Доходы и прибыль коммерческого банка

- •5.1. Доходы коммерческого банка

- •5.2. Расходы коммерческого банка

- •5.3. Процентная маржа

- •5.4. Оценка уровня доходов и расходов коммерческого банка

- •5.5. Формирование и использование прибыли коммерческого банка

- •5.6. Оценка уровня прибыли коммерческого банка

- •Глава 6. Ликвидность и платежеспособность коммерческого банка

- •6.1. Понятие и факторы, определяющие ликвидность и платежеспособность коммерческого банка

- •6.2. Российская практика оценки ликвидности коммерческих банков

- •6.3. Зарубежный опыт оценки ликвидности коммерческих банков

- •Глава 7. Банковская отчетность

- •7.1. Значение и виды банковской отчетности

- •7.2. Баланс банка и принципы его построения

- •7.3. Текущая бухгалтерская отчетность

- •7.4. Годовая бухгалтерская отчетность

- •7.5. Проблемы перехода на международные принципы учета в банках

- •РазделIii. Услуги и операции коммерческого банка Глава 8. Пассивные операции банков

- •8.1. Структура и общая характеристика пассивных операций банков

- •8.2. Депозитные и внедепозитные операции

- •Глава 9. Система оценки кредитоспособности клиентов банка

- •9.1. Понятие и критерии кредитоспособности клиента

- •9.2. Кредитоспособность крупных и средних предприятий

- •9.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

- •9.2.2. Анализ денежного потока как способ оценки кредитоспособности заемщика

- •9.2.3. Анализ делового риска как способ оценки кредитоспособности клиента

- •I стадия - создание запасов.

- •II стадия - стадия производства:

- •III стадия - стадия сбыта:

- •9.2.4. Определение класса кредитоспособности клиента

- •9.3. Оценка кредитоспособности мелких предприятий

- •9.4. Оценка кредитоспособности физического лица

- •Глава 10. Кредитование юридических лиц

- •10.1. Фундаментальные элементы системы кредитования

- •10.2. Субъекты кредитования и виды кредитов

- •10.3. Объекты кредитования

- •10.4. Особенности современной системы кредитования

- •10.5. Условия кредитования

- •10.6. Этапы кредитования

- •10.7. Общие организационно-экономические основы кредитования

- •10.7.1. Методы кредитования и формы ссудных счетов

- •10.7.2. Кредитная документация, представляемая банку на начальном и последующих этапах кредитования

- •10.7.3. Процедура выдачи кредита

- •10.7.4. Порядок погашения ссуды

- •Глава 11. Организация отдельных видов кредита

- •11.1. Современные способы кредитования

- •11.2. Кредит по овердрафту и контокорренту

- •11.3. Ипотечный кредит

- •11.4. Организация потребительского кредита (кредитование физических лиц)

- •11.5. Межбанковские кредиты

- •11.6. Кредиты банка россии

- •11.7. Консорциальные (синдицированные) кредиты

- •Глава 12. Содержание кредитного договора банка с клиентом

- •12.1. Правовой и экономический аспекты кредитного договора банка с клиентом

- •12.2. Основные требования к содержанию и форме кредитного договора

- •12.3. Международный опыт использования кредитных договоров в банковской практике

- •12.4. Анализ и оценка российской практики составления кредитных договоров банка с клиентом

- •Глава 13. Формы обеспечения возвратности кредита

- •13.1. Понятие формы обеспечения возвратности кредита

- •13.2. Залог и залоговый механизм

- •13.3. Уступка требований (цессия) и передача права собственности

- •13.4. Гарантии и поручительства

- •13.5. Классификация предприятий по степени кредитного риска в зависимости от финансового состояния и качества обеспечения кредита

- •Глава 14. Организация платежного оборота и межбанковские корреспондентские отношения

- •14.1. Основы платежного оборота

- •14.2. Платежная система и ее элементы

- •14.3. Принципы организации безналичных расчетов

- •14.4. Расчеты в нефинансовом секторе (в народном хозяйстве)

- •14.5. Расчеты в финансовом секторе (между банками)

- •Глава 15. Лизинговые операции коммерческих банков

- •15.1. История возникновения и развития лизинга

- •15.2. Сущность лизинговой сделки

- •15.3. Основные элементы лизинговой операции

- •15.4. Классификация видов лизинга и лизинговых операций

- •15.5. Организация и техника лизинговых операций

- •15.6. Содержание лизингового договора

- •7. Порядок расторжения лизингового договора.

- •15.7. Риски лизинговых сделок

- •Глава 16. Операции коммерческих банков с ценными бумагами

- •16.1. Виды банковской деятельности на рынке ценных бумаг

- •16.2. Выпуск банком собственных ценных бумаг

- •16.3. Инвестиционные операции коммерческих банков с ценными бумагами

- •16.4. Операции репо

- •Глава 17. Валютные операции коммерческих банков

- •17.1. Регулирование валютных операций коммерческих банков

- •17.2. Экономические основы валютных операций коммерческих банков россии

- •17.3. Классификациям понятие валютных операций коммерческих банков россии

- •1. Открытие и ведение валютных счетов клиентуры

- •II. Неторговые операции коммерческого банка

- •III. Установление корреспондентских отношений с иностранными банками

- •IV. Конверсионные операции

- •V Операции по международным расчетам. Связанные с экспортом и импортом товаров и услуг

- •VI - Операции по привлечению и рязмещению банком валютных средств

- •17.4. Валютные риски и методы их регулирования

- •17.5. Финансовые инструменты как метод страхования валютных рисков

- •Глава 18. Прочие операции коммерческих банков

- •18.1. Классификация и общая характеристика прочих операций коммерческих банков

- •18.2. Правовые основы развития прочих операций коммерческих банков

- •18.3. Организация прочих операций коммерческих банков

- •Глава 19. Новые банковские продукты и услуги

- •19.1. Пластиковые карты. Особенности применения пластиковых карт в российской и зарубежной практике

- •19.2. Банкомат как элемент электронной системы платежей

- •19.3. Межбанковские электронные переводы денежных средств в торговых организациях

- •19.4. "Home banking" - банковское обслуживание клиентов на дому и на их рабочем месте

- •19.5. Хранение ценностей

- •19.6. Форфейтинговые операции банков

- •19.7. Опционы, фьючерсы, свопы

- •Глава 20. Банковский процент и процентные начисления

- •20.1. Банковский процент и механизм его использования

- •20.2. Процентный риск, методы его оценки и управления

- •1) Риск изменения цены.

- •2) Риск изменения кривой доходу.

- •3) Базисный риск.

- •4) Риски, связанные с опционами.

- •20.3. Процентные ставки и методы начисления процентов

- •Оглавление

- •Раздел III услуги и операции коммерческого банка....211

- •Глава 8 Пассивные операции банков.213

- •Глава 9 Система оценки кредитоспособности клиентов банка..,...222

- •Глава 10 Кредитование юридических лиц..243

- •Глава 11 Организация отдельных видов кредита..269

5.5. Формирование и использование прибыли коммерческого банка

Формирование прибыли коммерческого банка определяется спецификой этого коммерческого предприятия, кругом операций, а также действующей системой учета. Современная российская система предполагает накопление в течение квартала доходов и расходов на счетах, перечисленных в разделе 5.1 и 5.2. В конце квартала эти счета закрываются, а их сальдо переносится на счет 70301 "Прибыль отчетного года" или счет 70401 "Убытки отчетного года". Схематично это представлено в табл. 5 2

Балансовая прибыль, накапливаемая в течение года, не отражает конечный финансовый результат. В течение года по дебету счета 7О501 "Использование прибыли отчетного года" отражаются расходы на счет балансовой прибыли текущего года (налоги, авансовые отчисления в фонды банка, расходы на благотворительные цели и т.д.). После сдачи годового отчета сальдо счетов 70301 или 7О401 переносится на счет 70302 ("Прибыль предшествующих лет") или счет 70402 ("Убытки предшествующих лет"), а сальдо счета 70501 переносится на счет 7002 "Использование прибыли предшествующих лет", на котором отражается дополнительное использование прибыли по решению собрания акционеров (пайщиков) После утверждения годового отчета счет 70502 закрывается путем отнесения сальдо на счет 70302. Нераспределенная часть прибыли учитывается на счете "Прибыль предшествующих лет".

По зарубежным стандартам учета и отчетности конечным финансовым результатом деятельности банка является чистая прибыль. Она представляет собой остаток дохода после покрытия всех общебанковских расходов, уплаты налогов, отчислений в фонды. Отличия чистой прибыли от балансовой связаны также с иной методикой отражения в доходе и расходе банка процентных платежей (см. понятие наращенных процентов в 5 3 данной главы).

В форме отчета о прибыли по мировым стандартам доходы и расходы, формирующие прибыль, группируются не только по содержанию, но и по принципу стабильности. Выделяются блок процентной маржи, блок беспроцентных доходов и расходов, блоки нестабильных источников прибыли. Такая форма отчетности о прибыли позволяет видеть динамику конечного финансового результата, выявить основной фак-

===128===

тор прироста или падения прибыли, оценить источники увеличения чистой прибыли с качественной стороны. Положительные выводы можно сделать в случае прироста чистой прибыли за счет стабильных источников. В противном случае рейтинг банка не увеличивается, несмотря на количественный рост конечного финансового результата.

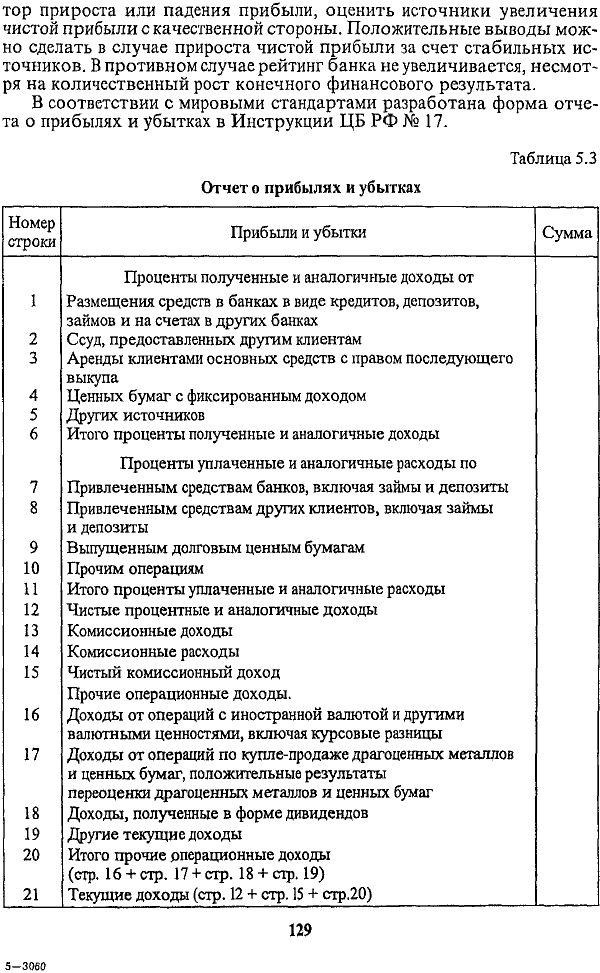

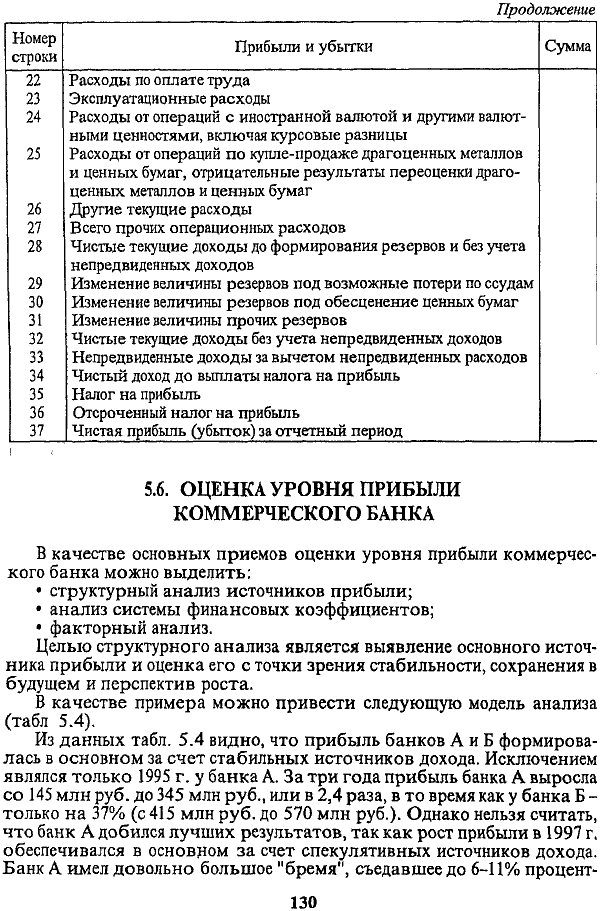

В соответствии с мировыми стандартами разработана форма отчета о прибылях и убытках в Инструкции ЦБ РФ № 17.

Таблица 5.3 Отчет о прибылях и убытках

===129===

5.6. Оценка уровня прибыли коммерческого банка

В качестве основных приемов оценки уровня прибыли коммерческого банка можно выделить:

структурный анализ источников прибыли;

анализ системы финансовых коэффициентов;

факторный анализ.

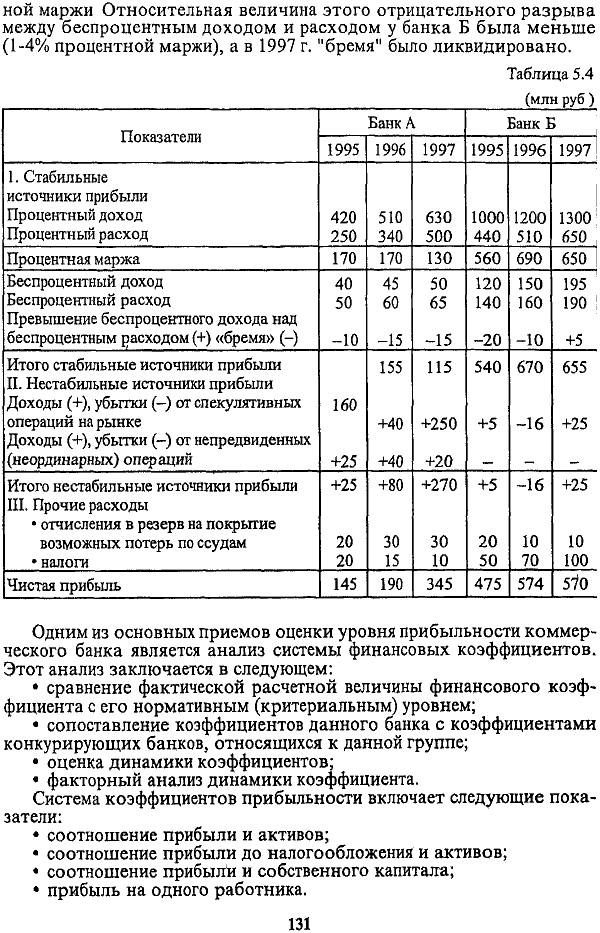

Целью структурного анализа является выявление основного источника прибыли и оценка его с точки зрения стабильности, сохранения в будущем и перспектив роста.

В качестве примера можно привести следующую модель анализа (табл 5.4).

Из данных табл. 5.4 видно, что прибыль банков А и Б формировалась в основном за счет стабильных источников дохода. Исключением являлся только 1995 г. у банка А. За три года прибыль банка А выросла со 145 млн руб. до 345 млн руб., или в 2,4 раза, в то время как у банка Б -только на 37% (с 415 млн руб. до 570 млн руб.). Однако нельзя считать, что банк А добился лучших результатов, так как рост прибыли в 1997 г, обеспечивался в основном за счет спекулятивных источников дохода. Банк А имел довольно большое "бремя", съедавшее до 6-11% процент-

===130===

ной маржи Относительная величина этого отрицательного разрыва между беспроцентным доходом и расходом у банка Б была меньше (1-4% процентной маржи), а в 1997 г. "бремя" было ликвидировано.

Таблица 5.4 (млн руб )

Одним из основных приемов оценки уровня прибыльности коммерческого банка является анализ системы финансовых коэффициентов. Этот анализ заключается в следующем:

сравнение фактической расчетной величины финансового коэффициента с его нормативным (критериальным) уровнем;

сопоставление коэффициентов данного банка с коэффициентами конкурирующих банков, относящихся к данной группе;

оценка динамики коэффициентов-

факторный анализ динамики коэффициента.

Система коэффициентов прибыльности включает следующие показатели:

соотношение прибыли и активов;

соотношение прибыли до налогообложения и активов;

соотношение прибыли и собственного капитала;

прибыль на одного работника.

===131===

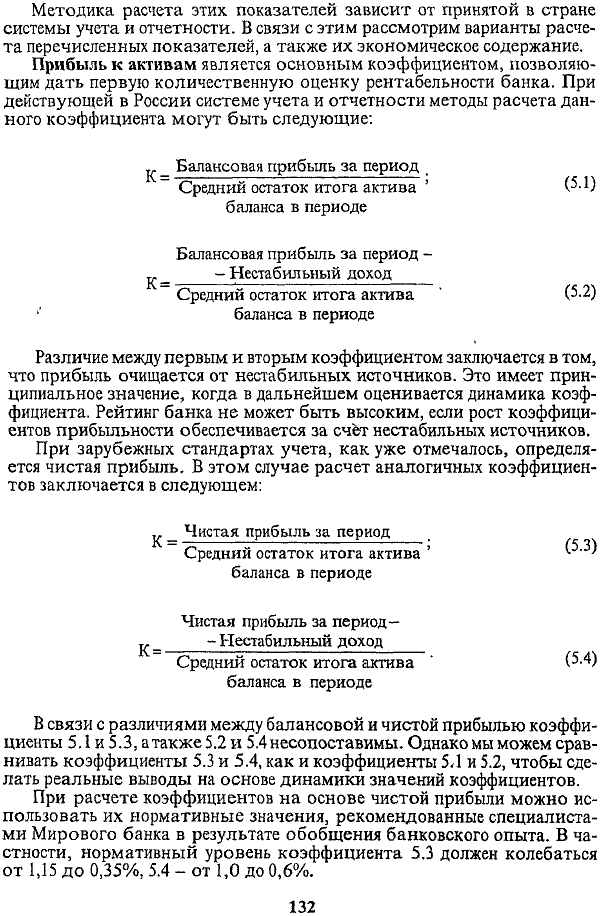

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В связи с этим рассмотрим варианты расчета перечисленных показателей, а также их экономическое содержание.

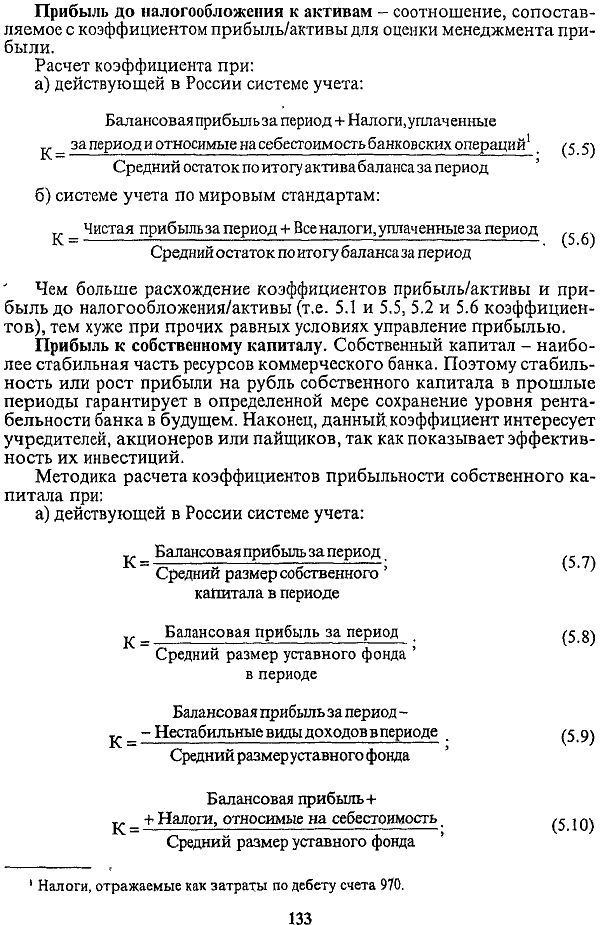

Прибыль к активамявляется основным коэффициентом, позволяющим дать первую количественную оценку рентабельности банка. При действующей в России системе учета и отчетности методы расчета данного коэффициента могут быть следующие:

Различие между первым и вторым коэффициентом заключается в том, что прибыль очищается от нестабильных источников. Это имеет принципиальное значение, когда в дальнейшем оценивается динамика коэффициента. Рейтинг банка не может быть высоким, если рост коэффициентов прибыльности обеспечивается за счёт нестабильных источников.

При зарубежных стандартах учета, как уже отмечалось, определяется чистая прибыль. В этом случае расчет аналогичных коэффициентов заключается в следующем:

В

связи с различиями между балансовой и

чистой прибылью коэффициенты 5.1 и 5.3,

атакже5.2 и 5.4 несопоставимы. Однако мы

можем сравнивать коэффициенты 5.3 и 5.4.

как и коэффициенты 5Л и 5.2, чтобы сделать

реальные выводы на основе динамики

значений коэффициентов.

В

связи с различиями между балансовой и

чистой прибылью коэффициенты 5.1 и 5.3,

атакже5.2 и 5.4 несопоставимы. Однако мы

можем сравнивать коэффициенты 5.3 и 5.4.

как и коэффициенты 5Л и 5.2, чтобы сделать

реальные выводы на основе динамики

значений коэффициентов.

При расчете коэффициентов на основе чистой прибыли можно использовать их нормативные значения, рекомендованные специалистами Мирового банка в результате обобщения банковского опыта. В частности, нормативный уровень коэффициента 5.3 должен колебаться от 1,15 до 0,35%, 5.4 - от 1,0 до 0,6%.

===132===

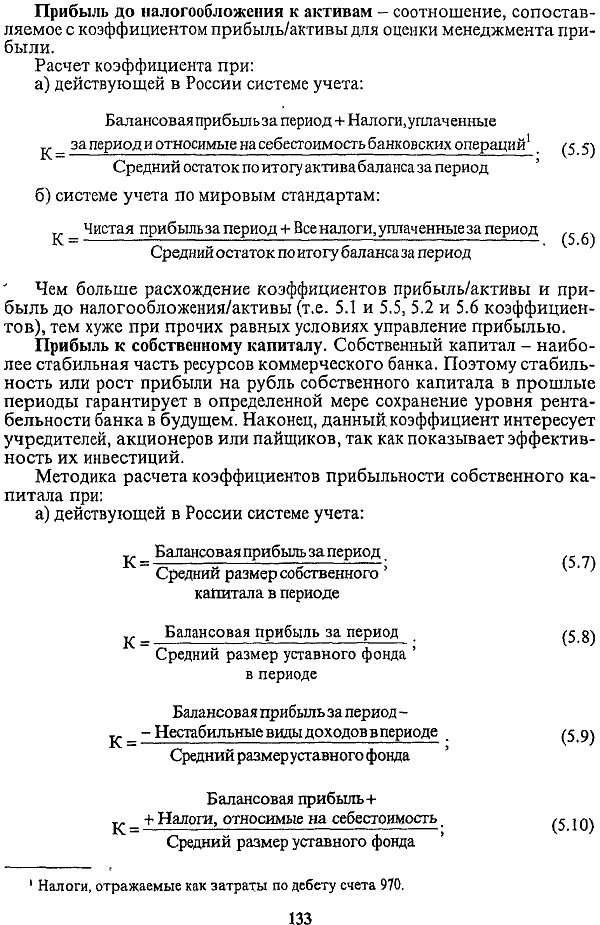

Прибыль до налогообложения к активам- соотношение, сопоставляемое с коэффициентом прибыль/активы для оценки менеджмента прибыли.

Расчет коэффициента при:

Чем больше расхождение коэффициентов прибыль/активы и прибыль до налогообложения/активы (т.е. 5.1 и 5.5, 5.2 и 5.6 коэффициентов), тем хуже при прочих равных условиях управление прибылью.

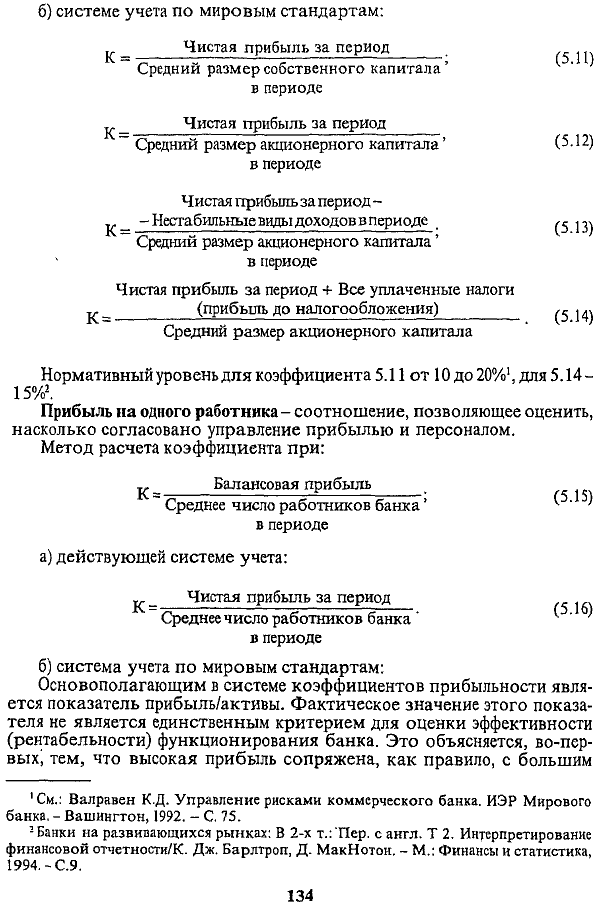

Прибыль к собственному капиталу.Собственный капитал - наиболее стабильная часть ресурсов коммерческого банка. Поэтому стабильность или рост прибыли на рубль собственного капитала в прошлые периоды гарантирует в определенной мере сохранение уровня рентабельности банка в будущем. Наконец, данный коэффициент интересует учредителей, акционеров или пайщиков, так как показывает эффективность их инвестиций.

Методика расчета коэффициентов прибыльности собственного капитала при:

+++1 Налоги, отражаемые как затраты по дебету счета 970.

===133===

Основополагающим в системе коэффициентов прибыльности является показатель прибыль/активы. Фактическое значение этого показателя не является единственным критерием для оценки эффективности (рентабельности) функционирования банка. Это объясняется, во-первых! тем, что высокая прибыль сопряжена, как правило, с большим

+++1См.: Валравен К.Д. Управление рисками коммерческого банка. ИЭР Мирового банка. - Вашингтон, 1992. - С. 75. 2 Банки на развивающихся рынках: В 2-х т.:Пер. с англ. Т 2. Интерпретирование финансовой отчетности/К. Дж. Барлтроп, Д. МакНотон. - М.; Финансы и статистика, 1994.-С.9.

===134===

риском. Поэтому очень важно одновременно принимать во внимание степень защиты банка от риска. Во-вторых, принципиальное значение имеют те экономические явления, которые кроются за факторами, определяющими динамику названного коэффициента прибыльности.

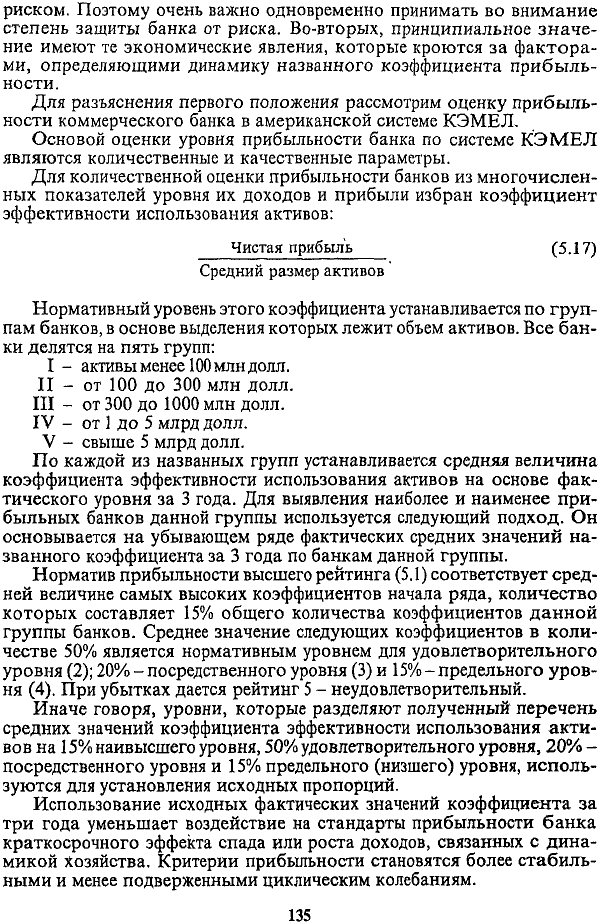

Для разъяснения первого положения рассмотрим оценку прибыльности коммерческого банка в американской системе КЭМЕЛ

Основой оценки уровня прибыльности банка по системе КЭМЕЛ являются количественные и качественные параметры.

Для количественной оценки прибыльности банков из многочисленных показателей уровня их доходов и прибыли избран коэффициент эффективности использования активов:

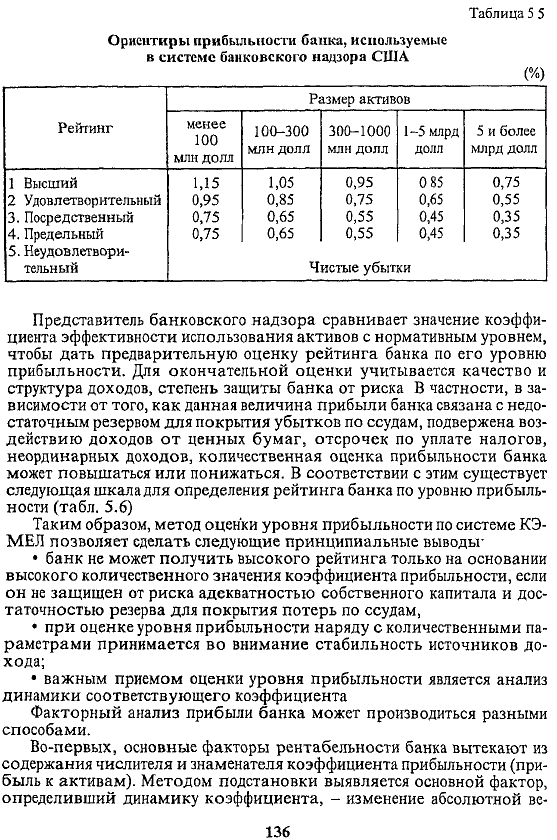

Нормативный уровень этого коэффициента устанавливается по группам банков, в основе выделения которых лежит объем активов. Все банки делятся на пять групп:

I - активы менее 100 млн долл.

II - от 100 до 300 млн долл.

III - от 300 до 1000 млн долл.

IV - от 1 до 5 млрд долл.

V - свыше 5 млрд долл.

По каждой из названных групп устанавливается средняя величина коэффициента эффективности использования активов на основе фактического уровня за 3 года. Для выявления наиболее и наименее прибыльных банков данной группы используется следующий подход. Он основывается на убывающем ряде фактических средних значений названного коэффициента за 3 года по банкам данной группы.

Норматив прибыльности высшего рейтинга (5.1) соответствует средней величине самых высоких коэффициентов начала ряда, количество которых составляет 15% общего количества коэффициентов данной группы банков. Среднее значение следующих коэффициентов в количестве 50% является нормативным уровнем для удовлетворительного уровня (2); 20% - посредственного уровня (3) и 15% -предельного уровня (4). При убытках дается рейтинг 5 - неудовлетворительный.

Иначе говоря, уровни, которые разделяют полученный перечень средних значений коэффициента эффективности использования активов на 15% наивысшего уровня, 50%удовлетворительного уровня, 20% -посредственного уровня и 15% предельного (низшего) уровня, используются для установления исходных пропорций.

Использование исходных фактических значений коэффициента за три года уменьшает воздействие на стандарты прибыльности банка краткосрочного эффекта спада или роста доходов, связанных с динамикой хозяйства. Критерии прибыльности становятся более стабильными и менее подверженными циклическим колебаниям.

===135===

Таблица 5 5 Ориентиры прибыльности банка, используемые в системе банковского надзора США (%)

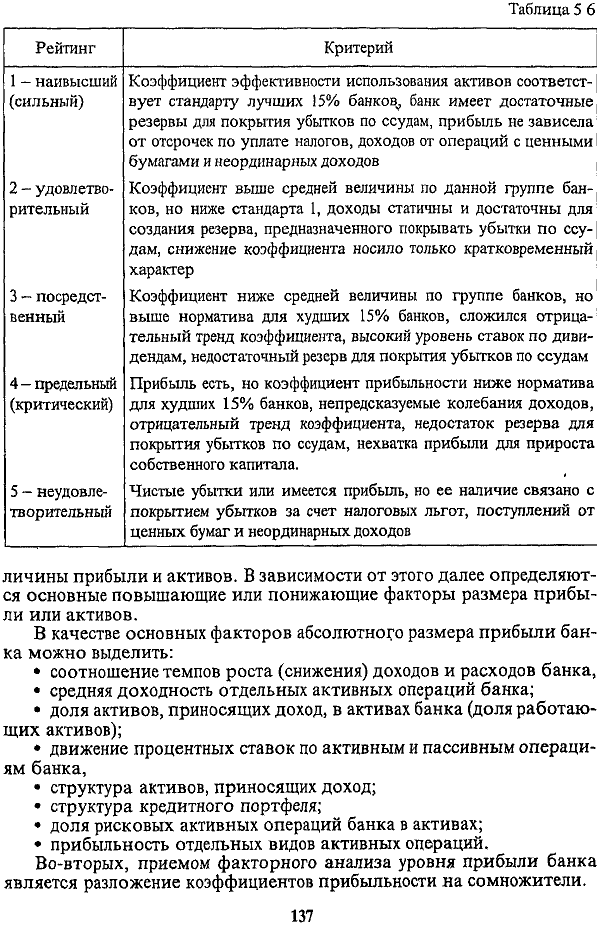

Представитель банковского надзора сравнивает значение коэффициента эффективности использования активов с нормативным уровнем, чтобы дать предварительную оценку рейтинга банка по его уровню прибыльности. Для окончательной оценки учитывается качество и структура доходов, степень защиты банка от риска В частности, в зависимости от того, как данная величина прибыли банка связана с недостаточным резервом для покрытия убытков по ссудам, подвержена воздействию доходов от ценных бумаг, отсрочек по уплате налогов, неординарных доходов, количественная оценка прибыльности банка может повышаться или понижаться. В соответствии с этим существует следующая шкала для определения рейтинга банка по уровню прибыльности (табл. 5.6)

Таким образом, метод оценки уровня прибыльности по системе КЭ-МЕЛ позволяет сделать следующие принципиальные выводы

банк не может получить высокого рейтинга только на основании высокого количественного значения коэффициента прибыльности, если он не защищен от риска адекватностью собственного капитала и достаточностью резерва для покрытия потерь по ссудам,

при оценке уровня прибыльности наряду с количественными параметрами принимается во внимание стабильность источников дохода;

важным приемом оценки уровня прибыльности является анализ динамики соответствующего коэффициента

Факторный анализ прибыли банка может производиться разными способами.

Во-первых, основные факторы рентабельности банка вытекают из содержания числителя и знаменателя коэффициента прибыльности (прибыль к активам). Методом подстановки выявляется основной фактор, определивший динамику коэффициента, - изменение абсолютной ве-

===136===

Таблица 5.6

личины прибыли и активов. В зависимости от этого далее определяются основные повышающие или понижающие факторы размера прибыли или активов.

В качестве основных факторов абсолютного размера прибыли банка можно выделить:

соотношение темпов роста (снижения) доходов и расходов банка,

средняя доходность отдельных активных операций банка;

доля активов, приносящих доход, в активах банка (доля работающих активов);

движение процентных ставок по активным и пассивным операциям банка,

структура активов, приносящих доход;

структура кредитного портфеля;

доля рисковых активных операций банка в активах;

прибыльность отдельных видов активных операций.

Во-вторых, приемом факторного анализа уровня прибыли банка

является разложение коэффициентов прибыльности на сомножители.

===137===

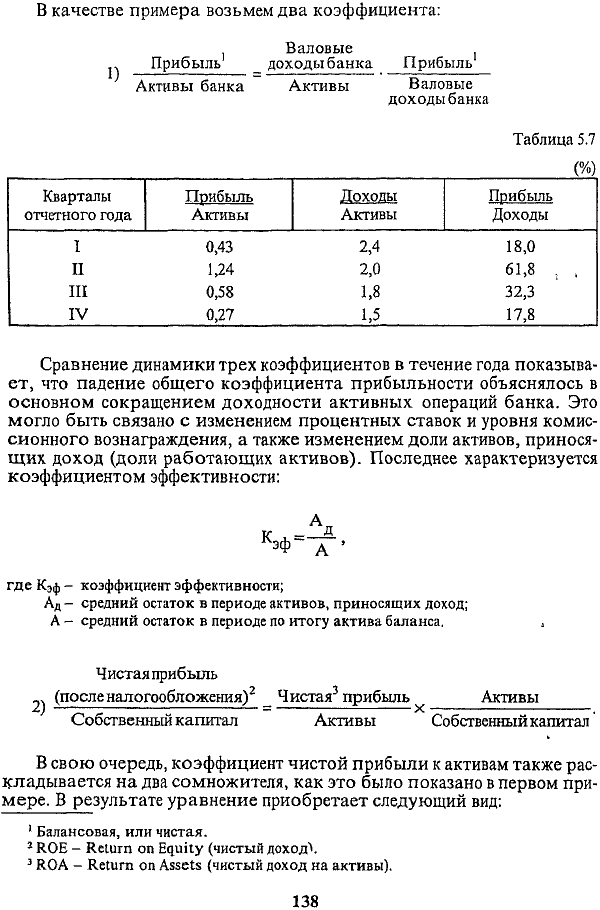

В качестве примера возьмем два коэффициента:

Сравнение динамики трех коэффициентов в течение года показывает, что падение общего коэффициента прибыльности объяснялось в основном сокращением доходности активных операций банка. Это могло быть связано с изменением процентных ставок и уровня комиссионного вознаграждения, а также изменением доли активов, приносящих доход (доли работающих активов). Последнее характеризуется коэффициентом эффективности:

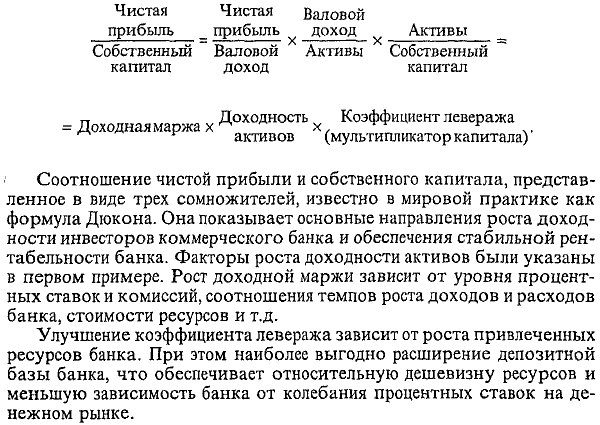

В свою очередь, коэффициент чистой прибыли к активам также раскладывается на два сомножителя, как это было показано в первом примере. В результате уравнение приобретает следующий вид:

+++1 Балансовая, или чистая. 2 ROЕ -ReturnonEquity(чистый доходХ 3 ROA - Return on Assets (чистый доход на активы).

===138===

Соотношение чистой прибыли и собственного капитала, представленное в виде трех сомножителей, известно в мировой практике как формула Дюкона. Она показывает основные направления роста доходности инвесторов коммерческого банка и обеспечения стабильной рентабельности банка. Факторы роста доходности активов были указаны в первом примере. Рост доходной маржи зависит от уровня процентных ставок и комиссий, соотношения темпов роста доходов и расходов банка, стоимости ресурсов и т.д.

Улучшение коэффициента левеража зависит от роста привлеченных ресурсов банка. При этом наиболее выгодно расширение депозитной базы банка, что обеспечивает относительную дешевизну ресурсов и меньшую зависимость банка от колебания процентных ставок на денежном рынке.

===139===