- •Потребление, сбережения, инвестиции.

- •2. Фактические и планируемые расходы. «крест кейнса». Механизм достижения равновесного объема производства7

- •3. Макроэкономическое равновесие

- •4. Эффекты мультипликатора и акселератора. Мультипликативный эффект

- •Принцип акселератора

- •Соединение мультипликатора и акселератора в «сверхкумулятивный» эффект

3. Макроэкономическое равновесие

НА ТОВАРНЫХ РЫНКАХ: МОДЕЛЬ IS8

Расхождения во взглядах Дж. Кейнса и его предшественников в оценке эффективности функционирования рыночного механизма — следствие использования разных методологий экономического анализа. Методология кейнсианской теории отличается от классической следующими особенностями9:

а) агрегатным подходом к экономическому анализу;

б) акцентом на несовершенствах в действии рыночного механизма (власть монополий, административное установление цен, осуществление сделок на основе долгосрочных договоров, неопределенность будущего);

в) рассмотрением экономической конъюнктуры, создаваемой рыночным механизмом, в коротком, а не в длительном (как у классиков) периоде;

г) особым вниманием к роли денег в экономической системе.

Результатом этих различий стали принципиально разные выводы о мотивах поведения хозяйствующих субъектов и о ключевых взаимосвязях в экономике.

Дж. Кейнс установил, что рост доходов и сбережений в рыночной экономике отнюдь не означает, что вслед за этим в той же пропорции увеличатся и инвестиции. Это объясняется тем, что решения о сбережениях и инвестициях принимаются по сути дела разными экономическими субъектами — домашними хозяйствами и фирмами и из разных побуждений. Нет никакой гарантии, что фирмы будут больше инвестировать, если население станет больше сберегать. Более того, усиление бережливости означает адекватное сокращение потребления, что отрицательно скажется на будущих инвестициях: предприниматели не смогут расширять производство в условиях роста нереализованных товарных запасов. Нет также никаких гарантий, что все сбереженные средства будут отнесены населением в банки. Наоборот, известно, что значительная часть сбережений оседает в кассе домашних хозяйств в наличной форме (предпочтение ликвидности). Наконец, независимо от уровня сбережений на уровень инвестиций могут влиять ссуды банков инвесторам. Все это свидетельствует в пользу того, что закон Сэя не действует.

Кейнсианцы расходятся с классиками и по вопросу интерпретации мотивов и динамики сбережений и инвестиций. Если классики ставят объем сбережения домашних хозяйств в зависимость от процентной ставки, то кейнсианцы связывают его с величиной и изменением дохода. Домашние хозяйства делают сбережения для покупки дорогих товаров (жилье, земля, автомобили и т. п.), для получения "второй" пенсии, на "черный день", для оплаты высшего образования детей и т. д. Объем же инвестиций зависит от целого ряда переменных: нормы ссудного процента, состояния конъюнктуры, ожидаемой нормы прибыли, размеров налогового обложения. Отсюда следует, что на графике сбережений и инвестиций, иллюстрирующем кейнсианский подход, кривая S будет занимать практически вертикальное положение, поскольку S = S(Y) (рис. 1,а). В классической модели она имеет положительный наклон, так как размер сбережений определяется процентной ставкой: S = S(i) (рис. 1,б).

а б

Рис. 1. Модель рынка заемных средств:

а - кейнсианский подход; б - классический подход

В кейнсианской модели инвестиции также зависят от процентной ставки, но в значительно меньшей степени, чем это представляется экономистам-классикам. Кроме того, и это весьма важно, если у классиков процентная ставка представляет предельную производительность капитала, то в кейнсианской концепции она является ценой денег. Следует также иметь в виду и то, что более важным фактором, влияющим на размер инвестиций, чем процентная ставка, в кейнсианской модели является ожидаемая норма прибыли на вложенный капитал, а также "оптимизм" или "пессимизм" предпринимателей. Так что в конечном счете объем инвестирования в экономике будет определяться побуждением к инвестированию, т. е. выравниванием процентной ставки и предполагаемой эффективности капиталовложений. Именно поэтому кривая I в кейнсианской модели будет более крутой, чем в классической.

При наступлении кризиса инвестиционные расходы предпринимателей могут существенно сокращаться даже при снижающейся процентной ставке. И наоборот, при экономическом подъеме рост процентной ставки не становится препятствием для наращивания капиталовложений. Указанные обстоятельства вызывают смещение кривой I. Например, при ее сдвиге в положение /' не будет вообще такой положительной реальной процентной ставки, которая обеспечивала бы равенство сбережений и инвестиций, пока не произойдет сдвиг кривой S влево, в положение S' (рис. 1,а). Последнее, однако, означало бы, что произошел спад производства и рост безработицы (т. е. выход из состояния полной занятости).

В классической модели сбережения и инвестиции являются функцией одной переменной — процентной ставки i, представляющей предельную производительность капитала и уравновешивающей объем сбережений с объемом инвестиций:

S(i) = I(i).

Поэтому в случае возрастания сбережений (сдвиг кривой S в положение S') произойдет снижение равновесной процентной ставки с iЕ до iF , в результате чего увеличится объем инвестиций и равновесие рынка заемных средств установится в точке F (рис. 1,6).

Еще одна причина расхождений кейнсианцев и классиков — отношение к роли денег в экономике. Как уже отмечалось, в классической теории деньги не рассматривались как богатство. Их полезность определяется полезностью и "желанностью" тех благ, которые на них можно купить. Напротив, в кейнсианской теории важное место занимает концепция предпочтения ликвидности, которая выражает полезность денег как особого блага, которое индивид стремится держать на руках. Поэтому, разрабатывая концепцию совокупного спроса, Дж. Кейнс учитывал спрос на деньги как богатство, оказывающий существенное влияние на равновесный уровень национального дохода.

Наконец, кейнсианцы считают, что в реальной рыночной экономике уровни производства и занятости практически не зависят от уровня цен. В случае возрастания спроса цены растут, а при его сокращении остаются на прежнем уровне (эффект храповика). Дж. Кейнс показал, что сокращение спроса оборачивается не понижением уровня цен, а сокращением производства и занятости, поскольку рыночная экономика не является совершенно конкурентной. Жесткость цен на товарных рынках и монополизм профсоюзов на рынке труда не позволяют понижать цены и заработную плату в размерах, достаточных для восстановления равновесия на уровне полной занятости (колесо крутится в обратном направлении).

Но даже если снижение цен на товары и ресурсы и происходит, то это еще не означает, что экономика возвратится к естественному уровню производства и полной занятости, как это представлялось сторонниками микроэкономического (классического) подхода. В США, например, снижение заработной платы началось сразу же с началом Великой депрессии, но это не остановило роста безработицы и падения объема производства. Причина в том, что более низкая заработная плата означает уменьшение покупательских возможностей населения и снижение налоговых поступлений в госбюджет, а значит, уменьшение производства и занятости. И даже снижение цен на готовую продукцию не вызовет реального роста продаж, понизившихся с началом кризиса. Если же не произойдет возврата производства к потенциальному объему выпуска, то нет никаких оснований считать, что занятость достигнет потенциального уровня. Другими словами можно сказать, что совокупный спрос AD неэластичен от уровня цен и на графике традиционной модели AD-AS будет выглядеть как почти вертикальная линия (рис. 2).

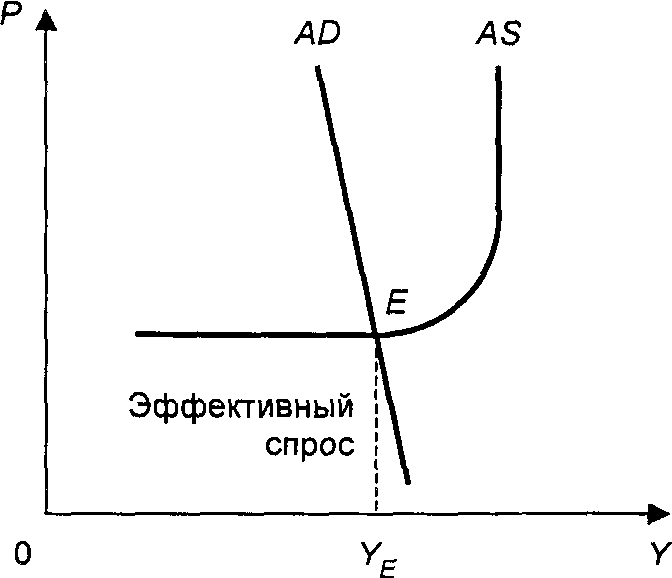

Показав ошибочность взглядов своих предшественников, опиравшихся на закон рынков Сэя, суть которого, как мы помним, заключается в том, что производство само формирует доходы, обеспечивая соответствующий спрос на товары, Дж. Кейнс перевернул причинно-следственную связь между предложением и спросом. Он пришел к прямо противоположному выводу: размеры общественного производства и занятости определяются не факторами производства, как полагали классики, а факторами платежеспособного спроса. С этой целью он ввел в свою теорию ключевое понятие эффективный спрос, под которым имел в виду значение спроса в точке равновесия.

Рис. 2. Кривая АD в кейнсианской модели:

падение цен не увеличивает объем совокупного спроса

В рамках традиционной модели AD - AS значение эффективного спроса по Дж. Кейнсу можно определить по графику на рис. 3. Позже, рассмотрев кейнсианскую модель макроэкономического равновесия, мы иным способом определим объем эффективного спроса.

Рис. 3. Эффективный спрос в рамках модели AD-AS

В двухсекторной кейнсианской модели кривая совокупного спроса строится без учета государственных расходов и внешних связей, поэтому она представляет собой функцию от располагаемого дохода и инвестиционных расходов10:

AD = C (Y) + I (i).

Что же касается совокупного предложения, то оно равно объему производства, который выпущен и предлагается к реализации по данному уровню цен. Иначе говоря, совокупное предложение в масштабе всей экономики равно валовому национальному доходу Y, который используется нацией на потребление и сбережения.

Поэтому в соответствии с кейнсианскими постулатами совокупное предложение имеет следующий вид:

AS = C (Y) + S (Y).

Таким образом, равновесие на товарных рынках (AD = AS) будет иметь место только при соблюдении следующего равенства:

AD = AS C (Y) + I (i) = C (Y) + S (Y) = I (i) + S (Y).

Внешне оно напоминает условие равновесия на товарных рынках в модели классической школы: I (i) = S (i). Разница между ними затрагивает только аргумент функции сбережения. Уравнение классиков означает, что равновесие между сбережениями и инвестициями возможно лишь в одной точке — в точке пересечения кривых I и S (рис. 1,б)11.

Кейнсианское же условие равновесия допускает множественность равновесных состояний на товарных рынках. Для определения этого множества используется модель инвестиции - сбережения (IS). Эта модель позволяет найти условие, при котором инвестиции будут равны сбережениям: если I (i) = S(Y), то очевидно, что существует какая-то связь между процентной ставкой i и уровнем дохода Y. Модель и устанавливает данную связь.

Для построения модели разделим плоскость на четыре квадранта, а по осям отложим значения переменных - i, I, S, Y.

Во II квадранте изобразим кривую, отражающую функцию инвестиций:

I = I (i).

В III квадранте проведем вспомогательную линию, означающую равенство инвестиций сбережениям (I = S). Понятно, что эта линия разделит координатный угол пополам, под углом 45°.

В IV квадранте построим кривую сбережений: S = S(Y).

Наконец, в I квадранте мы должны найти графическим путем интересующее нас равенство: S(Y) = I (i), точнее, условие этого равенства (рис.4).

Рис. 4. Модель равновесия товарных рынков IS (модель Хикса)

Допустим, что на денежном рынке установилась равновесная ставка i0. На товарном рынке этому уровню процентной ставки будет соответствовать инвестиционный спрос в объеме I0. При ставке i1 инвестиционный спрос составит величину I1, и т. д. Для обеспечения такой величины инвестиций необходимы сбережения в объеме S0, S1 и т. д., для чего, в свою очередь, нужно производить товаров и услуг на сумму Y0, Y1 и т. д. Следовательно, при процентных ставках i0 и i1 и уровнях доходов Y0 и Y1 равновесное состояние на товарных рынках будет наблюдаться в точках Е0 и Е1.

Полученная кривая IS называется кривой Хикса - по имени известного английского экономиста Дж. Хикса12, который первым ввел ее в научный анализ. Она иллюстрирует взаимосвязь между процентной ставкой i и национальным доходом Y при равновесии между сбережениями и инвестициями. В частности, она показывает, насколько следует изменить процентную ставку при изменении национального дохода (национального объема производства) для сохранения равновесия на товарных рынках. Например, если доход возрастет, то это приведет к росту сбережений; следовательно, должны также увеличиться и инвестиции, что возможно лишь при снижении процентной ставки. Таким образом, отрицательный наклон кривой IS объясняется тем, что при снижении процентной ставки возрастают инвестиции, производство, доход и сбережения. И наоборот, при росте процентной ставки эти переменные сокращаются.

Какой практический смысл имеют данные рассуждения? Прежде всего отметим, что макроэкономическое равновесие товарных рынков неустойчиво, поскольку нет никакой уверенности, что инвестиции уравняются со сбережениями, так как мотивы инвестиций и сбережений разные. Поэтому в реальной экономике, как правило, существует макроэкономическое неравновесие сбережений и инвестиций. Возможны два типа такого неравновесия.

При первом типе (S < I) возникает опасность двух нежелательных для экономики эффектов:

а) нехватка сбережений ограничивает капиталовложения, а значит, перспективы производства и предложения;

б) чем меньше сбережения в обществе, тем больше текущий рыночный спрос.

В результате совокупный спрос превышает совокупное предложение. Соединившись вместе, эти процессы давят на цены, дезорганизуют товарные рынки и в конечном счете усиливают инфляцию.

Описанный тип макроэкономического неравновесия проявляется в той или иной мере во всех рыночных хозяйствах: рост экономики не тот, что мог бы быть.

При втором типе (S > I) инвестиционный спрос удовлетворяется полностью, денег хватает с избытком. Эту ситуацию Дж. Кейнс назвал "промежутком сбережений в инвестиционном спросе". В случае превышения сбережений над инвестициями в экономике также наблюдаются два эффекта:

а) низкий текущий спрос, поскольку люди предпочитают больше сберегать, чем тратить;

б) мощный поток инвестиций, что ведет к быстрому развертыванию производства и предложения.

Следствием данных эффектов является ситуация классического кризиса перепроизводства, когда совокупное предложение товаров опережает совокупный спрос. Это может привести к промышленному спаду, росту безработицы и в конечном счете - к дефляции (снижению общего уровня цен).

Промышленно развитые страны периодически сталкиваются с такого рода явлениями, но вероятность подобного исхода в недалеком будущем весьма велика в странах, вставших на путь рыночных преобразований.

Таким образом, рыночный механизм не обеспечивает устойчивого равновесия между инвестиционным спросом и предложением сбережений, без чего экономика эффективно функционировать не может. А это значит, что поддержание такого равновесия является непосредственной заботой государства.