- •Курсовой проект

- •Глава 3. Основная (специальная часть). 62

- •Введение.

- •Глава 1. Оценка потенциального банкротства предприятия.

- •1.1. Понятие и причины возникновения банкротства.

- •1.2. Методика оценки неудовлетворительной структуры баланса неплатежеспособных предприятий.

- •1.3. Методики прогнозирования возможного банкротства предприятия.

- • Все мобильные (оборотные) активы -

- •Общий итог баланса

- •Глава 2. Экономическая характеристика ооо участок «Юргинский».

- •2.1. Общая характеристика предприятия.

- •2.2. Анализ выпуска и реализации продукции.

- •2.2.1. Задачи и источники информации для анализа.

- •2.2.2. Анализ выпуска и реализации продукции.

- •2.3. Анализ основных средств и их использования

- •2.3.1. Задачи и источники информации для анализа основных фондов.

- •2.3.2. Анализ наличия, состава и структуры основных средств.

- •2.3.3.Анализ движения основных фондов.

- •2.3.4. Анализ амортизации основных фондов

- •Амортизация основных фондов на 2010год

- •Амортизация основных фондов на 2011 год

- •Амортизация основных фондов на 2012 год.

- •2.3.5. Анализ эффективности использования основных средств.

- •2.4. Анализ использования труда и заработной платы.

- •2.4.1. Задачи и источники информации для анализа

- •2.4.2. Анализ динамики и структуры трудовых ресурсов.

- •2.4.3. Анализ движения трудовых ресурсов

- •2.4.4. Анализ динамики и структуры фонда оплаты труда (фот)

- •2.5. Анализ затрат на производство.

- •2.5.1. Задачи и источники информации для анализа.

- •2.5.2. Оценка показателей затрат

- •2.5.3. Структура затрат по экономическим элементам

- •2.6. Анализ прибыли.

- •2.6.1. Задачи и источники информации.

- •2.6.2. Анализ показателей прибыли.

- •Глава 3. Основная (специальная часть).

- •3.1. Анализ финансового состояния ооо участок «Юргинский».

- •3.1.1. Анализ валюты бухгалтерского баланса.

- •Уплотненный баланс ооо участок «Юргинский», тыс.Руб.

- •3.1.2. Построение сравнительного аналитического баланса.

- •Сравнительный аналитический баланс ооо участок «Юргинский»

- •3.1.3. Анализ финансовой устойчивости.

- •Баланс в агрегированном виде.

- •Источники формирования запасов и затрат, тыс. Руб.

- •Излишек (недостаток) источников формирования запасов и затрат, тыс.Руб.

- •Оценка относительных показателей финансовой устойчивости.

- •3.1.4. Анализ ликвидности баланса.

- •Анализ ликвидности баланса, тыс.Руб.

- •3.1.5. Анализ платежеспособности предприятия.

- •Анализ коэффициентов ликвидности

- •3.2.Оценка потенциального банкротства ооо участок «Юргинский».

- •3.2.1. Методика оценки неудовлетворительной структуры баланса предприятия.

- •Оценка структуры баланса ооо участок «Юргинский» за 2012 г.

- •3.2.2. Методики прогнозирования возможного банкротства предприятия ооо участок «Юргинский».

- •1) Двухфакторная z-модель э.Альтмана.

- •Выводы и рекомендации.

- •Список использованной литературы.

1.2. Методика оценки неудовлетворительной структуры баланса неплатежеспособных предприятий.

Оценку вероятности банкротства можно провести с помощью финансового анализа, так как именно он позволяет выяснить, в чем заключается конкретная «болезнь» экономики предприятия-должника и что нужно делать, чтобы от нее излечиться. Именно он располагает широким арсеналом средств по прогнозированию возможного банкротства предприятия и дает возможность заблаговременно продумать и реализовать меры по выходу предприятия из кризисной ситуации. Чем сложнее экономическое положение организации, тем качественнее должен быть финансовый анализ.[7,с.199]

Реализация политики антикризисного управления предприятием предполагает оценку финансового состояния на основе совокупности показателей и критериев. С этой целью в анализе определяется группа показателей, по которым судят о возможной угрозе банкротства. К ним относятся показатели платежеспособности, финансовой устойчивости, деловой активности и рентабельности. Кроме того, для оценки жизнеспособности предприятия в перспективе и его способности уйти от проблемы банкротства за счет внутренних резервов проводится оценка производственных факторов и анализ с использованием факторных моделей. В эту систему включают также оценку влияния внешней среды.

Уровень текущей угрозы банкротства определяют с помощью показателей платежеспособности, при помощи которых оценивают перспективы удовлетворения требований кредиторов по денежным обязательствам и исполнения обязательств по платежам в бюджет и во внебюджетные фонды в соответствии с предусмотренными законодательством о банкротстве сроками нарушения финансовых обязательств.[14,c87]

Предстоящую угрозу банкротства оценивают, изучая показатели финансовой устойчивости. При устойчивом финансовом положении предприятия финансовые ресурсы покрываются собственными средствами не менее чем на 50%, и предприятие эффективно и целенаправленно использует их, соблюдая финансовую, кредитную и расчетную дисциплину, т.е. является платежеспособным. Тенденция к снижению коэффициента автономии характеризует нарастающую угрозу банкротства. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на грани банкротства.

Расчет показателей рентабельности и деловой активности, в частности коэффициента оборачиваемости активов и капитала, позволяет оценить, в какой степени и с какой скоростью предприятие способно получить необходимую ему прибыль, т.е. сформировать чистый денежный поток в определенные сроки.[14,c.88]

Для анализа и оценки структуры баланса предприятияиспользуются:

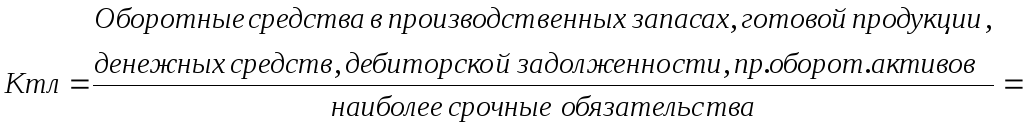

коэффициент текущей ликвидности (Ктл).

Является наиболее обобщающим показателем платежеспособности. Коэффициент показывает платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (то есть за счет активов разной степени ликвидности). Он характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия (суммы краткосрочных кредитов, а также кредиторской задолженности).[13,с.18]

![]()

коэффициент обеспеченности собственными средствами (Косс).

Характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости (долю собственных оборотных средств в общей их сумме).[2,c.131]

![]() =

=

![]()

На основании данного коэффициента структура баланса признается удовлетворительной (неудовлетворительной), а сама организация — платежеспособной (неплатежеспособной). Рост коэффициента обеспеченности собственными оборотными средствами с течением времени свидетельствует об увеличении финансовой устойчивости компании. Если коэффициент меньше 0,1, то можно признать структуру баланса неудовлетворительной.[3,c.87]

При неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев, определяемый по формуле:

![]()

где Ктлк , Ктлн– фактическое значение коэффициента текущей ликвидности на конец и начало отчетного периода;

6– период восстановления платежеспособности в месяцах;

Т– отчетный период в месяцах;

2 – нормативное значение коэффициента текущей ликвидности.

Нормативное значение Квп > 1.

Коэффициент восстановления платежеспособности рассчитывается в случае, если хотя бы один из коэффициентов Ктл, Косс принимает значение меньше нормативного.[3,c.88]

Если коэффициент восстановления платежеспособности меньше 1, то это свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность.

Если значение коэффициента восстановления платежеспособности больше 1, то это означает наличие реальной возможности у предприятия восстановить свою платежеспособность в ближайшее время и может быть принято решение об отложении признания структуры баланса неудовлетворительной, а предприятия – платежеспособным на срок до 6 месяцев.[7,с.201]

Коэффициент утраты платежеспособности (Куп) рассчитываетсядля проверки устойчивости финансового положения, если показатели ликвидности и обеспеченности собственными средствами равны или выше нормы(при удовлетворительной структуре баланса, Ктл > 2 и Косс > 0,1), но имеют тенденцию к снижению. Этот коэффициент рассчитывается для 3 месяцев. Для этого используется формула:

![]() ,

,

где 3– период утраты платежеспособности предприятия в месяцах.

Значение коэффициента утраты платежеспособности больше 1означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших 3 месяцев с момента оценки.

Если коэффициент утраты менее 1, то это свидетельствует о том, что у предприятия в ближайшие 3 месяца имеется возможность утратить платежеспособность.[7,с.198]

Структура баланса предприятия признается неудовлетворительной, а предприятие – неплатежеспособным, если выполняется одно из следующих условий:

- Коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- Коэффициент обеспеченности собственными средствами – менее 0,1;

- Коэффициент восстановления (утраты) платежеспособностименьше 1.[7,с.199]

Рассчитано,

что для того, чтобы коэффициенты текущей

ликвидности и обеспеченности собственными

оборотными средствами были оптимальными

(![]() 2

и

2

и![]() 0,1 соответственно), у организации убытки

должны составлять до 40 % от суммы оборотных

активов, а долгосрочные кредиты и займы

должны быть не более 80 % от суммы оборотных

активов. Но такая структура баланса

сейчас практически не встречается (по

крайней мере, в отношении долгосрочных

обязательств).

[5,c.87].

0,1 соответственно), у организации убытки

должны составлять до 40 % от суммы оборотных

активов, а долгосрочные кредиты и займы

должны быть не более 80 % от суммы оборотных

активов. Но такая структура баланса

сейчас практически не встречается (по

крайней мере, в отношении долгосрочных

обязательств).

[5,c.87].

Признание предприятия неплатежеспособным не означает признания его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное органом ФУДК состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым положением предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния.[7,с.206]

Возможность нейтрализовать угрозу банкротства за счет внутреннего потенциала предприятия диагностируется с помощью двух показателей:

- коэффициента рентабельности капитала:

КРск=

![]() ,

,

где ЧП– сумма чистой прибыли от реализации продукции;

СК– средняя сумма собственного капитала;

Коэффициент дает представление о том, в какой мере предприятие способно формировать дополнительные денежные потоки для удовлетворения возрастающих платежных обязательств.

- коэффициента оборачиваемости активов:

КОа =

![]() ,

,

где Ор– сумма общего оборота по реализации продукции в рассматриваемом периоде;

А– средний остаток активов в рассматриваемом периоде.

Коэффициент показывает степень скорости формирования дополнительных денежных потоков.[2,c.133]

По данной методике оценки неудовлетворительной структуры баланса большинство российских предприятий подпадают под определение банкротства. Это значит, что такие критерии не работоспособны, так как не выделяют из всего множество предприятий те, которым реально грозит процедура банкротства.[7,с.208].