- •1. Формування і розвиток потенціалу, фактори зовнішні і внутрішні

- •3. Прибуток та рентабельність підприємства. Чинники зростання та пошук його резервів. Аналіз рівня беззбитковості

- •4. Передумови і економічне обґрунтування вертикальної інтеграції підприємств.

- •5. Джерела фінансування підприємницької діяльності.

- •Організація потокового виробництва, основні параметри перервно-потокових (прямо-потокових) ліній.

- •8. Трудовий потенціал

- •9. Оцінка вартості машин і обладнання

- •10. Зарубіжний і вітчизняний досвід участі працівників у прибутках (доходах) та власності приватизованих підприємств.

- •11. Реструктуризація і санація (фінансове оздоровлення) підприємств та організацій.

- •12. Діагностика виробничого потенціалу. Організація управління виробничим потенціалом та його оптимізація.

- •13. Технічні,організаційні та соціальні шляхи підвищення якості та конкурентоспроможності продукції , що виробляється на підприємствах України

- •14. Оборотні кошти підприємства та ефективності їх використання

- •15. Сутнісна характеристика нематеріальних ресурсів підприємства та їхній вплив на конкурентоспроможність продукції підприємства на ринку.

- •16. Планування прибутку та рентабельності. Джерела формування прибутку та його розподіл. Рентабельність та її види. Шляхи збільшення прибутку та рентабельності.

- •17.Виробнича програма: зміст і порядок її розробки; обґрунтування виробничої програми виробничою потужністю.

- •18.Моделі цінової і нецінової конкуренції.

- •19.Бізнес планування підприємницької діяльності.

- •20. Проблеми нестачі оборотних коштів і поповнення їх обсягу за умов кризової економічної ситуації на підприємстві.

- •21. Обґрунтування та напрямки зниження поточних витрат на підприємствах України.

- •22.Організація виробничого процесу у часі. Техніко-економічні показники організації виробничого процесу у часі.

- •23.Організація технічної підготовки виробництва. Зміст та економічне значення скорочення часу підготовки.

- •24.Особливості оцінки ефективності організаційних нововведень.

- •25.Техніко-економічне обґрунтування на стадії конструкторської підготовки виробництва. Шляхи забезпечення технологічності нових видів продукції.

- •26.Аналіз та оцінка підприємницьких ризиків.

- •27.Передумови і економічне обґрунтування горизонтальної інтеграції підприємств.

- •28.Аналіз беззбитковості капітальних вкладень та цільове планування прибутку.

- •1) Ресурсний;

- •2) Грошовий.

- •29. Оцінка ефективності реальних інвестицій.

- •Метод розрахунку чистого наведеного ефекту

- •Метод розрахунку індексу рентабельності інвестицій

- •Метод розрахунку норми рентабельності інвестицій

- •Метод визначення строку окупності інвестицій

- •Метод розрахунку коефіцієнтів ефективності

- •30.Правові питання організації підприємницької діяльності.

- •31. Показники аналізу рівня економічної концентрації та рівня ринкової влади.

- •1. Индекс концентрации

- •2. Индекс Херфиндаля-Хиршмана

- •3. Дисперсия рыночных долей

- •4. Коэффициент Джини

- •5. Индекс Холла-Тайдмана

- •1. Индекс Бэйна

- •2. Индекс Лернера

- •3. Индекс Тобина

- •32. Основні завдання планування ремонтної служби, система планово-запобіжного ремонту. Нормативна база ремонтних робіт

- •33. Оцінка економічної ефективності інвестиційних проектів. Обґрунтування доцільності інвестування.

- •35. Шляхи підвищення ефективності використання оборотних коштів підприємства.

- •36. Врахування ризиків та методи їх нейтралізації в процесі реалізації інвестиційного проекту.

- •37. Джерела формування інвестиційних ресурсів.

- •38. Собівартість продукції підприємства та фактории її зниження.

- •39. Основні види контролю якості на підприємствах України та їх ефективність. Класифікація видів контролю

- •1. Залежно від місця організації контролю на тому чи іншому етапі виробництва розрізняють:

- •2. Залежно від охоплення контрольованої продукції вхідний, операційний і приймальний контроль може бути:

- •40. Видова (технологічна) структура основних фондів чинники та тенденції її динаміки на виробничих підприємствах.

- •41. Забезпечення конкурентоспроможності підприємства. Чинники забезпечення конкурентоспроможності продукції підприємства.

- •Конкурентоспособность предприятия (не продукции предпрития):

- •42. Організація допоміжних та обслуговуючих цехів підприємства, техніко-економічні показники їх роботи.

- •43. Управління витратами інвестиційного проекту. Операційний важіль

- •44. Форми відтворення та ефективність використання основних фондів.

- •45. Показники рівня використання основних виробничих фондів.

- •1. Показники, що характеризують технічний стан основних виробничих фондів:

- •2. Узагальнюючі показники, характеризуючи використання основних виробничих фондів:

- •3. Приватні показники, характеризуючи використання основних виробничих фондів:

- •46. Правове регулювання підприємницької діяльності.

- •47. Організація циклу дослідження-виробництво в об'єднаннях підприємств

- •Організаційні форми зв’язку науки з виробництвом

- •48. Необхідність і значення періодичної переоцінки та індексації основних фондів.

- •49. Кадри підприємства: продуктивність праці та шляхи її підвищення.

- •50. Розробка інвестиційного проекту, класифікація та методи розрахунку ефективності проектів.

- •51. Організаційно-правові форми підприємницької діяльності.

- •52. Економічна ефективність капітальних вкладень.

- •53. Стратегія розвитку підприємства та бізнес-планування.

- •54. Інноваційне відтворення потенціалу підприємства.

- •55. Державне регулювання діяльності об'єднань підприємств.

- •56. Організація виробничого процесу в просторі.

- •57. Методи дослідження трудових процесів і витрати робочого часу.

- •58. Функції управління підприємницькою діяльністю. Основные функции управления предпринимательской деятелньостью:

- •59. Холдингова форма організації об'єднань підприємств.

- •60. Сутнісна характеристика та вимірювання ефективності виробництва.

29. Оцінка ефективності реальних інвестицій.

Інвестиції в об'єкт інвестиційної діяльності здійснюються в різних формах. Досить поширеним видом інвестицій є реальні інвестиції.

Реальні інвестиції — це вкладення коштів у реальні активи як матеріальні так і нематеріальні. Інвестиції виражають всі види майнових та інтелектуальних цінностей, які вкладаються в об'єкти підприємницької діяльності, в результаті якої утворюється прибуток або досягається соціальний ефект.

Для визначення доцільності вкладання грошових коштів у різні інвестиційні проекти існує багато методів. Серед них основними є наступні:

- метод розрахунку чистого наведеного ефекту ;

- метод розрахунку індексу рентабельності інвестицій;

- метод розрахунку норми рентабельності інвестицій;

- метод визначення строку окупності інвестицій;

- метод розрахунку коефіцієнтів ефективності.

Розглянемо сутність кожного з них.

Метод розрахунку чистого наведеного ефекту

Центральним

складником аналізу доцільності здійснення

та ефективності інвестицій є розрахунок

поточної вартості. Метод розрахунку

чистого наведеного ефекту прямо

пов'язаний з ним. Його розраховують за

такою формулою:

![]()

де NPV — чистий наведений ефект;

Рп— грошовий потік упродовж п років;

r — ставка дисконтування;

1C — сума початкових інвестицій.

Таким чином, чистий наведений ефект дорівнює - різниці між дисконтованою вартістю та сумою інвестиції. Якщо: NPV >0, інвестиції дадуть прибуток; NPV<0, інвестиції будуть збитковими; NPV=0, інвестиції не дадуть ні прибутку, ні збитку.

Якщо

інвестиції здійснюють не одноразово,

а має місце тривалий процес інвестування,

розрахунки за формулою (1) будуть не

зовсім коректні. Крім того, можливо, що

після завершення проекту обладнання,

яке відпрацювало запланований період,

буде продане за своєю залишковою

вартістю. У такому разі необхідно

використовувати формулу:

![]() де

RC —ліквідаційна вартість обладнання.

де

RC —ліквідаційна вартість обладнання.

Метод розрахунку індексу рентабельності інвестицій

Метод

розрахунку чистого наведеного ефекту

допомагає розраховувати його абсолютний

розмір. Але абсолютний розмір NPV далеко

не завжди дає правильне уявлення про

економічну ефективність інвестиції.

Об'єктивніше ситуацію можна оцінити,

якщо зіставити NPV декількох проектів з

сумою початкових інвестицій у них. Саме

порівняння чистого наведеного ефекту

та початкових інвестицій і лежить в

основі розрахунку індексу рентабельності

інвестиції. Формула його розрахунку

така:

![]()

З цієї формули випливає, якщо:

РІ>1, інвестиції рентабельні;

РІ<1, інвестиції збиткові;

РІ=1, інвестиції не збиткові і не рентабельні.

Таким чином, інвестиції виправдані лише тоді, коли їхня рентабельність вища за ціну цих інвестицій (CС). Тобто РІ>СС.

Метод розрахунку норми рентабельності інвестицій

Інвестиції, перед тим як їх здійснити, потребують визначення джерела їхнього фінансування. Відомо, що існує два можливих джерела фінансування інвестицій: власні та запозичені. Вартість власних джерел визначають рівнем одержуваних акціонерами дивідендів, вартість запозичених — відсотками з кредитів банків, облігацій. Тобто виникає потреба в зіставленні рентабельності інвестиції та ціни їхнього залучення.

Нормою рентабельності (IRR) чи прибутку інвестиції є таке значення коефіцієнта дисконтування, коли NPV проекту дорівнює 0:

IRR = r при NPV=0. (4)

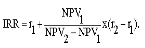

Коли

грошовий потік не являється постійною

величиною, тоді необхідно використовувати

таку формулу:

(5)

(5)

r1 — значення табульованого коефіцієнта дисконтування, за якого NPV>0;

г2 — значення табульованого коефіцієнта дисконтування, за якого NPV<0.

Точність розрахунку за цією формулою буде тим більша, чим менша різниця між r1та г2. При цьому необхідною умовою є min NPV2>0 при r2, та max NPV2<0 при r2.

Норму рентабельності інвестицій можна також визначити за допомогою графічного методу. Для цього по осі абсцис відкладають значення NPV, а по осі ординат — значення коефіцієнта дисконтування. Оскільки значення NPV-прямопропорційне ставці дисконтування, то залежність між ними матиме вигляд прямої. Розглядаючи проблему визначення норми рентабельності, слід також зазначити, що сьогодні дедалі частіше використовують модифіковану норму рентабельності (MIRR).

Модифікована норма рентабельності (MIRR) — значення табульованого коефіцієнта дисконтування, за якого поточна вартість (PV) проекту дорівнює його кінцевій вартості, деостання перебуває як сума майбутніх вартостей грошових прибутків, компаудированих під вартість капіталу фірми.