- •Функция разработки финансовой стратегии предприятия.

- •Основные направления фм:

- •1.2 Финансовый менеджмент как система и процесс управления

- •2) Вторая группа внутренних показателей предприятия состоит из показателей, характеризующих финансовую деятельность предприятия по различным сферам, по регионам и центрам ответственности.

- •Основные пользователи финансовой информации

- •Состав и содержание финансовых планов

- •Понятие финансового механизма

- •Основополагающие принципы оценки бизнеса Факторы, влияющие на стоимость

- •Бизнес, предприятие, фирма, капитал как объекты собственности и оценки

- •Особенности предприятия, фирмы1 как объекта оценки

- •Субъекты оценки

- •Факторы, влияющие на величину оценочной стоимости

- •Принципы оценки бизнеса

- •Подходы и методы, используемые для оценки бизнеса

- •4.3 Методический инструментарий оценки стоимости денег по сложным процентам

- •4.3 Методический инструментарий оценки стоимости денег по сложным процентам

- •Метод депозитной книжки

- •Контрольные вопросы

- •Управление капиталом

- •Предприятия

- •В долгосрочном периоде

- •8.1 Оценка стоимости капитала,

Основные направления фм:

анализ финансовой деятельности и финансовый контроль

финансовое планирование (разработка финансовых бюджетов)

обеспечение предприятия финансовыми ресурсами

распределение финансовых ресурсов (инвестиционная политика, политика управление активами).

1.2 Финансовый менеджмент как система и процесс управления

Итак, ФМ – это система принципов и методов разработки и реализации управленческих решений, связанных с распределением и использовании финансовых ресурсов предприятия и организацией оборота денежных средств предприятия.

Финансовый менеджмент как деятельность проходит в двух сферах:

внутрихозяйственной – где управление финансовыми ресурсами и капиталом осуществляется на основании решений администрации внутри предприятия;

внешней – где управление финансовыми ресурсами и капиталом осуществляется в процессе установления финансовых отношений между предприятием и другими хозяйствующими субъектами, либо государством.

Управление – целенаправленная деятельность субъекта управления, направленная на достижение определенного состояния управляемого объекта.В широком смысле объектом управления в финансовом менеджменте следует признать финансовое состояние предприятия (ФСП), т.к. цель деятельности предприятия – оптимизация не какого-то одного элемента финансов, а комплексная оптимизация состояния предприятия с точки зрения финансового результата.

Первичным объектом управления в финансовом менеджменте являются финансовые потоки предприятия (ФПП), являющиеся документально оформленными потоками средствами платежей. Таким образом, управление финансовыми ресурсами и капиталом, можно свести к управлению ФПП. При этом любая хозяйственная операция должна документально оформляться первичными учетными документами, фиксирующими факт ее совершения.

Средство платежа – средство реализации обязательства хозяйствующего субъекта в денежном выражении, возникшее в процессе заключения сделки, а также при уплате налоговых сборов и отчислений во внебюджетные фонды.

Финансовые (денежные) отношения (обязательства) у предприятия могут быть:

с государственными органами (по уплате налогов, сборов, пошлин и других обязательных платежей в соответствии с законодательными актами);

с хозяйствующими субъектами (по оплате продукции, товаров, работ (услуг), сырья (др. материальных ценностей), при вложении капитала, при получении (возврате) кредитов и т.п.);

с трудовым коллективом (по оплате труда, при распределении прибыли и т.п.);

с учредителями (при распределении прибыли) и т.д.

Оптимальное взаимодействие финансовых отношений достигается путем использования:

финансовых категорий (выручка, прибыль, амортизация, оборотные средства, безналичные расчеты, кредит к другие);

нормативов (налогов, рентабельности, амортизации, средств, направляемых на потребление и т.д.);

финансовых рычагов (различных стимулов, льгот, санкций и других).

Средством реализации финансового обязательства могут быть: денежные средства; фондовые ценности; прочие ликвидные активы (готовая продукция, сырье, материалы, основные средства и т.д.).

Состояние объекта управления (ФПП) определяется: величиной остатков (сальдо) на счетах бухгалтерского учета на определенный момент времени; оборотами по счетам бухгалтерского учета за определенный промежуток времени. При этом остатки на счетах фиксируют состояние ФПП, обороты - движение средств.

Субъект управления в финансовом менеджменте - финансовая администрация предприятия.

Система финансового менеджмента состоит из субъекта и объекта управления (рисунок 2). Сам процесс управления финансами предприятия проходит в системном взаимодействии этих двух элементов.

Рисунок 2 – Структура и процесс функционирования системы финансового управления на предприятии

. Основные внутренние источники вторичной информации в финансовом менеджменте

2.1.Информационное обеспечение финансового менеджмента в своей основе имеет информационную базу, формирующуюся из внешних и внутренних источников фирмы.

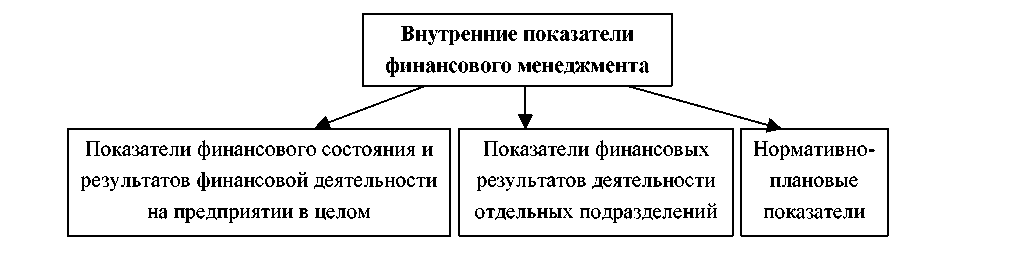

1. К показателям, формируемым из внутренних источников информации, относятся:

показатели результатов финансового состояния и финансовой деятельности организации в целом,

показатели финансовых результатов деятельности отдельных структурных подразделений,

нормативно-плановые показатели, связанные с финансовым развитием предприятия (рисунок 1).

Рисунок 2.1 –Основные группы внутренних показателей финансового менеджмента

Рассмотрим их подробнее.

(1) Показатели финансового состояния и результатов финансовой деятельности предприятия в целом (рисунок 2,3) отражены в его балансе.

Рисунок 2 .2.– Основные подгруппы показателей финансового состояния и результатов финансовой деятельности предприятия в целом

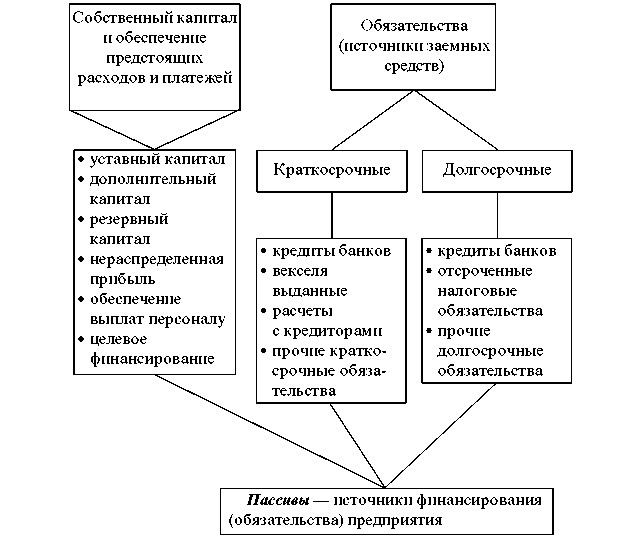

Баланс предприятия содержит два основных раздела – "Актив" и "Пассив".

Баланс предприятия — это отчет об активах и пассивах. Состав активов показывает, как размещены средства предприятия (рис. 2.),

а состав пассивов показывает источники финансирования активов, которые еще называют обязательствами предприятия (рис. 2.2). Общая сумма активов всегда равна общей сумме пассивов (обязательств). Баланс составляется на определенную дату и показывает положение предприятия именно на эту конкретную дату.

По уровню ликвидности, т. е. по скорости преобразования в наличные деньги, активы делятся на малоликвидные, или фиксированные (основные средства и прочие внеоборотные активы), и ликвидные, или текущие (оборотные активы). В балансе предприятия активы размещены в порядке возрастания ликвидности

Таким образом, в левой части баланса (актив) у нас перечислено то, чем располагает предприятие, а справа (пассив) - "откуда все это взялось".

Актив = Пассив

Итоговую сумму актива (пассива) баланса называют "валютой баланса" или "цифрой баланса".

Как видно из таблицы, в левой части баланса у нас находятся активы, в правой части баланса пассивы. Давайте разберемся, что означает термин активы и пассивы предприятия.

В финансовом учете, как и в физике, существует "закон сохранения" - ничто ниоткуда не возникает и любой актив у предприятия появляется за счет чего-то, то есть синхронно с активами в балансе отображаются источники их происхождения. Поэтому активы и пассивы отображаются раздельно: экономические ресурсы - в активе, а источники - в пассиве. Итог актива баланса всегда равен итогу пассива баланса: АКТИВЫ = ПАССИВЫ.

Разберемся с этими терминами. Законодательно (Стандарт №2) термин "активы" определяется следующим образом:

Активы - ресурсы, которые контролируются предприятием в результате прошлых событий, использование которых, как ожидается, приведет к получению экономических выгод в будущем.

То есть, говоря простым языком, чтобы считаться активом, ресурс должен контролироваться предприятием (например, принадлежать ему на правах собственности) и, теоретически, его использование в будущем должно приностить предприятию выгоду - какую-либо пользу.

Поскольку в нашей системе бухгалтерского и финансового учета используется "двойная запись", то понятие "пассив" определим следующим образом:

Пассив - источник происхождения активов, отражающий являются ли активы полученными за счет собственного капитала предприятия или за счет возникновения у предприятия каких-либо обязательств.

Данная формулировка не является "официальной

Вместе с тем, определение "пассива" напрямую стандартами не дается. Вместо этого нам предлагается использование терминов "Собственный капитал" и "Обязательства". То есть активы предприятия могут возникать за счет "вливаний" владельцев предприятия (или появления прибыли) а также возникновения у предприятия задолженностей перед контрагентами (кредитов банков, долгов за поставленные товары, и т.д.). Точно также верно и обратное - любые обязательства предприятия относятся к его пассивам.

В результате структура баланса можно представить следующим образом:Структура баланса при использовании терминов "Собственный капитал" и "Обязательства"

Актив = Собственный Капитал + Обязательства

Обязательства - задолженность предприятия, которая возникла в результате прошедших событий и погашение которой, как ожидается, приведет к уменьшению ресурсов предприятия, которые воплощают в себе экономические выгоды.

Простыми словами - обязательства - это долги предприятия, которые необходимо будет погасить.

На приведенную структуру баланса (прежде чем мы снова ее усложним) прошу посмотреть очень внимательно. Она представляет собой суть одного из главных вопросов, которые задают себе владельцы (акционеры) предприятия. А звучит он следующим образом: "Что останется, если вернуть все долги?". То есть, чем реально сможет располагать предприятие?

Теперь становится понятна суть термина "Собственный капитал".

Собственный капитал - часть активов предприятия, которая остается после вычета всех его обязательств.

В процессе хозяйственной деятельности получение предприятием прибыли приводит к увеличению собственного капитала, а убытков - к уменьшению.

Итак, на данном этапе мы выяснили, что главный параметр, который определяет реальное количество активов, которые принадлежат владельцам (акционерам) предприятия - это собственный капитал. И, самое, главное - изменение собственного капитала происходит в результате изменений, происходящих с активами и обязательствами предприятия. Таким образом, у нас появляется настоятельная необходимость более подробно разобраться как в структуре активов, так и в структуре обязательства"

Итерация 3. Детализируем структуру активов

Начнем с активов. Предположим, что у нас есть станок и продукция на котором она произведена. И использование станка и использование продукции приведут в будущем к возникновению экономических выгод для предприятия. Но по сути это очень разные активы. Продукция, которая была произведена - будет продана, потом снова произведена и продана. То есть она постоянно находится в хозяйственном обороте предприятия. А вот станок никуда из цеха не исчезает. Он как работал на производстве, так и работает. Конечно, он изнашивается, его нужно ремонтировать, но пределы предприятия до момента своего полного износа он не покидает. Таких примеров можно найти множество - деньги в кассе и сейф кассира, автомобиль и бензин в автомобиле и т.д.

Это означает, что активы предприятия делятся на две основных категории - оборотные и необоротные активы.

Актив |

Пассив |

Необоротные активы |

Собственный капитал |

Оборотные активы

|

Обязательства

|

таким образом, перепишем наше уравнение структуры баланса как

Необоротные Активы + Оборотные активы = Собственный Капитал + Обязательства

Оборотные активы - денежные средства и их эквиваленты, которые не ограничены в использовании, а также другие активы, предназначенные для реализации или потребления на протяжении операционного цикла или на протяжении двенадцати месяцев с даты баланса.

Наряду с термином оборотные активы в литературе часто применяется термин текущие активы.

Необоротные активы - все активы, которые не являются оборотными.

Строго говоря, такое определение нужно принимать с одной оговоркой. Есть отдельный вид расходов, который относится к другому периоду, чем тот, за который составляется отчет. Самый простой пример, который относится к подписке на периодические издания. Например, если подписка на год, то к расходам отчетного квартала можно отнести только четверть общей суммы. Остальная сумма - это еще не полученные предприятием выгоды, которые станут расходами позднее, значит она должна быть тоже отражена как актив. Однако оборотным такой актив уже не является, поскольку предприятие не может свободно им распоряжаться. Также он не попадает под определение необоротных, поскольку срок полезного использования может и не превышать 12 месяцев. Поэтому для расходов, которые относятся к иному периоду, чем отчетный, выделяют отдельный вид оборотных активов - "Расходы будущих периодов".

Таким образом, в структуре баланса выделяют три раздела:

Оборотные активы

Необоротные активы

Расходы будущих периодов

Поскольку в рамках данного курса мы рассматриваем структуру баланса с точки зрения экономистов, то необходимо обратить внимание еще на один аспект. При анализе финансового состояния в дальнейшем по умолчанию необоротные активы считаются активами низкой степени ликвидности, а оборотные - высокой. Поскольку оборотные активы постоянно находятся "в обороте", то они чаще и быстрее превращаются в денежные средства и обратно. Необоротные же предназначены совершенно для иных целей.

Структура пассива

Структура пассивов предприятия

Выше мы классифицировали структуру активов по основным группам. Теперь разберем подробнее структуру пассивов.

Обязательства предприятия, срок исполнения которых наступает в ближайшее время и те, срок исполнения которых наступит через год или позднее, являются неравноценными. Для предприятия имеет принципиальное значение, потребуют ли кредиторы возврата долгов сейчас или это случится, например, через год. Обычно, крупные займы предприятия берут на длительный срок. Это может случиться, например, при покупке дорогостоящего оборудования. Тогда для пользователя финансовой отчетности принципиально важно знать - являются ли эти несколько миллионов текущей задолженностью или рассчитываться по ней необходимо постепенно?

Таким образом, пассивы должны быть разделены на "долгосрочные обязательства" и "краткосрочные обязательства".

Итерация 4. Разделяем краткосрочные и долгосрочные обязательства

Актив |

Пассив |

Необоротные активы |

Собственный капитал |

Оборотные активы

|

Долгосрочные обязательства

|

Расходы будущих периодов |

Текущие (краткосрочные) обязательств |

Доходы будущих периодов |

Текущие (краткосрочные) обязательства

Теперь структура нашего баланса гораздо лучше отражает особенности финансового состояния предприятия.

Необоротные Активы + Оборотные Активы + Расходы Будущих Периодов = Собственный капитал + Долгосрочные обязательства + Текущие (краткосрочные) обязательства

Если вести учет "по всем правилам", то каждый месяц предприятие должно отражать в учете некоторую сумму, которая показывает, что в ближайшее время наступит срок исполнения обязательств предприятия. И это совершенно справедливо. Например, если вернуться к примеру с теми же отпусками, то справедливо заметить, что причиной расходов на выплаты отпусков являются как раз те месяцы, в которые сотрудник добросовестно работает. Поэтому логично было бы включить в расходы текущего периода оплату двух дней будущего отпуска, одновременно отразив в обязательствах эту сумму, поскольку она будет выплачена, когда работник возьмет отпуск. Это называется созданием резервов обязательств и платежей.

Таким образом, в нашем балансе должен появиться еще один раздел - "Обеспечение будущих расходов и платежей". Ну и если у нас есть "Расходы будущих периодов", то должны быть и доходы будущих периодов. Поэтому окончательная структура баланса должна выглядеть следующим образом:

Необоротные Активы + Оборотные Активы + Расходы Будущих Периодов = Собственный капитал + Обеспечение Будущих Расходов И Платежей + Долгосрочные обязательства + Текущие (краткосрочные) обязательства + Доходы Будущих Периодов

В основе актива баланса отражаются показатели следующих двух разделов:

внеоборотные активы;

оборотные активы.

Первый раздел баланса включает в себя:

1) основные средства,

2) незавершенное строительство,

3) доходные вложения в материальные ценности,

4) долгосрочные финансовые вложения;

5) нематериальные активы.

Второй раздел баланса составляют:

1) запасы,

2) дебиторская задолженность,

3) краткосрочные финансовые вложения,

4) денежные средства и налог на добавленную стоимость по приобретенным средствам.

.Фиксированные активы включают основные средства (здания, сооружения, оборудование, транспортные средства); нематериальные активы (стоимость прав пользования земельными участками, другими природными ресурсами, промышленными образцами, патентами, лицензиями, ноу-хау, товарными знаками, программным обеспечением для вычислительной техники и другой интеллектуальной собственностью); незавершенные капитальные вложения; долгосрочные финансовые вложения (инвестиции предприятия на срок более одного года в ценные бумаги других предприятий и государства, вклады в уставные фонды других предприятий); прочие финансовые вложения.

Текущие активы включают денежные средства и средства, которые могут быть преобразованы в денежные менее чем за год. Это производственные запасы, незавершенное производство, готовая продукция, товары, дебиторская задолженность, текущие (краткосрочные) финансовые инвестиции (ценные бумаги и другие доходные активы, приобретенные для получения доходов на срок не более одного года), денежные средства и их эквивалент в национальной и иностранной валюте.

Денежные средства и текущие финансовые инвестиции (легкореализуемые ценные бумаги) относятся к абсолютно ликвидным активам предприятия.

В пассиве баланса предприятия находятся источники собственных и приравненных к ним средств; долго- и краткосрочные (текущие) обязательства.

К источникам собственных и приравненных к ним средств относятся собственный капитал и обеспечение предстоящих расходов и платежей (уставный капитал, резервный капитал, дополнительный капитал, нераспределенная прибыль, обеспечение выплат персоналу, целевое финансирование).

К обязательствам относятся долго- и краткосрочные кредиты банков, отсроченные налоговые обязательства, кредиторская задолжен-ность за товары, работы, услуги, текущие и долгосрочные обязатель-ства по расчетам с кредиторами.

В составе пассива баланса отражаются показатели следующих трех разделов:

капитал и резервы;

долгосрочные обязательства;

краткосрочные обязательства.

Рис2.3. Пассив

В четвертом разделе содержатся показатели, отражаемые в «Отчете о прибыли и убытках». Этот отчет включает показатели по следующим основным разделам:

доходы и расходы по обычным видам деятельности;

операционные доходы и расходы;

внереализационные доходы и расходы;

чрезвычайные доходы и расходы.

Четвертый и пятый разделы пассива баланса позволяют получить представление об общей сумме заемного капитала, используемого предприятием. В составе пассива баланса отражаются также показатели суммы прибыли, полученной в отчетном периоде, и суммы нераспределенной прибыли отчетного года и прошлых лет.

Уже из названий разделов этого отчета можно судить о том, что он отражает основной круг вопросов, связанных с формированием, распределением и использованием прибыли предприятия.

В первой части 4.раздела содержатся показатели формирования прибыли – от реализации продукции (работ, услуг), имущества, от внереализационных операций; приводится общая сумма балансовой прибыли или убытка отчетного периода.

В разделе "Операционные доходы и расходы" содержатся показатели по отдельным направлениям получения прибыли: доходы от участия в других организациях, проценты к получению и уплате.

В последующих разделах содержатся данные об учете обязательных платежей и использованных налоговых льготах, что позволяет учесть эту информацию при разработке налоговой политики предприятия в процессе управления формированием финансовых ресурсов.

В третьем разделе содержатся показатели, отражаемые в "Отчете о изменении капитала". Этот отчет, хотя и содержит обширный круг показателей, используемых в управлении финансовой деятельностью, но разрабатывается только один раз в год, что не позволяет применять эту информацию в процессе оперативного управления. В этом отчете содержатся показатели движения разнообразных финансовых фондов предприятия; использования средств бюджета и внебюджетных фондов; направления средств в целевые фонды и на потребление, наличия и движения нематериальных активов, финансовых вложений и других.