- •Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

- •Оглавление

- •Раздел 1. Рабочая программа учебной дисциплины

- •1.1. Пояснительная записка

- •1.2 Тематический план учебной дисциплины «Инновационный менеджмент» (108 час.) на 2014 – 2015 уч. Год.

- •1.3. Содержание учебной дисциплины

- •Тема 2. Организация инноваций крупным бизнесом. Технологические, маркетинговые стратегии. Стратегии диверсификации. Стратегии по отношению к конкурентам, поставщикам, потребителям, инноваторам.

- •Тема 3. Внутренние источники финансирования инноваций крупными компаниями. Налоговые льготы при финансировании инноваций в России.

- •Тема 4. Общая характеристика инновационного лифта. Инновационный рейтинг регионов.

- •Тема 5. Фонд Бортника. Опора россии. Рави. Фонд «Сколково». Федеральное агентство по делам молодежи. Роснано. Cмп-банк.

- •Тема 6. Оао рвк. Дочерние предприятия рвк. Региональные инновационные фонды. Аси.

- •Тема 7. Рынок инвестиций и инноваций Московской биржи.

- •Тема 8. Бизнес-ангелы: отечественный и зарубежный опыт. Хедж-фонды. Памм-счета. ПиФы орви.

- •Тема 9. Защита финансовых и интеллектуальных прав инвесторов и инноваторов.

- •1.4 Организация самостоятельной работы

- •1.5 Список литературы Правовые акты

- •Основная

- •Дополнительная

- •Раздел 2. Методические рекомендации по изучению дисциплины для студентов

- •2.1. Рекомендации по использованию материалов учебно-методического комплекса.

- •2.2. Пожелания к изучению отдельных тем курса

- •2.3. Рекомендации по работе с литературой

- •2.4. Разъяснения по работе с тестовой системой курса

- •2.5. Советы по подготовке к экзамену (зачету)

- •Раздел 3. Учебно-методические материалы (умм)

- •3.1 Методическое обеспечение теоретического курса.

- •Проведение занятий в интерактивной форме

- •Методические указания к практическим занятиям.

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Проведение занятий в интерактивной форме

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Проведение занятий в интерактивной форме

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Проведение занятий в интерактивной форме

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Проведение занятий в интерактивной форме

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Вопросы для обсуждения

- •Задания для самостоятельной подготовки

- •Рекомендуемая дополнительная литература

- •Тематика курсовых работ.

- •Раздел 4. Материалы практических заданий по темам

- •Лабораторная работа: «Миссии и цели инновативных компаний»

- •Ситуация 1: «политика стимулирования инновативности и творчества служащих в корпорации зм'1

- •Ситуация 2: «Реструктуризация корпорации General Electric»

- •Вопросы и задания

- •Ситуация 3: «конкурентная инновационная стратегия корпорации wal-mart»

- •Ситуация 4: «новая стратегия – новая организационная структура корпорации ford»2

- •Ситуация 5: «успех компании marion labs., inc. В области трансфера технологий»1

- •Ситуация 6: «"aibo" – новый продукт компании sony»1

- •История создания «aibo»

- •Ситуация 7: «проект "neo" – "новый товар – новый сегмент" компании wimm-bill-dann»1

- •Ситуация 8: «новая стратегия развития бизнеса компании "лаборатория касперского"»1

- •Ситуация 9: «создание собственного производства компанией "феликс"»

- •1998 Г. Август. Кризис

- •Ситуация 10: «инновации в малом бизнесе. Научно-производственный центр "реликт"»1

- •Ситуация 11: «принятие инновационного решения об открытии ресторана»

- •Ситуация 12: «трансформация сыктывкарского апк из технологического аутсайдера в передовую фирму»1

- •Ситуация 13: «выход компании "ф" на новый рынок кованой мебели»

- •Ситуация 14: «стратегия массовой кастомизации. Honda motor Co., Ltd.»

- •Ситуация 15: «nidan holding limited – стратегия инновативного роста»

- •Ситуация 16: «humane manufacturing. Факторы успеха инноваций малых фирм»

- •Ситуация 17: «новая стратегия репозииионирования бренда компании philips»

- •«Разум и простота»

- •Ситуация 18: «торговый дом sс: новая стратегия развития»

- •Развитие научных исследований и разработок в Ивановской области

- •Развитие инновационной деятельности в Ярославской области

- •Приложение 3 – Развитие инновационной деятельности в Курганской области

- •Раздел 5. Материалы текущего, промежуточного и итогового контроля. Текущий контроль.

- •Итоговый контроль.

- •Раздел 6. Словарь терминов и персоналий (глоссарий)

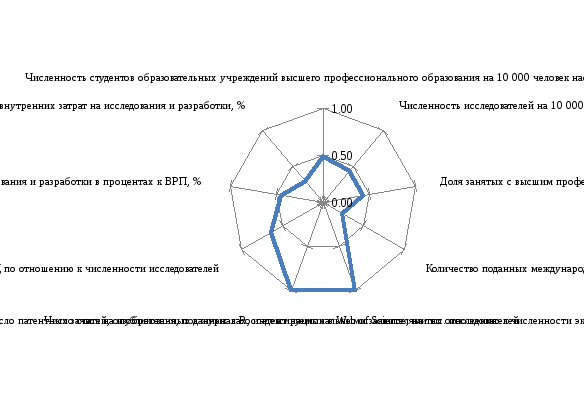

Развитие научных исследований и разработок в Ивановской области

Ивановская область выделяется удельными показателями публикаций статей в зарубежных журналах и поданных заявок на получение национальных патентов (см. рис. ниже). Так, в 2012 году в среднем один исследователь опубликовал 0,3 статьи в журналах, индексируемых в WoS(всего 190 статей и 648 исследователей), в то время как в Москве один исследователь опубликовал 0,02 статьи, т.е. в 10 раз меньше (всего 2 785 статей и 131 138 тыс. исследователей)1. Таким образом интенсивность публикационной деятельности исследователей в Москве существенно ниже, чем в Ивановской области, однако кумулятивные результаты деятельности исследователей выше в Москве за счет их численности.

В Ивановской области в 2012 году было подано 14 заявок в Роспатент в расчете на десять тысяч человек экономически активного населения (всего 762 заявки и 556,5 тыс. чел экономически активного населения). В Москве в 2012 году было подано всего 13 заявок в расчете на десять тысяч человек экономически активного населения (всего 8 841 заявки и 6 800 тыс. чел экономически активного населения). Таким образом, интенсивность изобретательной деятельности в Ивановской области выше, чем в г. Москве, хотя по совокупному объему поданных заявок на изобретения г. Москва значительно опережает Ивановскую область за счет большей численности населения и, как следствие, численности научных работников.

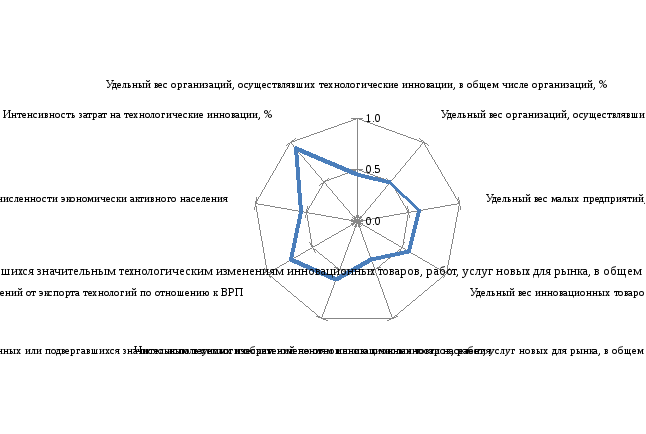

Развитие инновационной деятельности в Ярославской области

Ярославская область выделяется за счет показателя «Интенсивность затрат на технологические инновациии», который рассчитывается как отношение затрат на технологические инновации обследованных компаний в регионе к объему их совокупной выручки (см. рис. ниже). По этому показателю Ярославская область находится на втором месте (затраты на технологические инновации в среднем у региональных компаний составляли 6,7% выручки), пропуская вперед только Самарскую область (региональные компании в среднем тратили 7,5% выручки на технологические инновации). В то же время в Москве значение данного показателя составляет 4,8%. Данные по этому показателю вызывают сомнения, поскольку они представляются сильно и непропорционально заниженными в различных регионах России.

Можно предположить, что в целом низкая достоверность статистической информации, получаемой на основе формы №4-инновация, не позволяет эффективно оценить значение интенсивности затрат на технологические инновации в регионах России и проранжировать их по данному критерию.

В связи с этим актуальной задачей является повышение достоверности основных статистических данных об инновационной деятельности, получаемых на основе формы «№4-инновация».

Приложение 3 – Развитие инновационной деятельности в Курганской области

Практические задания к теме 5.

1.По сайту фонда Бортника сопоставьте программы СТАРТ и УМНИК. Что в них общегоТ? Отличного? На какую группу инноваторов рассчитана каждая из них.

2.Какие проекты были поддержаны фондом Бортника за последние годы в Волгограсдкой области. Ознакомьтесь с этими проектами, составьте усредненный социологический портрет авторов победивших проектов.

Практические задания к теме 6.

По ниже приведенной информации вывите отличия инвестиционной политики Инфрафонда РВК и Биофонда РВК.

Основной задачей «ИнфраФонда РВК» является предоставление рынку набора сервисов и услуг, необходимых технологическим компаниям для того, чтобы они могли беспрепятственно развиваться, несмотря на существующие рыночные препятствия: отсутствие информации об инфраструктуре рынка и его участниках, низкая культура работы с интеллектуальной собственностью и непонимание ее роли в стратегии бизнеса, недостаток кадров, сочетающих технологические навыки с навыками управления инновационными компаниями. Решение этих проблем планируется за счет развития на основе использования финансов Инфрафонда компаний, оказывающих специализированные консалтинговые и информационно-аналитические услуги.

Необходимость создания «БиоФонда РВК» обусловлена низкой долей инновационных отечественных препаратов на российском фармацевтическом рынке, которая на сегодняшний день составляет менее 1%. Отсутствие инфраструктуры развития биофармацевтических и медицинских стартапов в России вынуждает расходовать значительную долю (50-80%) российских инвестиционных ресурсов на оплату зарубежных фирм. Поэтому «БиоФонд РВК» будет инвестировать в сервисные компании кластера и в биотехнологические стартапы, а также займется созданием экосистемы генерации и роста наибольшего возможного числа биотехнологических проектов. Инвестиции будут вкладываться в инновационные биофармацевтические и сервисные компании, предоставляющие контрактные лабораторные, информационно-аналитические и консалтинговые услуги компаниям отраслей биотехнологической, фармацевтической и медицинской промышленности.

ИнфраФондРВК и БиоФондРВК имеют срок функционирования - 10 лет с возможностью последующей пролонгации по согласованию участников; осуществляют соинвестирование средств совместно с частными инвесторами; могут проводить любые юридические и финансовые сделки, разрешенные действующим законодательством Российской Федерации; рассматривают проекты напрямую от инициаторов или авторов проектов, а также частных инвесторов (без взаимодействия с системой венчурных партнеров). Инвестиционные решения принимаются Инвестиционным комитетом каждого из фондов.

ИнфраФондРВК и БиоФондРВК различаются по первоначальному объему средств: 2 млрд. руб. и 1,5 млрд. руб. соответственно. Оба предоставляют не более 75% от объема инвестиционной потребности инфраструктурных компаний в денежной, имущественной формах, либо в виде прав на результаты интеллектуальной деятельности в сумме (эквиваленте) не более 100 млн. рублей на первом раунде инвестирования. Но БиоФонд учитывает и такое ограничение как не более 50% от объема инвестиционной потребности Инновационных биофармацевтических компаний в денежной, имущественной формах, а у ИнфраФонда такого ограничения нет.

Практические задания к теме 7.

1.Разработать документация по включению инновационной компании в котировальный лист В.

2.Разработать документация по включению инновационной компании в котировальный лист И.

Форму подачи документов взять на официальном сайте Московской биржи.

Практические задания к теме 8.

1.Рассчитайте коэффициенты Шарпа, Сортино, стандартное отклонение доходности, коэффициенты бета, детерминации фондов, VaR фондов для хедж-фондов, ПАММ-счетов, ПИФов ОРВИ. Данные взять на сайте НЛУ.

2. Разработать методику ежедневного мониторинга доходности ПАММ-счетов.

3. На сонове опросов 10-15 человек из своих знакомых оценить степень распростаненности знаний о хедж-фондах, ПАММ счетах, ПИФов ОРВИ.

Практические задания к теме 9.

1.Рассмотрите нижеприведенный пример защиты инвесторов и инноваторов в инвестиционном соглашении. Рассчитайте аналогичную задачу с другими вариантами соотношения капитала. В любых ли случаях предложенная защита дает положительный результат?

Рассмотрим пример с компанией Х (табл. 1), 3 млн. акций которой принадлежит ее основателям, потратившим на развитие компании 30 тыс. долл. В первом раунде финансирования венчурный фонд инвестирует 1 млн. долл. в обмен на 40% бизнеса.

Таблица 1 - Вычисление новой цены акции и стоимости компании.

|

Акционеры |

Вид акций |

Количество акций, млн. |

Инвестиции, млн. долл. |

Цена акции, долл. |

|

Основатели |

Обыкновенные |

3 |

0,03 |

0,01 |

|

Венчурный фонд |

Обыкновенные |

2 |

1 |

0,5 |

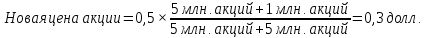

Воспользовавшись формулами (4), (5), (1), (2), (6), (7) определим:

Постинвестиционная стоимость = 1млн. долл. / 0,4 = 2 500 000 долл.

Цена акции = 1 млн. долл. / 2 млн. акций = 0,5 долл.

Постинвестиционная стоимость = 5 млн. акций * 0,5 = 2 500 000 долл.

Доинвестиционная стоимость = 3 млн. акций / 0,5 = 1 500 000 долл.

Доинвестиционная стоимость = 2,5 млн. долл. – 1 млн. долл. = 1 500 000 долл.

Прирост цены = 0,5 долл. / 0,01 долл. = 50 раз.

Прирост цены = 1,5 млн. долл. / 0,03 млн. долл. = 50 раз.

Данный пример демонстрирует привлечение капитала со стороны внешних инвесторов только в рамках одного раунда финансирования. На практике венчурные инвестиции реализуются в несколько этапов финансирования различных целей. Условием проведения очередного раунда является достижение компанией определенных критериев*в контрольных точках. Ряд авторов1рассматривают финансирование компаний несколькими сериями (траншами) в зависимости от этапа жизненного цикла компании, который представляет собой последовательность стадий посева, раннего роста, расширения, подготовки к продаже илиIPO.

Поэтапное финансирование имеет ряд преимуществ и недостатков для венчурных инвесторов. С одной стороны, ограничены потери, которые инвесторы потенциально понесут в случае, если компания не сможет генерировать доход. Кроме того, инвестиции траншами не требуют от инвесторов единовременной выплаты всей суммы. С другой стороны, возникают риски возможного размывания доли венчурного фонда в акционерном капитале компании, которые требуют принятия превентивных мер со стороны генерального партнера. Размывание предполагает уменьшение доли первоначальных акционеров в капитале компании в ходе последующих раундов финансирования. Особое внимание защите своей собственности инвесторы уделяют при «понижающих» раундах. Такими признаются раунды с понижением цены акции компании.

Противостоять снижению доли в капитале компании акционеры могут с помощью двух основных способов защиты:

Метод «полного храповика» (fullratchet). При проведении компанией дополнительной эмиссии привилегированных акций по цене ниже цены привилегированных акций предшествующего раунда, устанавливается новая цена конверсии в обыкновенные акции, которая соответствует новой более низкой цене. Иными словами, при конвертации увеличивается количество получаемых обыкновенных акций адекватно уменьшению цены акции, а доля инвестора в акционерном капитале остается прежней. В итоге такой вариант сделки не выгоден только акционерам, незащищенным такими привилегиями, - держателям обыкновенных акций, а это, как правило, основатели и менеджеры.

Метод взвешенного среднего, как правило, менее жесток к последней категории акционеров. При незначительном размере дополнительной эмиссии их доля уменьшится не так значительно, как при методе «полного храповика».

|

|

(1) |

где НЦК – новая цена конверсии;

СЦК – старая цена конверсии;

А – количество обыкновенных акций до размывания;

В – количество акций, выпущенных при размывании по СЦК;

С – количество акций, выпущенных при размывании.

Оба эти методы предусматривают наличие у внешних акционеров особого класса акций – конвертируемых привилегированных акций, которые могут быть обменены их держателями на обыкновенные по определенной цене конверсии. Кроме того, привилегированные акции создают для их владельцев преимущества в получении дивидендов, доходов при ликвидации компании (ликвидационная премия). В данном случае к ликвидации также следует относить продажу компании или слияние и присоединение компании другим участником, а также другие транзакции, в результате которых основные акционеры теряют контроль в совете директоров. При IPOкомпании, как правило, привилегированные акционеры обязаны конвертировать принадлежащие им акции в обыкновенные.

Первоначальная оценка привилегированных акций, как правило, соответствует проинвестированной сумме венчурного капитала. При оценке компании привилегированные акции принято расценивать как эквивалент обыкновенных акций, получаемых инвесторами при конверсии. Рассмотрим предложенный выше пример с изменением нескольких условий:

финансирование происходит в два раунда;

первоначальные инвесторы приобретают привилегированные акции вместо обыкновенных;

второй раунд обеспечивает внешний инвестор Б в размере 0,5 млн. долл. при цене 0,1 долл. за акцию (табл. 2).

Таблица 2 - Методы защиты от размывания доли первоначальных инвесторов при «понижающих» раундах.

|

Акционеры |

Вид акций |

Количест-во акций, млн. |

Инвестиции, млн. долл. |

Цена акциидолл. |

Доля в акционерном капитале |

|

Основатели |

Обыкновенные |

3 |

0,03 |

0,01 |

60% |

|

Венчурный фонд А |

Конвертируе-мые привилегированные акции |

2 |

1 |

0,5 |

40% |

|

Второй раунд (метод «полного храповика») |

Конвертируе-мые привилегированные акции |

10 |

0,5 |

0,1 |

Основатели – 17%, Венчурный фонд А – 56%, Инвестор Б – 27%. |

|

Второй раунд (метод взвешенного среднего) |

Конвертируе-мые привилегированные акции |

3, 333 333 |

0,5 |

0,3 |

Основатели – 18%, Венчурный фонд А – 21%, Инвестор Б – 61%. |

При использовании метода «полного храповика», если новая цена акции равна 0,1 долл., определим количество акций, принадлежащее каждому из акционеров:

Основателям по-прежнему принадлежит 3 млн. обыкновенных акций.

Количество акций венчурного фонда А = 1 млн. долл. / 0,1 долл. = 10 млн. акций

Количество акций инвестора Б = 0,5 млн. долл. / 0,1 долл. = 5 млн. акций.

Нижеприведенные вычисления отражают снижение доинвестиционной стоимости перед вторым раундом и постинвестиционной стоимости.

Постинвестиционная стоимость = 0,5 млн. долл./ 27% = 1,8 млн. долл.

Постинвестиционная стоимость = 18 млн. акций * 0,1 = 1,8 млн. долл.

Доинвестиционная стоимость = 1,8 млн. долл. – 0,5 млн. долл. = 1,3 млн. долл.

Доинвестиционная стоимость = 13 млн. акций * 0,1 долл. = 1,3 млн. долл.

При защите по методу взвешенного среднего получаем следующие оценки:

Количество акций перед вторым раундом (А) – 5 млн.

|

|

(2) |

Количество акций при размывании по СЦК (В) – 1 млн.

Количество акций, выпущенных во втором раунде (С) – 5 млн.

Новое количество акций для венчурного фонда А составит 3, 333333 млн. акций.

Таким образом, рассматриваемый пример демонстрирует незащищенность владельцев обыкновенных акций в обоих случаях. Воспользовавшись методом «полного храповика», венчурному фонду А удастся не только сохранить свою собственность, но и получить процент в акционерном капитале компании, соответствующий сумме его инвестиций в сравнении с другими участниками. Метод взвешенного среднего может быть использован в интересах внешнего инвестора Б с целью получения контрольного пакета в капитале компании.

Помимо риска размывания акционерной собственности владельцы привилегированных акций, а это, как правило, венчурные капиталисты, стремятся максимально защитить свои интересы при распределении результатов деятельности компании. Даже если компания не станет прибыльной, у них есть возможность минимизировать свои убытки, аллоцировав их на других участников (основателей), тем самым создав дополнительную мотивацию к успеху.

Как уже было отмечено, обычно привилегированные акции наделяют держателей особыми правами и привилегиями, защищающими инвесторов от возможной потери вложенных средств и гарантирующими получение прибыли. Кроме того, возможность конвертации в обыкновенные акции создает для владельца ситуацию выбора: получить обыкновенные акции, потеряв все преимущества привилегированных акций и разделив все вырученные средства с держателями обыкновенных акций, или заработать полагающуюся владельцам привилегированных акций долю вырученных от продажи компании средств.

При выборе решения венчурным капиталистом большое значение имеет ряд особенностей, связанных с его правами как держателя привилегированных акций. Во-первых, одной из главных привилегий таких акций является ликвидационная премия, обеспечивающая акционерам право получить определенную сумму при ликвидации компании до выплат в пользу держателей обыкновенных акций. Как правило, ликвидационная премия равна сумме вложенных средств или составляет кратную ей величину1[4, 7], поэтому часто ее записывают как коэффициент, на который умножаются первоначальные инвестиции.

Во-вторых, важную роль играет категория привилегированных акций. Встречаются неучаствующие привилегированные акции (non-participatingpreferred), не дающие права участвовать в распределении средств, оставшихся после получения венчурным капиталистом ликвидационной премии, наряду с держателями обыкновенных акций на пропорциональной основе.

Другой категорией являются полностью участвующие привилегированные акции (fully-participatingpreferred), позволяющие венчурному капиталисту участвовать в распределении невыплаченного после ликвидационной премии остатка средств наравне с владельцами обыкновенных акций. При этом его доля соответствует количеству обыкновенных акций, которые бы он получил при конверсии привилегированных. Считается, что это максимально выгодный для венчурного капиталиста класс привилегированных акций, поскольку он всегда получает ликвидационную премию и полностью участвует в распределении средств.

Между тем наиболее распространенной категорией являются привилегированные акции с ограниченным участием (participatingpreferredsubjecttoacap). Подобно предыдущему виду акций они позволяют держателям участвовать в распределении оставшихся средств, но до определенного уровня (cap), при достижении которого в последующем распределении участвуют только владельцы обыкновенных акций.

Рассмотрим на примере с компанией Х (табл. 3.3), каким образом вышеизложенные привилегии влияют на результаты инвестиций венчурного фонда. Дополнительно введем ряд условий: а) компания продана за 2 млн. долл.; б) компания продана за 5 млн. долл. Ликвидационная премия в обоих случаях равна сумме инвестиций.

Таблица 3 - Пример вычисления структуры капитала при продаже компании.

|

Акционеры |

Вид акций |

Инвестиции, млн. долл. |

Доля в акционерном капитале |

|

Основатели |

Обыкновенные |

0,03 |

60% |

|

Венчурный фонд |

Конвертируемые привилегированные акции |

1 |

40% (после конверсии в обыкновенные акции) |

Неучаствующие привилегированные акции.

А) Венчурный фонд получит 1 млн. долл. ликвидационной премии.

Б) Венчурный фонд получит 2 млн. долл. на свои 40% в капитале компании.

Венчурному капиталисту следует конвертировать привилегированные акции в обыкновенные, только если компания продана более чем за 2,5 млн. долл. Стоимость компании от 1 до 2,5 млн. долл. представляется инвестору «зоной безразличия», которая не будет мотивировать его на достижение лучшей цены продажи.

2. Полностью участвующие привилегированные акции.

А) Венчурный фонд получит 1 млн. долл. ликвидационной премии + 0,4 млн. долл. (40% * 1 млн. долл.) = 1,4 млн. долл.

Б) Венчурный фонд получит 1 млн. долл. ликвидационной премии + 1,6 млн. долл. (40% * 4 млн. долл.) = 2,6 млн. долл.

3) Привилегированные акции с двукратным ограниченным участием.

А) Венчурный фонд получит 1 млн. долл. ликвидационной премии + 0,4 млн. долл. (40% * 1 млн. долл.) = 1,4 млн. долл.

Б) Венчурный фонд получит 1 млн. долл. ликвидационной премии + 1 млн. долл. (40% * 2,5 млн. долл.) = 2 млн. долл. Оставшиеся 1,5 млн. долл. подлежат распределению между держателями обыкновенных акций.

Но если компания продана за 10 млн. долл. то венчурному капиталисту выгоднее конвертировать привилегированные акции в обыкновенные перед закрытием сделки и получить 4 млн. долл. (40% * 10 млн. долл.), чем принимать двукратное ограничение (max2 млн. долл.) как держатель привилегированных акций.