- •Курсова робота

- •Розділ і теоретичні аспекти дослідження платоспроможності підприємства

- •1.1. Сутність платоспроможності

- •1.2. Показники платоспроможності

- •1.3. Фактори, що визначають платоспроможність підприємства

- •IV розділ пасиву балансу

- •Розділ іі дослідження платоспроможності підприємства ТзОв “торгова мережа”барвінок”

- •2.1. Організаційно-економічна характеристика ТзОв “Торгова мережа”Барвінок”

- •Динаміка активів і пасивів ТзОв “Торгова мережа ”Барвінок”

- •Динаміка фінансових результатів ТзОв “Торгова мережа”Барвінок” .

- •Основні економічні показники діяльності підприємства ТзОв “Торгова мережа ”Барвінок”

- •2.2. Оцінка платоспроможності ТзОв “Торгова мережа”Барвінок”

- •Шляхи підвищення платоспроможності ТзОв “торгова мережа ”барвінок”

- •3.1. Обґрунтування планування розміру активів підприємства та джерел їх формування

- •3.2. Шляхи підвищення платоспроможності торговельного підприємства ТзОв “Торгова мережа”Барвінок”

- •Висновки

- •Список використанИх джерел

- •Додатки

- •Рецензія

1.2. Показники платоспроможності

У світовій практиці існує декілька методичних підходів до оцінки рівня платоспроможності підприємства, основні з яких представлені на рис. 1.1 [15:11].

Методики оцінки рівня платоспроможності підприємства

Методи коефіцієнтів

(відносних показників)

Дослідження грошових

потоків

Нормативний метод

Порівняльний аналіз

Бенч-маркетинг

Методи дискримінантних показників платоспроможності

Рис.1.1. Методичні підходи до оцінки платоспроможності підприємства.

Метод коефіцієнтів базується на визначенні коефіцієнтів ліквідності і їх подальшому аналізі, який може проводитись таким чином:

а) порівняння із встановленими нормативами (нормативний метод);

б)порівняння коефіцієнтів певного підприємства з аналогічними показниками інших підприємств цієї ж галузі (порівняльний аналіз);

в)порівняння коефіцієнтів певного підприємства з аналогічними показниками фірм — провідних у даній галузі (бенчмаркінг).

Метод коефіцієнтів простий у використанні, не потребує спеціального інформаційного забезпечення, але має значні недоліки:

1. Оціночні коефіцієнти надають аналітику статичну інформацію (на певну дату) про платоспроможність підприємства, і, таким чином, об'єк-тивність аналізу знижується.

2. Інфляція дуже перекручує дані балансових звітів, що також негативно впливає на ступінь об'єктивності аналізу.

3. Підприємство може використати прийом «прикрашення» звітності, щоб створити видимість вищих показників. Наприклад, підприємство взяло кредити на два роки. Перед поверненням боргу кошти утримувались декілька днів у вигляді готівки на розрахунковому рахунку. Якщо в цей час складався баланс, то показники платоспроможності, розраховані методом коефіцієнтів, були б значно «прикрашені». Але вже через кілька днів, після моменту погашення боргу, дані балансу давали б аналітику інше уявлення про стан платоспроможності підприємства.

Методи дискримінантних показників платоспроможності полягають у тому, щоб на базі низки коефіцієнтів оцінити синтетичним чином фінансову ситуацію підприємства з точки зору його життєздатності та безперервності господарської діяльності у короткостроковому періоді.

Коефіцієнти даного методу отримують у результаті дослідження згідно з технікою дискримінантного аналізу, а саме:

— порівнюються за певний період на основі низки коефіцієнтів дві вибірки підприємств, побудовані за обсягом та/або видом діяльності, одна з яких містить підприємства, що мають труднощі з платежами, а інша включає тільки «здорові» підприємства;

— відбираються за допомогою різноманітних статистичних тестів коефіцієнти, що дозволяють визначити краще підприємство, представлене в одній з двох вибірок;

— розробляється за допомогою прийомів дискримінантного аналізу лінійна комбінація з визначальних коефіцієнтів.

Даний метод вперше з'явився в США, де в 60-і роки минулого століття різні дослідники намагались сформулювати моделі передбачення банкрутства. Фундаментальне дослідження в цьому напрямку було опубліковано в 1968 p. Є. І. Альтманом.

Крім методу Альтмана відомий показник платоспроможності Z Конана і Гольдера, показник платоспроможності Управління звітності Банку Франції. Опишемо один з них.

Показник платоспроможності Z Конана і Гольдера розроблено на основі двох вибірок по 95 малих і середніх промислових підприємств. За допомогою методу дискримінантного аналізу було розроблено такий показник [15:12].

Z = 0,16 X1 - 0,22Х2 + 0,87 X3 + 0,10 X4 - 0,24 X5, (1.1)

де X1 = дебіторська заборгованість + грошові кошти / всього активів;

Х2 = постійний капітал / всього пасивів;

X3 = фінансові витрати / виручка від реалізації;

X4 = витрати на персонал / додана вартість;

X5 = валовий прибуток / залучений капітал.

Автори розрахували вірогідність платежів для різних значень Z:

|

Значення Z |

+0,210 |

+0,480 |

+0,002 |

-0,026 |

-0,068 |

-0,087 |

-0,107 |

-0,131 |

-0,164 |

|

Вірогідність затримки платежів, % |

100 |

90 |

80 |

70 |

50 |

40 |

30 |

20 |

10 |

Дослідниками було перевірено на майбутньому періоді, що показник Z має достатню передбачувану силу й дозволяє оцінити можливі фінансові труднощі на три роки вперед.

Дослідження грошових потоків полягає у вивченні обсягів і структури надходжень грошових коштів та їх витрачання, визначення основних джерел надходження та напрямків витрачання грошей, а також порівняння за обсягами та часом вхідних та вихідних грошових потоків, тобто вивчення їх збалансованості. Цей метод ґрунтується на побудові бюджетів готівки та їх аналізі [14:253].

Дослідження грошових потоків широко використовується у світовій практиці.

Отже, оцінку платоспроможності підприємства можна здійснити використовуючи систему таких показників [15:13].

І. Показники ліквідності або статичної платоспроможності.

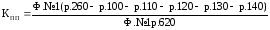

1. Коефіцієнт загального покриття (потенційної платоспроможості) (Кзп) розраховується як відношення поточних активів до поточних пасивів підприємства:

(1.2)

(1.2)

Показує ступінь покриття поточних пасивів поточними активами. Характеризує платіжні можливості підприємства, що оцінюються за умови не тільки своєчасних розрахунків з дебіторами та сприятливої реалізації готової продукції (товарів), але й продажу у випадку необхідності інших елементів матеріальних оборотних активів.

Критичне значення цього коефіцієнту становить 2. Значення у межах 1-1,5 свідчить про спроможність підприємства повністю розраховуватися по своїх боргах за рахунок оборотних активів. Зростання показника вище 2 свідчить про неефективне управління грошовими коштами, що може негативно позначитись на доходності підприємства.

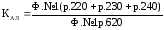

2. Коефіцієнт проміжної ліквідності (розрахункової платоспромож-ності) (Кпп) розраховується як відношення грошових коштів, коротко-строкових фінансових вкладень та дебіторської заборгованості до поточних пасивів:

(1.3)

(1.3)

Показує здатність виконувати поточні зобов'язання за рахунок коштів, короткострокових фінансових вкладень та дебіторської заборгованості.

Критичне значення не встановлюється. Позитивним вважається стабільність значення цього показника в межах 0,7—0,8 або дотримання його середньогалузевого значення.

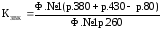

3. Коефіцієнт абсолютної ліквідності (грошової платоспроможності) (Кал) розраховується як відношення грошових коштів та короткострокових фінансових вкладень до поточних пасивів:

(1.4)

(1.4)

Показує, яка частина короткострокових зобов'язань підприємства може бути негайно сплачена за рахунок високої ліквідності.

Критичне значення 0,2 + 0,35. Значення коефіцієнта нижче 0,2 - зовнішня ознака неплатоспроможності. Але зростання показника вище критичної межі також не вважається позитивною тенденцією, оскільки може призводити до падіння дохідності підприємства

4. Коефіцієнт співвідношення дебіторської та кредиторської заборгованості розраховується як відношення дебіторської заборгованості до кредиторської:

(1.5)

(1.5)

Показує ступінь покриття кредиторської заборгованості вимогами на користь підприємства.

Позитивним є стабільність показника, що свідчить про дотримання певної політики кредитування покупців та залучення товарних кредитів. Доцільно вивчити структуру дебіторської та кредиторської заборгованості за строками погашення, а також порівняти даний показник з середньогалузевим рівнем. Рекомендоване значення 1.

5. Коефіцієнт забезпеченості поточних пасивів власними коштами (Кзвк) розраховується як відношення власних оборотних коштів до оборотних активів:

(1.6)

(1.6)

Показує ступінь покриття поточних зобов'язань власними оборотними активами.

Даний показник використовується як узгоджувальний у законодавстві деяких країн, його критичне значення встановлено в розмірі 0,1. В будь-якому випадку підвищення показника свідчить про фінансове оздоровлення підприємства, покращення його платоспроможності; зниження показника є негативним явищем, сигналом потенційної втрати платоспроможності, зростання залежності від кредиторів [15:14].