4 Рост стоимости корпорации и методы его увеличения

Самым главным и обобщающим показателем, характеризующим эффективность работы корпорации, является стоимость бизнеса, точнее ее динамика. Выбор концепции, определение целей, задач и целевых ориентиров повышения стоимости корпорации предполагает выбор одной из двух концепций:

- оборонительной, направленной на снижение операционной и инвестиционной активности компании и выражающейся в отсечении всего «лишнего» (производственных подразделений, инвестиционных проектов, активов).

- наступательной, направленной на увеличение операционной и инвестиционной деятельности и выражающейся в попытке выхода на новый и более высокий уровень развития

Существенными чертами повышения стоимости компании являются факторы ограниченности времени и доступных ресурсов. В этой связи лучше использовать оборонительную ориентацию. Это позволяет, с одной стороны, позиционировать последовательность действий менеджера, с другой, спрогнозировать временные рамки выхода предприятия на рубеж повышения финансовых показателей.

Суть стоимостного подхода5, заключается в том, что, управляя факторами стоимости, финансовой менеджер достигает стратегических целей развития бизнеса, а динамика изменения стоимости - показатель благополучия компании. В каждый конкретный момент времени стоимость бизнеса описывается величиной собственного капитала (дискретная модель роста бизнеса). Но подобный взгляд не позволяет сказать - сколько будет стоить компания завтра. Более важным подходом к определению стоимости компании и перспектив ее развития является анализ движения денежных потоков (непрерывная модель роста бизнеса). Стоимость, определенная дисконтированием денежных потоков, позволяет оценить экономическую полезность бизнеса как блага и раскрыть перспективы развития компании.

С точки зрения непрерывного роста, стабилизационный процесс направлен на преодоление падения и восстановление устойчивого роста стоимости посредством воздействия на поток денежных средств и стоимость капитала компании. Наиболее репрезентативно эту ситуацию описывает показатель чистой приведенной стоимости (отрицательная динамика которого свидетельствует об ухудшающемся финансовом положении).

|

Этапы (задачи) финансовой стабилизации |

Внутренние методы финансовой стабилизации | ||

|

оперативный |

тактический |

стратегический | |

|

1. Устранение неплатежеспособности |

Система мер основанная на использовании принципа «отсечения лишнего» |

- |

- |

|

2. Восстановление финансовой устойчивости |

- |

Система мер основанная на использовании принципа «сжатия предприятия» |

- |

|

3. Обеспечение финансового равновесия в длительном периоде |

- |

- |

Система мер, основанная на использовании «модели устойчивого экономического роста» |

Таблица 1. Методы и задачи финансовой стабилизации предприятия.

С точки зрения дискретного роста стоимости, ухудшение финансового состояния характеризуется опережающим нарастанием заемного капитала по сравнению с ростом ликвидной, оборотной частью имущества компании, которая рассматривается как источник финансирования обязательств компании. В этой связи, индикацию финансового состояния лучше осуществлять по коэффициенту покрытия, который представляет собой отношение ликвидной части имущества компании к краткосрочным обязательствам:

,

,

где ОА – оборотные активы; КО – краткосрочные обязательства.

В некоторых ситуациях целесообразна дополнительная корректировка показателя. Во-первых, из суммы оборотных активов вычитаются нереализуемые запасы и просроченная (безнадежная) дебиторская задолженность. Во-вторых, сумма обязательств уменьшается на величину обязательств по начисленным дивидендам, процентам и расчетам с дочерними и зависимыми компаниями (т.е. обязательства, которые можно отложить). Если значение коэффициента меньше единицы, то это свидетельствует о том, что предприятие не в состоянии покрыть краткосрочные обязательства. Если коэффициент равен единице, то это означает, что предприятие в состоянии покрыть краткосрочные обязательства, но тогда оно «лишится» оборотных средств, что фактически означает остановку производственной деятельности. Ситуация когда, коэффициент равен двум, означает, что предприятие, покрыв свои обязательства, в состоянии без ущерба вести производственный процесс.

Таким образом, решение проблемы повышения стоимости должны быть направлены на управление факторами дискретной (активы и обязательства) и непрерывной (распределение денежных потоков и стоимости капитала) моделей роста6.

Методический аппарат плана повышения стоимости можно представить в виде двухуровневой системы: подсистемы внутренней финансовой стабилизации и внешней финансовой стабилизации.

Основная роль должна быть отведена внутренним методам финансовой стабилизации, так как возникающие финансовые проблемы генерируются внутренними причинами и нейтрализация их последствий находится в поле действия внутренних механизмов. Использование некоторых форм внешней стабилизации в большинстве случаев может быть недоступно. В этой связи внешние механизмы финансовой стабилизации лучше рассматривать скорее как крайние формы, целесообразные в ситуациях, когда внутренние методы не дают соответствующей отдачи, или существует возможность выхода в результате подобных мер на более высокий уровень.

Финансовая стабилизация и повышение стоимости как внутренний метод начинается с восстановления его платежеспособности. Ситуацию неплатежеспособности можно описать показателями дисконтированного чистого денежного потока, рассчитанного на краткосрочную перспективу и коэффициента покрытия. Преодоление ситуации неплатежеспособности необходимо рассмотреть через управление факторами моделей роста. Для непрерывной модели это означает оздоровительное воздействие на денежный поток (посредством увеличения положительной его части (притоков) и сокращения отрицательной) и стоимости капитала, что равносильно росту стоимости оборотной части имущества как источника погашения обязательств, при одновременном сокращении краткосрочных заемных средств – для дискретной модели.

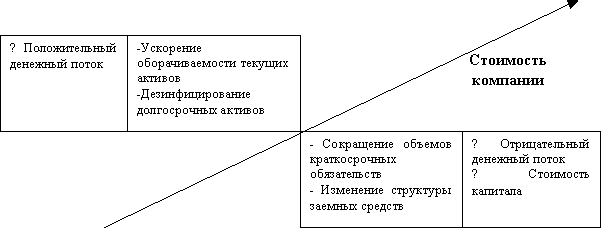

Обеспечение роста стоимости бизнеса в период восстановления платежеспособности предприятия предполагает следующее (рисунок 2).

Рисунок 2. Схема мероприятий по восстановлению платежеспособности

С этой целью необходимо высвобождение дополнительных денежных средств посредством ускорения оборачиваемости текущих активов, в том числе: уценки до уровня спроса и реализации труднореализуемых и неиспользуемых запасов; ускорение инкассации дебиторской задолженности; снижение сроков предоставления коммерческих кредитов покупателям; ликвидации портфеля финансовых инвестиций и/или расчеты с их помощью по обязательствам компании; увеличение ценовой скидки при расчетах за продукцию.

В некоторых ситуациях (которые можно описать КП<1, ЧДП<0), меры по ускорению оборачиваемости текущих активов могут быть недостаточными для формирования достаточного положительного денежного потока. В такой ситуации, дополнительное увеличение потока денежных средств достигается доинвестированием долгосрочных активов, включающим следующие мероприятия: ускоренную распродажу (или аренду) неиспользуемой части основных средств; ликвидацию части ликвидных долгосрочных финансовых вложений; сокращения направлений и объемов инвестиционной деятельности.

Сокращение размера отрицательного денежного потока, снижение стоимости капитала (непрерывная модель), может быть достигнуто с использованием следующих методов: снижения суммы страховых остатков товарно-материальных запасов; снижения затрат, не связанных с обеспечением производственного процесса (расходы социального характера, расходы на рекламу и.т.д.); реструктуризации части долгов посредством перевода из группы краткосрочных в долгосрочные; выдачи векселей по отдельным обязательствам, требующим погашения в текущий период; увеличения периода коммерческого кредита, предоставляемого поставщиками и подрядчиками; отсрочки расчетов по некоторым видам внутренних обязательств компании.

В целях снижения стоимости капитала, могут быть предложены следующие мероприятия: изменение структуры заемных средств (например, замена невыгодных коммерческих кредитов банковскими). В то же время необходимо осознавать, что снижение стоимости капитала требует изменения структуры финансирования деятельности предприятия, а временной интервал для восстановления платежеспособности сильно сжат. В этой связи возможность снижения стоимости в краткосрочном периоде существенно ограничена. С другой стороны устранение текущей неплатежеспособности носит экстренный характер и не ликвидирует причин, возникших финансовых проблем. В этой связи необходима модель устойчивого развития, имеющая вид:

ПДПС=ОДПС

где: ПДПс – собственный положительный денежный поток (объем генерированных собственных финансовых ресурсов); ОДПс – собственный отрицательный денежный поток (объем потребления собственных финансовых ресурсов).

И.А. Бланк, раскладывая каждую часть равенства, предлагает следующую интерпретацию модели:

ЧПО+АО+∆АК+∆СФРИ=∆ИСК+ДФ+ПУП+СП+∆К+∆РФ

где: ЧПО - чистая операционная прибыль;

АО – сумма амортизационных отчислений;

∆АК – сумма прироста акционерного (паевого) капитала при дополнительной эмиссии акций (увеличении размеров паевых взносов в уставный фонд);

∆СФРп – прирост собственных финансовых ресурсов финансирования за счет прочих источников;

∆ИСК - прирост объема инвестиций, финансируемых за счет собственных источников;

ДФ – сумма дивидендного фонда;

ПУП – объем программы участия наемных работников в прибыли;

СП – объем социальных, экологических и других внешних программ, финансируемых за счет прибыли;

∆К – разница между объемом предусматриваемого к выплате в текущем периоде основного долга и объемом возможного к получению кредита в этом же периоде;

∆РФ – прирост суммы резервного (страхового) фонда предприятия.

Таким образом, для компаний, имеющих признаки финансовых проблем, модель восстановления финансовой устойчивости и повышения стоимости базируется на неравенстве:

ПДПС>ОДПС

Рост положительного денежного потока (непрерывная модель) достигается воздействием на компоненты левой части равенства, что равносильно увеличению стоимости ликвидной части имущества (дискретная модель), и может быть достигнуто с использованием следующих методов:

оптимизации ценовой политики, обеспечивающей дополнительный размер операционной прибыли;

сокращения уровня постоянных издержек; снижения уровня переменных затрат на единицу продукции;

увеличение амортизационных поступлений, в том числе за счет ускоренной амортизации;

проведения эмиссионной политики, направленной на дополнительное привлечение собственных средств;

распродажа изношенного или неиспользуемого имущества

Снижение отрицательного достигается за счет следующих методов финансовой стабилизации:

снижение инвестиционной активности по всем направлениям (как правило, остаются лишь низкорисковые и быстроокупаемые проекты);

снижения дивидендных выплат;

сокращения программ участия наемных работников в прибыли;

сокращения программ, финансируемых за счет прибыли;

снижения объемов привлекаемых заемных источников или переход к более «дешевым» источникам;

снижения размеров резервных и страховых фондов, формируемых за счет прибыли.

Цель считается достигнутой, если чистый денежный поток стал неотрицательным в долгосрочной перспективе, что свидетельствует о том, что предприятие вышло на рубеж финансового равновесия. Это, в свою очередь, обеспечивает возможность погашения имеющихся текущих обязательств без ущерба для производственного процесса и свидетельствует о долгосрочных перспективах развития компании и роста ее стоимости.

В заключительном этапе финансовой стабилизации, представляющей собой систему мер, на поддержание параметров развития финансового равновесия, определяют прирост собственного капитала.

К∆СК=

Используя методы факторного анализа, выражение можно представить следующим образом:

К∆СК=  =

= *

* *

* *

* =ККЛ+КПР+КОА+КФП

=ККЛ+КПР+КОА+КФП

где: К∆СК – коэффициент прироста собственного капитала;

Ккп- коэффициент капитализации прибыли, представляющий собой отношение части чистой прибыли, направленной на увеличение (инвестированной) собственного капитала, (∆СК) и суммы чистой прибыли (ЧП);

Кпр– коэффициент рентабельности продаж (реализации), представляющий собой отношение чистой прибыли (ВР) к выручке от реализации (ЧП);

КОА - коэффициент оборачиваемости активов как отношение выручки от реализации (ВР) к сумме активов компании (А);

Кфл– коэффициент финансового левериджа, представляющий собой отношение суммы активов компании (А) к величине собственного капитала (СК).

Предложенная модель показывает, что возможность роста стоимости бизнеса определяется четырьмя показателями:

коэффициент капитализации прибыли, характеризующий политику менеджмента в области использования полученных финансовых результатов и инвестиций компании;

коэффициент рентабельности продаж, характеризующий эффективность менеджмента в сфере продвижения продукции компании на рынок и ее реализации;

коэффициент оборачиваемости, отражающий политику менеджмента в области формирования состава имущества компании и эффективность его использования;

коэффициент финансового левериджа, отражающий политику компании в области формирования структуры капитала.

Из моделей видно, что базовый показатель темпа роста стоимости бизнеса остается неизменным в предстоящем периоде, если неизменными остаются все его компоненты. Период бескризисного развития, при достигнутом уровне финансового равновесия, будет определяться периодом темпов прироста стоимости. Необходимо учесть, что все параметры равенства жестко детерминированы и изменчивы во времени, поэтому необходима периодическая корректировка с учетом изменяющихся внутренних и внешних условий развития бизнеса.

Внешние методы финансовой стабилизации, предполагают вовлечение сторонних лиц для компании: собственников имущества должника, учредителей, кредитных организаций, государственных органов и т.д. Основой оценки эффективности плана внешней финансовой стабилизации является обеспечение положительного роста стоимости бизнеса, описываемого величиной приведенного чистого денежного потока. При проведении стабилизационных мероприятий в форме слияния или поглощения, некоторые источники предлагают учитывать эффект энергии. И.А.Бланк для этого предлагает следующую формулу:

ЭСС – РСО – (РС1+РС2)

где: ЭСс – сумма эффекта синергизма, достигаемого в процессе слияния (поглощения);

РСо – прогнозируемая рыночная стоимость вновь создаваемого предприятия в процессе слияния (поглощения);

РС1; РС2 – оценка рыночной стоимости отдельных объединяемых компаний.

В практике внешняя стабилизация достигается двумя основными направлениями: внешняя стабилизация, направленная на рефинансирование долга предприятия; внешняя стабилизация, направленная на реорганизацию предприятия. В первом случае статус компании в ходе мероприятий не меняется Второй вариант предполагает проведение реорганизационных процедур с целью обеспечения более эффективных форм хозяйствования, при этом изменяется статус предприятия-должника.

Цель считается достигнутой, если в результате ускорения роста предприятия обеспечивается соответствующий рост его рыночной стоимости бизнеса в долгосрочной перспективе.