- •Введение

- •Макроэкономика

- •1. Государственное регулирование экономики

- •1.1. Основы государственного регулирования

- •1.2. Особенности социально-рыночного

- •1.3. Усложнение задач, функций и форм

- •1.4. Формы государственного участия в

- •2. Экономический рост.

- •2.1. Экономический рост и его факторы

- •2.2. Пофакторный анализ экономического роста

- •2.3. Макроэкономические показатели национального

- •2.4. Макроэкономическое равновесие. Модели экономического равновесия

- •3. Государственная финансовая система: сущность, функции, структура

- •3.1. Сущность и необходимость государственных финансов

- •3.2. Структура государственного бюджета

- •3.3. Налоги как экономическая база и инструмент финансовой политики государства

- •4.2. Рентные отношения. Дифференциальная рента I и II

- •4.3. Ценообразование на продукцию сельского хозяйства

- •4.4. Проблемы обеспечения населения страны

- •4.5. Трудные, но необходимые проблемы развития

- •5. Макроэкономическая нестабильность:

- •5.1. Цикличность развития рыночной экономики,

- •5.2. Инфляция: сущность, причины,

- •5.3. Безработица. Формы безработицы и причины

- •6.2. Особенности, предпосылки и ограничения экономического роста в России

- •6.3. Глобальные проблемы и противоречия экономического роста

- •7.2. Международная торговля товарами и услугами

- •7.3. Межстрановая специализация и кооперирование

- •7.4. Международное научно-техническое сотрудничество

- •7.5. Международное кредитно-финансовое сотрудничество

- •7.6. Международная миграция рабочей силы

- •7.7. Международные валютные отношения и обмен валют

- •7.8. Современные тенденции международных экономических отношений

- •Заключение

- •Библиографический список

- •Оглавление

3.3. Налоги как экономическая база и инструмент финансовой политики государства

а) Классификация налогов

Налоги образуют основную часть доходной части государственных и местных бюджетов. Отсюда следует приоритетное внимание любого государства к формированию налоговой системы и налоговой политики. Величина налоговой ставки и общая масса изымаемых в госбюджет ресурсов оказывает непосредственное влияние на динамику социально-экономического развития общества.

Налог – это принудительно изымаемые государством или местными властями денежные средства с физических и юридических лиц, необходимые для осуществления государством своих функций. Сборы эти производятся на основе государственного законодательства.

Использование налогов в качестве инструмента централизованного воздействия на экономическое развитие государства имеет длительную историю с периода широкого развития товарно-денежных отношений. Первый денежный поголовный налог на граждан был введен еще в Римской империи во II веке. По мере развития обмена и экономической цивилизации денежные налоги вытесняют другие виды платежей, в том числе и натуральный, и становятся господствующими.

В современных условиях налоги выполняют две основные функции: фискальную и экономическую. Фискальная функция – основная. Используя ее, государство формирует денежные фонды. Экономическая функция предполагает использование налогов в качестве инструмента перераспределения национального дохода, заинтересованности производителей и предпринимателей в развитии разнообразных видов деятельности по производству товаров и услуг. Используя эту функцию налогов, государство оказывает влияние на реальный процесс производства и инвестирования капитальных вложений.

Взимание налогов основывается на использовании различных ставок налогов. Различают следующие виды ставок:

Твердые ставки устанавливаются в абсолютной сумме на единицу обложения независимо от размера дохода (тонну, штуку, партию товара, услугу и т. д.).

Пропорциональные ставки действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины.

Прогрессивные ставки предполагают прогрессивное повышение ставки налога по мере возрастания дохода. Этот вид ставок служит инструментом изъятия средств у лиц, получающих большие доходы.

Регрессивные ставки предполагают снижение налога по мере роста дохода. Эти ставки наиболее выгодны лицам, обладающими большими доходами, и наиболее обременительны физическим и юридическим лицам, обладающими незначительными доходами.

По платежеспособности и методу взимания налоги подразделяются на прямые и косвенные.

Прямые налоги непосредственно уплачиваются конкретным плательщиком. Как правило, они прямо пропорциональны платежеспособности. Косвенные налоги – это обязательные платежи, включенные в цену товара или услуги. Значительную часть их образуют акцизы.

По использованию налоги подразделяются на общие, поступающие в общую доходную часть, и специальные (целевые). Они используются строго на определенные цели. Это налоги, например, на продажу бензина, топлива, смазочных масел и др.

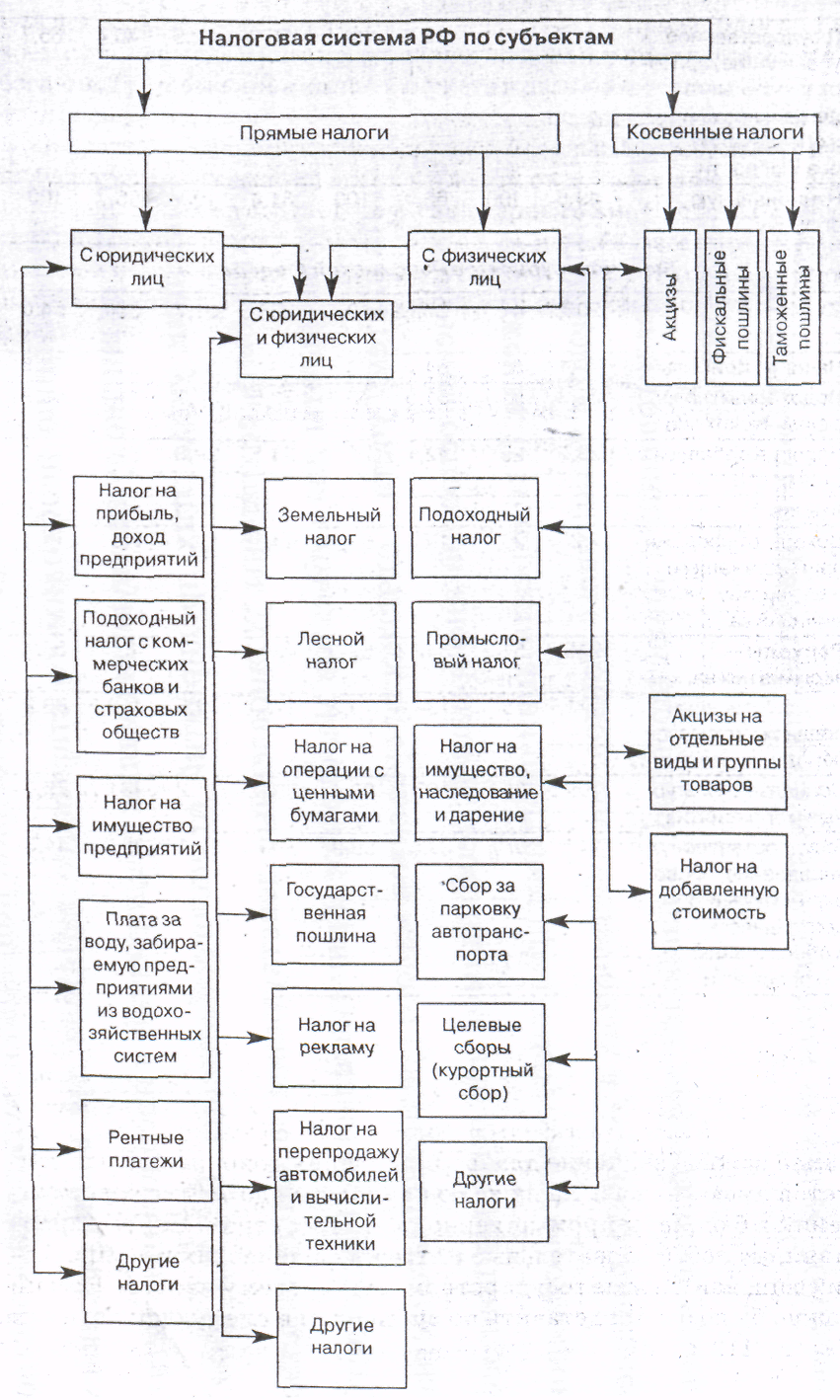

Структура налоговой системы представлена на рис. 5.

Рис. 5. Структура налоговой системы

б) принципы построения налоговой политики государства

Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также форм и методов их построения образует налоговую систему. В ней устанавливаются конкретные методы построения и взимания налогов.

Принципы, которым должна отвечать налоговая система, были сформулированы еще А. Смитом и включали в себя принципы нейтральности, справедливости и простоты расчета

Эти принципы не утратили своей значимости до настоящего времени. Нейтральность налоговой системы заключается в обеспечении равных налоговых стандартов для налоговых плательщиков. К сожалению, в странах с переходной экономикой этой нейтральности фактически не существует. Широкая дифференциация налогов, разнообразие льгот отраслям и фирмам дискредитируют общество и подрывают экономическую стабильность.

Принцип справедливости предусматривает возможность равноценного изъятия налоговых средств у различных категорий физических и юридических лиц, не ущемляя интересов каждого плательщика и в то же время, обеспечивая достаточными средствами бюджетную систему.

Принцип простоты предполагает построение налоговой системы с использованием набора функциональных инструментов определения облагаемого дохода, налоговой ставки и величины налога, понятных налогосборщикам и налогоплательщикам.

В странах с федеральным устройством при формировании налоговой системы широко используется принцип равномерного распределения налогового бремени по отдельным регионам и субъектам федерации.

К![]() оличественно

уровень налогового бремени можно

представить отношением суммы налогов

на душу населения к платежеспособности,

или суммы дохода, оставшейся после

уплаты налога, к платежеспособности.

оличественно

уровень налогового бремени можно

представить отношением суммы налогов

на душу населения к платежеспособности,

или суммы дохода, оставшейся после

уплаты налога, к платежеспособности.

где Нх – средняя сумма доходов на душу населения;

DH – доход населения после уплаты налогов;

ПН – платежеспособность населения.

М![]() ожно

исчислять уровень налогового бремени

по доле налогов в валовом внутреннем

продукте

ожно

исчислять уровень налогового бремени

по доле налогов в валовом внутреннем

продукте

где Кнал.бремени – коэффициент или уровень налогового бремени;

Н – сумма налогов;

ВВП – валовой внутренний продукт.

Надо заметить, что такой метод сравнительного сопоставления рекомендуется международной организацией ЮНЕСКО.

Правда, исчисление этих количественных характеристик связано с рядом методологических трудностей. Это и различная покупательная способность денег, трудности суммирования государственных и местных налогов, различия в классификации доходов и правилах их исчисления, различия в составе населения по уровню доходов и т. д. Вместе с тем этот метод, безусловно, применим в сопоставлении отдельных экономических районов в пределах одного государства.

в) Совершенствование налогов как инструментов финансовой политики

Главное направление совершенствования налоговой системы – снижение налогового бремени. В России в 1995 –1996 гг. приняты отдельные меры по его ослаблению. Так, в 1996 г. отменен спецналог на повышение заработной платы выше нормируемой величины. Это решение направлено на «очистку» налоговой системы от надуманных, нерыночных налогов. Сокращено количество местных (региональных) налогов, которые не соответствуют рыночным принципам организации экономики.

Налоговые системы развитых стран, построенные с учетом рассматриваемых принципов, предполагают широкое применение стимулирующих льгот. Важнейшими из них являются инвестиционный налоговый кредит, ускоренная амортизация, скидка на истощение недр при добыче природных ресурсов и ряд других.

Инвестиционный кредит по существу представляет косвенное финансирование государством капитальных вложений частного предпринимательства за счет освобождения от уплаты налога на период окупаемости капиталозатрат. В основном он рассчитан на внедрение инновационных технологий, замену устаревшего оборудования, производство конкурентоспособных изделий. Сумма льгот, рассчитанных в процентном отношении к стоимости оборудования, вычитается из суммы налога, а не из облагаемого налогом дохода. Это уменьшает стоимость вновь закупаемого оборудования на величину скидки.

При ускоренной амортизации государство разрешает списывать амортизацию в масштабах, существенно превышающих реальный износ основного капитала. По сути, это не что иное, как налоговая субсидия предпринимателю. Повышение амортизационных отчислений уменьшает сумму прибыли, облагаемой налогом, а это ускоряет оборот основного капитала.

Налоговая система, построенная с учетом налоговых льгот и рациональных налоговых ставок, обеспечивает действие стимулирующей функции развития производства и увеличения налоговой базы. Напротив, неоправданное увеличение ставок создает условия снижения объема производства и «ухода» от уплаты налогов.

Примером крупномасштабных мероприятий по стимулированию общей экономической конъюнктуры может служить крупное снижение налоговых ставок в начале 80-х годов в США. Теоретическим обоснованием этой программы стали расчеты американского экономиста А. Лаффера, доказавшего, что снижение налоговых ставок до предельной оптимальной величины способствует подъему производства и росту доходов.

Согласно рассуждениям А. Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций снижает у них стимулы к капиталозатратам, тормозит НТП, замедляет экономический рост. Графическое отображение зависимости между доходами бюджета и динамикой налоговых ставок получило название «Кривой Лаффера» (рис. 6).

На рисунке по оси ординат отложены налоговые ставки R, по оси абсцисс – поступления в бюджет V. При увеличении ставки налога R доход государства в результате налогообложения V увеличивается. Оптимальный размер ставки R1 обеспечивает максимальные поступления в государственный бюджет V1. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, а при 100% налогообложении доход государства равен нулю, так как никто не хочет работать, не получая дохода.

R2

100 %

35%

R1

0

0%

R1

V

V1

Рис. 6. Кривая Лаффера

Повышение или понижение или понижение налоговых ставок оказывает тормозящее или стимулирующее воздействие на динамику инвестиций.

Налоговая система любого государства по своей сути не статична, а довольно динамична. Это связано с изменением экономической конъюнктуры целей и задач экономического роста.

Являясь мощным инструментом финансовой политики, величина налоговой ставки и общая масса изымаемых в государственный бюджет ресурсов оказывает непосредственное влияние на динамику социально-экономического развития общества, в результате чего с течением времени изменяется степень развития общества, в результате чего с течением времени изменяется степень их полезности для общества и государственной власти.

г) пути совершенствования налогообложения в Российской Федерации

Переход России на рыночные экономические отношения обусловил создание к 1992 г. новой налоговой системы, которая состояла более чем из 60 видов налогов и сборов.

Дальнейшее развитие рыночных отношений потребовало создания Налогового кодекса и в третье тысячелетие Россия вступила с этим важным документом. Налоговый кодекс Российской Федерации (далее НК РФ) состоит из двух частей – общей и специальной.

Часть первая (общая) НК РФ, принятая Федеральными законами от 31.07.98., действует с 1999 г. и дает определения, касающиеся таких понятий, как, например: «налоги», «сборы», «налоговая база», «налоговые ставки» и др., а также устанавливает процедуры налогообложения, налогового контроля, привлечения к налоговой ответственности и ее меры, обжалования действий налоговых органов.

Часть вторая (специальная) НК РФ принята Федеральным законом от 05.08.00., и состоит из 11 глав, которыми определен порядок исчисления и уплаты 16 федеральных, 7 региональных и 5 местных налогов и сборов.

Современная российская налоговая система до сих пор оказывает угнетающее воздействие на производственный сектор экономики. Многие предприятия были вынуждены использовать различные нелегальные схемы ухода от налогов, связанные с обращением наличных денег. Такая система подрывала стимулы к частному бизнесу, не способствовала росту эффективности организаций. Поэтому для небольших российских компаний было бы целесообразно перейти на принцип прямого обложения материальных объектов, поскольку их сложно скрыть от контроля.

В то же время следует указать следующие позитивные изменения в налогообложении, связанного с принятием второй части НК. Отменены налоги с оборота – на пользователей автодорог и на содержание жилищно-коммунальной сферы (в полной мере будет применяться с 1 января 2003 г.). При этом сумма налога полностью зачисляется в территориально дорожные фонды.

Введена единая ставка (13%) подоходного налога с физических лиц, в то же время эффективная ставка подоходного налога для богатых граждан приобретет регрессионный характер, так как богатые люди обладают большими возможностями для уменьшения базы за счет расходов на образование, лечение и т.д.

Реформа налоговой системы не может не затронуть принципы зачисления налогов в бюджетную систему России. Региональные бюджеты должны формироваться из закрепленных за ними доходов, чтобы органы власти всех уровней были заинтересованы в расширении налоговой базы и повышении собираемости налогов. Отказ от практики распределения одного налога между бюджетами разных уровней отвечает принципам федерализма. Так, с 1 января 2001 г. НДС целиком зачисляется в Федеральный бюджет.

В 2005 году в налоговое законодательство Российской Федерации внесено достаточно много изменений и дополнений. Их общий вектор - сокращение числа налогов, рационализация налоговой системы и дальнейшее снижение налоговой нагрузки. Наиболее важные законодательные акты о налогах и сборах вступили в силу с 2005 года или начнут действовать в ближайшее время.

Самым важным шагом является снижение базовой ставки единого социального налога и упрощение доступа к регрессивной шкале налогообложения за счет отмены существовавших ранее ограничений, связанных со средним размером оплаты труда на предприятии.

Во II часть НК РФ внесены серьезные изменения по налогу на добавленную стоимость. С 2005 года отменен НДС на реализацию земельных участков жилой недвижимости.

С 2005 года введена в действие гл. 25.2 "Водный налог". В Налоговом кодексе РФ установлены все элементы формально нового налога: налогоплательщики, объекты налогообложения, налоговая база, налоговые ставки, порядок исчисления налога, порядок и сроки его уплаты.

После трех лет тяжелых дискуссий и обсуждений принята и с 1 января 2005 года введена в действие гл. 25.3 "Государственная пошлина". Это показательный и очень важный факт, даже с общеправовой точки зрения, потому что с помощью этой главы удалось решить задачу разграничения платежей налогового и неналогового характера.

Формально с 1 января 2005 года уже введена в действие гл.31 "Земельный налог". Однако фактически большинство муниципалитетов смогло ввести такой налог только с 2006 года, когда в Земельный Кодекс РФ были внесены изменения, базирующиеся на кадастровой стоимости земли.

Структура налоговой системы по состоянию на 1 января 2006 г. представлена в табл. 7.

Таблица 7

Структура и основные виды налогов Российской Федерации на 1 января 2006 г.

Федеральные налоги |

Региональные налоги |

Местные налоги |

|

1 |

2 |

3 |

|

|

|

|

|

Продолжение табл. 7 |

|||

1 |

2 |

3 |

|

|

|

|

|

В последнее время в стране все чаще встает вопрос о совершенствовании налогового законодательства. Так, представители власти предпринимательства сходятся на том, что наша налоговая система плоха по трем основным позициям. Первая- высокий налоговый пресс. Если честно определить согласно нашим законам и представить, что большинство предприятий не имеют никаких льгот привилегий, то налоги будут исчисляться 60% от ВВП. В отдельные годы наше государство собирает налоги в сумме 45% от ВВП, при том, что для стран, выходящих из кризиса, такой оптимальный потолок- 30%. Даже в США этот показатель- 25-27% (то есть в 1,5 раза меньше чем в России). Вторая- количество налогов, усложняющее налоговую систему. У нас их больше 30, а налогов, дающих бюджету реальный доход,- от 5 до 9. При современном уровне общественного развития и законопослушания их больше 5 и не нужно. Третья- администрирование. Наше налогообложение необходимо предельно упрощать, свести к минимуму четко прописанных процедур.

Большинство наших налогов в принципе соответствует зарубежным стандартам, самые большие проблемы связаны с ЕСН и налогом на доходы физических лиц. Подавляющее часть экономистов, предпринимателей и населения выдвигают инициативу по введению прогрессивного подоходного налога, что вполне обоснованно. Что касается инициативы о введении налога на роскошь, то прежде чем вводить такой налог необходимо решить вопрос о прогрессивной шкале по налогу на доходы физических лиц, упорядочить земельный налог и налог на имущество, отменить налоговые льготы на значительную часть крупных доходов.

С учетом вышеизложенного, в 2007 году будет продолжено постепенное, последовательное снижение налоговой нагрузки - примерно на один процентный пункт ВВП в год. Это является одним из элементов создания конкурентной среды и инвестиционной привлекательности страны для бизнеса. В сегодняшних очень непростых условиях, это важный элемент политики государства. Однако он не заменяет необходимости проведения всех других преобразований, которые начаты, но далеко не все доведены до конца.

Предполагается, что будет продолжено совершенствование структуры налоговых органов, чтобы сократить расходы на их содержание и одновременно повысить эффективность работы. Будут создаваться специализированные инспекции для работы с определенными категориями налогоплательщиков, сотрудники которых будут иметь соответствующие профессиональные навыки. В целом многолетняя работа над Налоговым кодексом завершается, но очевидно, что жизнь будет ставить все новые вопросы, на которые надо будет находить адекватные ответы.

4. ЭКОНОМИЧЕСКИЕ ОСНОВЫ РАЗВИТИЯ

СЕЛЬСКОГО ХОЗЯЙСТВА. СТРУКТУРА АПК.

СОБСТВЕННОСТЬ НА ЗЕМЛЮ И

ФОРМЫ ХОЗЯЙСТВОВАНИЯ

4.1. АПК и собственность на землю.

Аграрные отношения

В наше время сельскохозяйственное производство образует основу агропромышленного комплекса (АПК), т.е. входит в совокупность отраслей, которая обеспечивает материально - техническую базу развития сельского хозяйства, производство и переработку сельскохозяйственной продукции, её перевозку, хранение и реализацию потребителю.

Мы считаем, что АПК состоит из четырех сфер экономики: первая - это сфера «предсельскохозяйственная», призванная обеспечивать материально-техническую основу индустриального развития сельского хозяйства; вторая сфера - центральная, сфера непосредственного производства сельскохозяйственной продукции; третья сфера - «постсельскохозяйственная», обеспечивающая транспортировку, хранение, переработку и реализацию продукции сельскохозяйственного производства. Четвертую сферу образует социальная сфера: обеспечение жизненного уровня сельского человека: жилищное обеспечение, здравоохранение, обеспечение водой, газом, транспортом, образование культуры. Уже из приведенной структуры АПК ясно, что сфере сельскохозяйственного производства принадлежит главное, ключевое место, а другим, несмотря на их огромное значение, отводится в экономике сельского хозяйства служебная роль.

Ключевое положение сельскохозяйственного производства определяется и тем, что оно является решающим в насыщении внутреннего рынка продовольствием и в обеспечении всей безопасности страны. При этом надо иметь в виду, что на долю всех потребительских товаров, получаемых из сельскохозяйственной продукции и сырья, приходится 75 % всего фонда потребления.

Среди всех факторов сельскохозяйственного производства выделяется земля. Земля является главным уникальным средством сельскохозяйственного производства. Она была и будет основой всех отношений собственности в АПК. Владение ею всегда оказывает решающее влияние на положение работника в производстве, на его заинтересованность в результатах хозяйствования, на систему взаимодействия между субъектами аграрных отношений в процессе воспроизводства.

Однако было бы ошибочно отождествлять всю многообразную систему аграрных отношений с земельными отношениями, т.е. с отношениями по поводу землевладения, землеустройства и землепользования. Кроме собственно отношений по поводу присвоения, и использования земли, надо учитывать и отношения по распределению, обмену и потреблению сельскохозяйственной продукции. Элементы этой системы к земельным отношениям не сводятся, хотя и относятся к более широкому понятию аграрных отношений.

Собственность на землю в форме пользования ею должна быть так надежна, как и любая другая частная собственность: ее можно продать, завещать, обменять, передать в качестве доли в уставной фонд, сдать в аренду и заложить. При приобретении права собственности для пользования цена определяется стоимостью зданий, сооружений, всех объектов и вложений капитала на этой земле. Кроме того, в цену земли входит ставка земельного налога, которая одновременно воспринимается покупателем как налоговое обязательство предстоящих платежей за данный участок земли. Указанная собственность на землю широко используется в развитых странах. Так, в Швейцарии собственность для пользования называют правом застройки, а в Германии - наследственным правом застройки, которое дается на срок от 50 до 99 лет.

Подобная модифицированная частная собственность создает условия для того, чтобы землю оставить в руках государства и при этом не ущемлять прав землепользователей, создавая им условия для получения предпринимательского дохода. Одновременно исключаются возможности спекуляции землей, и вместе с тем государство сохраняет за собой земельную ренту.

Отсутствие продажи земли в частную собственность тормозит и даже исключает крайне нужные для экономики не только иностранные инвестиции, но; и инвестиции своих состоятельных граждан. В этой связи надо отводить и продавать в полную частную собственность землю только под ту промышленную застройку, которая наверняка инвестируется, и при этом для продажи использовать земли, не представляющие ценности для сельскохозяйственного производства.

В этой связи имеется настоятельная необходимость проведения самой тщательной инвентаризации земли с тем, чтобы в дальнейшем не допустить ее разбазаривания и хищения. В настоящее время в России собственность на землю и другие природные ресурсы в соответствии с Конституцией существует в двух формах - частной и государственной. Первая подразделяется на несколько видов: индивидуальную, личную, акционерную, кооперативную, коллективную; вторая включает: федеральную, республиканскую, региональную, муниципальную. Медленное реформирование отношений собственности на селе, слабое развитие ее новых форм - акционерной, коллективно-долевой, частно-индивидуальной и семейной - тормозят преобразования аграрной экономики в целом и прежде всего становление новых форм хозяйствования, кредитно-финансового обеспечения, рыночных отношений и др. Такое многообразие форм собственности стало основой многообразия форм хозяйствования. Формы хозяйствования в Россия представлены следующими видами предприятий.

Государственные хозяйства, куда входят госплемзаводы, опытные и селекционные станции, специализированные, высокотоварные семеноводческие хозяйства.

Новые акционерные сельскохозяйственные предприятия, бывшие совхозы, а также предприятия по переработке, хранению и реализации продукции, техническому, агрохимическому зооветеринарному обслуживанию товаропроизводящих хозяйств.

Прежние совхозы, сохранившиеся крупные животноводческие комплексы по откорму молодняка, крупного рогатого скота и свиней, избежавшие реорганизации в соответствии с Постановлением Правительства РФ от 29 декабря 1991 г. № 86 «О порядке реорганизации колхозов и совхозов». Часть указанных совхозов перерегистрировались и удержали статус государственных предприятий. Такое же положение сложилось с большинством птицефабрик, конезаводов, зверосовхозов и т. п.

Колхозы, не расчлененные на коллективно-долевые сельскохозяйственные предприятия и перерегистрированные со статусом единых крупных хозяйств. Перерегистрация давала право на оформление имущественных и земельных паев членам колхоза с выходом из него для создания частного крестьянского (фермерского) хозяйства или частного предприятия по ремонту, техобслуживанию, торговле, строительству и т. п.

Коллективно-долевые кооперативные предприятия при товариществах, появившиеся в результате реорганизации колхозов в 1992 г. и объединившие имущественные паи бывших колхозников. Земельные и имущественные паи передавались в качестве взносов в создаваемый кооператив. Лица, не желавшие вступать в коллективно-долевое предприятие, могли продавать и часто продавали свои паи другим работникам или кооперативу. Этим утверждалась экономическая свобода и возможность различных форм хозяйствования на земле.

6. Частные крестьянские (фермерские) хозяйства, на базе частной (семейной) собственности на землю, а также партнерского типа, принадлежащие «нескольким сохозяевам-собственникам». Эти хозяйства либо могут обходиться трудом одной семьи или нескольких семей-партнеров, но могут применять и наемный труд. Указанная форма хозяйствования механически объединяет мелкотоварные крестьянские хозяйства, функционирующие на личном, семейном труде, т.е. на самоэксплуатации и крупные хозяйства капиталистического типа, тяготеющие к наемному труду. При этом надо отметить, что сама эксплуатация при личном семейном труде бывает крайне жестокой в ущерб детскому образованию, здоровью и отдыху всех членов семьи.

Здесь на лицо не только различный уровень товарности мелкокрестьянского и среднего или крупного фермерского хозяйства, а суть в серьезных различиях в социально-экономическом характере аграрных отношений в тех и других хозяйствах. Хозяйства мелкотоварного уклада не ставят целью устойчивость развития производства с целью получения максимальной прибыли. Здесь рассчитывают на удовлетворение личных, внутрихозяйственных и семейных потребностей. В другом случае - капиталистическое, товарное производство (по форме оно может быть и партнерским) с наемным трудом направлено на приращение уставного капитала за счет использования получаемой прибыли. Хозяева таких предприятий стремятся к повышению эффективности производства, росту его доходности и конкурентоспособности .

7. Агропромышленные объединения (комбинаты, агрофирмы), сочетающие производство сельскохозяйственной продукции с частичной и полной ее переработкой, а часто - и с ее реализацией. Агропромышленные объединения, как правило, имеют развитую инфраструктуру, а также торговые точки в городах и рабочих поселках, где налаживают фирменную торговлю без посредников и этим снижают совокупные издержки с выгодой для себя и потребителей.

8. Специализированные научно-производственные объединения (НПО), которые могут стать основным производящим звеном, гак как удачно сочетают в себе фундаментальные и экспериментальные исследования по различным проблемам повышения эффективности животноводства и растениеводства в условиях рыночной экономики. Региональные зональные НПО селекции и семеноводства зерновых, овощных, технических культур и картофеля призваны указать пути дальнейшей интенсификации сельского хозяйства, внедрять, в практику новые сорта растений, породы животных, совершенствовать технологию и организацию производства на проверенной научной основе. Что же касается образования фермерского уклада на селе, то его развитие и производственные показатели не могут удовлетворить ни его основателей, ни общество.