- •Классификация долгосрочных источников финансирования корпорации

- •1.1. Эмиссия ценных бумаг

- •1.2. Банковские кредиты и арендное финансирование

- •3)Источники акционерного капитала корпорации.

- •4) Размещенные и объявленные акции.

- •5) Эмиссионный доход.

- •6) Нераспределенная прибыль, как источник финансирования корпорации.

- •Сокращения

- •Листинг

- •8) Динамика первичного размещения акций ipo Российских компаний.

- •9) Условия успешного ipo в Российских условиях.

- •10) Основные этапы ipo

- •11) Подготовка компании к первичному размещению акций

- •12) Ipo российских компаний средней капитализации.

- •13) Методы размещения дополнительных выпусков акции

- •Решение о выпуске акций (дополнительном выпуске акций).

- •Закрытая подписка. Открытая подписка.

- •14) Преимущества и недостатки финансирования на основе выпуска обыкновенных акций

- •15) Особенности управления собственным капиталом крупных российских корпораций

- •16) Возможности внутренних источников финансирования и их значение для корпорации.

- •17) Влияние способов начисления амортизации на структуру формирования источников финансирования.

- •19) Долгосрочные банковские кредиты, их преимущества и недостатки для корпорации.

- •20) Инвестиционный налоговый кредит.

- •21) Принятие решения о выпуске корпоративных облигаций.

- •Выпуск, регистрации и обращение корпоративной облигации.

- •2.1.Эмиссия корпоративных облигаций

- •От чего зависит стоимость облигационного займа

- •24) Рейтинги корпоративного долга

- •25) Сравнительный анализ корпоративных облигаций и банковских кредитов

- •27) Причины досрочного погашения облигаций

- •29) Аннулирование облигаций.

- •31) Возможности и пределы долгового финансирования

- •32) Роль заемных источников в практике финансирования отечественных корпораций

- •33) Основные виды сложных финансовых инструментов как источников капитала корпораций: конвертируемые ценные бумаги, варранты, лизинг. Конвертируемые ценные бумаги

- •34) Виды лизинга

- •36) Венчурное финансирование и его динамика в России

Классификация долгосрочных источников финансирования корпорации

Для стабильного роста и развития предприятие нуждается в долгосрочном финансировании. Постоянное развитие необходимо для обеспечения конкурентоспособности предприятия.

Источники долгосрочного финансирования

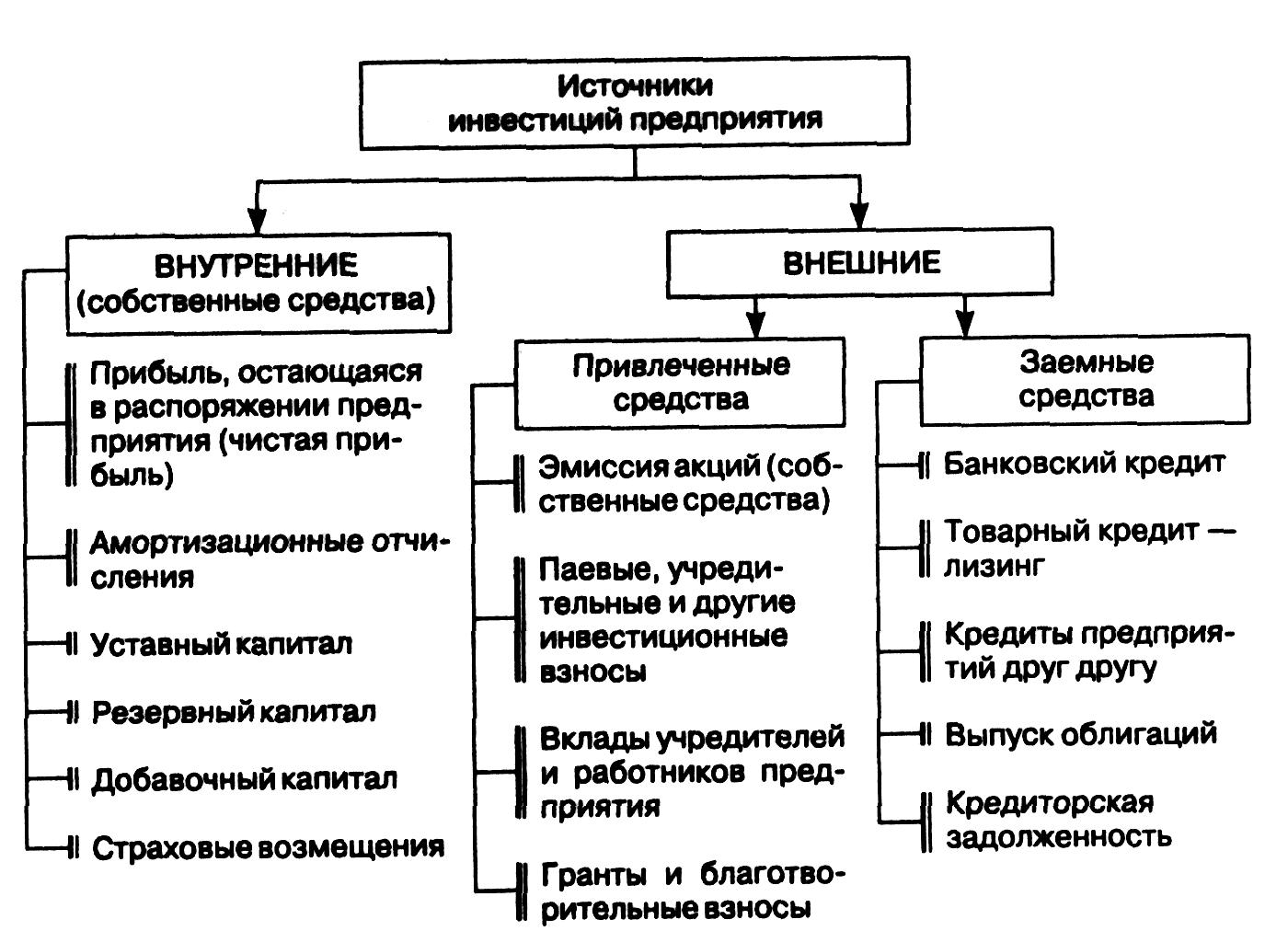

Балансовое уравнение однозначно определяет связь между активами субъекта и источниками этих активов. По мере развития субъекта возникает необходимость в дополнительных активах, которые необходимо профинансировать неким дополнительным капиталом. Структура капитала позволяет классифицировать все источники финансирования:

a) собственный капитал; b) другие источники (привлеченные средства).

Активы, позволяющие зарабатывать прибыль в течение длительного промежуткавремени, обычно финансируются за счет долгосрочного привлеченного капитала. Этот вариант предпочтительнее, потому что при финансировании краткосрочными источниками, нет полной уверенности в том, что к сроку погашения кредита из прибыли можно будет извлечь достаточно средств для его погашения. Существует несколько способов привлечения долгосрочного капитала извне.

1.1. Эмиссия ценных бумаг

Понятие "ценные бумаги" объединяет в себе большую группу финансовых документов, которые гарантируют их владельцу получение определенной (фиксированной или плавающей) прибыли на вложенные средства: облигации, векселя, акции. Каждый тип ценных бумаг имеет свои преимущества и недостатки. Так, у облигаций и векселей срок погашения определен, кроме того, их держатели имеют право на часть активов в случае ликвидации субъекта. Доход по ним фиксирован и не зависит от доходов компании. Это снижает степень риска для инвестора, но налагает дополнительные обязательства на субъект. Доход от облигаций и векселей ниже, чем процентная ставка по акциям. Это выгодно для эмитента. Держатели облигаций и векселей не имеют возможности участвовать в управлении, поэтому не происходит рассеивания контроля над субъектом.

Акции

Обыкновенная акция – ценная бумага, подтверждающая право держателя на часть уставного капитала. Уставом определяется количество акций, которое субъект может выпустить без внесения поправок в устав. Привилегированная акция – акция, по которой держатель получает, как правило, гарантированный дивиденд. Этот вид акций должен рассматриваться как смешанная форма финансирования, имеющая черты обязательства.

Размещение акций среди внешних акционеров:

• продажа путем проспекта эмиссии (продажа по фиксированной цене всем желающим); • продажа через торги (цена на акции не устанавливается, а определяется спросом); • размещение (небольшие объемы эмиссий, размещаемые у нескольких инвесторов); • представление через биржу (имеет место при сформировавшейся котировке акций). При размещении акций необходимо учитывать, что различные способы размещения имеют различные издержки, в которые входят затраты на подписку, налоги на капитал, зарплата бухгалтеров и пр.

1.2. Банковские кредиты и арендное финансирование

Привлечение капитала при помощи ценных бумаг не всегда приемлемо для малых предприятий и некорпоративных объединений. Коммерческие банки -один из источников внешнего капитала. При получении банковского кредита кредитор обеспечивает заемщика свободными средствами на длительный период. Для обеспечения возврата средств составляется кредитный договор, в котором кредитор может потребовать от заемщика гарантийных обязательств: поддержка финансового положения на определенном уровне; ограничение на оборотные средства, ограничения на выплату дивидендов и продажу акций и залоговое обеспечение и других. Оборудование – вид активов, который может быть заложен для обеспечения гарантий кредита. Если у субъекта имеется оборудование, пригодное для продажи или он хочет приобрести такое оборудование, то имеется обеспеченное финансирование. Возможно внешнее финансирование субъекта при помощи аренды (лизинг). Классификация источников долгосрочного финансирования Долгосрочное финансирование международной компании осуществляется в двух основных видах: 1) от инвесторов (через покупку ими акций и облигаций); 2) от кредиторов (в форме банковского кредита или размещения долгосрочных ценных бумаг — облигаций). В свою очередь, международное финансирование подразделяется на иностранное и евровалютное, в зависимости от типа взаимоотношений резидент — нерезидент и той валюты, которая предоставляется. По источникам долгосрочное финансирование компании подразделяется на внутреннее и внешнее. Долгосрочные источники финансирования делятся на внутренние и внешние ресурсы.

Внутренние долгосрочные источники финансирования

Внутренними источниками долгосрочного финансирования компании являются накопленные чистые денежные потоки (net cash flow), возникающие при осуществлении международных операций. Такими источниками финансирования деятельности компаний становятся накопленные ими резервы - нераспределенная прибыль и накопленные амортизационные отчисления. Однако использование внутренних средств для долговременного финансирования возможно лишь в очень крупных компаниях, финансово-промышленных группах, которые располагают необходимым объемом временно свободных собственных средств. Также к внутренним источникам долгосрочного финансирования относятся средства, полученные из бюджета на безвозвратной основе в рамках различных программ, а также страховые возмещения.5

Внешние долгосрочные источники финансирования

В роли таких источников выступают:

банковскиекредиты; 2) небанковские инструменты, когда необходимые средства компании получают путем размещения облигаций и акций; 3) средства, предоставленные из бюджета на возвратной основе; 4) средства, полученные от других юридических лиц.

Структура долгосрочного финансирования различна для фирм разных стран. Так, опора на самофинансирование традиционно характерна для крупных американских и японских компаний. Банковское финансирование преобладает, в основном, как источник долгосрочного финансирования в Германии, Франции, других странах континентальной Европы и в Японии. Это связано, в первую очередь, с исторически сложившимися здесь тесными связями банков и промышленных предприятий, и, кроме того, с меньшей активностью фондового рынка. Банковское финансирование осуществляется, в основном, в форме евровалютных синдицированных займов, предоставляемых на базе ролловерной ставки. Их характеристики были рассмотрены ранее. В настоящее время роль этого источника финансирования снижается из-за большей привлекательности финансирования с рынка ценных бумаг. Финансовые инструменты, представленные на международных финансовых рынках, довольно многочисленны. Они варьируются в зависимости от потребностей клиентов, тенденций изменения курсов и ставок, ситуации на рынке. Небанковское финансирование с рынка ценных бумаг предполагает использование иностранных облигаций, еврооблигаций и евроакций. Небанковским источником финансирования с иностранных рынков является выпуск иностранных облигаций. Традиционно наибольшие рынки иностранных облигаций находятся в США и Швейцарии; иностранное облигационное финансирование активно используется также в Японии и Люксембурге. Долгосрочное финансирование предполагает, что компания отказывается от части прибыли сегодня, вкладывая ее в собственное развитие, в расчете на то, что эти вложения дадут гораздо большую окупаемость. С этой особенностью долгосрочного финансирования связаны некоторые его риски. Для того, чтобы оценить рискованность вложений на длительный срок, используется понятие операционного и финансового левереджа, а также различные коэффициенты фондового рынка. Насколько эффективны долгосрочные источники финансирования, насколько велик риск недостаточной окупаемости долгосрочных вложений в деятельность компаний - ответы на эти вопросы может дать финансовый анализ работы вашей компании и прогнозирование ее развития на ближайшие несколько лет. Подобный анализ, который предоставляет вообще компания, не может иметь 100-процентной точности, поскольку требует учета множества факторов, в том числе и непредсказуемых, однако позволяет с определенной степенью приближения повысить эффективность долгосрочных вложений в развитие компании. 2) Собственные, заемные средства корпорации, смешанное финансирование.

Выделяют следующие источники финансирования:

Внутренние источники предприятия - СОБСТВЕННЫЕ(чистая прибыль, амортизационные отчисления, реализация или сдача в аренду неиспользуемых активов).

Привлеченные средства (иностранные инвестиции).

Заемные средства (кредит, лизинг, векселя).

Смешанное (комплексное, комбинированное) финансирование.

Под собственными инвестициями понимаются средства юридических и физических лиц, направляемые на финансирование на условиях участия в прибыли. К собственным источникам инвестиций относятся: реинвестируемая часть чистой прибыли, амортизационные отчисления, страховые возмещения убытков и др.

Заемными называются средства юридических и физических лиц, направляемые на финансирование инвестиций на условиях займа на определенный срок и подлежащие возврату с уплатой процентов. Заемные средства включают средства, полученные от выпуска облигаций, других долговых обязательств, а также кредиты банков, других финансово-кредитных институтов, предприятий, государства

Внутренние источники финансирования предприятия

В современных условиях предприятия самостоятельно распределяют прибыль, остающуюся в их распоряжении. Рациональное использование прибыли предполагает учет таких факторов, как реализация планов дальнейшего развития предприятия, а также соблюдение интересов собственников, инвесторов и работников.

Как правило, чем больше прибыли направляется на расширение хозяйственной деятельности, тем меньше потребность в дополнительном финансировании. Величина нераспределенной прибыли зависит от рентабельности хозяйственных операций, а также от принятой на предприятии дивидендной политики.

К достоинствам внутреннего финансирования предприятия следует отнести отсутствие дополнительных расходов, связанных с привлечением капитала из внешних источников, и сохранение контроля за деятельностью предприятия со стороны собственника.

Недостатком данного вида финансирования предприятия является не всегда возможное его применение на практике. Амортизационный фонд потерял свое значение потому, что нормы амортизации для большинства видов оборудования, используемых на российских промышленных предприятиях, занижены и уже не могут служить в качестве полноценного источника финансирования, а разрешенные ускоренные методы начисления амортизации не могут быть использованы для существующего оборудования.

Второй внутренний источник финансирования — прибыль предприятия, оставшаяся после уплаты налогов. Как показывает практика, большинству предприятий не хватает собственных внутренних ресурсов для обновления основных фондов.

Привлеченные средства

При выборе в качестве источника финансирования иностранного инвестора предприятию следует учитывать тот факт, чтоинвестору интересны высокая прибыль, сама компания и его доля собственности в ней. Чем выше доля иностранных инвестиций, тем меньше остается контроля у собственника предприятия.

Остается финансирование из заемных средств, при котором встает выбор между лизингом и кредитом. Чаще всего на практике эффективность лизинга определяют посредством сравнения его с банковским кредитом, что не совсем корректно, потому что для каждой конкретной сделки приходится учитывать свои специфические условия.

Кредит — как источник финансирования предприятия

Кредит — заем в денежной или товарной форме, предоставляемый кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование займом. Эта форма финансирования является наиболее распространенной.

Преимущества кредита:

кредитная форма финансирования отличается большей независимостью в применении полученных денежных средств без каких-либо специальных условий;

чаще всего кредит предлагает банк, обслуживающий конкретное предприятие, так что процесс получения кредита становится весьма оперативным.

К недостаткам кредита можно отнести следующее:

срок кредитования в редких случаях превышает 3 года, что является непосильным для предприятий, нацеленных на долгосрочную прибыль;

для получения кредита предприятию требуется предоставление залога, зачастую эквивалентного сумме самого кредита;

в некоторых случаях банки предлагают открыть расчетный счет в качестве одного из условий банковского кредитования, что не всегда выгодно предприятию;

при данной форме финансирования предприятие может использовать стандартную схему амортизации приобретенного оборудования, что обязывает выплачивать налог на имущество в течение всего срока пользования.

Лизинг — как источник финансирования предприятия

Лизинг представляет собой особую комплексную форму предпринимательской деятельности, позволяющую одной стороне — лизингополучателю — эффективно обновлять основные фонды, а другой — лизингодателю — расширить границы деятельности на взаимовыгодных для обеих сторон условиях.

Преимущества лизинга:

Лизинг предполагает 100%-ное кредитование и не требует немедленно начинать платежи. При использовании обычного кредита для покупки имущества предприятие должно около 15% стоимости оплачивать за счет собственных средств.

Лизинг позволяет предприятию, не имеющему значительных финансовых ресурсов, начать реализацию крупного проекта.

Лизинговым компаниям в отличие от банков не нужен залог, если данное имущество или оборудование ликвидно на вторичном рынке.

Лизинг позволяет предприятием на совершенно законных основаниях минимизировать налогообложение, а также относить все расходы по обслуживанию оборудования на лизингодателя.

Смешанное финансирование осуществляется путем привлечения финансовых средств, необходимых для реализации инновационных проектов, из различных источников.