- •Финансовая академия при Правительстве рф Академия менеджмента и рынка Институт финансового менеджмента

- •Содержание

- •Часть III. Стратегический и оперативно-такти- ческий финансовый менеджмент 241

- •Глава 1. Стратегия финансового менедж- мента 243!

- •Глава 2. Тактика финансового менеджмента..264

- •Введение

- •Глава 1

- •1.1. Финансовая отчетность в системе финансового менеджмента

- •1.2. Основные показатели учета и отчетности, используемые в финансовом менеджменте. Анализ денежных потоков

- •По себестоимости первых по времени закупок — фифо;

- •По себестоимости последних по времени закупок —лифо. Метод оценки запасов по фактической себестоимости

- •1.3. Основные финансовые коэффициенты отчетности

- •4. Показатели структуры капитала (или коэффициенты плате- жеспособности)

- •5. Коэффициенты рыночной активности предприятия

- •V. Важным инструментом финансового менеджмента являет- ся не только анализ уровня и динамики данных коэффициентов в сравнении с определенной базой, но и определение оптимальных

- •Глава 2

- •2.1. Простые ставки ссудных процентов

- •2.2. Простые учетные ставки

- •2.3. Сложные ставки ссудных процентов

- •2.4. Сложные учетные ставки

- •(Верхняя кривая) способы начисления сложных процентов

- •(Верхняя кривая) способы начисления сложных процентов

- •2.5. Эквивалентность процентных ставок различного типа

- •2.6. Учет инфляционного обесценения денег в принятии финансовых решений

- •2.7. Аннуитеты

- •2.8. Дивиденды и проценты по ценным бумагам. Доходность операций с ценными бумагами

- •Глава 3

- •Логика функционирования финансового

- •1.1. Эффект финансового рычага (первая концепция). Рациональная заемная политика

- •2 Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

- •1.2. Эффект финансового рычага (вторая концепция). Финансовый риск

- •Возрастает риск невозмещения кредита с процентами для банкира.

- •Возрастает риск падения дивиденда и курса акций для ин-

- •1 Вестора. |

- •1.3. Рациональная структура источников средств предприятия

- •Привлечение заемных средств в форме кредита, займов, эмис- сии облигаций.

- •Открытая подписка на акции.

- •Комбинация первых трех способов.

- •2. Условия долгового финансирования изменяются во времени. Соответственно изменяются и предпочтения предприятий в вы- боре тех или иных источников внешнего финансирования. По- этому не стоит:

- •Глава 2

- •2.1. Классификация затрат предприятия

- •12 3 4 Объем производства, тыс. Ед.

- •При изменениях объема производства (сбыта) в релевантном диапазоне

- •1. Дифференциация издержек методом максимальной и минималь- ной точки.

- •2 3 4 5 6 7 8 9 10 11 12 13 Количество единиц продукции, тыс. Шт.

- •2.2. Операционный рычаг. Принципы операционного анализа. Расчет порога рентабельности и «запаса финансовой прочности» предприятия

- •(Пороговый объем реализации)

- •Порядок работы

- •1. Прямая выручки от реализации строится с помощью точки а:

- •2. Прямая постоянных затрат представляет собой горизонталь на уровне 860 тыс. Руб.

- •Операционного анализа

- •И интерпретация результатов (при росте выручки от реализации и неизменных постоянных затратах)

- •Затрат и интерпретация результатов (при данной выручке от реализации и переменных затратах)

- •2.3. Предпринимательский риск. Взаимодействие финансового и операционного рычагов и оценка совокупного риска, связанного с предприятием

- •2.4. Углубленный операционный анализ

- •2. Если реализация в течение года была равномерной, то можно предположить, что данный товар начал участвовать в покрытии постоянных затрат предприятия где-то в начале августа:

- •Практикум

- •3. Чтобы сохранить 75% прибыли при сокращении выручки на 25%, нужно в расчетах исходить из формулы силы воздействия операционного рычага, решенной относительно постоянных из- держек:

- •3. Рассмотрим изменение постоянных издержек. Предполо- жим, предприятию «Анна» благодаря новой организации своей

- •Увеличение объема реализации.

- •Одновременное увеличение реализации и сокращение из- держек.

- •Изменение ориентации реализации (выбор более рента- бельных изделий, более выгодных заказчиков, более прибыльных объемов заказа и путей реализации).

- •1. Цель расчета: достижение фирмой «Радуга» 5% рентабельно- сти оборота, т.Е. Получение 2,45 млн. Руб. Прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

- •Глава 3

- •Распределение прибыли.

- •Дивидендная политика и политика

- •Развития производства

- •Темнеменее

- •Стратегический и оперативно- тактический финансовый менеджмент

- •Глава 1

- •1.2. Инвестиционный анализ

- •4 . Метод внутрен- ней ставки рента- бельности (маржи- нальной эффектив- ности капитала) (in- ternal rate of return method).

- •5 . Модифицирован- ный метод внутрен- ней ставки рента- бельности (modified internal rate of return me tod).

- •Задать гораздо большую ставку дисконтирования (тогда npv резко уменьшится), вычислить npv и отметить соответствующую точку на графике.

- •Соединить данные две точки и, если необходимо, продлить кривую npv до пересечения с осью irr. В точке пересечения

- •1. Срок жизни проекта — это период (количество

- •Глава 2

- •2.1. Финансы маркетинга. Основы принятия ценовых решений

- •1. Велосипед, по мнению вашего малыша, обла- дает гораздо большей субъективной полезно- стью, чем высокодоходная акция.

- •2. Вы готовы заплатить втридорога за партию сырья, ес- ли ваше производство на грани остановки из-за «бескор-

- •3. Автору этих строк сырье не нужно совсем, оно обла- дает в его глазах нулевой полезностью. Но он высочайшим образом оценивает отличные авторучки фирмы «Parker».

- •Повысить цены. При очень аккуратном обращении и хоро- шем анализе это может дать наибольшее увеличение выручки, поскольку цена увеличивается при одновременном снижении на-

- •2.2. Комплексное оперативное управление оборотными активами и краткосрочными обязательствами предприятия

- •2.2.1. Чистый оборотный капитал и текущие финансовые потребности предприятия

- •Благоприятно:

- •Неблагоприятно:

- •Важное правило

- •1Мес.Хмесячньш оборот

- •1 Мес х месячный объем ' закупок сырья

- •2.2.2. Ускорение оборачиваемости оборотных средств — важнейший способ снижения текущих финансовых потребностей

- •15 Ноября

- •30 Декабря

- •Комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и

- •Процентов, взимаемых при досрочной оплате представлен- ных документов.

- •2.2.3. Выбор политики комплексного оперативного управления текущими активами и текущими пассивами

- •2.3. Критерии принятия финансовых решений по управлению оборотным капиталом

- •2.3.1. Углубленный анализ собственных оборотных средств и текущих финансовых потребностей

- •Важное правило №4

- •2.3.2. Деловые ситуации и финансовые решения

- •2.4. Управление основными элементами оборотных активов

- •2.4.1. Формирование запасов

- •Запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

- •2.4.2. Управление дебиторской задолженностью

- •2.4.3. Управление денежными активам

- •Предприятия в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств)

- •2.5. Совмещение операционного анализа с расчетом денежных потоков в управлении оборотным капиталом

- •Прямые переменные затраты на оплату труда

- •143 750 Руб. (по товару а) 100 000 руб. (по товару б)

- •Практикум

- •Чистый оборотный капитал

- •Задержка в поступлении наличных

- •Средний кассовый остаток

- •Дата получения денег

- •Политика скидок

- •Кредитная политика

- •Стоимость материалов

- •Оптимальный размер заказа

- •Управление запасами

- •Краткосрочный кредит

- •Краткосрочное финансирование

- •Глава 3

- •3.1. Основная дилемма финансового менеджмента: либо рентабельность, либо ликвидность

- •1. Наращивание оборота за счет самофинансирования

- •3.2. Интерференция долго- и краткосрочных аспектов политики предприятия

- •Нельзя перечеркнуть слово «проект».

- •Потребностей и уровня экономической рентабельности предприятия при различных видах инвестиций

- •Произвол - обычные

- •Три позиции равновесия:

- •Три позиции дефицита:

- •Три позиции успеха:

- •3.3. Финансовое прогнозирование

- •Нераспределенная прибыль

- •1. Составим прогностический баланс на основе отчетного по «методу процента от продаж»

- •3.4. Общий бюджет предприятия: структура и принципы составления

- •3.5. Анализ и планирование движения денежных средств

- •Важное правило

- •Финансово-экономическое положение фирмы «Элекс»

- •Запасы на конец отчетного периода

- •Расчет прибыли, млн. Руб.

- •Расчет рентабельности

- •Практикум

- •Балансовый отчет (в тыс. Руб.)

- •Глава 4 риск-менеджмент

- •4.1. Финансовый риск как объект управления

- •Риски, связанные с покупательной способностью денег;

- •Риски, связанные с вложением капитала (инвестиционные риски).

- •Риск упущенной выгоды;

- •Риск снижения доходности;

- •Риск прямых финансовых потерь.

- •Денежные потоки,

- •0 12 3 Период времени

- •4.2 Основные методы оценки риска

- •4.3. Сущность и содержание риск-менеджмента

- •Функции объекта управления;

- •Функции субъекта управления.

- •4.4. Организация риск-менеджмента

- •4.5. Стратегия риск-менеджмента

- •4.6. Приемы риск-менеджмента

- •Отказ хозяйствующего субъекта от хеджирования валютных рисков

- •Хеджирование с помощью опционов

- •Практикум

- •2. Общий расчет финансовых результатов по всем трем изде- лиям и определение запаса финансовой прочности всего пред- приятия и каждого изделия в отдельности представлены в ниже- следующей таблице.

- •3 . Определим порог рентабельности производства для каждого изделия.

- •Посто- янные издержки 77 млн.Руб.

- •1. Этот вывод подтверждается с помощью инкре- ментального анализа: прирост выручки по сравне- нию с приростом издержек выше для случая продажи об- работанных деталей.

- •Глава 1

- •Особенности

- •Финансового менеджмента

- •В коммерческом банке

- •1.1. Предмет финансового менеджмента в коммерческом банке

- •Банковского менеджмента Примечание: пунктиром показана организационно-административная связь по выполнению функций.

- •1.2. Управление финансовой устойчивостью коммерческого банка

- •Эффективность управления налогами х Эффективность контроля за расходами х Эффективность управления активами х х Эффективность управления ресурсами.

- •Мультипликатор капитала

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка.

- •Показателей, используемых для определения финансового состояния банка

- •Раздел 1. Показатели финансовой устойчивости

- •2. Расчет прибыли и расходов центров прибыли и центров за- трат кб по совершаемым операциям и услугам.

- •И пассивам банка

- •Правила управления гэпом

- •Классификация ситуаций по гэпу

- •Примеры оценки ситуаций по гэпу

- •Модель гэпа

- •Расчет модели гэпа

- •Внутрибанковское ценовое регулирование операций и услуг коммерческого банка: финансовая прочность банка и модель спреда

- •Модель спреда

- •Глава 2

- •2.1. Основные финансовые параметры предприятия малого бизнеса на различных этапах его жизненного цикла

- •2.2. Особенности финансового менеджмента малого бизнеса

- •2.3. Особенности инвестиционного анализа для малого предприятия

- •2.4. Рыночная оценка взносов в уставный капитал малого предприятия. Оценка стоимости малого бизнеса

- •2.5. Выпуск акций и их размещение. Дивидендная политика

- •Практикум

- •3,5 Ам.Долл.Х количество - 2,1 ам.Долл. Х количество товара товара

- •6. Определение сумм прибыли, соответствующих различным уровням выручки, очень удобно производить графическим спо- собом (рис. 1 и 2).

- •Проводим линию постоянных издержек от точки с (уро- вень 700 ам. Долл.) параллельно горизонтальной оси.

- •8. Неблагоприятная ассортиментная структура может оказать пагубное влияние на результаты бизнеса и увеличить связанный с ним риск. Одним из главных, но, как будет показано в дальней-

- •Приложение 1

- •1. Математика финансового менеджмента Основные формулы*

- •2. Базовые показатели и основные формулы финансового менеджмента

- •Средневзвешенная стоимость капитала

- •Ожидаемая

- •Реализации

- •Рекомендуемая литература

- •Учебник Финансовый менеджмент теория и практика

- •107061 Г. Москва, ул. 9-я Рота, 15

Денежные потоки,

руб.

0 12 3 Период времени

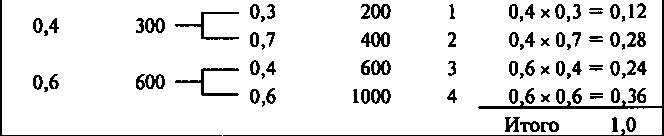

Рис. 2. Дерево вероятностей

Дерево вероятностей показывает, что если в периоде 1 резуль- татом будет верхняя ветвь, то она приведет в периоде 2 к другому множеству возможных результатов, чем это было бы, если бы ре- зультат в периоде 1 выражался нижней ветвью. Аналогичная кар- тина наблюдается и при переходе от периода времени 2 к периоду 3. Поэтому в момент временного периода 0 дерево вероятностей представляет наилучшую оценку того результата, который, веро- ятно, будет иметь место в будущем, в зависимости от того, что происходило прежде. Каждой ветви сопоставлена вероятность получения соответствующего результата.

445

В периоде 1 результат денежного потока не зависит от того, что было прежде. Поэтому вероятности, связанные с двумя ветвями, называются исходными вероятностями. Для всех последующих периодов (т. е. периодов 2, 3 и т. д.) результаты денежных потоков зависят от предыдущих результатов. Поэтому вероятности этих периодов называются условными. Кроме того, существует сов- местная вероятность, которая представляет собой вероятность появления определенной последовательности денежных потоков. Совместная вероятность равна произведению исходной и услов- ной вероятностей.

Рассмотрим пример.

Фирма оценивает возможность производства нового товара А со сроком использования два года. Стоимость товара 1000 тыс. руб. Величина денежного потока зависит от спроса на данный то- вар. Дерево вероятностей возможных будущих денежных пото- ков, связанных с новым товаром, имеет вид (см. табл. 1):

Таблица 1. Иллюстрация дерева вероятностей денежных потоков при производстве и реализации нового товара А

I год |

II год |

Ветвь | |

||||||

Исход- ная вероят- ность |

Денежный поток (ожидаемый прогноз), тыс. руб. |

Условная вероят- ность |

Денежный поток (ожидаемый прогноз), тыс. руб. |

№ вет- ви |

Совместная вероятность |

|||

|

|

|||||||

4.2 Основные методы оценки риска

Эффективность любой финансовой или хозяйственной опера- ции и величина сопутствующего ей риска взаимосвязаны («за риск приплачивают»). Не учитывая фактора риска, невозможно провести полноценный инвестиционный анализ. Таким образом, наша основная задача — научиться оценивать величину риска и устанавливать взаимосвязь между нею и уровнем доходности конкретной операции.

446

Независимо от происхождения и сущности риска, главнейшей цели бизнеса — получению дохода на вложенный капитал — со- ответствует следующее определение риска.

Риск — это возможность неблагоприятного исхода, т.е. непо-1 1 лучения инвестором ожидаемой прибыли. |

Понятно, что чем выше вероятность получения низкого дохода или даже убытков, тем рискованнее проект. А чем рискованнее проект, тем выше должна быть норма его доходности.

При выборе из нескольких возможных вариантов вложения ка- питала часто ограничиваются абстрактными рассуждениями типа «этот проект кажется менее рискованным» или «в этом случае прибыль больше, но и риск, вроде бы, больше». Между тем, сте- пень риска в большинстве случаев может быть достаточно точно оценена, а также определена величина доходности предлагаемого проекта, соответствующая данному риску. Опираясь на получен- ные результаты, потенциальный инвестор может не только вы- брать наиболее привлекательный для него способ вложения де- нег, но и значительно сократить степень возможного риска.

Инструментом для проведения необходимых вычислений яв- ляется математическая теория вероятностей. Каждому событию ставится в соответствие некоторая величина, характеризующую возможность того, что оно (событие) произойдет — вероятность данного события — р. Если событие не может произойти ни при каких условиях, его вероятность нулевая (р = 0). Если событие происходит при любых условиях, его вероятность равна единице. Если же в результате проведения эксперимента или наблюдения установлено, что некоторое событие происходит в п случаях из N, то ему приписывается вероятность р = n/N. Сумма вероятностей всех событий, которые могут произойти в результате некоторого эксперимента, должна быть равна единице. Перечисление всех возможных событий с соответствующими им вероятностями на- зывается распределением вероятностей в данном эксперименте.

Например, при бросании стандартной игральной кости вероят- ность выпадения числа 7 равна 0. Вероятность выпадения одного из чисел от 1 до 6 равна 1. Для каждого из чисел от 1 до 6 вероят- ность его выпадения р= 1/6.

Распределение вероятностей в данном случае выглядит сле- дующим образом:

1 - 1/6

2 - 1/6

447

3 - 1/6

4 - 1/6

- 1/6

- 1/6

Вероятность может быть выражена в процентах: р = (n/N)xlOO%, тогда значение р может находится в пределах от 0 до 100%.

Рассмотрим теперь два финансовых проекта А и В, для кото- рых возможные нормы доходности (IRR ) находятся в зависимо- сти от будущего состояния экономики. Данная зависимость отра- жена в следующей таблице 2:

Таблица 2. Данные для расчета ожидаемой нормы доходности вариантов вложения капитала в проекты А и В.

Состояние экномики |

Вероятность данного состояния |

Проект А, IRR |

Проект В, IRR |

Подъем |

P1 =0,25 |

90% |

25% |

Норма |

P2 = 0,5 |

20% |

20% |

Спад |

P3 = 0,25 |

-50% |

15% | |

Для каждого из проектов А и В может быть рассчитана ожидае- мая норма доходности ERR** — средневзвешенное (где в качестве весов берутся вероятности) или вероятностное среднее возмож- ных IRR.

![]() (1.1)

(1.1)

Здесь п — число возможных ситуаций.

Для проекта А по формуле (1.1) получаем:

ERRA = 0,25 х 90% + 0,5 х 20% + 0,25 х (-50%) = 20%

Для проекта В:

ERRB = 0,25 х 25% + 0,5 х 20% + 0,25 х 15% = 20%

Таким образом, для двух рассматриваемых проектов ожидае- мые нормы доходности совпадают, несмотря на то, что диапазон возможных значений IRR сильно различается: у проекта А от -50% до 90%, у проекта В — от 15% до 25%.

*IRR — Internal Rate of Return, внутренняя норма доходности. ** ERR — Expected Rate of Return, ожидаемая норма доходности.

448

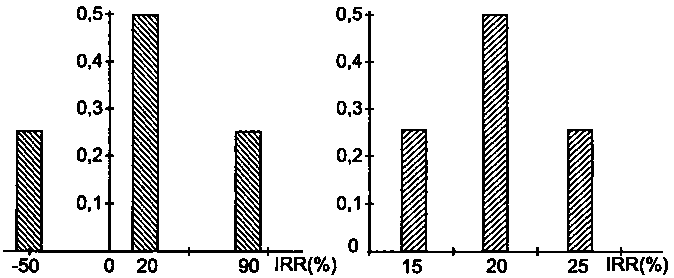

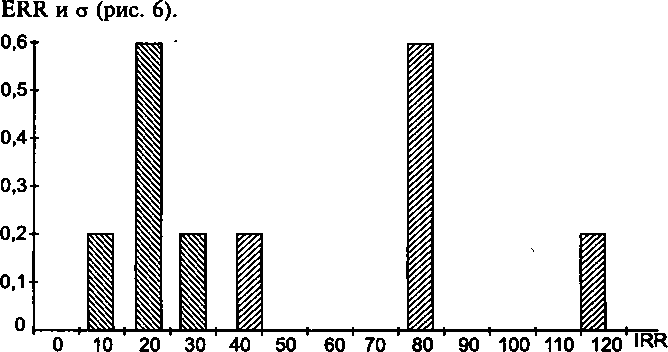

Рис 3. Распределение вероятностей для проектов А и В

ERR

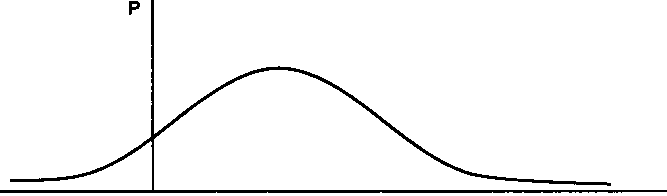

Рис. 4. Нормальное распределение вероятностей

449

Мы предположили, что возможны три состояния экономики: норма, спад и подъем. На самом же деле состояние экономики может варьироваться от самой глубокой депрессии до наивысше- го подъема с бесчисленным количеством промежуточных поло- жений. Обычно среднему (нормальному) состоянию соответству- ет самая большая вероятность, далее значения вероятностей рав- номерно уменьшаются при удалении от нормы как в одну (подъ- ем), так и в другую (спад) сторону, стремясь к нулю в крайних по- ложениях (полная депрессия и наибольший подъем). Если при этом величина доходности, соответствующая нормальному поло- жению, является одновременно и средним арифметическим двух крайних значений, то мы получаем распределение, которое в тео- рии вероятностей носит название «нормального» и графически изображается следующим образом (при том, что сумма всех веро- ятностей остается, естественно, равной единице):

Нормальное распределение достаточно полно отражает реаль- ную ситуацию и дает возможность, используя ограниченную ин- формацию, получать числовые характеристики, необходимые для оценки степени риска того или иного проекта. Далее будем всегда предполагать, что мы находимся в условиях нормального распре- деления вероятностей.

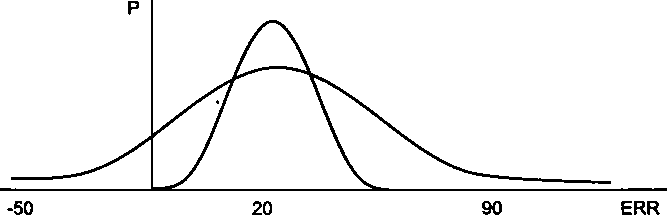

На рисунке 3 приведены графики распределения вероятностей для проектов А и В, (они удовлетворяют условиям нормального распределения). Предполагается, что для проекта А в наихудшем случае убыток не составит более 50%, а в наилучшем случае доход не превысит 90%. Для проекта В — 15% и 25% соответственно. Очевидно, что тогда значение ERR останется прежним (20%) для обоих проектов, совпадая со значением среднего состояния. Со- ответствующая же среднему значению вероятность понизится, причем не одинаково в наших двух случаях.

Рис. 5. Распределение вероятностей для проектов А и В

Очевидно, чем более «сжат» график, тем выше вероятность, со- ответствующая среднему ожидаемому доходу (ERR), и вероят- ность того, что величина реальной доходности окажется доста- точно близкой к ERR. Тем ниже будет и риск, связанный с соот- ветствующим проектом. Поэтому меру «сжатости» графика мож- но принять за достаточно корректную меру риска.

Меру «сжатости» определяет величина, которая в теории веро- ятности носит название «среднеквадратичного отклонения» — а — и рассчитывается по следующей формуле

![]()

Чем меньше величина а, тем больше «сжато» соответствующее распределение вероятностей, и тем менее рискован проект. При этом для нормального распределения вероятность «попадания» в пределы ERR ± а составляет 68,26%.

450

Рассчитаем значение а для рассматриваемых проектов А и В. Проект А:

![]()

Проект В:

![]()

Как видим, для второго проекта с вероятностью 68,26% можно ожидать величину доходности IRR = 20% ± 3,5%, т.е. от 16,5% до 23,5%. Риск здесь минимальный. Проект А гораздо более риско- ванный. С вероятностью 68,26% можно получить доходность от —29,5% до 69,5%. Считается, что среднерискованной операции соответствует значение а около 30%.

В рассмотренном примере распределение вероятностей пред- полагалось известным заранее. Во многих ситуациях бывают дос- тупны лишь данные о том, какой доход приносила некая финан- совая или хозяйственная опрация в предыдущие годы.

Например, доступная информация может быть представлена в следующем виде (см. табл. 3).

Таблица 3. Динамика IRR

I Год |

IRR I |

I 1995 |

10% |

1996 |

8% |

1997 |

0 |

I 1998 |

15% I |

В этом случае для расчета среднеквадратичного отклонения а используется такая формула

![]() (1.3)

(1.3)

Здесь п — число лет, за которые приведены данные, a ARR — среднее арифметическое всех IRR за п лет — рассчитывается по формуле:

![]() (1.4)

(1.4)

Для нашего примера получаем:

ARR = (10 + 8 + 15)/4 = 8,25%.

* ARR — Average Rate of Return, средняя норма доходности.

451

![]()

Еще одной величиной, характеризующей степень риска, явля- ется коэффициент вариации CV. Он рассчитывается по следую- щей формуле:

![]() (1.5)

(1.5)

и выражает количество риска на единицу доходности. Естествен- но, чем выше CV, тем выше степень риска.

В рассмотренном чуть раньше примере для проектов А и В ко- эффициенты вариации равны соответственно:

CVA = 49,5/20 = 2,475; CVB = 3,5/20 = 0,175.

В данной ситуации найденные коэффициенты уже не добавля- ют существенной информации и могут служить лишь для оценки того, во сколько раз один проект рискованнее другого: 2,475/ 0,175 = 14. Проект А в 14 раз рискованнее проекта В.

Коэффициент вариации необходимо знать в случае, когда тре- буется сравнить финансовые операции с различными ожидаемы- ми нормами доходности ERR.

Пусть для проектов ChD распределение вероятностей задает- ся следующей таблицей 4:

Таблица 4. Распределение вероятностей для проектов ChD

Состояние экномики |

Вероятность данного состояния |

Проект А, IRR |

Проект В, IRR |

Подъем Норма Спад |

Pl = 0,2 P2 = 0,6 P3 = 0,2 |

30% 20% 10% |

115% 80% 45% I |

Рассчитаем

для обоих проектов ERR,

а и CV. По формуле (1.1)

получаем:![]()

По формуле (1,2):

Таким образом, у проекта D величина а намного больше, но при этом больше и значение ERR. Для того, чтобы можно было

452

принять решение в пользу того или иного проекта, необходимо рассчитать коэффициент CV, отражающий соотношение между

(%) Рис. 6. Распределение вероятностей для проектов А и В

По формуле (1.5) получаем:

CVC = 6,3/20 = 0,315; CVD = 22,14/80 = 0,276.

Как видно, несмотря на достаточно большое значение а, вели- чина CV у проекта D меньше, т.е. меньше риска на единицу до- ходности, что достигается за счет достаточно большой величины ERRD.

В данном случае расчет коэффициента CV дает возможность принять решение в пользу второго проекта.

Итак, мы получили два параметра, позволяющие количествен- но определить степень возможного риска: среднеквадратичное отклонение а и коэффициент вариации CV. Но при этом мы вы- нуждены отметить, что определение степени риска не всегда по- зволяет однозначно принять решение в пользу того или иного проекта. Поэтому рассмотрим еще один пример.

Известно, что вложение капитала в проекты К и L в последние четыре года приносило следующий доход (см. табл. 5).

Определить, в какой из проектов вложение капитала связано с меньшим риском.

453

Таблица 5. Доходность проектов KhLb динамике

I Год |

Доходность предприятия К |

Доходность предприятия L |

1995 |

20% |

40% |

1996 |

15% |

24% |

1997 |

18% |

30% |

1 1998 |

23% |

50% | |

Решение

По формуле (1.4) рассчитаем среднюю норму доходности для обоих проектов.

ARRK = (20+ 15H- 18 H-23)/4= 19%. ARRL = (40 + 24 + 30 + 50) / 4 = 36%. По формуле (1.3) найдем величину среднеквадратичного от- клонения

Видим, что у проекта L средняя норма доходности выше, но при этом выше и величина а. Поэтому необходимо рассчитать коэффициент вариации CV.

По формуле (1.5) получаем:

CVK = 2,9/19 = 0,15; CVL = 9,9 / 36 = 0,275.

Коэффициент вариации для проекта L выше почти в 2 раза, следовательно, вложение в этот проект почти вдвое рискованнее.

Однако данные таблицы 5 говорят, что минимальная доход- ность проекта L выше максимальной доходности проекта К. Оче- видно, что вложение в проект L в любом случае более рентабель- но. Полученные же значения а и CV означают не возможность получения более низкой доходности, а возможность неполучения ожидаемой доходности от проекта L.