- •Финансовая академия при Правительстве рф Академия менеджмента и рынка Институт финансового менеджмента

- •Содержание

- •Часть III. Стратегический и оперативно-такти- ческий финансовый менеджмент 241

- •Глава 1. Стратегия финансового менедж- мента 243!

- •Глава 2. Тактика финансового менеджмента..264

- •Введение

- •Глава 1

- •1.1. Финансовая отчетность в системе финансового менеджмента

- •1.2. Основные показатели учета и отчетности, используемые в финансовом менеджменте. Анализ денежных потоков

- •По себестоимости первых по времени закупок — фифо;

- •По себестоимости последних по времени закупок —лифо. Метод оценки запасов по фактической себестоимости

- •1.3. Основные финансовые коэффициенты отчетности

- •4. Показатели структуры капитала (или коэффициенты плате- жеспособности)

- •5. Коэффициенты рыночной активности предприятия

- •V. Важным инструментом финансового менеджмента являет- ся не только анализ уровня и динамики данных коэффициентов в сравнении с определенной базой, но и определение оптимальных

- •Глава 2

- •2.1. Простые ставки ссудных процентов

- •2.2. Простые учетные ставки

- •2.3. Сложные ставки ссудных процентов

- •2.4. Сложные учетные ставки

- •(Верхняя кривая) способы начисления сложных процентов

- •(Верхняя кривая) способы начисления сложных процентов

- •2.5. Эквивалентность процентных ставок различного типа

- •2.6. Учет инфляционного обесценения денег в принятии финансовых решений

- •2.7. Аннуитеты

- •2.8. Дивиденды и проценты по ценным бумагам. Доходность операций с ценными бумагами

- •Глава 3

- •Логика функционирования финансового

- •1.1. Эффект финансового рычага (первая концепция). Рациональная заемная политика

- •2 Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

- •1.2. Эффект финансового рычага (вторая концепция). Финансовый риск

- •Возрастает риск невозмещения кредита с процентами для банкира.

- •Возрастает риск падения дивиденда и курса акций для ин-

- •1 Вестора. |

- •1.3. Рациональная структура источников средств предприятия

- •Привлечение заемных средств в форме кредита, займов, эмис- сии облигаций.

- •Открытая подписка на акции.

- •Комбинация первых трех способов.

- •2. Условия долгового финансирования изменяются во времени. Соответственно изменяются и предпочтения предприятий в вы- боре тех или иных источников внешнего финансирования. По- этому не стоит:

- •Глава 2

- •2.1. Классификация затрат предприятия

- •12 3 4 Объем производства, тыс. Ед.

- •При изменениях объема производства (сбыта) в релевантном диапазоне

- •1. Дифференциация издержек методом максимальной и минималь- ной точки.

- •2 3 4 5 6 7 8 9 10 11 12 13 Количество единиц продукции, тыс. Шт.

- •2.2. Операционный рычаг. Принципы операционного анализа. Расчет порога рентабельности и «запаса финансовой прочности» предприятия

- •(Пороговый объем реализации)

- •Порядок работы

- •1. Прямая выручки от реализации строится с помощью точки а:

- •2. Прямая постоянных затрат представляет собой горизонталь на уровне 860 тыс. Руб.

- •Операционного анализа

- •И интерпретация результатов (при росте выручки от реализации и неизменных постоянных затратах)

- •Затрат и интерпретация результатов (при данной выручке от реализации и переменных затратах)

- •2.3. Предпринимательский риск. Взаимодействие финансового и операционного рычагов и оценка совокупного риска, связанного с предприятием

- •2.4. Углубленный операционный анализ

- •2. Если реализация в течение года была равномерной, то можно предположить, что данный товар начал участвовать в покрытии постоянных затрат предприятия где-то в начале августа:

- •Практикум

- •3. Чтобы сохранить 75% прибыли при сокращении выручки на 25%, нужно в расчетах исходить из формулы силы воздействия операционного рычага, решенной относительно постоянных из- держек:

- •3. Рассмотрим изменение постоянных издержек. Предполо- жим, предприятию «Анна» благодаря новой организации своей

- •Увеличение объема реализации.

- •Одновременное увеличение реализации и сокращение из- держек.

- •Изменение ориентации реализации (выбор более рента- бельных изделий, более выгодных заказчиков, более прибыльных объемов заказа и путей реализации).

- •1. Цель расчета: достижение фирмой «Радуга» 5% рентабельно- сти оборота, т.Е. Получение 2,45 млн. Руб. Прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

- •Глава 3

- •Распределение прибыли.

- •Дивидендная политика и политика

- •Развития производства

- •Темнеменее

- •Стратегический и оперативно- тактический финансовый менеджмент

- •Глава 1

- •1.2. Инвестиционный анализ

- •4 . Метод внутрен- ней ставки рента- бельности (маржи- нальной эффектив- ности капитала) (in- ternal rate of return method).

- •5 . Модифицирован- ный метод внутрен- ней ставки рента- бельности (modified internal rate of return me tod).

- •Задать гораздо большую ставку дисконтирования (тогда npv резко уменьшится), вычислить npv и отметить соответствующую точку на графике.

- •Соединить данные две точки и, если необходимо, продлить кривую npv до пересечения с осью irr. В точке пересечения

- •1. Срок жизни проекта — это период (количество

- •Глава 2

- •2.1. Финансы маркетинга. Основы принятия ценовых решений

- •1. Велосипед, по мнению вашего малыша, обла- дает гораздо большей субъективной полезно- стью, чем высокодоходная акция.

- •2. Вы готовы заплатить втридорога за партию сырья, ес- ли ваше производство на грани остановки из-за «бескор-

- •3. Автору этих строк сырье не нужно совсем, оно обла- дает в его глазах нулевой полезностью. Но он высочайшим образом оценивает отличные авторучки фирмы «Parker».

- •Повысить цены. При очень аккуратном обращении и хоро- шем анализе это может дать наибольшее увеличение выручки, поскольку цена увеличивается при одновременном снижении на-

- •2.2. Комплексное оперативное управление оборотными активами и краткосрочными обязательствами предприятия

- •2.2.1. Чистый оборотный капитал и текущие финансовые потребности предприятия

- •Благоприятно:

- •Неблагоприятно:

- •Важное правило

- •1Мес.Хмесячньш оборот

- •1 Мес х месячный объем ' закупок сырья

- •2.2.2. Ускорение оборачиваемости оборотных средств — важнейший способ снижения текущих финансовых потребностей

- •15 Ноября

- •30 Декабря

- •Комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и

- •Процентов, взимаемых при досрочной оплате представлен- ных документов.

- •2.2.3. Выбор политики комплексного оперативного управления текущими активами и текущими пассивами

- •2.3. Критерии принятия финансовых решений по управлению оборотным капиталом

- •2.3.1. Углубленный анализ собственных оборотных средств и текущих финансовых потребностей

- •Важное правило №4

- •2.3.2. Деловые ситуации и финансовые решения

- •2.4. Управление основными элементами оборотных активов

- •2.4.1. Формирование запасов

- •Запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

- •2.4.2. Управление дебиторской задолженностью

- •2.4.3. Управление денежными активам

- •Предприятия в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств)

- •2.5. Совмещение операционного анализа с расчетом денежных потоков в управлении оборотным капиталом

- •Прямые переменные затраты на оплату труда

- •143 750 Руб. (по товару а) 100 000 руб. (по товару б)

- •Практикум

- •Чистый оборотный капитал

- •Задержка в поступлении наличных

- •Средний кассовый остаток

- •Дата получения денег

- •Политика скидок

- •Кредитная политика

- •Стоимость материалов

- •Оптимальный размер заказа

- •Управление запасами

- •Краткосрочный кредит

- •Краткосрочное финансирование

- •Глава 3

- •3.1. Основная дилемма финансового менеджмента: либо рентабельность, либо ликвидность

- •1. Наращивание оборота за счет самофинансирования

- •3.2. Интерференция долго- и краткосрочных аспектов политики предприятия

- •Нельзя перечеркнуть слово «проект».

- •Потребностей и уровня экономической рентабельности предприятия при различных видах инвестиций

- •Произвол - обычные

- •Три позиции равновесия:

- •Три позиции дефицита:

- •Три позиции успеха:

- •3.3. Финансовое прогнозирование

- •Нераспределенная прибыль

- •1. Составим прогностический баланс на основе отчетного по «методу процента от продаж»

- •3.4. Общий бюджет предприятия: структура и принципы составления

- •3.5. Анализ и планирование движения денежных средств

- •Важное правило

- •Финансово-экономическое положение фирмы «Элекс»

- •Запасы на конец отчетного периода

- •Расчет прибыли, млн. Руб.

- •Расчет рентабельности

- •Практикум

- •Балансовый отчет (в тыс. Руб.)

- •Глава 4 риск-менеджмент

- •4.1. Финансовый риск как объект управления

- •Риски, связанные с покупательной способностью денег;

- •Риски, связанные с вложением капитала (инвестиционные риски).

- •Риск упущенной выгоды;

- •Риск снижения доходности;

- •Риск прямых финансовых потерь.

- •Денежные потоки,

- •0 12 3 Период времени

- •4.2 Основные методы оценки риска

- •4.3. Сущность и содержание риск-менеджмента

- •Функции объекта управления;

- •Функции субъекта управления.

- •4.4. Организация риск-менеджмента

- •4.5. Стратегия риск-менеджмента

- •4.6. Приемы риск-менеджмента

- •Отказ хозяйствующего субъекта от хеджирования валютных рисков

- •Хеджирование с помощью опционов

- •Практикум

- •2. Общий расчет финансовых результатов по всем трем изде- лиям и определение запаса финансовой прочности всего пред- приятия и каждого изделия в отдельности представлены в ниже- следующей таблице.

- •3 . Определим порог рентабельности производства для каждого изделия.

- •Посто- янные издержки 77 млн.Руб.

- •1. Этот вывод подтверждается с помощью инкре- ментального анализа: прирост выручки по сравне- нию с приростом издержек выше для случая продажи об- работанных деталей.

- •Глава 1

- •Особенности

- •Финансового менеджмента

- •В коммерческом банке

- •1.1. Предмет финансового менеджмента в коммерческом банке

- •Банковского менеджмента Примечание: пунктиром показана организационно-административная связь по выполнению функций.

- •1.2. Управление финансовой устойчивостью коммерческого банка

- •Эффективность управления налогами х Эффективность контроля за расходами х Эффективность управления активами х х Эффективность управления ресурсами.

- •Мультипликатор капитала

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка.

- •Показателей, используемых для определения финансового состояния банка

- •Раздел 1. Показатели финансовой устойчивости

- •2. Расчет прибыли и расходов центров прибыли и центров за- трат кб по совершаемым операциям и услугам.

- •И пассивам банка

- •Правила управления гэпом

- •Классификация ситуаций по гэпу

- •Примеры оценки ситуаций по гэпу

- •Модель гэпа

- •Расчет модели гэпа

- •Внутрибанковское ценовое регулирование операций и услуг коммерческого банка: финансовая прочность банка и модель спреда

- •Модель спреда

- •Глава 2

- •2.1. Основные финансовые параметры предприятия малого бизнеса на различных этапах его жизненного цикла

- •2.2. Особенности финансового менеджмента малого бизнеса

- •2.3. Особенности инвестиционного анализа для малого предприятия

- •2.4. Рыночная оценка взносов в уставный капитал малого предприятия. Оценка стоимости малого бизнеса

- •2.5. Выпуск акций и их размещение. Дивидендная политика

- •Практикум

- •3,5 Ам.Долл.Х количество - 2,1 ам.Долл. Х количество товара товара

- •6. Определение сумм прибыли, соответствующих различным уровням выручки, очень удобно производить графическим спо- собом (рис. 1 и 2).

- •Проводим линию постоянных издержек от точки с (уро- вень 700 ам. Долл.) параллельно горизонтальной оси.

- •8. Неблагоприятная ассортиментная структура может оказать пагубное влияние на результаты бизнеса и увеличить связанный с ним риск. Одним из главных, но, как будет показано в дальней-

- •Приложение 1

- •1. Математика финансового менеджмента Основные формулы*

- •2. Базовые показатели и основные формулы финансового менеджмента

- •Средневзвешенная стоимость капитала

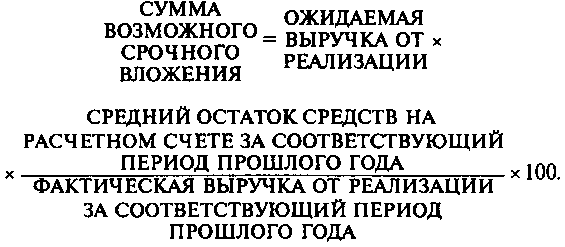

- •Ожидаемая

- •Реализации

- •Рекомендуемая литература

- •Учебник Финансовый менеджмент теория и практика

- •107061 Г. Москва, ул. 9-я Рота, 15

Комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и

Процентов, взимаемых при досрочной оплате представлен- ных документов.

Возможность инкассирования дебиторской задолженности, т.е. получения денег по неоплаченным требованиям и счетам- фактурам, особенно привлекательна для мелких и средних пред- приятий, ибо именно у них проблема временного недостатка лик-

323

видных средств и недополучения прибыли из-за неплатежеспо- собности должников стоит наиболее остро. Полезность факто- ринга для предприятий в первичный период их создания и начала производственной деятельности трудно переоценить.

Вместе с тем, тормозом являются дороговизна кредита, почти полное отсутствие методической базы факторинговых операций, нехватка справочной и научной литературы.

Когда целесообразно прибегать к учету векселей, факторингу?

Факторинг, равно как и учет векселей, имеет смысл приме- нять, когда выгода от немедленного поступления денег больше, чем от их получения в свой срок. Это обычно бывает при следую- щих обстоятельствах:

когда предприятие имеет возможность применения средств с рентабельностью, превышающей ставку учетного процента и/или стоимость (в процентах) факторинговых услуг (комис- сию и плату за предоставленные в кредит средства). Такое сравнение необходимо проводить с учетом временной стои- мости денег, и лишь при многократном, совершенно очевид- ном превосходстве рентабельности потенциального исполь- зования средств, а также когда речь идет о чрезвычайно ко- ротких периодах, можно не обращаться к дополнительным расчетам.

когда потери от инфляции грозят превысить расходы по учету векселя и/или факторингу. Надо сравнить ставку этих расхо- дов с прогнозируемым уровнем инфляции (и то, и другое — в процентах за рассматриваемый период). Если уровень ин- фляции окажется выше, то вряд ли будет иметь смысл дожи- даться договорного срока оплаты. Впрочем, банкир тоже за- ботится о положительной норме своей доходности с учетом инфляции, не так ли?

когда нехватку оборотных средств, возникающую вследствие отсрочки платежа покупателем, невозможно покрыть банков- ским кредитом из-за дороговизны последнего. Стоимость кредита превышает банковский учетный процент и стоимость факторинга... возможно ли это, учитывая, что и дисконт, и плата за факторинг уже включают стоимость кре- дитования?! Возможно! Во-первых, при пестроте незначи- тельной разнице условий, предлагаемых нашими банками, всегда имеется свой удачный вариант, но его надо, конечно, хорошенько поискать. Во-вторых, в России возможно все.

324

2.2.3. Выбор политики комплексного оперативного управления текущими активами и текущими пассивами

Суть этой политики состоит, с одной стороны, в определении достаточного уровня и рациональной структуры текущих акти- вов, учитывая, что предприятия различных сфер и масштабов дея- тельности испытывают неодинаковые потребности в текущих акти- вах для поддержания заданного объема реализации, а с другой сто- роны — в определении величины и структуры источников финан- сирования текущих активов.

Если предприятие не ставит никаких ограничений в наращи- вании текущих активов, держит значительные денежные средства, имеет значительные запасы сырья и готовой продукции и, стиму- лируя покупателей, раздувает дебиторскую задолженность — удельный вес текущих активов в общей сумме всех активов вы- сок, а период оборачиваемости оборотных средств длителен, — это признаки агрессивной политики управления текущими акти- вами, которая в практике финансового менеджмента получила меткое название «жирный кот». Агрессивная политика способна снять с повестки дня вопрос возрастания риска технической не- платежеспособности, но не может обеспечить повышенную эко- номическую рентабельность активов (см. табл. 7).

Таблица 7. Признаки и результаты агрессивной и консервативной политики управления текущими активами

Показатель |

Агрессина* политика |

Консервативная политика ] |

Выручка от реализации, руб/ |

1000 000 |

1000 000 |

Чистая прибыль, руб. |

200 000 |

200000 |

Текущие активы, руб. |

600 000 |

400 000 |

Основные активы, руб. |

500 000 |

500 000 |

Общая сумма активов, руб. |

1 100 000 |

900 000 |

Удельный вес текущих активов в общей сумме всех активов, % |

54,55 |

44,44 |

Экономическая рентабельность I активов, % |

200 000:1100000= = 18,18 |

200 000:900 000= = 22,22 J |

Если предприятие всячески сдерживает рост текущих активов, стараясь минимизировать их — удельный вес текущих активов в общей сумме всех активов низок, а период оборачиваемости обо- ротных средств краток — это признаки консервативной политики управления текущими активами («худо-бедно»). Такую политику

325

предприятия ведут либо в условиях достаточной определенности ситуации, когда объем продаж, сроки поступлений и платежей, необходимый объем запасов и точное время их потребления и т. д. известны заранее, либо при необходимости строжайшей эко- номии буквально на всем. Консервативная политика управления текущими активами обеспечивает высокую экономическую рен- табельность активов (см. табл. 1), но несет в себе чрезмерный риск возникновения технической неплатежеспособности из-за малейшей заминки или ошибки в расчетах, ведущей к десинхро- низации сроков поступлений и выплат предприятия.

Если предприятие придерживается «центристской позиции» — это умеренная политика управления текущими активами. И эконо- мическая рентабельность активов, и риск технической неплате- жеспособности, и период оборачиваемости оборотных средств находятся на средних уровнях.

Каждому из перечисленных типов политики управления теку- щими активами должна быть под стать соответствующая политика финансирования, т. е. полигика управления текущими пассивами.

Признаком агрессивной полигаки управления текущими пассивами служит абсолютное преобладание краткосрочного кредита в общей сумме всех пассивов. При такой политике у предприятия повыша- ется уровень эффекта финансового рычага. Постоянные затраты отягощаются процентами за кредит, увеличивается сила воздейст- вия операционного рычага, но все же в меньшей степени, чем при преимущественном использовании более дорогого долгосрочного кредита, как это обычно бывает в случае выбора консервативной по- литики управления текущими пассивами (см. ниже).

Признаком консервативной политики управления текущими пассивами служит отсутствие или очень низкий удельный вес краткосрочного кредита в общей сумме всех пассивов предприя- тия. И стабильные, и нестабильные активы при этом финанси- руются, в основном, за счет постоянных пассивов (собственных средств и долгосрочных кредитов и займов).

Признаком умеренной политики управления текущими пасси- вами служит нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия.

Сочетаемость различных типов политики управления текущи- ми активами и политики управления текущими пассивами пока- зана на матрице выбора политики комплексного оперативного управления текущими активами и текущими пассивами. Матрица показывает нам:

326

что консервативной политике управления текущими актива- ми может соответствовать умеренный или консервативный тип политики управления текущими пассивами, но не агрес- сивный;

что умеренной политике управления текущими активами мо- жет соответствовать любой тип политики управления теку- щими пассивами;

что агрессивной политике управления текущими активами может соответствовать агрессивный или умеренный тип по- литики управления текущими пассивами, но не консерва- тивный.

Матрица выбора политики комплексного оперативного управления текущими активами и текущими пассивами

Политика управления текущими пассивами |

Политика управления текущими активами |

||

Консервативная |

Умеренная |

Агрессивная |

|

Агрессивная |

Не сочетается |

Умеренная ПКОУ |

Агрессивная ПКОУ |

Умеренная |

Умеренная ПКОУ |

Умеренная ПКОУ |

Умеренная ПКОУ |

Консервативная |

Консервативная ПКОУ |

Умеренная ПКОУ |

Не сочетается |

![]()

327

эффективное использование собственного капитала (за счет роста эффекта финансового рычага), но при этом бу- дет снижаться финансовая устойчивость и платежеспо- собность предприятия (снижение платежеспособности бу- дет происходить за счет роста объема текущих обяза- тельств и увеличения частоты выплат долга).

Таким образом, выбор соответствующих источников фи- нансирования оборотных активов в конечном итоге опре- деляет соотношение между уровнем эффективности ис- пользования капитала и уровнем риска финансовой устой- чивости и платежеспособности предприятия. С учетом этих факторов и строится политика управления финанси- рованием оборотных активов.

В начале этого раздела было подчеркнуто, что одной из глав- ных задач управления текущими активами и текущими пассива- ми на практике является превращение ТФП предприятия в отри- цательную величину. Если это удается, у предприятия возникают денежные излишки и встает проблема их эффективного исполь- зования. Это сегодня менее острый вопрос для большинства предприятий, чем нехватка оборотных средств, но надо надеять- ся, что по мере нормализации условий отечественного рынка и роста профессионального мастерства финансистов рациональное использование текущих излишков денежных средств будет стано- виться все более актуальным для большинства наших коллег.

Каким же образом определить размер средств, могущих быть помещенными на депозит или в рыночные ценные бумаги без повышения риска разрыва ликвидности и, разумеется, небеспри- быльно? Этот вопрос решается через расчет той части выручки от реализации, которая, по всей вероятности, не понадобится на протяжении срока депозита или иного вложения, если тенденции прошлого периода жизни предприятия в основном сохранятся:

328

Сопоставление среднего остатка средств на расчетном счете за соответствующий (равный сроку депозита) период прошлого года с фактической выручкой от реализации за тот же самый период дает долю (в процентах) выручки от реализации, которая могла быть безболезненно отвлечена от хозяйственного оборота. Пред- полагается, что примерно такая же доля новой выручки может быть и в нынешнем году положена на депозит или использована каким-либо сходным образом.