- •Финансовая академия при Правительстве рф Академия менеджмента и рынка Институт финансового менеджмента

- •Содержание

- •Часть III. Стратегический и оперативно-такти- ческий финансовый менеджмент 241

- •Глава 1. Стратегия финансового менедж- мента 243!

- •Глава 2. Тактика финансового менеджмента..264

- •Введение

- •Глава 1

- •1.1. Финансовая отчетность в системе финансового менеджмента

- •1.2. Основные показатели учета и отчетности, используемые в финансовом менеджменте. Анализ денежных потоков

- •По себестоимости первых по времени закупок — фифо;

- •По себестоимости последних по времени закупок —лифо. Метод оценки запасов по фактической себестоимости

- •1.3. Основные финансовые коэффициенты отчетности

- •4. Показатели структуры капитала (или коэффициенты плате- жеспособности)

- •5. Коэффициенты рыночной активности предприятия

- •V. Важным инструментом финансового менеджмента являет- ся не только анализ уровня и динамики данных коэффициентов в сравнении с определенной базой, но и определение оптимальных

- •Глава 2

- •2.1. Простые ставки ссудных процентов

- •2.2. Простые учетные ставки

- •2.3. Сложные ставки ссудных процентов

- •2.4. Сложные учетные ставки

- •(Верхняя кривая) способы начисления сложных процентов

- •(Верхняя кривая) способы начисления сложных процентов

- •2.5. Эквивалентность процентных ставок различного типа

- •2.6. Учет инфляционного обесценения денег в принятии финансовых решений

- •2.7. Аннуитеты

- •2.8. Дивиденды и проценты по ценным бумагам. Доходность операций с ценными бумагами

- •Глава 3

- •Логика функционирования финансового

- •1.1. Эффект финансового рычага (первая концепция). Рациональная заемная политика

- •2 Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

- •1.2. Эффект финансового рычага (вторая концепция). Финансовый риск

- •Возрастает риск невозмещения кредита с процентами для банкира.

- •Возрастает риск падения дивиденда и курса акций для ин-

- •1 Вестора. |

- •1.3. Рациональная структура источников средств предприятия

- •Привлечение заемных средств в форме кредита, займов, эмис- сии облигаций.

- •Открытая подписка на акции.

- •Комбинация первых трех способов.

- •2. Условия долгового финансирования изменяются во времени. Соответственно изменяются и предпочтения предприятий в вы- боре тех или иных источников внешнего финансирования. По- этому не стоит:

- •Глава 2

- •2.1. Классификация затрат предприятия

- •12 3 4 Объем производства, тыс. Ед.

- •При изменениях объема производства (сбыта) в релевантном диапазоне

- •1. Дифференциация издержек методом максимальной и минималь- ной точки.

- •2 3 4 5 6 7 8 9 10 11 12 13 Количество единиц продукции, тыс. Шт.

- •2.2. Операционный рычаг. Принципы операционного анализа. Расчет порога рентабельности и «запаса финансовой прочности» предприятия

- •(Пороговый объем реализации)

- •Порядок работы

- •1. Прямая выручки от реализации строится с помощью точки а:

- •2. Прямая постоянных затрат представляет собой горизонталь на уровне 860 тыс. Руб.

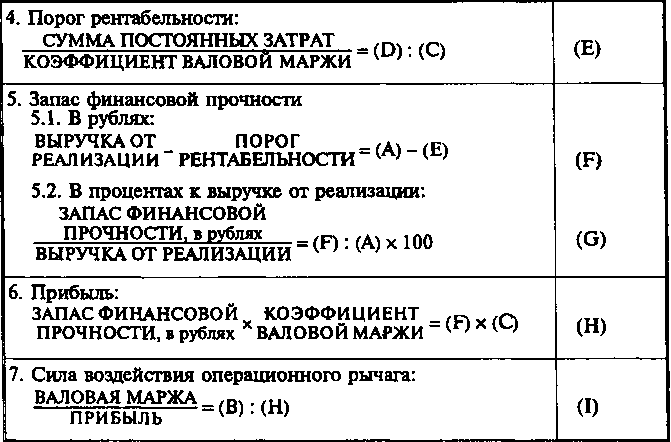

- •Операционного анализа

- •И интерпретация результатов (при росте выручки от реализации и неизменных постоянных затратах)

- •Затрат и интерпретация результатов (при данной выручке от реализации и переменных затратах)

- •2.3. Предпринимательский риск. Взаимодействие финансового и операционного рычагов и оценка совокупного риска, связанного с предприятием

- •2.4. Углубленный операционный анализ

- •2. Если реализация в течение года была равномерной, то можно предположить, что данный товар начал участвовать в покрытии постоянных затрат предприятия где-то в начале августа:

- •Практикум

- •3. Чтобы сохранить 75% прибыли при сокращении выручки на 25%, нужно в расчетах исходить из формулы силы воздействия операционного рычага, решенной относительно постоянных из- держек:

- •3. Рассмотрим изменение постоянных издержек. Предполо- жим, предприятию «Анна» благодаря новой организации своей

- •Увеличение объема реализации.

- •Одновременное увеличение реализации и сокращение из- держек.

- •Изменение ориентации реализации (выбор более рента- бельных изделий, более выгодных заказчиков, более прибыльных объемов заказа и путей реализации).

- •1. Цель расчета: достижение фирмой «Радуга» 5% рентабельно- сти оборота, т.Е. Получение 2,45 млн. Руб. Прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

- •Глава 3

- •Распределение прибыли.

- •Дивидендная политика и политика

- •Развития производства

- •Темнеменее

- •Стратегический и оперативно- тактический финансовый менеджмент

- •Глава 1

- •1.2. Инвестиционный анализ

- •4 . Метод внутрен- ней ставки рента- бельности (маржи- нальной эффектив- ности капитала) (in- ternal rate of return method).

- •5 . Модифицирован- ный метод внутрен- ней ставки рента- бельности (modified internal rate of return me tod).

- •Задать гораздо большую ставку дисконтирования (тогда npv резко уменьшится), вычислить npv и отметить соответствующую точку на графике.

- •Соединить данные две точки и, если необходимо, продлить кривую npv до пересечения с осью irr. В точке пересечения

- •1. Срок жизни проекта — это период (количество

- •Глава 2

- •2.1. Финансы маркетинга. Основы принятия ценовых решений

- •1. Велосипед, по мнению вашего малыша, обла- дает гораздо большей субъективной полезно- стью, чем высокодоходная акция.

- •2. Вы готовы заплатить втридорога за партию сырья, ес- ли ваше производство на грани остановки из-за «бескор-

- •3. Автору этих строк сырье не нужно совсем, оно обла- дает в его глазах нулевой полезностью. Но он высочайшим образом оценивает отличные авторучки фирмы «Parker».

- •Повысить цены. При очень аккуратном обращении и хоро- шем анализе это может дать наибольшее увеличение выручки, поскольку цена увеличивается при одновременном снижении на-

- •2.2. Комплексное оперативное управление оборотными активами и краткосрочными обязательствами предприятия

- •2.2.1. Чистый оборотный капитал и текущие финансовые потребности предприятия

- •Благоприятно:

- •Неблагоприятно:

- •Важное правило

- •1Мес.Хмесячньш оборот

- •1 Мес х месячный объем ' закупок сырья

- •2.2.2. Ускорение оборачиваемости оборотных средств — важнейший способ снижения текущих финансовых потребностей

- •15 Ноября

- •30 Декабря

- •Комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и

- •Процентов, взимаемых при досрочной оплате представлен- ных документов.

- •2.2.3. Выбор политики комплексного оперативного управления текущими активами и текущими пассивами

- •2.3. Критерии принятия финансовых решений по управлению оборотным капиталом

- •2.3.1. Углубленный анализ собственных оборотных средств и текущих финансовых потребностей

- •Важное правило №4

- •2.3.2. Деловые ситуации и финансовые решения

- •2.4. Управление основными элементами оборотных активов

- •2.4.1. Формирование запасов

- •Запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

- •2.4.2. Управление дебиторской задолженностью

- •2.4.3. Управление денежными активам

- •Предприятия в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств)

- •2.5. Совмещение операционного анализа с расчетом денежных потоков в управлении оборотным капиталом

- •Прямые переменные затраты на оплату труда

- •143 750 Руб. (по товару а) 100 000 руб. (по товару б)

- •Практикум

- •Чистый оборотный капитал

- •Задержка в поступлении наличных

- •Средний кассовый остаток

- •Дата получения денег

- •Политика скидок

- •Кредитная политика

- •Стоимость материалов

- •Оптимальный размер заказа

- •Управление запасами

- •Краткосрочный кредит

- •Краткосрочное финансирование

- •Глава 3

- •3.1. Основная дилемма финансового менеджмента: либо рентабельность, либо ликвидность

- •1. Наращивание оборота за счет самофинансирования

- •3.2. Интерференция долго- и краткосрочных аспектов политики предприятия

- •Нельзя перечеркнуть слово «проект».

- •Потребностей и уровня экономической рентабельности предприятия при различных видах инвестиций

- •Произвол - обычные

- •Три позиции равновесия:

- •Три позиции дефицита:

- •Три позиции успеха:

- •3.3. Финансовое прогнозирование

- •Нераспределенная прибыль

- •1. Составим прогностический баланс на основе отчетного по «методу процента от продаж»

- •3.4. Общий бюджет предприятия: структура и принципы составления

- •3.5. Анализ и планирование движения денежных средств

- •Важное правило

- •Финансово-экономическое положение фирмы «Элекс»

- •Запасы на конец отчетного периода

- •Расчет прибыли, млн. Руб.

- •Расчет рентабельности

- •Практикум

- •Балансовый отчет (в тыс. Руб.)

- •Глава 4 риск-менеджмент

- •4.1. Финансовый риск как объект управления

- •Риски, связанные с покупательной способностью денег;

- •Риски, связанные с вложением капитала (инвестиционные риски).

- •Риск упущенной выгоды;

- •Риск снижения доходности;

- •Риск прямых финансовых потерь.

- •Денежные потоки,

- •0 12 3 Период времени

- •4.2 Основные методы оценки риска

- •4.3. Сущность и содержание риск-менеджмента

- •Функции объекта управления;

- •Функции субъекта управления.

- •4.4. Организация риск-менеджмента

- •4.5. Стратегия риск-менеджмента

- •4.6. Приемы риск-менеджмента

- •Отказ хозяйствующего субъекта от хеджирования валютных рисков

- •Хеджирование с помощью опционов

- •Практикум

- •2. Общий расчет финансовых результатов по всем трем изде- лиям и определение запаса финансовой прочности всего пред- приятия и каждого изделия в отдельности представлены в ниже- следующей таблице.

- •3 . Определим порог рентабельности производства для каждого изделия.

- •Посто- янные издержки 77 млн.Руб.

- •1. Этот вывод подтверждается с помощью инкре- ментального анализа: прирост выручки по сравне- нию с приростом издержек выше для случая продажи об- работанных деталей.

- •Глава 1

- •Особенности

- •Финансового менеджмента

- •В коммерческом банке

- •1.1. Предмет финансового менеджмента в коммерческом банке

- •Банковского менеджмента Примечание: пунктиром показана организационно-административная связь по выполнению функций.

- •1.2. Управление финансовой устойчивостью коммерческого банка

- •Эффективность управления налогами х Эффективность контроля за расходами х Эффективность управления активами х х Эффективность управления ресурсами.

- •Мультипликатор капитала

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка.

- •Показателей, используемых для определения финансового состояния банка

- •Раздел 1. Показатели финансовой устойчивости

- •2. Расчет прибыли и расходов центров прибыли и центров за- трат кб по совершаемым операциям и услугам.

- •И пассивам банка

- •Правила управления гэпом

- •Классификация ситуаций по гэпу

- •Примеры оценки ситуаций по гэпу

- •Модель гэпа

- •Расчет модели гэпа

- •Внутрибанковское ценовое регулирование операций и услуг коммерческого банка: финансовая прочность банка и модель спреда

- •Модель спреда

- •Глава 2

- •2.1. Основные финансовые параметры предприятия малого бизнеса на различных этапах его жизненного цикла

- •2.2. Особенности финансового менеджмента малого бизнеса

- •2.3. Особенности инвестиционного анализа для малого предприятия

- •2.4. Рыночная оценка взносов в уставный капитал малого предприятия. Оценка стоимости малого бизнеса

- •2.5. Выпуск акций и их размещение. Дивидендная политика

- •Практикум

- •3,5 Ам.Долл.Х количество - 2,1 ам.Долл. Х количество товара товара

- •6. Определение сумм прибыли, соответствующих различным уровням выручки, очень удобно производить графическим спо- собом (рис. 1 и 2).

- •Проводим линию постоянных издержек от точки с (уро- вень 700 ам. Долл.) параллельно горизонтальной оси.

- •8. Неблагоприятная ассортиментная структура может оказать пагубное влияние на результаты бизнеса и увеличить связанный с ним риск. Одним из главных, но, как будет показано в дальней-

- •Приложение 1

- •1. Математика финансового менеджмента Основные формулы*

- •2. Базовые показатели и основные формулы финансового менеджмента

- •Средневзвешенная стоимость капитала

- •Ожидаемая

- •Реализации

- •Рекомендуемая литература

- •Учебник Финансовый менеджмент теория и практика

- •107061 Г. Москва, ул. 9-я Рота, 15

Практикум

Вопросы, изложенные в этой главе, настолько новы и необыч- ны для российской практики управления финансами предприя- тия, что Авторы сочли необходимым предложить Читателю учеб- но-деловые ситуации и задачи с подробными объяснениями их решения. Надеемся, этот небольшой Практикум поможет вам ак- тивизировать, а в ряде случаев — и прояснить — теоретический материал части II.

Пример 1

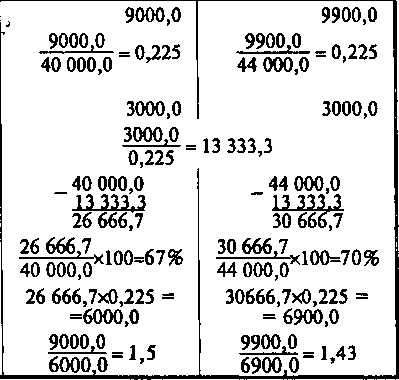

Руководство предприятия намерено увеличить выручку от реа- лизации на 10%, (с 40 000 руб. до 44 000 руб.), не выходя за пре- делы релевантного диапазона. Общие переменные издержки со- ставляют для исходного варианта 31 000 руб. Постоянные издерж- ки равны 3000 руб. Рассчитайте сумму прибыли, соответствую- щую новому уровню выручки от реализации традиционным способом (1) и с помощью операционного рычага (2). Сравните результаты; сделайте предположение о степени фондовооружен- ности данного предприятия (3).

Решение

• L Суммарные переменные расходы, следуя за динамикой выруч- ки, должны возрасти на 10% и составить (31 000 руб. + 31 000 руб. х х 10%) = 34 100 руб. Прибыль равна (44 000 руб. - 34 100 руб. - - 3000 руб.) = 6900 руб. прбтив прежних 6000 руб.

Сила воздействия операционного рычага составляет (40 000 руб.- 31 000 руб.): (40 000 руб.- 31 000 руб.- 3000 руб.) = = 1,5. Это означает, что 10-процентное увеличение выручки должно принести рост прибыли на (10% х 1,5) = 15%. Следова- тельно, прибыль должна будет составить 6900 руб.

Результаты вычислений сходятся. По небольшой силе воз- действия операционного рычага можно предположить, что речь идет о неавтоматизированном производстве, использующем, в ос- новном, ручной труд. Для крупных, высокомеханизированных производств сила операционного рычага гораздо больше, ибо для таких предприятий характерен относительно высокий уровень по- стоянных издержек (амортизационные отчисления и проч.).

219

/Д£? Анализ выявляет одинаковый прирост и прибыли, и

валовой маржи на сумму 900 руб. Если этой суммы

будет достаточно, предприятие сможет расширять бизнес.

Пример 2

Для расчета ключевых показателей операционного анализа вос- пользуйтесь исходными данными примера 1 и таблицей. Как и почему изменяются сила воздействия операционного рычага и за- пас финансовой прочности по мере удаления выручки от порога рентабельности?

Таблица. Расчет порога рентабельности, запаса финансовой прочности и силы воздействия операционного рычага

1. Валовая маржа:

Выручка от реализации минус

Переменные издержки: материалы переменная зарплата другие переменные издержки Итого переменных издержек Валовая маржа

2. Коэффициент валовой маржи:

![]()

(А)

(В)

(С)

Т о

же, в процентах:

о

же, в процентах:

![]()

3. Постоянные издержки:

Оклады, постоянная зарплата

Арендные платежи

Налоги

Электроэнергия

Газ

Вода

Телефон

Почтовые услуги

Страхование

Ремонт

Реклама

Проценты за кредит

Аренда

Амортизационные отчисления

Другие постоянные затраты

Итого постоянных издержек

(D)

220

Решение

П оказатель

оказатель

Исходный вариант

Вариант 10-процентного роста выручки

I руб.

Переменные издержки, РУб:

Валовая маржа, руб.

Коэффициент валовой маржи

Постоянные издержки,

руб.

4. Порог рентабельности,

руб.

Запас финансовой прочности, руб.

Запас финансовой прочности, %

Прибыль, руб.

Сила воздействия опера- ционного рычага

40 000,0 31 000,0

44 000,0 34 100,0

221

вывод

По мере удаления выручки от порогового ее значения сила воз- действия операционного рычага ослабевает, а запас финансовой прочности увеличивается. Это связано с относительным умень- шением постоянных издержек в релевантном диапазоне.

Пример 3

Определить структуру затрат предприятия малого бизнеса, если наибольшая из сумм расходов пришлась на январь 1995 г. и со- ставила 18 тыс. руб., самая низкая — на март (15 тыс. руб.); мак- симальная сумма дохода, соответственно, была равна 25 тыс. руб., минимальная — 20 тыс. руб.

Решение

Разность между максимальной и минимальной суммой расхо- дов составляет (18 тыс. руб. - 15 тыс. руб.) = 3 тыс. руб. Раз- ность между максимальной и минимальной суммой доходов — (25 тыс. руб. - 20 тыс. руб.) = 5 тыс. руб.

Это означает, что доля переменных издержек в суммарных до- ходах равна (3 тыс. руб. : 5 тыс. руб.) = 0,6, а доля постоянных издержек — соответственно, 0,4. Таким образом, соотношение переменных и постоянных издержек предприятия составляет (0,6 : 0,4) = 1,5.

Пример 4

По нижеприведенным исходным данным определить:

Сколько процентов прибыли удастся сохранить предприя- тию, если выручка от реализации сократится на 25%?

Процент снижения выручки, при котором предприятие пол- ностью лишается прибыли и вновь встает на порог рентабельности.

На сколько процентов необходимо снизить постоянные из- держки, чтобы при сокращении выручки на 25% и при прежнем значении силы воздействия операционного рычага (3), предпри- ятие сохранило 75% ожидаемой прибыли.

4. Уровень эффекта финансового рычага. Условная ставка на- логообложения прибыли — 1/3.

Выручка от реализации Переменные издержки |

1500 тыс. руб. 1050 тыс. руб. |

Валовая маржа Постоянные издержки Прибыль |

450 тыс. руб. 300 тыс. руб. 150 тыс. руб. |

Собственные средства [Долгосрочные кредиты |

600 тыс. руб. 150 тыс. руб. 1 |

222

К раткосрочные

кредиты

раткосрочные

кредиты

Средняя расчетная ставка процента (средневзве- шенная стоимость заемных средств)

60 тыс. руб. 40%

Решение

Поскольку сила воздействия операционного рычага равна (450 тыс. руб. : 150 тыс. руб.) = 3, то при уменьшении выручки на 25% при- быль сократится на (25% х 3) = 75%. Это значит, что удастся сохра- нить лишь четверть ожидаемой прибыли.

2. Если сила воздействия операционного рычага равна трем, то при сокращении выручки на (100% : 3) = 33% предприятие имеет нулевую прибыль. Если же, к примеру, сила воздействия опера- ционного рычага равна двум, то недопустимо снижение выручки наполовину (100% : 2 = 50%).

Чем

больше сила воздействия операционного

ры-

![]() чага,

тем меньшее снижение выручки

рассматрива-

ется

как недопустимое! Так, при силе воздействия

опера-

ционного

рычага, равной 20, недопустимо даже

пятипро-

центное

снижение выручки.

чага,

тем меньшее снижение выручки

рассматрива-

ется

как недопустимое! Так, при силе воздействия

опера-

ционного

рычага, равной 20, недопустимо даже

пятипро-

центное

снижение выручки.