- •Финансовая академия при Правительстве рф Академия менеджмента и рынка Институт финансового менеджмента

- •Содержание

- •Часть III. Стратегический и оперативно-такти- ческий финансовый менеджмент 241

- •Глава 1. Стратегия финансового менедж- мента 243!

- •Глава 2. Тактика финансового менеджмента..264

- •Введение

- •Глава 1

- •1.1. Финансовая отчетность в системе финансового менеджмента

- •1.2. Основные показатели учета и отчетности, используемые в финансовом менеджменте. Анализ денежных потоков

- •По себестоимости первых по времени закупок — фифо;

- •По себестоимости последних по времени закупок —лифо. Метод оценки запасов по фактической себестоимости

- •1.3. Основные финансовые коэффициенты отчетности

- •4. Показатели структуры капитала (или коэффициенты плате- жеспособности)

- •5. Коэффициенты рыночной активности предприятия

- •V. Важным инструментом финансового менеджмента являет- ся не только анализ уровня и динамики данных коэффициентов в сравнении с определенной базой, но и определение оптимальных

- •Глава 2

- •2.1. Простые ставки ссудных процентов

- •2.2. Простые учетные ставки

- •2.3. Сложные ставки ссудных процентов

- •2.4. Сложные учетные ставки

- •(Верхняя кривая) способы начисления сложных процентов

- •(Верхняя кривая) способы начисления сложных процентов

- •2.5. Эквивалентность процентных ставок различного типа

- •2.6. Учет инфляционного обесценения денег в принятии финансовых решений

- •2.7. Аннуитеты

- •2.8. Дивиденды и проценты по ценным бумагам. Доходность операций с ценными бумагами

- •Глава 3

- •Логика функционирования финансового

- •1.1. Эффект финансового рычага (первая концепция). Рациональная заемная политика

- •2 Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

- •1.2. Эффект финансового рычага (вторая концепция). Финансовый риск

- •Возрастает риск невозмещения кредита с процентами для банкира.

- •Возрастает риск падения дивиденда и курса акций для ин-

- •1 Вестора. |

- •1.3. Рациональная структура источников средств предприятия

- •Привлечение заемных средств в форме кредита, займов, эмис- сии облигаций.

- •Открытая подписка на акции.

- •Комбинация первых трех способов.

- •2. Условия долгового финансирования изменяются во времени. Соответственно изменяются и предпочтения предприятий в вы- боре тех или иных источников внешнего финансирования. По- этому не стоит:

- •Глава 2

- •2.1. Классификация затрат предприятия

- •12 3 4 Объем производства, тыс. Ед.

- •При изменениях объема производства (сбыта) в релевантном диапазоне

- •1. Дифференциация издержек методом максимальной и минималь- ной точки.

- •2 3 4 5 6 7 8 9 10 11 12 13 Количество единиц продукции, тыс. Шт.

- •2.2. Операционный рычаг. Принципы операционного анализа. Расчет порога рентабельности и «запаса финансовой прочности» предприятия

- •(Пороговый объем реализации)

- •Порядок работы

- •1. Прямая выручки от реализации строится с помощью точки а:

- •2. Прямая постоянных затрат представляет собой горизонталь на уровне 860 тыс. Руб.

- •Операционного анализа

- •И интерпретация результатов (при росте выручки от реализации и неизменных постоянных затратах)

- •Затрат и интерпретация результатов (при данной выручке от реализации и переменных затратах)

- •2.3. Предпринимательский риск. Взаимодействие финансового и операционного рычагов и оценка совокупного риска, связанного с предприятием

- •2.4. Углубленный операционный анализ

- •2. Если реализация в течение года была равномерной, то можно предположить, что данный товар начал участвовать в покрытии постоянных затрат предприятия где-то в начале августа:

- •Практикум

- •3. Чтобы сохранить 75% прибыли при сокращении выручки на 25%, нужно в расчетах исходить из формулы силы воздействия операционного рычага, решенной относительно постоянных из- держек:

- •3. Рассмотрим изменение постоянных издержек. Предполо- жим, предприятию «Анна» благодаря новой организации своей

- •Увеличение объема реализации.

- •Одновременное увеличение реализации и сокращение из- держек.

- •Изменение ориентации реализации (выбор более рента- бельных изделий, более выгодных заказчиков, более прибыльных объемов заказа и путей реализации).

- •1. Цель расчета: достижение фирмой «Радуга» 5% рентабельно- сти оборота, т.Е. Получение 2,45 млн. Руб. Прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

- •Глава 3

- •Распределение прибыли.

- •Дивидендная политика и политика

- •Развития производства

- •Темнеменее

- •Стратегический и оперативно- тактический финансовый менеджмент

- •Глава 1

- •1.2. Инвестиционный анализ

- •4 . Метод внутрен- ней ставки рента- бельности (маржи- нальной эффектив- ности капитала) (in- ternal rate of return method).

- •5 . Модифицирован- ный метод внутрен- ней ставки рента- бельности (modified internal rate of return me tod).

- •Задать гораздо большую ставку дисконтирования (тогда npv резко уменьшится), вычислить npv и отметить соответствующую точку на графике.

- •Соединить данные две точки и, если необходимо, продлить кривую npv до пересечения с осью irr. В точке пересечения

- •1. Срок жизни проекта — это период (количество

- •Глава 2

- •2.1. Финансы маркетинга. Основы принятия ценовых решений

- •1. Велосипед, по мнению вашего малыша, обла- дает гораздо большей субъективной полезно- стью, чем высокодоходная акция.

- •2. Вы готовы заплатить втридорога за партию сырья, ес- ли ваше производство на грани остановки из-за «бескор-

- •3. Автору этих строк сырье не нужно совсем, оно обла- дает в его глазах нулевой полезностью. Но он высочайшим образом оценивает отличные авторучки фирмы «Parker».

- •Повысить цены. При очень аккуратном обращении и хоро- шем анализе это может дать наибольшее увеличение выручки, поскольку цена увеличивается при одновременном снижении на-

- •2.2. Комплексное оперативное управление оборотными активами и краткосрочными обязательствами предприятия

- •2.2.1. Чистый оборотный капитал и текущие финансовые потребности предприятия

- •Благоприятно:

- •Неблагоприятно:

- •Важное правило

- •1Мес.Хмесячньш оборот

- •1 Мес х месячный объем ' закупок сырья

- •2.2.2. Ускорение оборачиваемости оборотных средств — важнейший способ снижения текущих финансовых потребностей

- •15 Ноября

- •30 Декабря

- •Комиссии (платы за обслуживание в процентах от суммы счета-фактуры) и

- •Процентов, взимаемых при досрочной оплате представлен- ных документов.

- •2.2.3. Выбор политики комплексного оперативного управления текущими активами и текущими пассивами

- •2.3. Критерии принятия финансовых решений по управлению оборотным капиталом

- •2.3.1. Углубленный анализ собственных оборотных средств и текущих финансовых потребностей

- •Важное правило №4

- •2.3.2. Деловые ситуации и финансовые решения

- •2.4. Управление основными элементами оборотных активов

- •2.4.1. Формирование запасов

- •Запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

- •2.4.2. Управление дебиторской задолженностью

- •2.4.3. Управление денежными активам

- •Предприятия в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств)

- •2.5. Совмещение операционного анализа с расчетом денежных потоков в управлении оборотным капиталом

- •Прямые переменные затраты на оплату труда

- •143 750 Руб. (по товару а) 100 000 руб. (по товару б)

- •Практикум

- •Чистый оборотный капитал

- •Задержка в поступлении наличных

- •Средний кассовый остаток

- •Дата получения денег

- •Политика скидок

- •Кредитная политика

- •Стоимость материалов

- •Оптимальный размер заказа

- •Управление запасами

- •Краткосрочный кредит

- •Краткосрочное финансирование

- •Глава 3

- •3.1. Основная дилемма финансового менеджмента: либо рентабельность, либо ликвидность

- •1. Наращивание оборота за счет самофинансирования

- •3.2. Интерференция долго- и краткосрочных аспектов политики предприятия

- •Нельзя перечеркнуть слово «проект».

- •Потребностей и уровня экономической рентабельности предприятия при различных видах инвестиций

- •Произвол - обычные

- •Три позиции равновесия:

- •Три позиции дефицита:

- •Три позиции успеха:

- •3.3. Финансовое прогнозирование

- •Нераспределенная прибыль

- •1. Составим прогностический баланс на основе отчетного по «методу процента от продаж»

- •3.4. Общий бюджет предприятия: структура и принципы составления

- •3.5. Анализ и планирование движения денежных средств

- •Важное правило

- •Финансово-экономическое положение фирмы «Элекс»

- •Запасы на конец отчетного периода

- •Расчет прибыли, млн. Руб.

- •Расчет рентабельности

- •Практикум

- •Балансовый отчет (в тыс. Руб.)

- •Глава 4 риск-менеджмент

- •4.1. Финансовый риск как объект управления

- •Риски, связанные с покупательной способностью денег;

- •Риски, связанные с вложением капитала (инвестиционные риски).

- •Риск упущенной выгоды;

- •Риск снижения доходности;

- •Риск прямых финансовых потерь.

- •Денежные потоки,

- •0 12 3 Период времени

- •4.2 Основные методы оценки риска

- •4.3. Сущность и содержание риск-менеджмента

- •Функции объекта управления;

- •Функции субъекта управления.

- •4.4. Организация риск-менеджмента

- •4.5. Стратегия риск-менеджмента

- •4.6. Приемы риск-менеджмента

- •Отказ хозяйствующего субъекта от хеджирования валютных рисков

- •Хеджирование с помощью опционов

- •Практикум

- •2. Общий расчет финансовых результатов по всем трем изде- лиям и определение запаса финансовой прочности всего пред- приятия и каждого изделия в отдельности представлены в ниже- следующей таблице.

- •3 . Определим порог рентабельности производства для каждого изделия.

- •Посто- янные издержки 77 млн.Руб.

- •1. Этот вывод подтверждается с помощью инкре- ментального анализа: прирост выручки по сравне- нию с приростом издержек выше для случая продажи об- работанных деталей.

- •Глава 1

- •Особенности

- •Финансового менеджмента

- •В коммерческом банке

- •1.1. Предмет финансового менеджмента в коммерческом банке

- •Банковского менеджмента Примечание: пунктиром показана организационно-административная связь по выполнению функций.

- •1.2. Управление финансовой устойчивостью коммерческого банка

- •Эффективность управления налогами х Эффективность контроля за расходами х Эффективность управления активами х х Эффективность управления ресурсами.

- •Мультипликатор капитала

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка

- •Показателей, используемых для определения финансового состояния банка.

- •Показателей, используемых для определения финансового состояния банка

- •Раздел 1. Показатели финансовой устойчивости

- •2. Расчет прибыли и расходов центров прибыли и центров за- трат кб по совершаемым операциям и услугам.

- •И пассивам банка

- •Правила управления гэпом

- •Классификация ситуаций по гэпу

- •Примеры оценки ситуаций по гэпу

- •Модель гэпа

- •Расчет модели гэпа

- •Внутрибанковское ценовое регулирование операций и услуг коммерческого банка: финансовая прочность банка и модель спреда

- •Модель спреда

- •Глава 2

- •2.1. Основные финансовые параметры предприятия малого бизнеса на различных этапах его жизненного цикла

- •2.2. Особенности финансового менеджмента малого бизнеса

- •2.3. Особенности инвестиционного анализа для малого предприятия

- •2.4. Рыночная оценка взносов в уставный капитал малого предприятия. Оценка стоимости малого бизнеса

- •2.5. Выпуск акций и их размещение. Дивидендная политика

- •Практикум

- •3,5 Ам.Долл.Х количество - 2,1 ам.Долл. Х количество товара товара

- •6. Определение сумм прибыли, соответствующих различным уровням выручки, очень удобно производить графическим спо- собом (рис. 1 и 2).

- •Проводим линию постоянных издержек от точки с (уро- вень 700 ам. Долл.) параллельно горизонтальной оси.

- •8. Неблагоприятная ассортиментная структура может оказать пагубное влияние на результаты бизнеса и увеличить связанный с ним риск. Одним из главных, но, как будет показано в дальней-

- •Приложение 1

- •1. Математика финансового менеджмента Основные формулы*

- •2. Базовые показатели и основные формулы финансового менеджмента

- •Средневзвешенная стоимость капитала

- •Ожидаемая

- •Реализации

- •Рекомендуемая литература

- •Учебник Финансовый менеджмент теория и практика

- •107061 Г. Москва, ул. 9-я Рота, 15

(Пороговый объем реализации)

4000 К, шт.

Рис. 7. Определение порога рентабельности. Второй фафический способ

Данные для определения порога рентабельности вторым графи- ческим способом:

Цена — 0,5 тыс. руб. за 1 шт.

Объем реализации — 4000 шт.

Постоянные затраты — 860 тыс. руб.

Переменные затраты — 1100 тыс. руб. (0,275 тыс. руб. за 1 шт.).

Порядок работы

1. Прямая выручки от реализации строится с помощью точки а:

Выручка = Цена реализации х Объем реализации = = 0,5 тыс. руб. х 4000 шт. = 2000 тыс. руб.

2. Прямая постоянных затрат представляет собой горизонталь на уровне 860 тыс. Руб.

197

3. Прямая суммарных затрат строится с помощью точки Б: Суммарные затраты = Переменные затраты + Постоянные

затраты = Переменные затраты на единицу товара х Объем

реализации + Постоянные затраты = = 0,275 тыс. руб. х 4000 шт. + 860 тыс. руб. = 1960 тыс. руб.

Прямую переменных затрат можно сначала построить и отдель- но, а затем просто поднять ее на высоту постоянных затрат.

Порогу рентабельности соответствует объем реализации 3822 шт. и выручка от реализации 1911 тыс. руб. Именно при таком объеме реализации выручка в точности покрывает суммар- ные затраты и прибыль равна нулю.

Нижний левый треугольник соответствует зоне убытков предприятия до достижения порога рентабельности, верхний пра- вый треугольник — зоне прибылей (не окажет ли нам знание пос- леднего обстоятельства дополнительную помощь при расчете аван- совых платежей по налогу на прибыль и общей суммы налога?).

Итак, каждая следующая единица товара, проданная, начиная с 3823-й, будет приносить прибыль. Отметим в этой связи три полезнейших для финансиста момента.

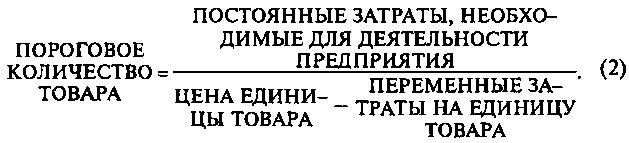

Первый. Определив, какому количеству производимых товаров соответствует, при данных ценах реализации, порог рентабельно- сти, вы получаете пороговое (критическое) значение объема произ- водства (в штуках и т. п.). Ниже этого количества предприятию производить невыгодно: обойдется «себе дороже». Формулы обычно используются такие:

![]()

(D

или

Например (см. формулу 2), если постоянные затраты, необхо- димые для функционирования предприятия, составляют 40000 тыс. руб., цена — 100 тыс. руб., а переменные затраты на изготовление единицы товара равны 60 тыс. руб., то нужно изготовить 1000 таких изделий, прежде чем полностью окупятся постоянные затраты и

198

будет достигнута безубыточность всего дела. Лишь начиная с 1001-го изделия, предприниматель начнет получать прибыль.

40000 тыс. руб. : (100 тыс. руб. - 60 тыс. руб.) = 1000 шт.

Тут, правда, есть нюанс. Пороговое значение объема производ- ства, рассчитанное по формуле 1, совпадет с таковым значением, рассчитанным по формуле 2, только когда речь идет об одном единственном товаре, который «заставляют» своей выручкой от реализации покрывать все постоянные затраты предприятия, либо когда производят расчеты для одного изолированного проекта. Но если предполагается выпускать несколько товаров, то расчет объ- ема производства, обеспечивающего безубыточность, например, товара №1, осуществляется чаще всего по формуле, учитывающей роль этого товара в общей выручке от реализации и приходящу- юся, таким образом, на него долю в постоянных затратах. Тогда вместо формулы 2 пользуются формулой 3:

О)

О)

Второй. Пройдя порог рентабельности, фирма имеет дополни- тельную сумму валовой маржи на каждую очередную единицу то- вара. Естественно, наращивается и масса прибыли.

Чтобы определить массу прибыли после прохождения порога ре- нтабельности, достаточно умножить количество товара, проданного сверх порогового объема производства, на удельную величину вало- вой маржи, «сидящей» в каждой единице проданного товара:

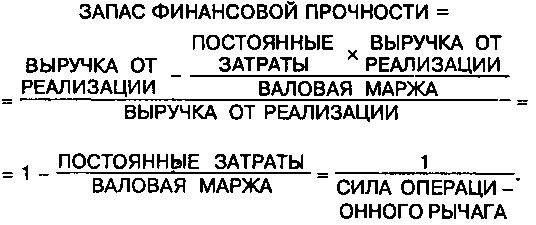

Третий. Как уже отмечалось, сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации и прибыли, так как удель- ный вес постоянных затрат в общей их сумме уменьшается — и так вплоть до очередного «скачка» постоянных затрат (см. табл. 5 и 6).

Попробуем теперь, зная порог рентабельности, определить за- пас финансовой прочности предприятия. Для этого вернемся к

199

примеру, использованному при решении задачи максимизации прироста прибыли (табл. 3):

Таблица 3. Пример исходных данных для определения порога рентабельности и запаса финансовой прочности

Показатель |

Товар А |

Товар Б |

Итого |

Выручка от ре- ализации |

5000 тыс. руб. или 1 |

6000 тыс. руб. или 1 |

11000 тыс. руб. или 1 |

Переменные затраты |

4500 тыс. руб. или 0,9 |

4800 тыс. руб. или 0,8 |

9300 тыс. руб. или 0,8455 |

Валовая маржа |

500 тыс. руб. или 0,1 |

1200 тыс. руб. или 0,2 |

1700 тыс. руб. или 0,1545 |

Постоянные затраты |

На оба |

товара |

1500 тыс. руб. |

1 Прибыль |

|

|

200 тыс. руб. I |

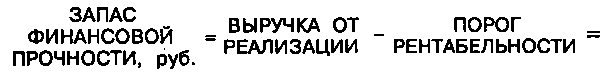

Порог рентабельности предприятия = 1500 тыс. руб. : 0,1545 = = 9708,7 тыс. руб. Разница между достигнутой фактической вы- ручкой от реализации и порогом рентабельности и составляет за- пас финансовой прочности предприятия. Если выручка от реали- зации опускается ниже порога рентабельности, то финансовое со- стояние предприятия ухудшается, образуется дефицит ликвидных средств:

![]()

При желании можно рассчитать запас финансовой прочности и в процентах к выручке от реализации, или в виде коэффициента к выручке. В нашем примере запас финансовой прочности соста- вляет 11 000 тыс. руб. - 9708,7 тыс. руб. = 1291,3 тыс. руб., что соответствует примерно 12% выручки от реализации. Это означа- ет, что предприятие способно выдержать 12-процентное сниже- ние выручки от реализации без серьезной угрозы для своего фи- нансового положения.

Оказывается,

запас финансовой прочности тем

![]() выше,

чем ниже опасная сила операционного

рыча-

га.

Эта мысль и нижеследующие формулы

принадлежат на-

шему

Коллеге M.

Г. Штерну:

выше,

чем ниже опасная сила операционного

рыча-

га.

Эта мысль и нижеследующие формулы

принадлежат на-

шему

Коллеге M.

Г. Штерну:

200

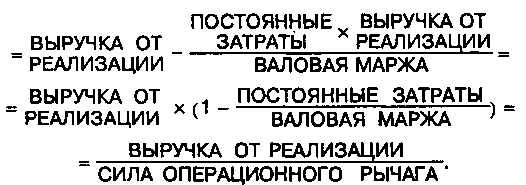

Сомневающимся напоминаем, что (1 - ПОСТОЯННЫЕ ЗА- ТРАТЫ/ВАЛОВАЯ МАРЖА) — это величина, обратная силе воздействия операционного рычага. Мы доказали это не- сколькими страницами раньше. А величина, обратная силе операционного рычага, это и есть ... запас финансовой прочности (в относительных единицах):

![]()

![]()

Уверены, Читателю под силу убедиться в этом самостоя- тельно. Но на всякий случай — вот доказательство:

Как видим, в нашем примере выручка складывается из продаж двух товаров — А и Б, по каждому из которых в практической деятельности полезно определить свой порог рентабельности. Но для этого нужны данные о постоянных затратах на каждый товар. Рассчитаем их, выявив сначала роль каждого из товаров в дости- жении общей суммы выручки от реализации. В нашем примере товар А дает 0,4545, а товар Б — 0,5455 общей выручки. Затем «раскидаем» все постоянные затраты предприятия на каждый из товаров пропорционально их доле в общей выручке от реализа- ции. На товар А падает 1500 тыс. руб. х 0,4545 = 681,8 тыс. руб., а на товар Б — 1500 тыс. руб. х 0,5455 = 818,2 тыс. руб. постоянных затрат. Таким образом, порог рентабельности товара А составляет

201

681,8 тыс. руб.: 0,1 = 6818 тыс. руб.; товара Б — 818,2 тыс. руб.: : 0,2 = 4091 тыс. руб.

Сопоставляя эти цифры с данными таблицы 3, видим, что товар А, за который выручили 5000 тыс. руб., своего порога рентабель- ности еще не достиг, а товар Б перешел свой порог рентабель- ности и дал прибыль в 381,8 тыс. руб., часть которой (181,8 тыс. руб.) пошла на покрытие убытков по производству и реализации товара А (500 тыс. руб. — 681,8 тыс. руб. = -181,8 тыс. руб.; одно- временно 381,8 тыс. руб. — 200 тыс. руб. = 181,8 тыс. руб.).

Производство товара Б, обладающего более низким порогом рентабельности (быстрее окупаются затраты!), представляется, при прочих равных условиях, более выгодным, чем производство товара А. Но полный отказ от производства товара А означал бы необходимость покрывать всю сумму постоянных затрат предпри- ятия (1500 тыс. руб.) за счет выручки от одного лишь товара Б. Порог рентабельности самостоятельного, «одиночного» произ- водства товара Б возрос бы тогда до 1500 тыс. руб. : 0,2 = 7500 тыс. руб., т. е. чуть ли не вдвое, но товар Б за весь период не набрал такой выручки от реализации, его запас финансовой прочности при самостоятельном производстве был бы отрицательным: 600,0 тыс. руб. — 7500 тыс. руб. = —1500 тыс. руб., т. е. просто-напросто еще не окупились бы затраты. А вот оба товара вместе уже дали достаточную выручку (11000 тыс. руб.), перекрывающую порог ре- нтабельности предприятия (9708,7 тыс. руб.) и обеспечивающую 12-процентный запас финансовой прочности. Так получилось благодаря тому, что вдс кыя из товаров взял на себя хотя бы часть постоянных затрат предприятия. Необходимость же покрывать все постоянные затраты самостоятельно, как правило, отдаляет достижение безубыточности при данной цене. Некоторые пред- приятия, столкнувшись с этой проблемой, поднимают цену на свой «монотовар» и, наткнувшись на эластичный характер спроса, отодвигают момент достижения безубыточности еще дальше.

Но продолжим нашу историю. Возможно, руководство пред- приятия со временем откажется все же от производства товара А, если откроются блестящие перспективы сбыта товара Б, а товар А не нужен будет для диверсификации производства. Тогда высво- бождающиеся финансовые и материальные ресурсы можно будет переориентировать на наращивание выпуска товара Б или просто сэкономить. Последнее, впрочем, весьма проблематично, ибо увеличение объема производства и реализации на определенных этапах требует и увеличения переменных затрат, и «скачков» по-

202

стоянных затрат, а там и момент проявления закона убывающей отдачи оказывается не за горами. Предвосхищая этот момент, рук- оводство предприятия заранее позаботится о запуске в производ- ство нового диверсифицирующего товара со своим жизненным циклом. Убытки от этого товара будут поначалу покрываться за счет прибыли от товара Б. И, когда вплотную встанет вопрос о снятии товара Б с производства, новый товар,.надеемся, уже не только перейдет свой порог рентабельности, но и успеет компенси- ровать предприятию потерю поступлений и прибыли от товара Б... Предоставляем Читателю возможность самому придумать про- должение этого экономического детектива.

Подведем некоторые итоги, вспомнив, кстати, и об эффекте финансового рычага. Если у предприятия: а) солидный (для боль- шинства предприятий — более 10%) запас финансовой прочнос- ти; б) благоприятное значение силы воздействия операционного рычага при разумном удельном весе постоянных затрат в общей их сумме; в) высокий уровень экономической рентабельности ак- тивов, нормальное значение дифференциала и «спокойное» зна- чение финансового рычага — это предприятие весьма привлека- тельно для инвесторов, кредиторов, страховых обществ и других субъектов экономической жизни.

На практике задача максимизации массы прибыли сводится к определению такой комбинации затрат, при которой прибыль наивысшая из всех возможных вариантов.

Сила

воздействия операционного рычага, как

уже

![]() отмечалось,^зависит

от относительной величины

постоянных

издержек. Для предприятий, отягощенных

гро-

моздкими

производственными фондами, высокая

сила

операционного

рычага представляет значительную

опас-

ность:

в условиях экономической нестабильности,

падения

платежеспособного

спроса клиентов и сильнейшей инфля-

ции

каждый процент снижения выручки

оборачивается ка-

тастрофическим

падением прибыли и вхождением пред-

приятия

в зону убытков. Менеджмент оказывается

«забло-

кированным»,

т.е. лишенным большей части вариантов

вы-

бора

продуктивных решений.

отмечалось,^зависит

от относительной величины

постоянных

издержек. Для предприятий, отягощенных

гро-

моздкими

производственными фондами, высокая

сила

операционного

рычага представляет значительную

опас-

ность:

в условиях экономической нестабильности,

падения

платежеспособного

спроса клиентов и сильнейшей инфля-

ции

каждый процент снижения выручки

оборачивается ка-

тастрофическим

падением прибыли и вхождением пред-

приятия

в зону убытков. Менеджмент оказывается

«забло-

кированным»,

т.е. лишенным большей части вариантов

вы-

бора

продуктивных решений.

Внедрение автоматизации приводит к относительному утяжелению постоянных издержек и, соответственно, к уменьшению доли переменных издержек в себестоимости единицы продукции. Это обстоятельство по-разному ска- зывается на коэффициенте валовой маржи, пороге рента- бельности и других элементах операционного анализа.

203

Многие преимущества автоматизации имеют оборотную сторону — возрастание предпринимательского риска — именно потому, что структура издержек дает крен в сторо- ну постоянных расходов. Руководству автоматизированных предприятий следует быть особенно внимательным в части принятия решений по инвестициям. Необходимо, чтобы эти решения содержали тщательно продуманную долго- временную стратегию деятельности предприятия.

Возможности менеджмента предприятий с автоматизи- рованным производством и предприятий с интенсифика- цией прямого труда в достижении поставленных целей разнятся (см. табл. 4), причем, высокие темпы инфляции усугубляют эти различия.

Таблица 4. Уровень и динамика ключевых показателей