- •31. Платежеспособность страховых организаций: понятие, методика оценки, применяемая в России, ее достоинства и недостатки. Ситуация неплатежеспособности и банкротства.

- •32. Страховые посредники, их виды. Роль посредников на страховом рынке. Организация деятельности страховых посредников: мировой опыт и отечественная практика.

- •33. Государственное регулирование страховой деятельности в России. Основные направления совершенствования государственного регулирования страховой деятельности в посткризисный период

- •34. Существенные условия договора страхования

- •35. Принципы и этапы расчета страховых премий по массовым видам страхования.

- •36. Страхование технических рисков: современное состояние и перспективы развития в России. Система финансовых гарантий в страховании технических рисков.

- •37. Роль страхования в развитии национальной экономики. Основные направления воздействия страховой защиты на экономику России

- •38. Страхование финансовых рисков: основные условия, зарубежный опыт и перспективы развития в России.

- •39. Обязательное страхование как элемент системы государственного регулирования социально-экономического развития страны

- •40. Страховой ассистанс: содержание, сфера применения, проблемы и перспективы совершенствования.

- •41. Резервы убытков: назначение, механизм формирования и использования

- •42. Страхование грузов: основные условия, проблемы и перспективы развития в России.

- •45. Портфель рисков страховщика: понятие, показатели, проблемы оптимизации

- •46. Принципы построения тарифов в страховании жизни.

- •47. Страховая услуга как форма реализации страховой защиты в условиях рынка

- •48. Страхование ответственности перевозчика: содержание, современное состояние и перспективы развития на отечественном страховом рынке.

- •49. Взаимосвязь национального и международного рынков в страховании. Влияние глобализации мировой экономики на национальные страховые рынки.

- •50. Аутсорсинг в страховой и инвестиционной деятельности страховщика

- •51. Классификация страховых услуг по формам и видам. Краткая характеристика основных классификационных групп

- •52. Страхование объектов интеллектуальной собственности: содержание, современный уровень и перспективы развития в России и в мире.

- •53. Страховой риск: понятие, разделение риска между участниками страховых отношений. Понятие собственного удержания. Страховой максимум.

- •54. Финансовый результат в страховом бизнесе. Прибыль страховщика и ее распределение

- •55. Макроэкономические показатели развития страховых рынков в России и мире. Количественные и качественные характеристики уровня развития страхования в рф.

- •56. Франшиза в страховании: понятие, виды, сфера применения, назначение.

- •57. Спрос и предложение на страховом рынке России. Методы стимулирования спроса на страховую услугу. Спрос на страховую услугу в посткризисный период

- •58. Системы страхового обеспечения: сущность, особенности, применение.

- •59. Издержки в страховом бизнесе: сущность, классификация, тенденции развития. Проблема снижения издержек в российских условиях.

- •60. Объединения участников страхового рынка России.

34. Существенные условия договора страхования

В качестве существенных условий договора по основаниям ст. 432 ГК признаются условия о предмете договора, условия, которые установлены законом или иными правовыми актами как существенные или необходимые для договоров данного вида, а также все те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

В соответствии с п. 1 ст. 942 ГК при заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение: об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования; ч i/ о характере события, на случай наступления которого осуществляется страхование (страхового случая); ^ V о размере страховой суммы; • о сроке действия договора.

«При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение о страхованном лице; о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая); t/ о размере страховой суммы; о сроке действия договора. Необходимо иметь в виду, что если перечень существенных условий договоров имущественного и личного страхования одинаков, то по со держанию эти условия различаются (разные объекты страхования, особенности определения страхового случая и т. д.). Содержание существенных условий определяется отдельно, учитывая разную практическую сущность рассматриваемых договоров.

Статья 942 (естественно ГК РФ гл 48).

Существенные условия договора страхования 1. При заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение: 1) об определенном имуществе либо ином имущественном интересе, являющемся объектом страхования; 2) о характере события, на случай наступления которого осуществляется страхование (страхового случая); 3) о размере страховой суммы; 4) о сроке действия договора. 2. При заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение: 1) о застрахованном лице; 2) о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая); 3) о размере страховой суммы; 4) о сроке действия договора.

Юридическое значение существенных условий состоит в том, что отсутствие хотя бы одного такого условия не позволяет считать договор заключенным. К числу существенных относятся и условия, на согласовании которых настаивает одна из сторон.

35. Принципы и этапы расчета страховых премий по массовым видам страхования.

Массовые рисковые виды страхования – это те виды страхования, которые предположительно охватывают значительное число субъектов страхования и страховых рисков, характеризующихся однородностью объектов страхования и незначительным разбросом в размерах страховых сумм.

Существует две методики расчета тарифных ставок по массовым рисковым видам страхования.

Первая методика применима для расчета тарифов по рискам, характеризующимися устойчивостью их реализации в течении 3 лет и представленным значительным числом договоров. Нетто-ставка в этом случае равна Тн = То + Тр, где То – основная ставка; Тр – надбавка за риск.

Пример. Страховщик заключает договор имущественного страхования. Вероятность наступления страхового случая Р = 0,01. Средняя страховая сумма С = 800 тыс. руб. Среднее страховое возмещение В = 575 тыс. руб. Количество договоров К = 12000. Доля нагрузки в структуре тарифов. Решение

1. Определим основную часть нетто-ставки (То), т. е. средней величины без учета гарантированной надбавки, на 100 руб. страховой суммы

То = В/С х Р х 100 = 575 / 800 х 0,01 х 100 = 0,72 руб.

2. Вычислим гарантированную (рисковую) надбавку (Тр)

Тр = 1,2 х То х а х √[(1-Р)/Ко х Р],

где а – коэффициент, зависящий от гарантии безопасности (табличное значение при заданном уровне достоверности (напр при р = 0,95, а = 1,645)).

Тогда Тр = 1,2 х 0,72 х 1,645 х √[(1 – 0.01)/12000 х 0.01] = 0.13

3. Рассчитаем нетто-ставку для 100 руб. страховой суммы

Тн = То + Тр = 0,72 + 0,13 = 0,85

4. Тарифная ставка будет равна:

Т = Тн х 100 / (100 – Но) = 0,85 х 100 / (100 – 30) = 1,21 Тарифная ставка составит 1,21 руб. со 100 руб. страховой суммы.

Вторую методику рекомендуется использовать по отдельным видам рисков.

Расчет тарифной ставки производится по данным страховой статистики за ряд лет и прогноза убыточности страховой суммы на следующий год.

Эта методика применима:

При наличии информации о сумме страховых возмещений и совокупной страховой сумме по рискам, принятым на страхование за ряд лет.

Когда зависимость убыточности от времени близка к линейной.

Тарифная ставка.

Страховой тариф, или тарифная ставка, представляет собой денежную плату страхователя (ставку страхового взноса) с единицы страховой суммы или объекта страхования (например страхование автомобиля), либо процентную ставку от совокупной страховой суммы.

Тарифная ставка – это цена страхового риска и других расходов, адекватное выражение обязательств страховщика по заключенному договору страхования.

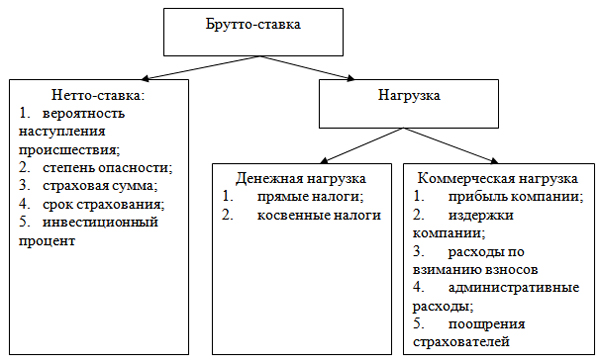

Тарифная ставка, по которой заключается

договор страхования, называется

брутто-ставкой, которая состоит из двух

частей: нетто-ставки и нагрузки.

При расчете нетто-ставки страховщик исходит из принципа равенства страховых сборов и страхового возмещения (т. е. страховая компания должна собрать такую сумму страховых взносов, которую затем должна будет выплатить).

Нетто-ставка в личном и имущественном страховании имеет различную структуру. Так, нетто-ставка личного страхования состоит из рискового страхового взноса (на несчастный случай, болезнь, смерть) или накопительного (сберегательного, который возвращается по окончании срока договора) взноса, то есть нетто-ставка отражает каждый вид страховой ответственности, которую взял на себя страховщик. Поэтому если условия страхования содержат несколько видов ответственности (смешанное страхование жизни, смешанное страхование финансовых рисков), то совокупная нетто-ставка может состоять из нескольких частных нетто-ставок. Например, по смешанному страхованию жизни нетто-ставка содержит частные нетто-ставки по страхованию на случай потери здоровья, на случай смерти и на дожитие. При этом величина частных нетто-ставок исчисляется в прямой зависимости от вероятности риска.