- •Содержание:

- •Анализ колебаний экономической активности с помощью модели is - lm. Реакция экономики на нарушение равновесия на рынке благ.

- •Бюджетный дефицит и государственный долг. Концепции регулирования бюджетного дефицита.

- •Важнейшие показатели результатов функционирования национальной экономики. Валовой национальный продукт и способы его исчисления.

- •Глава 2

- •Валютный курс и его регулирование.

- •Взаимосвязь безработицы и инфляции. Кривая Филлипса и ее модификации.

- •Тема 24

- •§ 106. Государство как покупатель товаров и усауг

- •§ 107. Налоги и налоговая функция

- •§ 109. Источники государственных доходов

- •Модель экономических циклов Самуэльсона-Хикса.

- •§ 84. Теорема п. Самуэльсона

- •Платежный баланс и его влияние на денежную массу и бюджетный дефицит.

- •Тема 30

- •Полная занятость и естественный уровень безработицы. Кривая Оукена.

- •Понятие совместного равновесия. Кривые is и lm? Как характеристика множества равновесных состояний на рынке благ и денег.

- •Потребление и сбережения в национальной экономике. Мультипликативный эффект.

- •Тема 19. Совокупные расходы и мультипликатор

- •§ 102. Баланс совокупных расколов

- •§ 103. Мультипликатор

- •§ 104. Семейство мультипликаторов

- •§ 105. Парадокс бережливости

- •Предложение денег и факторы ее определяющие.

- •§ 115. Предложение денег

- •Равновесие на денежном рынке.

- •Равновесие на рынке при неизменных ценах. Модель "совокупные доходы - совокупные расходы".

- •Равновесие на рынке при неизменных ценах. Модель "утечки - вливания".

- •§ 96. Равновесие внп

- •§ 97. Взаимосвязь совокупных потребительских расходов (c) и реального внп (yr)

- •Роль цб, коммерческих банков и населения в создании денег. Денежный, депозитный и кредитный мультипликаторы.

- •Тема 22

- •Тема 23

- •Совокупное предложение в краткосрочном и долгосрочном периоде.

- •Совокупный спрос и его составляющие. Теоретическое обоснование вида кривой совокупного спроса.

- •Тема 17

- •Сравнительный анализ взглядов кейсианцев и монетаристов на результативность денежно-кредитной политики.

- •Теоретические основы денежно-кредитной политики. Классический, кейсианский и монетаристский подход.

- •Тема 19

- •Теоретические предпосылки кейнсианских моделей экономического роста. Модель б. Домара.

- •Факторы, определяющие спрос на деньги.

- •§116. Спрос на деньги

- •Фискальная политика и ее роль в стабилизации экономики. Виды фискальной политики.

- •Тема 20

- •Экономические циклы. Теоретические подходы к анализу циклического развития.

- •Экономический рост: сущность и факторы.

§ 105. Парадокс бережливости

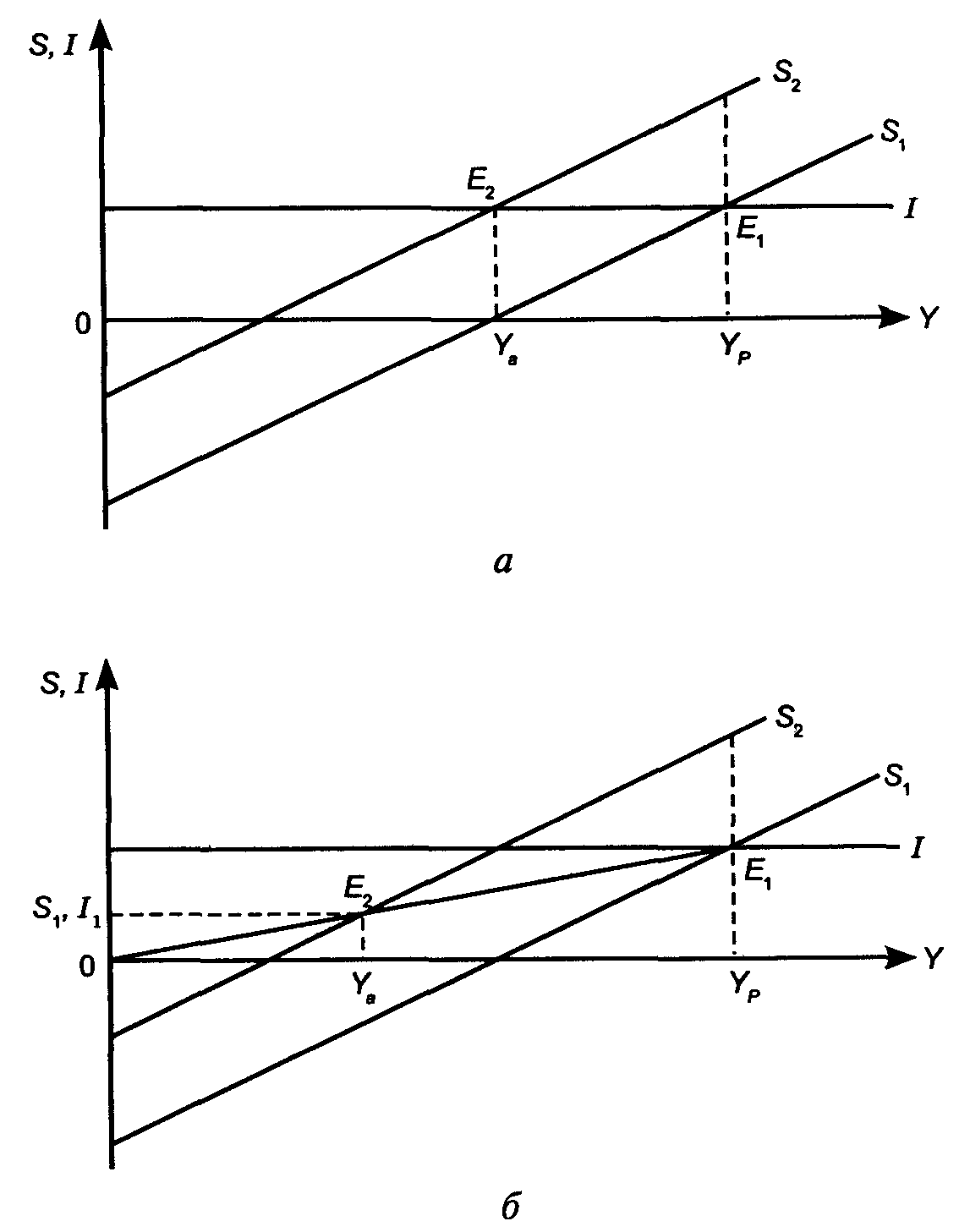

Парадокс бережливости — гипотеза о том, что автономный подъем сбережений без соответствующего увеличения инвестиций ведет к снижению равновесного уровня реального ВНП, а это, в свою очередь, замораживает или даже снижает объем сбережений. Допустим, что домашние хозяйства все разом принимают решение об увеличении сбережений на каждом уровне располагаемого дохода. Результатом этого станет снижение реального ВНП. На рис. 19-4 мы применим метод равенства утечки и инъекции. На рис. 19-4, а первоначально экономика находится в точке Е1 где S = I, а реальный ВНП равен Yp, (потенциальный ВНП). Допустим, что домашние хозяйства неожиданно увеличивают сбережения, создавая автономный рост сбережений и вынуждая к сдвигу функцию сбережений (с S1, на S2). Теперь меняется точка макроэкономического равновесия, она перемещается из Е1 на Е2 где S2 = I, что создает равновесный уровень реального ВНП, равный Ya,. Этот уровень ниже на величину, равную автономному росту сбережений, умноженному на мультипликатор. Итогом роста S стало, таким образом, снижение Y.

Но итогом такого роста S может стать снижение S. Это показано на рис 19-4, б, где соблюдены те же условия, что и в части а, исключая инвестиционную функцию. Допустим, что инвестиции являются возрастающей функцией реального ВНП. Объем инвестиций равен 0, если ВНП равен 0. Объем инвестиций будет расти по мере роста ВНП. Если инвестиционная функция наилучшим образом описывает макроэкономическое состояние, то коллективное намерение увеличить совокупные сбережения действительно приведет к снижению объема сбережений. Сбережения, измеряемые на вертикальной оси, упадут с S1, до S2. Здесь причиной этого является мультиплицированное снижение реального Y, которое сопровождается сдвигом функций сбережений вверх. До сдвига экономика находилась в равновесной точке Е1, где S = I, а ВНП = Yp. Однако после этого сдвига точка равновесия переместилась на Е2, где S1 = I, а реальный ВНП снизился до Ya. Вследствие того что инвестиционные расходы должны быть ниже на более низких уровнях Y, то и равновесный уровень S тоже должен быть ниже. Рис. 19-4, б показывает, что новый равновесный уровень S оказался ниже, чем до автономного повышения S. Случившееся получило название парадокса бережливости.

Рис. 19-4

В периоды рецессии это явление может углубить рецессию, но в периоды инфляционного разрыва оно может помочь экономике вернуться к Yp.

Предложение денег и факторы ее определяющие.

§ 115. Предложение денег

Предложение денег (денежная масса) — категория, которая не так легко поддается определению. Что именно должно включаться в эту категорию? Этот вопрос до сих пор остается актуальным и вызывает определенные споры. Наиболее полным будет, вероятно, следующее определение: предложение денег — те активы, которые широко используются и принимаются как средство платежа. В свою очередь, активы — все, имеющее ценность, что может быть законным предметом собственности. Многими экономистами применяется более практическое определение денежного предложения: предложение денег (денежная масса) является суммой всех декретных и банковских денег. Но в этом определении традиционно была одна трудность, связанная сначала с историческим различием между депозитами до востребования и срочными депозитами, а затем с различием активов по степени ликвидности. Ликвидность — способность активов конвертироваться в средство обмена. Степень ликвидности зависит от легкости и затрат, при которых активы могут конвертироваться в средство обмена.

Традиционно совершенной ликвидностью обладали монеты, бумажные деньги, затем к ним присоединились депозиты до востребования. Но все другие активы были существенно менее ликвидны. В западных странах, например, сберегательные счета нужно было сначала превратить в наличность или в депозиты до востребования, а сами эти счета не могли использоваться как средство обмена. Другими словами, сберегательные счета обладают ликвидностью, но не совершенной. Таким образом, различие между «чисто» денежными и неденежными формами активов вызывает некоторые проблемы. Примером могут быть также так называемые взаимные фонды. Институты взаимных фондов продают свои паи (акции) акционерам, а выручку инвестируют в краткосрочные государственные и краткосрочные ценные бумаги. Функция взаимных фондов — заработать доход своим акционерам. Однако почти во всех институтах акционерам разрешается помесячно списывать часть счетов в чеки. Означает ли это, что взаимные фонды — часть предложения денег? Однозначного ответа на этот вопрос нет.

По указанным причинам различные активы ранжируются по степени их ликвидности. В странах с традиционными развитыми финансовыми рынками физические (индивиды) и юридические (фирмы) лица, как правило, имеют коллекции различных активов, или портфель ценных бумаг, в котором активы «расставлены» по степени их ликвидности. То же самое происходит и в масштабах всей страны. В любой стране имеется несколько рабочих определений предложения денег (денежной массы). Официальные показатели денежной массы называют денежными агрегатами. Они отличаются по набору входящих в них активов. Показать эти различия на российском примере все еще сложно по причинам ограниченности применения как банковских денег (депозитов), так других форм активов, обращающихся на финансовом рынке. Поэтому попробуем рассмотреть, например, американские денежные агрегаты.

Денежный агрегат М1 — наиболее узко определяемый Показатель денежной массы, который включает наличность (монеты и бумажные деньги) и депозиты, конвертируемые в чеки (т. е. обналичиваемые депозиты). В состав М1 включают NOW- и AТS-счета, туристические чеки и все обналичиваемые чеки, которые можно применить для немедленного осуществления сделок и операций.

Денежный агрегат М2 включает все части М1 и дополнительно те активы, которые менее ликвидны в сравнении с М1 такие, как сберегательные депозиты, взаимные фонды денежного рынка, краткосрочные (но все-таки срочные) депозиты на сумму меньше чем 100 тыс. долл., при условии потери процентных доходов. Конечно, граница между М1 и М2 довольно условна, вследствие чего сегодня в США в качестве главного индикатора денежной массы рассматривают М2

Денежный агрегат М3 включает все компоненты М2 плюс долгосрочные депозиты, депозиты американцев в банках Англии и Канады, в зарубежных филиалах американских банков, другие депозиты.

Во всех странах денежная масса находится под контролем центральных банков. Сегодня для большинства стран нормальным считается состояние, при котором центральные банки являются бесприбыльными организациями, обеспечивающими денежную массу без цели максимизации прибыли от производства денег. Поэтому в таких странах объем денежной массы не зависит от альтернативных затрат держания наличности на руках, т. е. от ставки процента. Однако нужно твердо знать, что предложение денег, или денежная масса, определяется решениями властей (в России — решениями федеральных властей).