- •1. Фінанси розглядаються:

- •3. Специфічні ознаки фінансів:

- •4. Як економічний інструмент господарювання фінанси здатні якісно і кількісно впливати на суспільне виробництво.

- •5. Виділяють три основні функції фінансів:

- •14. Вдосконалення фінансового механізму в України здійснюється за напрямками:

- •15. Управління - це сукупність прийомів та методів цільоспрямованої дії наоб'єкт для досягнення певного результату.

- •18. Головними задачами Державної податкової адміністрації України є:

- •19. Державне казначейство України виконує такі функції:

- •20.Завдання державної контрольно-ревізійної служби України

- •30. Елементи сис-ми оподаткування:

- •31. За формою оподаткування

- •42. Джерелами формування місцевих бюджетів виступають:

- •64. Фінансовий менеджмент охоплює три складові:

30. Елементи сис-ми оподаткування:

-обєкт податку-майно, товари, дохід, або його частина, обороти з реалізації товарів, робіт, послуг, операції з постачання товарів, тобто об’єктом є предмет, що підлягає оподаткуванню.

-платник податку-юр чи фіз. Особа, на яку з законом покладено сплачувати податки.

джерело сплати-фонд, з якого сплачується

масштаб вимірювання об’єкта податку-одиниця вимірювання податку

податкова ставка-розмір податку на 1-цю вимірювання

п. пільга-повне або часткове звільнення від оподаткування

п. квота-частка податку в доході платника

п. період-термін, протягом якого завершується формування податкової бази, остаточно визначається розмір под. зобов’язань.

31. За формою оподаткування

прямі

не прямі

За економічним змістом

на доходи

на споживання

на майно

на різні дії (з фін операцій, з реалізації)

За способом стягнення

розкладні

окладні

В залежності від рівня державних органів влади, які встановлюють податки

державні

місцеві

За суб’єктами оподаткування - внески до цільових фондів

Платежі за ресурси:…..

Прямі податки встановлюються відносно платників, їх розмір залежить від розміру об’єкта оподаткування. Кінцевим платником цих податків є той, хто одержує дохід або володіє майном. До прямих податків відносяться: податок на прибуток, прибутковий податок з громадян, податок на промисел, плата за землю, податок з власників транспортних засобів, самохідних машин і механізмів… Ці податки сприяють розподіл податкового тягаря при якому більше податків платить той, хто має високі доходи або більше майна.

Непрямі податки встановлюються на окремі товари, роботи, послуги, включаються у їх ціни. Кінцевими платниками цих податків є споживачі товарів, робіт, послуг. Ці податки включаються у виді надбавки до ціни (ПДВ, акциз, мито).

За економічним змістом прибуткові податки стягуються з юридичних і фізичних осіб. Податки на споживання сплачуються не при одержанні доходів або прибутку, а при їх використанні.

Розкладні встановлюються в загальній сумі відповідно до потреб в доходах, а потім цю суму розкладають або розподіляють по окремим адміністративно-територіальним одиницям або платникам.

Окладні податки встановлюються з початку ставки, а потім розмір податку для кожного платника окремо.

Загальнодержавні (ПДВ, акциз, мито, податок на прибуток, з доходів фізичних осіб, збори на соц. страхування, пенсійний збір…)

Місцеві (комунальний податок, податок з реклами, збір з власників собак, курортний збір, збір за видачу ордеру на квартиру, збір за участь в бігах на іподромі, кіно і телезйомки, аукціони)

Внески до цільових фондів (пенсійний фонд, фонд соціального страхування, фонд соц. страхування з тимчасової втрати працездатності, безробіття)

Платежі за використання природних ресурсів (платежі на геологорозвідувальні роботи виконані за рахунок державного бюджету,державне мито, плата за торговий патент на окремі види підприємницької діяльності...)

32. До неподаткових надходжень Державного бюджету України відносять: надходження коштів від приватизації державного майна, державне мито, адміністративні штрафи та інші грошові стягнення, доходи від реалізації майна, відрахування від плати за транзит природного газу, нафти й аміаку через територію України, інші надходження.

До місцевих бюджетів зараховують наступні надходження: надходження від внутрішніх позик і грошово – речових лотерей, що провадяться за рішенням відповідних представницьких органів влади, згідно з законодавством України. Частина доходів від приватизації держмайна, яка визначається законом про Держбюджет на рік; відрахування, дотації та субвенції з державного бюджету України; надходження від аренди цілісних майнових комплексів, що знаходяться у комунальній власності цього рівня; дивіденд, одержані на акції та цінні папери, що належать державі в акціонерних підприємницьких структурах, створених за участю підприємств комунальної власності цього рівня; готельний збір – гранична ставка збору – 20% добової вартості найманого житла без додаткових послуг; збір за припаркування автотранспорту (сплачують юр.особи та громадяни, які припарковують автомобілі в спеціально обладнаних або відведених для цього місцях); ринковий збір, збір за видачу ордера на квартиру, курортний збір, збір за участь у бігах на іподромі, та збір за виграш; збір за право використання місцевої символіки, збір за право проведення кіно та теле- зйомок., збір з власників собак, збір за проїзд по території прикордонних областей автотранспорту, що прямує закордон.

33. Податкова система — це сукупність різних видів податків, які справляються в державі. Побудова податкової система повинна спиратись на наукові основи, які передбачають застосування таких вимог, як системність, встановлення визначальної бази цієї системи, формування правової основи і вихідних принципів. Вимога системності полягає в тому, що податки повинні бути взаємопов'язані між собою, органічно доповнювати один одного, не заходити в суперечність із системою в цілому та іншими її елементами. Визначальною базою побудови податкової системи є обсяг коштів, якого потребує держава для виконання покладених на неї функцій. Правову основу системи доходів держави становлять відносини власності, а вихідними принципами побудови податкової системи є: стимулювання підприємницької виробничої діяльності та інвестиційної активності, обов'язковість, рівнозначність і пропорційність, рівність, недопущення будь-яких проявів податкової дискримінації, соціальна справедливість, стабільність, економічна обгрунтованість, рівномірність сплати, єдиний підхід, доступність.

34. Податкова політика- д-сть держ в сфері встановлення і стягнення податків. Гол критеріями под.пол. є ек ефективність і соц справедливість. Подат пол. розгляд в 1)широкому плані (вона охоплює питання формування доходів держави за рахунок постійних (податків) і тимчасових (позик) джерел. 2)вузькому (охоплює д-сть держ тільки у сфері оподат-ня – встановлення видів податків, платників, об’єктів, ставок, пільг, термінів і мех-му зарахування в бюджет. Под.пол. ведеться з певних принципів, що відображають її завдання. Осн принципами под.пол. є соц справедливість, рівнопруженість, ек ефективність, стабільність та гнучкість. 1)принцип соц справед-ті означає що держава встановлює таку систему оподаткування, яка враховує всі фактори діяльності юр і фіз осіб- доходи і споживання, майно і приріст грошового капіталу, 2)прин-п рівнонапруженості (всі платники мають рівні зобовязаня. Рівномір-ть досягається: єдиної ставки податку, ПДВ-20%,под на приб-30%, диференційований підхід). 3) ефективність (ефект-ть самого податку і ефект-ть стягненя податків).4)прин-п стабільності- подат п-ка повина виходити з установ-х орієнтирів на певний період. Подат закон-во має бути стабільним і зміню-ватись відповідно до змін ек ситуації в країні. Стабільність подат пол створює і стаб-ть у сус-ві, т.к. дає можли-вість реалізувати інтереси всіх субєктів.5)прин-п гнучкості- подат пол повина вчасно реагувати на зміни ситуації в ек і сус-ві і на зміну стратегічних орієнтирів і завдань ек політиці. Зміни повинні бути чітко аргументовані.

35. Правова характеристика бюджету за його законодавчим регулюванням як у сфері бюджетних взаємовідносин так і у сфері його складання і виконання фінансового стану. Бюджет виступає документом, в якому подається розпис доходів і видатків, що затверджуються у вигляді закону.

За матеріальним змістом бюджет являє собою централізований грошовий фонд держави, обсяг бюджету характеризує річну суму коштів, що проходять через цей фонд.

Державний бюджет як економічна категорія відображає реальні економічні відносини між державою та іншими економічними суб'єктами з приводу утворення та використання централізованого фонду грошових ресурсів країни, призначених для виконання функцій держави шляхом розподілу та перерозподілу ВВП.

Специфічними ознаками бюджетних відносин є: перерозподільчий характер — бюджет виконує функції перерозподілу ВВП між галузями, регіонами, соціальними верствами населення, а також перерозподіл грошових коштів у часі через використання державних позик; всеохоплюючий характер — у ці відносини вступають усі юридичні та фізичні особи; законодавче регулювання, яке здійснюється: бюджетним кодексом; податковим Законодавством; іншими законами, що регламентують надходження доходів і фінансування видатків; прийняттям Закону про бюджет на відповідний бюджетний рік.

Основна частина бюджетних відносин виникає у процесі розподілу та перерозподілу вартості НД.

На стадії первинного розподілу НД у Державному бюджеті концентруються грошові ресурси у вигляді: частини податку на додану вартість; відрахувань на соціальне страхування.

На стадії вторинного перерозподілу НД частина доходів підприємств і населення концентруються у Державному бюджеті для подальшого перерозподілу з метою задоволення суспільних потреб.

Форми прояву бюджетних перерозподільчих відносин: різні види платежів; податки; внески.

Функції

1) розподільча-розподіляючи майже в половину ВВП бюджет формує багато чисельні фонди цільового призначення

2) контрольна-бюджет об’єктивно, через формування і використання фонду грошових коштів держави відображає економічні процеси, які протікають в структурних ланках економіки.

3) забезпечення існування держави-ставить своїм завданням створення матеріально-фінансової бази функціонування держави, утримання апарату управління державою, президентської вл, правоохоронних та фін органів.

36. Бюджетна система - це об'єднання всіх ланок державного бюджету на єдиних принципах. Правові засади бюджетної системи становлять Конституція України, виданий на її основі Закон України "Про бюджетну систему України", інші законодавчі акти. Економічною основою бюджетної системи України виступає народногосподарський комплекс.

Складовими елементами бюджетної системи є її структура, принципи побудови і організація функціонування. Структура бюджетної системи визначається бюджетним устроєм. Він ґрунтується на адміністративно-державному устрої України. Бюджет України об'єднує 13,3 тис. самостійних бюджетів.

Сукупність всіх бюджетів, що входять до складу бюджетної системи України, являє собою зведений (консолідований) Державний бюджет України. Зведений державний бюджет України використовується з метою аналізу і виявлення методів державного регулювання економічного соціального розвитку України.

Бюджет Автономної Республіки Крим об'єднує республіканський бюджет та бюджети районів і міст республіканського підпорядкування Автономної Республіки Крим.

До місцевих бюджетів належать обласні, міські, районні, районні в містах, селищні і сільські бюджети.

Бюджет області об'єднує обласний бюджет, бюджети районів і міст обласного підпорядкування. Бюджет району містить районний бюджет, бюджет міст районного підпорядкування, селищні і сільські бюджети. Селищні і сільські бюджети створюються за рішенням районних, міських Рад народних депутатів при наявності необхідної фінансової бази. Районні та міські Ради народних депутатів визначають доходи відповідних селищних і сільських бюджетів. Бюджет міста, який має поділ, об'єднує міський бюджет та бюджети районів, що входять до його складу.

Бюджетний устрій - це організація і принципи побудови бюджетної системи, її структури, взаємозв'язок між окремими ланками бюджетної системи. Він визначається державним устроєм і адміністративно-територіальним поділом України.

Бюджетний устрій ґрунтується на принципах єдності, повноти, достовірності, гласності, наочності та самостійності усіх бюджетів, що входять до бюджетної системи України.

Принцип єдності бюджету означає існування єдиного розрахунку доходів і видатків кожної ланки бюджетної системи. Єдність бюджетної системи забезпечується єдиними правовою базою, бюджетною класифікацією, формами бюджетної документації, погодженими принципами бюджетного процесу, грошовою системою, соціально-економічною політикою, наданням необхідної статистичної та бюджетної інформації з одного рівня бюджету іншому.

Принцип повноти полягає у відображенні в бюджеті всіх доходів і видатків. Принцип довгостроковості - це формування бюджету на основі реальних показників, науково обґрунтованих нормативів та відображення у звіті про виконання бюджету тільки тих доходів і видатків, які є результатом кінцевих касових операцій банків.

Принцип гласності забезпечує висвітлення в засобах масової інформації показників бюджетів і звітів про їх виконання.

Принцип наочності - це відображення показників бюджетів у взаємозв'язку з загальноекономічними показниками в Україні і за її межами, шляхом використання засобів максимальної інформативності результатів порівняльного аналізу, визначення темпів і пропорцій економічного розвитку.

Державний бюджет України, республіканський бюджет Автономної Республіки Крим, обласні, міські, районні, районні в містах, селищні, сільські бюджети є самостійними. Самостійність бюджетів забезпечується наявністю власних доходних джерел і правом визначення напрямків їх використання відповідно до іншого законодавства.

37. Бюджетний процес – це регламентований законом порядок:

складання, розгляду та затвердження бюджетів всіх рівнів

виконання та контроль за складанням бюджетів

затвердження звітів про виконання бюджетів.

Етапи бюджетного процесу:

складання проектів бюджетів

розгляд та прийняття закону про державний бюджет України і рішення про місцеві бюджети

виконання бюджету

складання, розгляд, затвердження звіту про виконання бюджету.

Організація складання:

КМУ розробляє проект закону «про Державний Бюджет України»

Міністр фінансів відповідає за складання проекту закону «про Державний Бюджет України», визначає організаційно-методичні засади бюджетного планування, які використовуються для підготовки бюджетних запитів і розробки пропозицій проекту Державного Бюджету України

Мін. фінансів на основі прогнозованих макропоказників економічного і соціального розвитку на наступний бюджетний рік визначає загальний рівень доходів та видатків бюджетів для складання пропозицій проекту держбюджету

Не пізніше 1 червня у ВРУ відбувається слухання з питань бюджетної політики на наступний бюджетний період. З доповіддю про основні напрями бюджетної політики виступає Прем’єр Міністр або за його дорученням Міністр фінансів України.

Проект основних напрямків бюджетної політики містить пропозиції КМУ, щодо:

граничного розміру дефіциту (або профіциту) ДБУ у % до ВВП

частки прогнозованого обсягу ВВП, що перерозподіляється через зведений бюджет України (сума всіх бюджетів)

пропозиція щодо граничного розміру державного боргу і його структури

щодо питомої ваги міжбюджетних трансфертів у видатках державного бюджету і вирівнювання між місцевими бюджетами

перелік головних розпорядників коштів

за результатами парламентських слухань ВРУ приймає постанову про схвалення або взяття до відому основних напрямків бюджетної політики на наступний бюджетний період.

Для пропозиції проекту ДБУ мін. фін. розробляє і доводить до розпорядників бюджету…

Бюджетний запит – це документ підготовлений розпорядниками бюджетних коштів. Він містить пропозиції з відповідними обґрунтуваннями, щодо обсягу бюджетних коштів необхідних для діяльності розпорядників на наступний бюджетний період.

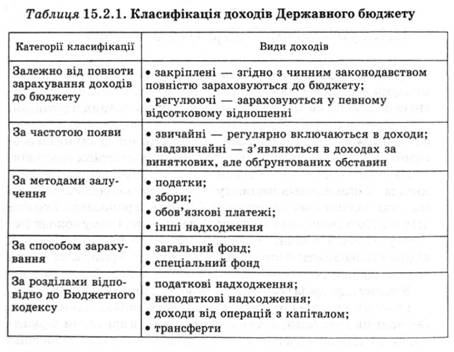

38. Надходження до бюджету-кошти, що залучаються до складу доходів держбюджету з метою фінансування запланованих видатків.

Податкові надходження — це передбачені податковими законами України загальнодержавні та місцеві податки, збори й інші обов'язкові платежі.

Неподаткові надходження включають усі безповоротні надходження, крім доходів від продажу капіталу, всі надходження від штрафів і санкцій, крім штрафів за порушення податкового законодавства, а також добровільні, невідплатні поточні надходження з недержавних джерел. Таким чином, неподатковими надходженнями визнаються:

доходи від власності та підприємницької діяльності;

адміністративні збори і платежі, доходи від некомерційного та побічного продажу;

надходження від штрафів та фінансових санкцій;

інші неподаткові надходження.

Доходи від операцій з капіталом охоплюють реалізацію основного капіталу, державних запасів, землі та нематеріальних активів і включають:

надходження від продажу основного капіталу;

надходження від реалізації державних запасів товарів;

надходження від продажу землі та нематеріальних активів;

податки на фінансові операції та операції з капіталом.

Трансферти — це кошти, одержані від інших органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших держав або міжнародних організацій на безоплатній та безповоротній основі.

Офіційні трансферти включають невідплатні, безповоротні платежі, отримані від інших органів державного управління, недержавних джерел або міжнародних організацій. Офіційні трансферти можуть надходити:

від органів державного управління;

урядів зарубіжних країн та міжнародних організацій;

з іншої частини бюджету

39. Видатки бюджету – це кошти, що спрямовуються на фінансування програм та заходів, передбачених відповідним бюджетом. Видатками не вважають ті фінансові ресурси, що використовуються з метою погашення боргових бюджетних зобов'язань, а також повернення надмірно сплачених до бюджету сум. До витрат бюджету належать видатки бюджету та кошти, що спрямовуються на погашення основної суми боргу, що виникає в процесі фінансування бюджету.

Видатки бюджету можна групувати за різними ознаками:

-за суспільним призначенням (видатки на економіку, на соц. Заходи, на оборону, на управління)

-за формою бюджетного фінансування (проектне фінансування, бюджетні кредити, кошторисне фінансування, бюджетні трансферти)

-за рівнем бюджетної системи (видатки державного бюджету, місцеві бюджети)

-за роллю у розширеному відтворенні (пточні, капітальні)

40. Бюджетний дефіцит - це перевищення видатків бюджету над його доходами. Це показник негативних явищ в економіці, що зумовлюють інфляцію грошової одиниці.

Причини виникнення бюджетного дефіциту:

Необхідне здійснення великих держвкладень у розвиток економіки з метою її структурної перебудови, що у майбутньому зможе забезпечити приріст ВВП і НД, зміцнити економіку могутності держави та підвищення матеріального і культурного рівня життя населення;

кризові явища в економіці;

неефективність фінансово-кредитних зв’язків;

надзвичайні події, що потребують використання великих коштів, а звичайних ресурсів для цього не вистачає;

нездатність влади тримати під контролем фінансової ситуації.

Нецільове та неефективне використання бюджетних коштів;

Значний обсяг тіньової економіки.

Одним з найважливіших напрямків сучасної фінансової політики уряду України є подолання бюджетного дефіциту. При розробці заходів по вирішенню цієї складної проблеми слід враховувати, що сам бюджетний дефіцит як такий не є злом. Головне — це розмір бюджетного дефіциту, який співставляється із величиною створеного валового національного продукту. Досвід західних країн доводить, що допустимим розміром дефіциту бюджету є 2 — 3 % ВНП, в таких межах він не тільки не дає негативних наслідків, а навіть сприяє розвитку економіки, пожвавленню ділової активності. Така практика має назву "дефіцитного фінансування". Шляхи подолання бюджетного дефіциту:

— оздоровлення економіки країни;

— перебудова податкової системи в напрямку зменшення податкового тягаря і стимулювання ділової активності;

— скорочення бюджетних дотацій;

— зменшення фінансування державних інвестицій;

— запровадження обов'язкового медичного страхування;

— економне і цільове витрачання бюджетних коштів;

— посилення контрольної роботи за своєчасною і повною сплатою податків;

— скорочення видатків на управління і оборону;

— використання неемісійних джерел покриття бюджетного дефіциту та ін.

41. Місцеві фінанси - це система економічних відносин, за допомогою якої розподіляється і перерозподіляється національний доход на економічний і соціальний розвиток територій.

В основі визначення місцевих фінансів лежить чіткий розподіл повноважень між державною владою та місцевим самоврядуванням. Розподіл вказаних повноважень визначається теоріями місцевого самоврядування:

1. Теорія природних прав общини — існують природні права общини на зразок природних прав людини і громадянина. Община, як самоврядний територіальний колектив, є таким же утворенням, що й держава. Місцеве самоврядування має власну компетенцію, а держава може впливати на діяльність територіального колективу через законодавство.

2. Державна теорія місцевого самоврядування — органи місцевого самоврядування є органами державного управління, перебувають у структурі державної влади та підпорядковані їй. Функції та завдання місцевого самоврядування визначаються державною владою.

3. Теорія муніципального дуалізму — органи місцевого самоврядування мають власну компетенцію у сфері громадсько-господарських відносин. У сфері політичних відносин місцеві органи перебувають у структурі державної влади та є її представниками на місцевому рівні. Ця теорія набула особливої актуальності з підписанням у 1985 р. Європейської хартії про місцеве самоврядування. Характерна для України.

Отже, місцеві фінанси — система формування та використання фінансових ресурсів для забезпечення місцевим органам влади виконання покладених на них функцій і завдань, як власних, так і делегованих державною владою.

В основі розмежування повноважень між державною та місцевою владою лежать такі принципи:

1) доцільність; 2) ефективність; 3) субсидіарність.

За чинним законодавством, до сфери компетенції місцевого самоврядування належать:

1) соціальне обслуговування; 2) початкова і середня освіта;

3) охорона здоров'я; 4) дорожнє господарство;

5) благоустрій; 6) житлово-комунальне господарство;

7) працевлаштування безробітних; 8) економічна інфраструктура;

9) екологічні проблеми;

10) організація землекористування.

Необхідність існування місцевих фінансів визначається певними причинами:

1) товарно-грошові відносини;

2) наявність територіальних колективів;

3) відокремлення функцій і завдань місцевого самоврядування.