- •Зміст, предмет і мета аналізу банківської д-сті. Об’єкти і суб’єкти. Основні принципи абд.

- •4.Організація аналітичної роботи в банку. Осн. Етапи проведення аналізу д-сті банку та їх х-ка

- •5. Інформаційне забезпечення аналізу б-ої діяльності.

- •6. Поняття банківських ресурсів та їх класифікація.

- •7. Суть і функції власного капіталу банку. Мета, завдання та інф. Забезпечення аналізу власного капіталу.

- •8Аналіз структури влас. Капіт., оцінка його вартос. Та ефектив. Викор. Коефіцієнт. Аналіз власного капіталу.

- •9. Поняття регулятив. Капіталу і методика його розрахун. Аналіз дотрим. Банком нормативів капіталу. Аналіз процесу капіталізації банків.

- •10. Аналіз порядку формування статутного капіталу банку

- •11.Аналіз регулятивного капіталу, спеціальних фондів, резервів та нерозподіленого прибутку банку(ше див 9)

- •12. Аналіз субординованого капіталу.

- •13. Аналіз структури, витратності та ефективності використання зобов’язань

- •14. Аналіз структури депозитних операцій банку. Оцінка стабільності депозитів.

- •15. Аналіз використання міжбанківського кредиту у формуванні ресурсів банку, їх роль у регулюванні рівня ліквідності банку.

- •17. Зміст, завдання, інформаційні джерела та напрями аналізу активів банку.

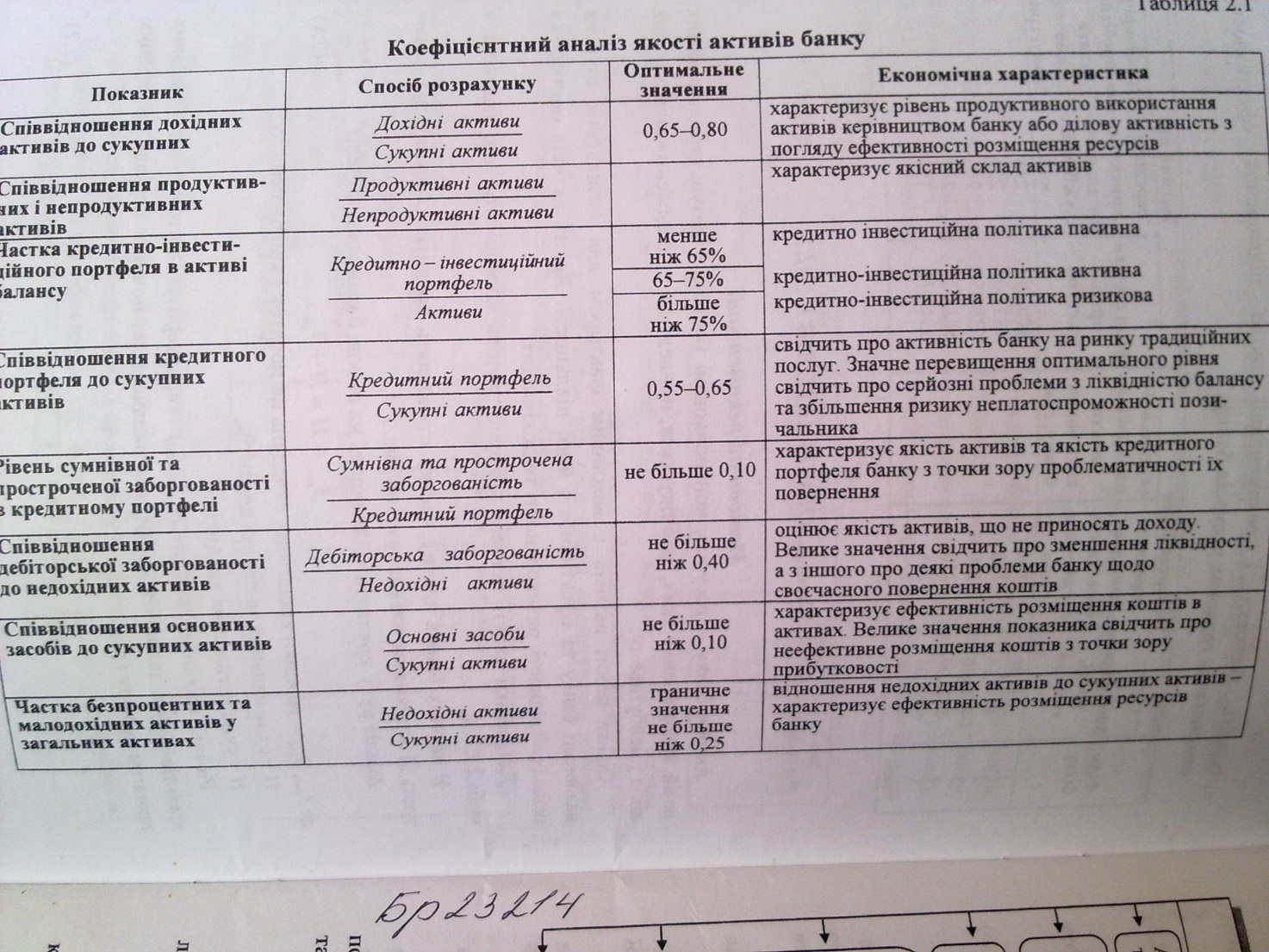

- •18. Аналіз активів за допомогою системи коефіцієнтів.

- •19. Аналіз структури, масштабів і динаміки кредитної діяльності банку.

- •20. Аналіз руху кредитів. Аналіз погашення наданих кредитів.

- •21. Аналіз дотримання банком нормативів кредитного ризику.

- •22. Аналіз якості кредитного портфеля з погладу ризику та захищеності від можливих втрат.

- •23. Аналіз дохідності та ефективності кредитних операцій.

- •24. Аналіз операцій банку з цінними паперами

- •25. Вимоги щодо прямих інвестицій, які здійснюються банком: аналіз дотримання банком нормативів інвестування.

- •26. Методика формування резерву під знецінення цп та аналіз його достатності.

- •27. Аналіз дохідності операцій із цінними паперами

- •28. Аналіз масштабів, динаміки та структури валютних операцій

- •29. Аналіз валютної позиції та дотримання банком лімітів валютної позиції.

- •30. Аналіз кореспондентської мережі банку

- •31. Особливості аналізу обмінних операцій

- •32. Аналіз дохідності та ефективності валютних операцій банку.

- •33. Аналіз стану та руху основних засобів та нематеріальних активів.

- •35. Аналіз лізингових операцій банку.

- •37. Аналіз форфейтингових операцій банку.

- •38. Аналіз розрахунково-касового обслуговування клієнтів

- •39. Аналіз операцій з банківськими платіжними картками

- •40. Аналіз нетрадиційних банківських послуг

- •41. Аналіз обсягів, динаміки, структури та стабільності доходів.

- •42. Аналіз відносних показників дохідності.

- •43. Визнвчення впливу факторів на зміну суми доходів.

- •44. Аналіз обсягів, динаміки, структури витрат.

- •45. Аналіз відносних показників по витратах.

- •49. Аналіз розподілу прибутку

- •50. Показники прибутковості та рентабельності діяльності банку.

- •51. Декомпозиційний аналіз показників прибутковості.

- •52. Аналіз ефективності діяльності працівників банку

- •53. Аналіз прибутковості окремих банківських продуктів, клієнтів, ринків

- •54. Значення, мета і завдання та інформаційне забезпечення аналізу ліквідності банку. Ліквідність «запас» і ліквідність «потік»

- •55. Система показників ліквідності. Аналіз дотримання банком нормативів ліквідності.

- •56. Фактори впливу на стан ліквідності банку: сезонні, циклічні, структурні та ін.

- •59. Методи оцінки потреби банку в ліквідних коштах: методи фондового пулу, структурування фондів, аналіз показників ліквідності.

- •60. Аналіз розриву ліквідності.

- •61. Види банківських ризиків та методи їх оцінки

- •62. Підходи нбу до оцінювання ризиків. Система оцінки ризиків та стрес-тестування.

- •63. Аналіз і управління кредитним ризиком

- •64. Аналіз і управління валютним ризиком.

- •65. Аналіз і управління інвестиційним ризиком.

- •66. Аналіз і управління ринковим ризиком.

- •67. Аналіз і управління процентним ризиком.

- •68. Аналіз і управління операційним ризиком.

- •69. Аналіз загального розміру банківських ризиків.

- •70. Аналіз ділової активності та ек-го потенціалу банку.

- •71. Аналіз ділової активності методом співставлення та взаємозв’язки між джерелами інвестування і напрямами вкладень в активи.

- •72. Аналіз фінансової стійкості і надійності банку. Аналіз показників фін-ї рівноваги (стійкості) банку

- •73. Поняття надійності банку, реальна та теоретична надійність банку. Показники оцінки надійності банку.

- •74. Суть і різновиди рейтингових оцінок діяльності банку.

- •75. Аналіз фінансового стану банку на основі camels.

- •76. Відкриті рейтингові системи оцінювання діяльності банку.

18. Аналіз активів за допомогою системи коефіцієнтів.

19. Аналіз структури, масштабів і динаміки кредитної діяльності банку.

Аналіз кредитної діяльності банку передбачає вирішення таких завдань: ♦ визначення ступеня та типу концентрації ризику кредитного портфеля, його відповідності зовнішньому покриттю і достатності створених резервів покриття фактичних і потенційних збитків; ♦ оцінювання адекватності кредитного ризику сумі передбачуваного прибутку; ♦ визначення кредитоспроможності позичальників з метою зниження кредитного ризику; ♦ визначення ефективності кредитних операцій, що дає змогу вибрати доцільний варіант розміщення ресурсів; ♦ зниження ризику неповернення позики.

Аналіз кредитних операцій доцільно проводити в такій послідовності: => аналізуються масштаби кредитної діяльності банку порівняно з попередніми періодами та іншими банками;

=> аналізується рух кредитів;

=> розраховується оборотність кредитів;

=> визначається рівень диверсифікації кредитних вкладень, який дає змогу максимально знизити ризик неповернення позики;

=> оцінюється повернення позик;

=> проводиться кількісне оцінювання структури кредитного портфеля залежно від різноманітних класифікаційних ознак;

=> виявляється якість кредитного портфеля з погляду ризику і ступеня забезпеченості кредитів;

=> аналізується дохідність та ефективність кредитних операцій.

Аналіз кредитної діяльності банку доцільно починати з визначення місця, яке посідають кредитні операції в загальному обсязі активів банку, тобто необхідно дати загальну оцінку масштабів кредитної діяльності. Для цього розраховується коефіцієнт частки кредитів у загальних активах банку за формулою: Чк.о = Середні кредитні вкладення / Середні активи

Цей показник може бути розрахований як у цілому за аналізований період, так і на якусь певну дату, тобто на початок, чи кінець періоду. Він показує частку кредитних операцій у загальних активах банку і характеризує кредитну активність банку. Якщо даний коефіцієнт занадто високий, то це означає, що діяльність банку, можливо, недостатньо диверсифікована, що, у свою чергу, підвищує ризик у разі погіршення кредитного портфеля. Навпаки, коефіцієнт низький свідчитиме про те, що банк недостатньо використовує джерела фінансування у процесі формування прибуткових активів і тим самим обмежує свій прибутковий потенціал.

Банк, який занадто перевантажений позиками, має високий коефіцієнт частки позик у загальних активах. Показник понад 65 % вважається високим. Ліквідні банки мають нижчий рівень цього коефіцієнта, але більшу частку коштів у короткострокових коштах грошового ринку та в інвестиційних цінних паперах, які, у свою чергу, можуть легко конвертуватися в грошові кошти, що потім можуть бути видані у формі позик.

20. Аналіз руху кредитів. Аналіз погашення наданих кредитів.

Аналіз оборотності позик доцільно починати з порівняння дебетових та кредитових оборотів за позиковими рахунками.

![]()

Якщо дебетовий оборот значно перевищує кредитовий, то це свідчить про небезпечну політику банку з нарощування видачі позик в умовах несвоєчасного їх повернення.

Поняття оборотності позик базується на загальному понятті оборотності оборотних коштів, яке розраховується як відношення виручки від реалізації (оборот за певний період) до середніх залишків оборотних коштів.

Кредитний оборот оцінюється за якийсь певний період, а залишки позик фіксуються на певну дату. Для порівнянності розраховуються середні залишки позик. Якщо є дані на дві дати, для розрахунку середніх залишків застосовується формула простої арифметичної:

![]() ,

де

,

де

![]() — середній залишок заборгованості за

позиками; Ппоч,

Пкін

— залишок заборгованості за позиками

відповідно на початок та кінець періоду.

— середній залишок заборгованості за

позиками; Ппоч,

Пкін

— залишок заборгованості за позиками

відповідно на початок та кінець періоду.

За наявності даних більше, ніж на дві дати, для розрахунку середньої величини застосовується середня хронологічна моментного ряду за формулою:

,

,

де n — кількість дат, на які є заборгованість за позиками.

Аналогічно до загальної методики оборотність позик аналізується за допомогою таких показників:

Швидкість обертання позики, або кількість оборотів кредитних коштів (N):

![]() .

.

При цьому оборот з повернення являє собою суму погашених позик або дохід від реалізації кредитів (разом із процентами).

Даний показник (N) характеризує, скільки оборотів здійснюють кредити за аналізований період.

Тривалість одного обороту в днях:

![]() або

або

![]() ,

,

де

![]() — тривалість одного обороту в днях;

— тривалість одного обороту в днях;

![]() — кількість днів в аналізованому

періоді;

— кількість днів в аналізованому

періоді;

![]() — кількість оборотів позики за період

(швидкість обороту позики);

— кількість оборотів позики за період

(швидкість обороту позики);

![]() — середній залишок позики;

— середній залишок позики;

![]() — кредитний оборот (дохід від кредитної

операції).

— кредитний оборот (дохід від кредитної

операції).

Наведений показник демонструє, за скільки днів позики проходять повний оборот. Ці два показники перебувають в оберненій залежності — із зростанням швидкості обороту тривалість одного обороту позики зменшується.

Однією з головних проблем кредитної діяльності банків у сучасних умовах є несвоєчасне погашення наданих позик.

У процесі аналізу своєчасності повернення кредитів треба: визначити загальну суму простроченої заборгованості за позиками банку і процентів за ними; проаналізувати зміни цієї суми в динаміці; розглянути структуру простроченої заборгованості у розподілі клієнтів; проаналізувати давність її виникнення; з’ясувати причини виникнення простроченої заборгованості у кожному випадку; визначити суму і частку кредитів, погашених через рахунок прострочених позик у загальній сумі кредитів; проаналізувати заходи, яких вживає банк для стягнення простроченої заборгованості і процентів.

Структура «кредитного портфеля» банку може вважатися задовільною у тому разі, якщо питома вага кредитів без забезпечення, сумнівних до повернення, прострочених і пролонгованих становить не більше 30 %. За вищої частки «проблемних» кредитів кредитна діяльність банку оцінюється як «ризикована».

Найбільшу увагу у процесі аналізу погашення позик слід приділяти такій групі кредитів, як «прострочені». Обсяг та тривалість простроченої заборгованості аналізуються залежно від терміну її виникнення та частки кожної групи в загальній сумі прострочених кредитів.

Страхування кредитних операцій, як спосіб захисту від кредитного ризику, означає, що банки повинні створювати страхові резерви як на мікро-, так і на макрорівні, а також страхувати окремі високоризиковані кредитні угоди в спеціалізованих страхових організаціях.