- •Глава 1. Сущность инфляции, формы ее проявления и виды.

- •1. Сущность инфляции, формы ее проявления и виды

- •Инфляция по степени интенсивности бывает следующих видов:

- •По способам возникновения:

- •По формам проявления инфляция бывает:

- •1.2 Показатели, характеризующие уровень инфляции

- •1.3. Социально-экономические последствия инфляции

- •Глава 2. Причины инфляции спроса и инфляции издержек

- •2.1. Причины инфляции спроса и инфляции издержек

- •Данные об объемах предоставленных кредитов в 2009г., млн. Руб.

- •2.2. Особенности инфляционного процесса в России

- •Глава 3. Методы стабилизации денежного оборота

- •3.1. Основные формы стабилизации денежного обращения в условиях инфляционных процессов

- •Цели и результаты денежно-кредитной политики

Цели и результаты денежно-кредитной политики

Согласно «Основным направлениям единой государственной денежно-кредитной политики на 2008 год» ее основной целью было снижение инфляции. Рост цен на потребительском рынке за 2008 год должен был составить 6—7%. Уровень базовой инфляции, соответствующий поставленной цели, оценивался в диапазоне 5—6%. Темпы прироста ВВП предполагались в интервале 5,4—6,7% в зависимости от вариантов прогноза социально-экономического развития Российской Федерации.

По итогам 2008 года темп прироста ВВП со ставил 5,6%, потребительские цены возросли на 13,3%, базовая инфляция составила 13,6%.

В первой половине 2008 года в условиях сохраняющейся тенденции к росту мировых цен на продовольствие и энергоносители и, соответственно, ускорения роста потребительских цен внутри страны Банк России предпринимал меры, направленные на сдерживание инфляции. В качестве антиинфляционных мер применялось повышение процентных ставок по операциям Банка России и увеличение нормативов обязательных резервов. Кроме того, в целях совершенствования механизма реализации денежно-кредитной политики и формирования условий для повышения гибкости курсообразования и постепенного перехода к плавающему валютному курсу рубля Банк России во II квартале 2008 года внес корректировки в действующую практику осуществления валютной политики — стал проводить плановые покупки иностранной валюты на внутреннем рынке и последовательно расширять коридор допустимых колебаний рублевой стоимости бивалютной корзины.

Однако с августа 2008 года под воздействием негативного влияния мирового финансового кризиса и существенного снижения цен на нефть на международных рынках фундаментальные условия функционирования российской экономики стали резко меняться. Усиление оттока капитала, резкое снижение котировок российских ценных бумаг, ужесточение условий доступа российских банков на мировые рынки капитала вызвали ослабление платежного баланса и устойчивые ожидания ослабления рубля.

В сложившейся ситуации требовались меры, направленные на предотвращение дестабилизации ситуации на внутреннем валютном рынке и создание условий для адаптации российской экономики к изменениям внешней конъюнктуры. В целях недопущения резкого ослабления рубля Банк России осуществлял продажи иностранной валюты на внутреннем валютном рынке, а с 11 ноября 2008 года перешел к плавной девальвации национальной валюты, завершившейся 23 января 2009 года.

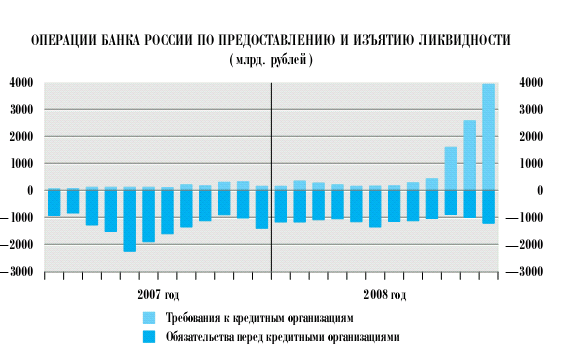

Изменившиеся внешние и внутренние факторы во второй половине 2008 года привели к сокращению ликвидности российского банковского сектора и свертыванию кредитной активности, что требовало от Банка России действий, направленных на поддержание стабильности и бесперебойного функционирования банковской системы. В этой связи проведенное Банком России повышение процентных ставок по своим операциям в целях ограничения оттока капитала и снижения инфляционного давления сопровождалось существенным увеличением объемов предоставляемой рублевой ликвидности, расширением доступа кредитных организаций к операциям рефинансирования и совместными с Правительством Российской Федерации действиями по поддержанию финансовой стабильности в стране.

Сохранение высоких темпов инфляции, ослабление рубля и возобновление процесса долларизации, падение темпов роста цен на активы, снижение темпов экономического роста во втором полугодии 2008 года привели к резкому снижению темпов роста спроса на национальную валюту во второй половине года.

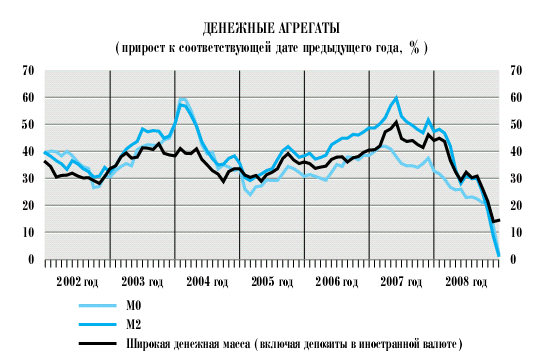

Предложение рублевых денежных средств также сокращалось вследствие значительного увеличения продаж иностранной валюты Банком России на внутреннем валютном рынке и снижения кредитной активности банковской системы. В результате в течение 2008 года годовой темп прироста денежной массы (М2) заметно снизился и на 1.01.2009 составил всего 1,7% (47,5% на 1.01.2008) (рис. 1).

Скорость обращения денег, рассчитанная по денежному агрегату М2, снизилась в среднегодовом выражении на 2,1%, в то время как в

2007 году ее снижение составило 18,6%. Одной из основных причин замедления снижения скорости обращения денег было усиление процесса долларизации во второй половине 2008 года.

Рис. 1.

За 2008 год суммарный объем нетто-продаж наличной иностранной валюты населению через обменные пункты составил около 47,5 млрд. долларов США, при этом примерно 30 млрд. долларов США — только за IV квартал. Это привело к снижению темпов роста наличных денег (М0). В результате за отчетный год денежный агрегат М0 увеличился на 2,5% (за 2007 год его прирост составил 32,9%) (рис.2).

Наиболее значительно по сравнению с другими денежными агрегатами сократились депозиты “до востребования”, которые формируются в основном за счет средств на расчетных и текущих счетах нефинансовых организаций и отражают (так же как и наличные деньги) трансакционные потребности экономики.

Рис. 2

Так, за 2008 год их объем в абсолютном выражении снизился на 8,9% (за 2007 год прирост составил 52%).

За 2008 год существенно снизились годовые темпы прироста срочных депозитов в национальной валюте. Несмотря на рост процентных ставок, объем срочных рублевых депозитов за отчетный год увеличился всего на 9,7% (за 2007 год темп прироста этого показателя составил 55,8%). При этом за IV квартал 2008 года срочные депозиты в национальной валюте сократились в абсолютном выражении на 7,4%.

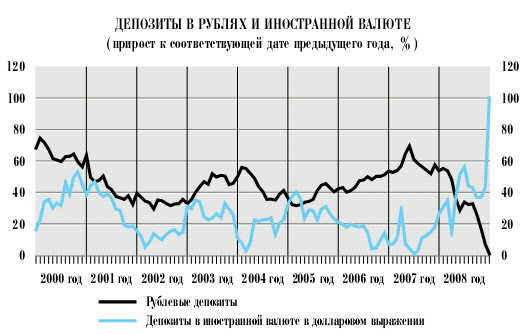

В наибольшей степени уменьшились рублевые депозиты населения, причем отток наблюдался как по краткосрочным, так и по долгосрочным вкладам. В результате в целом за отчетный год рублевые депозиты населения в абсолютном выражении сократились на 3,4%, а их доля в структуре всех депозитов в национальной валюте уменьшилась с 47,7% на 1.01.2008 до 45,5% на 1.01.2009 (рис. 3).

Рис. 3

Объем депозитов в иностранной валюте за 2008 год увеличился в долларовом выражении почти в два раза, причем наиболее значительным рост депозитов в иностранной валюте был также в IV квартале отчетного года.

Широкая денежная масса (включающая депозиты в иностранной валюте) увеличилась за 2008 год на 14,6%, в то время как за 2007 год ее прирост составил 44,2%. Доля депозитов в иностранной валюте в структуре широкого денежного агрегата возросла с 9,3% на 1.01.2008 до 19,6% на 1.01.2009, а в структуре общего объема депозитов банковской системы — увеличилась с 12,5 до 25,3%. Таким образом, степень долларизации депозитов к началу 2009 года приблизилась к уровню 2004—2005 годов (рис.4).

Рис. 4

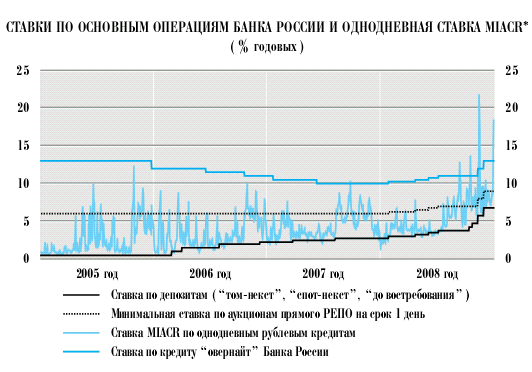

Процентная политика Банка России в 2008 году была направлена на снижение инфляции и дестимулирование оттока капитала. В этих целях в течение отчетного года Банк России несколько раз поднимал процентные ставки по своим операциям.

В результате минимальная процентная ставка по аукционам прямого РЕПО на срок 1 день, через которые предоставлялся наибольший объем ликвидности банковскому сектору, была повышена с 6,0% годовых на 1.01.2008 до 9,0% годовых на 1.01.2009.

За этот же период ставка по кредитам «овернайт», формирующая верхнюю границу коридора процентных ставок по операциям Банка России, была повышена с 10,0 до 13,0% годовых.

Ставка по депозитным операциям на условиях «том-некст», «спот-некст» и «до востребования», служащая нижней границей коридора процентных ставок, была увеличена с 2,75 до 6,75% годовых (рис. 5).

Рис. 5

В течение 2008 года соответственно повышались и процентные ставки по другим операциям предоставления и изъятия ликвидности. Повышение процентных ставок Банка России сопровождалось увеличением объемов предоставляемой ликвидности кредитным организациям через операции рефинансирования (особенно в IV квартале отчетного года) (рис. 6).

Острая потребность российских кредитных организаций в ликвидных средствах вызвала резкое повышение спроса на рублевые инструменты межбанковского кредитного рынка. Несмотря на предпринимаемые Банком России меры по увеличению предоставления рублевых средств кредитным организациям, процентные ставки российского межбанковского рынка в августе—декабре 2008 года резко возросли.

Так, средневзвешенная процентная ставка по однодневным рублевым кредитам на московском межбанковском рынке увеличилась с 3,8% годовых в среднем за первое полугодие 2008 года до 8,3% годовых в среднем за декабрь (при этом максимальное среднемесячное значение ставки отмечалось в ноябре 2008 года — 9,5% годовых).

Эти процессы обусловили повышение стоимости кредитных ресурсов для нефинансового сектора экономики. Средневзвешенная процентная ставка по кредитам нефинансовым организациям в рублях на срок до 1 года увеличилась в 2008 году с 10,4% годовых в январе до 15,5% годовых в декабре. Наибольший рост процентных ставок в сегменте краткосрочного кредитования нефинансовых организаций в рублях происходил в периоды значительного ухудшения конъюнктуры зарубежных финансовых рынков — в I квартале и во второй половине 2008 года. В сегменте рублевого долгосрочного кредитования нефинансовых организаций рост процентных ставок был более умеренным и равномерным в течение 2008 года. Так, средневзвешенная процентная ставка по кредитам нефинансовым организациям в рублях на срок свыше 1 года возросла с 12,0% годовых в январе до 14,1% годовых в декабре.

Рис. 6.

В течение 2008 года в условиях ограничения источников пополнения ресурсной базы кредитные организации повышали привлекательность банковских депозитов. В частности, процентная ставка по вкладам физических лиц в рублях сроком от 1 года до 3 лет увеличилась с 8,3% годовых в январе до 10,9% годовых в декабре. За 2008 год значительно возросли процентные ставки по краткосрочным депозитным операциям российских банков. По вкладам физических лиц в рублях сроком от 1 до 30 дней процентная ставка увеличилась с 2,0% годовых в январе до 6,4% годовых в декабре, по вкладам сроком от 1 до 3 месяцев — соответственно с 5,1 до 7,4% годовых, по вкладам на срок от 3 до 6 месяцев — с 7,4 до 9,9% годовых. Рост процентных ставок по краткосрочным депозитным операциям банков в основном происходил во второй половине 2008 года (рис. 7).

Рис. 7

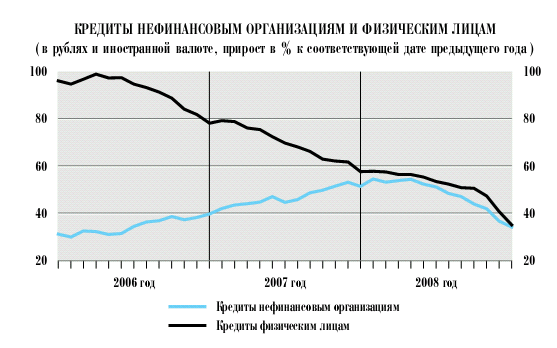

Темпы прироста кредитов, выданных нефинансовым организациям и физическим лицам, в 2008 году существенно снизились. Значительное сокращение как предложения кредитов со стороны банковского сектора, так и спроса на кредиты со стороны экономических агентов обусловили снижение темпа прироста общей задолженности по кредитам с 53% за 2007 год до 34,5% за 2008 год.

Удорожание кредитов для реального сектора экономики, значительное падение цен на ценные бумаги российских эмитентов, которые могли использоваться в качестве обеспечения, снижение платежеспособности заемщиков, замедление темпов экономического роста и повышение курсовых рисков определяли снижение спроса на кредиты со стороны нефинансовых организаций и населения.

Возможности банковской системы по выдаче кредитов также заметно сократились вследствие ужесточения условий заимствования (в том числе повышения процентных ставок) как внутри страны, так и за рубежом, уменьшения рублевой депозитной базы из - за перевода экономическими агентами средств в иностранную валюту. В условиях сохраняющихся девальвационных ожиданий кредитные организации также избегали создания активов, номинированных в рублях.

Наиболее резким было снижение темпов роста рублевых кредитных агрегатов. Годовые темпы их прироста в секторе нефинансовых организаций снизились с 54,8% на 1.01.2008 до 28,5% на 1.01.2009 (при этом в ноябре задолженность по кредитам сократилась в абсолютном выражении). В секторе физических лиц годовые темпы прироста рублевых кредитов на соответствующие даты снизились с 62,6 до 37,8% (задолженность в абсолютном выражении снизилась в ноябре и декабре).

Падение темпов прироста кредитных агрегатов в иностранной валюте (в рублевом выражении) было менее существенным, чем кредитов в национальной валюте. В секторе физических лиц темпы прироста кредитов в иностранной валюте сократились с 33% в 2007 году до 18,7% в 2008 году, а в секторе нефинансовых организаций они, напротив, увеличились с 42,9 до 51%. Однако такая динамика во многом обусловлена резким ослаблением валютного курса рубля и как следствие — увеличением объема валютных кредитов в рублевом выражении. Сокращение годовых темпов прироста кредитов в иностранной валюте в долларовом выражении было более значительным [6].

ЗАКЛЮЧЕНИЕ

Термин «инфляция» буквально означает вздутие. И действительно, финансирование государственных расходов, при помощи бумажноденежной эмиссии с прекращением размена банкнот на металл приводило к «вздутию» денежного обращения и обесцениванию бумажных денег.

Современная инфляция — многофакторный процесс и ее основные причины (факторы) инфляции делятся на две группы:

1) денежные (монетарные) факторы, вызывающие нарушение закона денежного оборота, когда выпуск денег сверх потребностей в них товарооборота и избыточная денежная масса порождает неоправданное расширение спроса, реакцией на которое является рост цен;

2) неденежные факторы, обусловливающие рост издержек производства, который, в свою очередь, вызывает рост цен, поддерживаемый последующим подтягиванием денежной массы к их возросшему уровню.

В зависимости от преобладания факторов той или иной группы различают два типа инфляции: инфляцию спроса и инфляцию издержек. Поэтому основными формами проявления инфляции являются:

• общий рост цен;

• снижение курса национальной валюты.

Основное разрушающее воздействие инфляции состоит не в самом росте цен, а в неравномерности их повышения, когда они перестают давать верные сигналы для принятия решений о покупках товаров и, что особо важно, для осуществления политики инвестиций, превращаясь тем самым в мощный дестабилизирующий фактор. Она воздействует на все сферы экономической жизни страны и приводит к диспропорциям в развитии общественного производства, экономическим разрывам, оказывая тяжелые последствия на экономику и перераспределение доходов различных социальных групп.

СПИСОК ЛИТЕРАТУРЫ

Агапов Г. Е., Базулин Ю. В. Деньги, кредит, банки – М.:ТК Велби Проспект, 2007г. – 624 с.

Владимирова М.П. Деньги, Кредит, Банки: учебн. пособие / под ред. М.П. Владимировой, А. И. Козлова. – М.:КНОРУС, 2008г. – 288 с.

Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой: учебник – М.: Высшее образование, 2008г. – 620 с.

Деньги. Кредит. Банки: Учебник для вузов/Е.Ф. Жуков, Н.М. Зеленкова, Л.Т. Литвиненко/ Под ред. проф. Е.Ф. Жукова. –– М.: ЮНИТИ, 2008 – 600 с.

Свиридов Деньги, Кредит, Банки: Учебное пособие. — Ростов н/Д.: Март — 2008. — 480 с.

Годовой отчет Центрального банка Российской Федерации за 2008 год

http://e-lib.gasu.ru/eposobia/shvakov/R_1_6.html

http://www.realestate.ru/new.aspx?id=16963