- •Основные понятия листинга

- •Этапы и цели листинга

- •3. Листинг на фондовой бирже

- •Нормативные требования к котировальным спискам

- •Листинг по облигациям

- •6. Листинг акций

- •Льготные условия для включения в Котировальные списки «а1», «а2», «б» ценных бумаг эмитентов, созданных в результате реорганизации При несоблюдении отдельных требований по листингу ценных бумаг

- •При соблюдении общих условий по листингу

- •Новости листинга

- •8. Делистинг

3. Листинг на фондовой бирже

Режим, регулирующий допуск ценных бумаг к котировке, в совокупности с порядком проведения операций с фондовыми ценностями образует сердцевину биржевого механизма, обслуживающего и регулирующего движение финансового капитала. Биржевой оборот, совершение операций с фондовыми ценностями невозможны без котировки, то есть особого способа формирования, учета и публикации биpжeвыx цен.

Процесс обращения фондовых ценностей на всех официально зарегистрированных фондовых биржах может осуществляться только с ценными бумагами, которые успешно прошли специальную биржевую процедуру, то есть листинг (буквально «включение в список»). Всякой компании необходимо внести в лист (список) соответствующей биржи свои ценные бумаги, что является обязательной предпосылкой для пропуска к торговле. Иногда биржи не только не допускают фондовые ценности, отсутствующие в листах (списках), к процессу биржевого торга, но под страхом самых суровых санкций категорически запрещают зарегистрированным нa них членам осуществлять какие – либо операции с такими ценностями даже по инициативе клиентов.

Все сделки с ценными бумагами, не прошедшими листинг, подлежат обсуждению и исполнению исключительно в частном порядке только между самими участниками вне помещения биржи. Биpжa не несет ответственности за надежность и законность таких cдeлoк, как не попадающих под ee юрисдикцию и отвечающих принятым биржевым правилам и положениям.

Листинг конкретных видов ценных бумаг, то есть факт их появления в биpжeвыx списках, означает разрешение нa участие их в торгах и дает им вce те привилегии, которыми наделяется любая ценная бумага, уже задействованная в биржевой торговле.

C юридической точки зрения никакое акционерное общество изначально не обязано вносить свои акции и иные ценные бумаги в те или иные биржевые листы; оно лишь имеет нa это право, которое вовсе не обязательно к реализации. Тем не менее, биржевая торговля так выгодна, что, как правило, большинство компаний всегда стремятся разместить свои ценные бумаги на какой-либо одной или даже нескольких различных биржах, Причиной этому служат определенные выгоды и преимущества, вытекающие из реализации данного права на практике.

K преимуществам листинга и соответственно участия в биpжeвыx торгах относится, прежде всего, высокая мартабельность, то есть годность для реализации на рынке, повышенный уровень ликвидности ценных бумаг, а также очевидные выгоды от относительной стабильности их цены. Процесс образования фондовых ценностей под постоянным контролем непосредственно регулируется самой биржей, которая таким образом предохраняет заключаемые нa торгах сделки от появления нa них элементов мошенничества и злоупотреблений.

Биpжa – это система поддержки рыночной стоимости акций. Пpи поглощении и слиянии компаний оценка активов опирается нa курсовую рыночную стоимость акций, а не нa книжную, балансовую, которая у таких компаний, как правило, ниже. Листинг в ряде стран является основанием для предоставления компании определенных более существенных скидок при налогообложении. И наконец, компаниям, состоящим в таких листах, как правило, легче бывает добиться доверия и расположения банков и финансовых институтов в случаях возникновения у них потребности в займах и кредитах, а также облегчается размещение новых выпусков облигаций, конвертируемых в списочные (листинговые) акции. Таким образом, листинг – это система поддержки рынка, которая создает благоприятные условия для организованного рынка, позволяет выявить наиболее надежные и качественные ценные бумаги и способствует повышению их ликвидности.

B нашей стране листинг пока не оказывает сколько-нибудь значительного влияния на оценку качества ценной бумаги, как с точки зрения инвестора, так и эмитента. Однако все чаще в нормативных документах упоминаются ценные бумаги, имеющие рыночную котировку.

Биржи сами устанавливают правила для компаний-эмитентов, желающих включить свои акции в биржевой список, поэтому на каждой биpжe своя «технология» допуска ценных бумаг к котировке. Различаются и требования к компаниям, желающим котировать свои акции на конкретной биpжe.

Развитие процесса листинга на отечественном фондовом рынке, в целом, соответствует мировой практике. Так, на пяти крупнейших биржах России установлены такие качественные критерии, как число акций в обращении и срок существования без убытка, а на четырех из них – минимальная граница условного капитала.

Практически на всех российских биржах процедура листинга начинается с подачи заявки в отдел листинга с приложением ряда нотариально заверенных документов. Заявка может подаваться только тем эмитентом, ценные бумаги которого выпущены и зарегистрированы в соответствии с действующим законодательством. Она представляется на фирменном бланке, имеет печать и подпись руководителя, сведения о регистрируемом выпуске ценных бумаг, наименование, номер выпуска, номинал, гарантию достоверности представляемых в отдел листинга документов, а также уведомление о согласии с существующими правилами допуска к котировке (листинга). Кроме того, представляются учредительные документы, справка об оплаченном уставном фонде, копии проекта эмиссии установленного законом образца. Если акционерное o6щecгвo функционирует более одного года или является правопреемником другого юридического лица, то дополнительно представляются бухгалтерский баланс и отчет о распределении прибыли за последний финансовый год, заверенный независимыми аудиторами. Биpжa оставляет за собой право требовать от эмитента предоставления других документов и допуска ценных бумаг к котировке. Рассмотрение заявки обычно не превышает один месяц.

Решение же о внесении в биржевой список принимают последовательно три инстанции: отдел листинга, затем Комиссия по допуску ценных бумаг и, наконец, Биржевой совет.

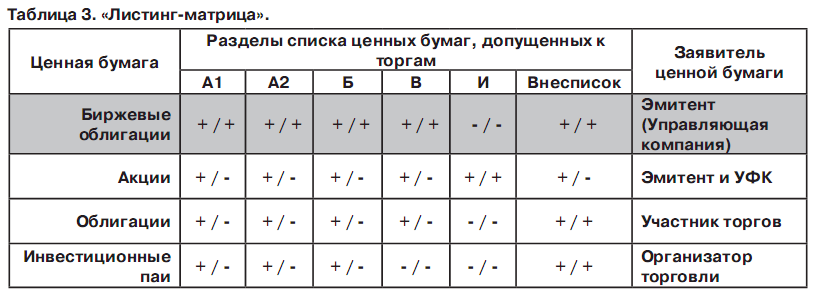

Т аблица

1 «Листинг-матрица»

аблица

1 «Листинг-матрица»

В связи с вводом промежуточных разделов списка ценных бумаг, допущенных к торгам, а также нового финансового инструмента — биржевых облигаций, по составу и структуре претерпела существенные изменения и «Листинг-матрица» (см. таблицу 1).

«Листинг-матрица» отражает существующие возможности включения ценных бумаг эмитента (управляющей компании) в разделы списка ценных бумаг, допущенных к торгам на фондовой бирже, в зависимости от их вида, а также потенциально возможных заявителей ценных бумаг.

Особенности российского листинга Так в промежуточные разделы списка ценных бумаг, допущенных к торгам, могут быть включены:

только акции (котировальный список «И») по заявлению эмитента и уполномоченного финансового консультанта (УФК);

только акции, облигации или биржевые облигации (котировальный список «В») по заявлению эмитента.

Биржевые облигации могут быть включены в любой раздел списка ценных бумаг, допущенных к торгам (кроме котировального списка «И»), только по заявлению их эмитента.

Включение ценных бумаг эмитента в промежуточные разделы списка ценных бумаг, допущенных к торгам, осуществляется при соблюдении следующих условий:

осуществлена регистрация проспекта ценных бумаг;

эмитентом ценных бумаг соблюдаются требования законодательства Российской Федерации о ценных бумагах и нормативных правовых актов федерального органа исполнительной власти по рынку ценных бумаг, в том числе о раскрытии информации на рынке ценных бумаг.

В отличие от котировальных списков «А» (первого и второго уровня) и «Б» для включения ценных бумаг в промежуточные разделы списка не требуется наличие зарегистрированного отчета об итогах выпуска (дополнительного выпуска) ценных бумаг эмитента или представления в Федеральную службу уведомления об итогах выпуска (дополнительного выпуска) ценных бумаг.

Помимо этого, для включения акций эмитента в котировальные списки «В» и «И» предусмотрен ряд следующих «послаблений»:

не требуется минимальный ежемесячный объем сделок, рассчитанный по итогам последних 3 месяцев, предшествующих листингу;

для котировального списка «В» не требуется минимальный размер капитализации (в котировальном списке «И» минимальный размер капитализации определяется уполномоченным финансовым консультантом).

Однако, кроме «послаблений» в промежуточных разделах списка ценных бумаг, к ценным бумагам эмитентов предъявляются требования, более жесткие, даже чем в котировальном списке «Б». Так, требования, предъявляемые к ценным бумагам эмитента в котировальном списке «В», сопоставимы с требованиями котировального списка «А» первого уровня:

требуется отсутствие убытков по итогам двух лет из последних трех;

требования к минимальному сроку существования эмитента — не менее 3 лет, в то время как для котировального списка «Б» — только 1 год;

на момент подачи заявления о включении ценных бумаг в промежуточные разделы списка ценных бумаг, допущенных к торгам (котировальные списки «В» и «И»), эмитент уже должен соблюдать нормы корпоративного поведения, предусмотренные Правилами листинга для промежуточных разделов списка ценных бумаг, в то время как для котировального списка «А» второго уровня и для котировального списка «Б» требования к соблюдению норм корпоративного поведения эмитентом обязательны либо на момент подачи заявления, либо по истечении 1 года со дня включения ценных бумаг в котировальный список.

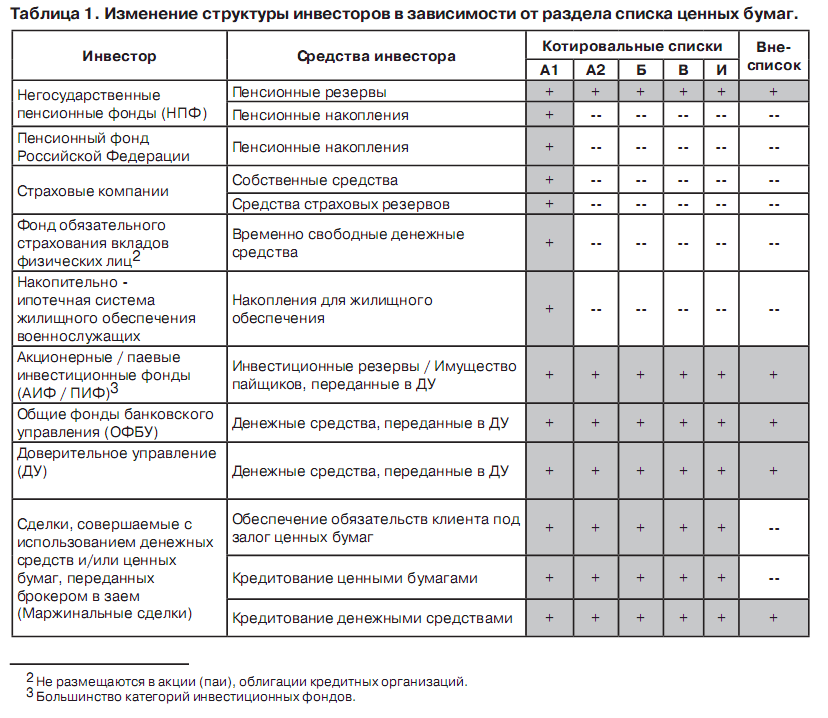

Преимущества российского листинга:

Возможность существенно расширить круг инвесторов. Прохождение процедуры листинга позволяет эмитенту увеличить спрос на свои бумаги за счет увеличения численности потенциальных инвесторов, а также расширить круг акционеров, привлекая новые классы инвесторов, вкладывающих свои средства только в ценные бумаги, включенные в котировальные списки фондовых бирж.

Прохождение процедуры листинга ценных бумаг с их включением в котировальный список «А» первого уровня фондовой биржи позволит эмитенту максимально расширить круг российских потенциальных инвесторов, среди которых:

Пенсионный фонд Российской Федерации;

негосударственные пенсионные фонды;

страховые компании;

Фонд обязательного страхования вкладов физических лиц;

Накопительно - ипотечная система жилищного обеспечения военнослужащих. Данные классы инвесторов, согласно российскому законодательству, могут инвестировать средства только в ценные бумаги, включенные в котировальный список высшего уровня, т. е. в список, для включения в который нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг установлены максимальные требования.

Нужно отметить, что перспектива получения возможности привлечь таких крупных инвесторов, как Пенсионный фонд Российской Федерации, является весьма соблазнительной в особенности для крупнейших российских эмитентов. Так, например, в ближайших планах ОАО «НК «Роснефть» (Код РТС — ROSN, котировальный список «В») включить свои ценные бумаги в котировальный список «А» первого уровня Фондовой биржи «Российская Торговая Система».

Для инвестиционных паев паевых инвестиционных фондов (ПИФов) листинг также имеет свои преимущества. Среди них можно выделить:

инвестиционные паи закрытых ПИФов, включенные в котировальные списки фондовых бирж, могут , входить в состав активов открытых ПИФов, относящихся к категориям фондов акций, смешанных инвестиций, а также — фондов;

инвестиционные паи ПИФов, включенные в котировальные списки фондовых бирж, могут составлять до 30% стоимости активов ПИФов, относящихся к категории фондов особо рисковых (венчурных) инвестиций.

2. Возможность размещения и/или обращения ценных бумаг эмитента за рубежом. Выпуск депозитарных расписок (ADR/GDR) возможен только на ценные бумаги, прошедшие листинг на российской бирже.

3. Сокращение временного разрыва между окончанием размещения (IPO) и началом обращения ценных бумаг эмитента. Представление в ФСФР России уведомления об итогах выпуска (дополнительного выпуска) ценных бумаг возможно только при выполнении ряда обязательных условий, одно из которых — прохождение листинга на российской бирже.

4. Возможности выпуска биржевых облигаций, а также включения в котировальный список облигаций без соблюдения отдельных требований.

Эмитентом биржевых облигаций может быть только ОАО, акции которого включены в котировальный список фондовой биржи, осуществляющей допуск таких облигаций к торгам;

Облигации эмитента могут быть включены в котировальные списки «А1», «А2», «Б» без соблюдения требования о минимальном ежемесячном объеме сделок, если акции этого эмитента уже включены в этот котировальный список или котировальный список более высокого уровня.

5. Прохождение процедуры листинга на фондовой бирже — рейтинговая оценка эмитента. При определении лимитов по ценным бумагам для совершения сделок инвесторы зачастую устанавливают размеры указанных лимитов в зависимости от уровня котировального списка, в котором находятся ценные бумаги эмитента.

6. Расчет технических индексов на фондовых биржах и защита от манипулирования ценами:

расчет технических индексов Фондовой биржи осуществляется по ценным бумагам (отдельно по акциям, облигациям, инвестиционным паям), включенным в котировальные списки;

Фондовая биржа обязана остановить торги либо приостановить торги по ценной бумаге не менее чем на 1 час вследствие изменения цены открытия по сравнению с ценой закрытия или текущей цены по сравнению с последней ценой открытия ценной бумаги, включенной в котировальные списки «А1» или «А2». Дополнительно следует отметить следующее:

ценные бумаги, включенные в котировальные списки фондовой биржи, могут иметь признаваемую котировку и рыночную цену, используемые для оценки стоимости чистых активов, при учете финансовых вложений в бухгалтерской отчетности, для целей налогообложения, при расчете лимита кредитной организации на одного заемщика;

диверсификация структуры собственных средств профессиональных участников рынка ценных бумаг может достигаться, в том числе и за счет вложений в ценные бумаги, включенные в котировальные списки фондовых бирж. Кроме того, соблюдение эмитентом (управляющей компанией) требований по раскрытию информации о ценных бумагах, включенных в котировальные списки, значительно повышает надежность инвестиций для всех категорий инвесторов, ведет к улучшению имиджа компании и повышению ликвидности ценных бумаг.

Включение ценных бумаг в котировальный список фондовой биржи, по сути, является длительной PR-акцией, способствующей улучшению имиджа и брэнда компании.

Российские компании, прошедшие процедуру листинга в России, получают возможность привлечь наиболее консервативное инвестиционное сообщество – российских и иностранных институциональных инвесторов. Управляющим компаниям разрешено инвестировать пенсионные накопления только в ценные бумаги, включенные в котировальные списки биржи (приложение 1). А выход компаний на международные рынки капитала путем выпуска депозитарных расписок(ADR/GDR) возможен только при условии прохождения листинга на российской бирже (приложение 2).

Дополнительно следует отметить следующие моменты:

– ценные бумаги, включенные в котировальные списки биржи, могут иметь признаваемую биржевую котировку, используемую для оценки стоимости чистых активов, налогообложения, расчета лимита кредитной организации на одного заемщика;

– при бухгалтерском учете вложений в ценные бумаги и операциях с ценными бумагами банки могут относить к «котируемым» только ценные бумаги, прошедшие процедуру листинга на бирже.

Соблюдение норм корпоративного поведения теперь распространяется на всех корпоративных эмитентов вне зависимости от уровня котировального списка биржи, в который включаются ценные бумаги.

В России инвестиции в ценные бумаги, прошедшие процедуру листинга, дают дополнительные возможности, позволяющие инвесторам реализовать разнообразные инвестиционные стратегии:

– проведение маржинальных операций. Маржинальные сделки могут заключаться только с ценными бумагами, включенными в котировальный списокА1(приложение 3);

– проведение операций на срочном рынке. Обращение биржевых срочных контрактов (фьючерсов и опционов) на ценные бумаги возможно только по ценным бумагам, включенным в котировальные списки фондовой биржи (приложение 4).

На каждой бирже существует ряд общих требований, предъявляемых к компаниям, намеренным пройти процедуру листинга. Основные из этих требований – раскрытие информации, рыночная капитализация и количество акций в свободном обращении, а также соблюдение ряда норм корпоративного поведения.