2.5.3. Расчет потребности в финансовых ресурсах

Достаточность собственного капитала

Совершенно очевидно, что, прежде чем рассчитывать необходимое фирме количество финансовых ресурсов, необходимо точно определиться с нуждами, которые надо профинансировать. Другими словами, потребность в финансировании предопределяется потребностями в инвестировании. В объем инвестиций обычно включают затраты: 1) на приобретение земли и подключение к коммуникациям; 2) машины, оборудование, инвентарь и инструмент; 3) нематериальные активы (патенты и др.); 4) прирост оборотного капитала; 5) рекламу; 6) образование резервов и др.

Важнейшим фактором, предопределяющим логику оценки потребности в финансовых ресурсах, является достаточность собственного капитала. Для оценки достаточности собственного капитала обычно используется формула

Кс = (П – (r-i)xD)/r

где Кс — потребность в собственном капитале; П— чистая прибыль; D — заемный капитал; i—средняя ставка процента на рынке капитала (в относ, ед.); r—доходность активов, рассчитанная по чистой прибыли (в относ, ед.).

Очевидно, если r<i, что мы и наблюдаем в России на всем протяжении рыночных реформ, то потребность фирмы в собственном капитале резко возрастает, поскольку в числителе формулы вместо разности получается сумма. Это и неудивительно, поскольку большинству современных отечественных фирм вообще закрыта дорога на рынки капитала. Эта проблема столь остра, что даже объективные по своей природе финансовые разрывы фирма вынуждена нейтрализовывать исключительно за счет собственного капитала. По существу, (r — i) х D/r — это та сумма, которая необходима фирме для страхования от всяких финансовых неурядиц в текущей хозяйственной деятельности. В нормальных условиях фирмы находят эту сумму в коммерческих банках, если обладают необходимыми финансовыми возможностями.

Для оценки финансовых возможностей заемщика применяется базовая формула, которая имеет вид

CF = П+ А + ∆КЗ - ∆ДЗ - ∆ПЗ,

где CF (cash flow) — денежный поток, который может быть направлен на погашение кредита; /7— чистая прибыль; А — амортизационные отчисления; ∆КЗ — увеличение кредиторской задолженности; ∆ДЗ — увеличение дебиторской задолженности; ∆ПЗ — увеличение производственных запасов.

В современной России балансовая (бухгалтерская) и рыночная стоимость дебиторской задолженности существенно различаются. Это значит, что в отечественных условиях данная формула, безусловно справедливая, дает истинное представление о финансовых возможностях фирмы лишь после дисконтирования всех ее компонентов.

Финансово-эксплуатационная потребность

Достаточность собственного капитала — проблема не только теоретическая, но и чисто практическая. На практике потребность в капитале чаще выражается в терминах «финансово-эксплуатационные потребности фирмы» и ее «инвестиционные потребности».

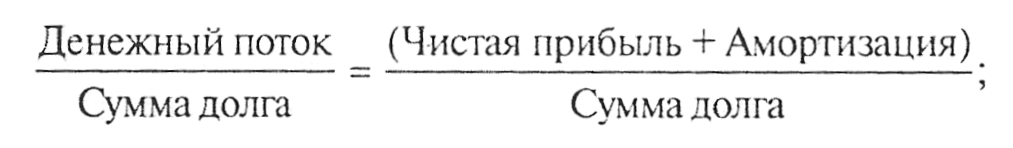

Инвестиционные потребности фирмы представляют долгосрочную потребность в финансовых ресурсах, которая включает затраты на учреждение фирмы и ее расширение. Краткосрочная потребность связана с текущими производственными затратами. Расчет потребности в финансовых ресурсах для финансирования капитальных вложений рассматривается в специальных дисциплинах. Но одно дело определить долгосрочные затраты фирмы, и совсем другое — оценить ее возможности профинансировать эти затраты. Определение потребности в дополнительном финансировании всегда начинается с заемных источников. Это следует из формулы оценки достаточности собственного капитала, рассмотренной выше. На практике для оценки возможности привлечения фирмой долгосрочного долга рассчитывается специальный показатель — коэффициент покрытия долга денежным потоком (КПДП). В современной литературе представлен целый набор различных моделей этого коэффициента, но все они базируются на предположении:

Некоторые финансисты это отношение называют мерой обслуживания фирмой своих долгов. На практике используются различные модели, основанные на данном предположении, но наибольшее распространение получила следующая:

КПДП = (П+А-Дв)/(Д+3),

где П— чистая прибыль за год; А — начисленная амортизация за тот же период; Д— банковский кредит; Дв — начисленные дивиденды; 3 — сумма долгосрочных и краткосрочных займов у небанковских предприятий.

Данный коэффициент характеризует наличие у фирмы-заемщика свободных денежных средств для погашения основной суммы долга. Банкиры считают: если значение этого коэффициента равно или больше единицы, то фирма способна обеспечить своевременный возврат кредита.

Ввиду того что капитальные затраты осуществляются редко, а текущие постоянно, главной заботой фирм является обеспечение краткосрочной (текущей) потребности в финансировании или обеспечение финансово-эксплуатационной потребности (ФЭП). Финансово-эксплуатационные потребности определяются по данным баланса фирмы по следующей формуле:

ФЭП = ПЗ + ГП + ДЗ - КЗ,

где ПЗ — производственные запасы; ГП — готовая продукция; ДЗ — дебиторская задолженность; КЗ — кредиторская задолженность.

Обеспечение рассчитанной потребности в капитале осуществляется не бесплатно. Цена привлеченного капитала равна отношению расходов, связанных с привлечением капитала (финансовых ресурсов), называемых в финансовой практике финансовыми издержками, к сумме привлекаемых ресурсов. Цену капитала часто также называют затратами на капитал, что то же самое.