- •Лапуста м.Г. «финансы организаций (предприятий)» м.: инфра-м, 2007

- •1.2. Функции финансов организаций (предприятий)

- •1.3. Классификация финансов предприятий

- •1.4. Принципы организации финансов предприятий

- •1.5.Формирование и использование финансовых ресурсов предприятий

- •1.6. Денежные фонды предприятий

- •1.7.Финансовый менеджмент (на предприятии) как система рационального управления финансами предприятий

- •1.8. Организация управления финансами на предприятии

- •Глава 2 – пока не нужна – «Особенности финансов предприятий различных отраслей и организационно-правовых форм»

- •Глава 3 (формирование) и управление (источниками формирования финансовых ресурсов) капиталом организации (предприятия)

- •Экономическая сущность и классификация капитала (и роль капитала фирмы)

- •3.2. Собственный капитал и его основные элементы. Расчет величины чистых активов организации

- •3.3. Формирование и использование резервов организации (предприятия)

- •3.4. Заемный капитал и источники его формирования

- •3.5. Понятие и виды стоимости (цены) (и расчет) капитала

- •3.6. Цена собственного капитала и способы ее определения

- •Чистая прибыль ск Собственный капитал

- •3.7. Оценка стоимости заемного капитала

- •_ Аузб0)-(1-нп) по

- •3.8. Оценка экономической целесообразности привлечения заемных средств

- •3.9. Оптимизация структуры капитала предприятия

- •Глава 4. Расходы организаций (предприятий)

- •4.1. (Понятие) содержание и классификация расходов

- •4.2. Расходы, не учитываемые в целях налогообложения

- •4.3. Состав затрат на производство и реализацию продукции (понятие себестоимости и ее элементы)

- •4.4 Классификация затрат, относимых на себестоимость продукции (товаров, работ, услуг)

- •1)Расчета себестоимости γ валовой, γ товарной и γ реализованной продукции,

- •2)Определения суммы прибыли,

- •3)Разработки баланса доходов и расходов предприятия,

- •4.5. Калькулирование себестоимости продукции (модели, способы)

- •4.6. Система «директ-костинг» (калькуляция покрытия)

- •4.7. Планирование затрат на (продукцию) объем реализуемой продукции (т.Е. Себестоимости)

- •Глава 5. Формирование (и распределение) денежных доходов организаций (предприятий)

- •5 1. Доходы организации, их виды и условия признания

- •5.2. Формирование и использование выручки от реализации продукции (услуг) – Доходов от основной деятельности

- •5.3. Планирование выручки от реализации (объемов продаж) – Доходов от основной деятельности

- •Контрольные вопросы

- •Глава 6. Прибыль и рентабельность организаций (предприятий)

- •6.1. Экономическое содержание и функции прибыли

- •6.2. Формирование финансовых результатов организации (предприятия). Виды прибыли и взаимосвязь между ними

- •6.3. (Факторы) анализ уровня и динамики финансовых результатов (прибыли) по данным ф. № 2 бухгалтерской отчетности (отчета о прибылях и убытках)

- •6.4. Влияние учетной политики на финансовые результаты деятельности организации (предприятия)

- •6.5.Использование чистой прибыли организации (предприятия)

- •2)Либо образовывать фонды специального назначения:

- •6.6. (Методы) планирование прибыли

- •Формула

- •6.7. Рентабельность в системе показателей эффективности финансово-хозяйственной деятельности организаций (предприятий)

- •6.8. Анализ взаимосвязи «затраты - выручка - прибыль» (анализ безубыточности, cvp - анализ)

- •Глава 7. Организация оборотных средств предприятий

- •7.1. Экономическое содержание оборотных средств и (и их состав) особенности их кругооборота

- •7.2. Основы организации управления оборотными средствами. Состав и структура оборотных средств

- •7.3. Определение плановой потребности предприятия в оборотных средствах (Нормирование оборотных средств)

- •7.4. Источники формирования и пополнения оборотных средств

- •7.5.Финансовые показатели эффективности использования оборотных средств

- •7.6. Определение текущей финансовой потребности организации (предприятия)

- •7.7. Финансовый и производственный циклы предприятия и их взаимосвязь

- •7.8. Управление дебиторской задолженностью организации

- •Управление дебиторской задолженностью предполагает:

- •7.9. Анализ дебиторской задолженности

Лапуста м.Г. «финансы организаций (предприятий)» м.: инфра-м, 2007

Глава 1. СОДЕРЖАНИЕ И ПРИНЦИПЫ ОРГАНИЗАЦИИ ФИНАНСОВ ПРЕДПРИЯТИЙ (ВВЕДЕНИЕ В ФИНАНСЫ ПРЕДПРИЯТИЯ)

СУЩНОСТЬ (ЭК СОДЕРЖАНИЕ) ФИНАНСОВ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ) И ИХ РОЛЬ (МЕСТО) В СИСТЕМЕ ФИНАНСОВ СТРАНЫ ……………….

ФУНКЦИИ ФИНАНСОВ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ) + Принципы……………………...6

1.3. КЛАССИФИКАЦИЯ ФИНАНСОВ ПРЕДПРИЯТИЙ………………….. ……………………………8

1.4. ПРИНЦИПЫ ОРГАНИЗАЦИИ ФИНАНСОВ ПРЕДПРИЯТИЙ…………………………………….

1.5.ФОРМИРОВАНИЕ И ИСПОЛЬЗОВАНИЕ ФИНАНСОВЫХ РЕСУРСОВ ПРЕДПРИЯТИЙ…………………………………………………………………………………………………………..14

1.6. ДЕНЕЖНЫЕ ФОНДЫ ПРЕДПРИЯТИЙ (Понятиие и виды)………………………………………………………………

1.7.ФИНАНСОВЫЙ МЕНЕДЖМЕНТ КАК СИСТЕМА РАЦИОНАЛЬНОГО УПРАВЛЕНИЯ ФИНАНСАМИ ПРЕДПРИЯТИЙ ………………………………………………………………………………………19

1.8. ОРГАНИЗАЦИЯ УПРАВЛЕНИЯ ФИНАНСАМИ НА ПРЕДПРИЯТИИ………………………….22

Глава 3. ФОРМИРОВАНИЕ И УПРАВЛЕНИЕ КАПИТАЛОМ ОРГАНИЗАЦИИ (ПРЕДПРИЯТИЯ)

3.1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И КЛАССИФИКАЦИЯ КАПИТАЛА ……………………...30

Глава 4. РАСХОДЫ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ)

СОДЕРЖАНИЕ И КЛАССИФИКАЦИЯ РАСХОДОВ…………………………………………..67

Глава 5. ФОРМИРОВАНИЕ ДЕНЕЖНЫХ ДОХОДОВ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ)

5 1. ДОХОДЫ ОРГАНИЗАЦИИ, ИХ ВИДЫ И УСЛОВИЯ ПРИЗНАНИЯ…………………………….100

Глава 6. ПРИБЫЛЬ И РЕНТАБЕЛЬНОСТЬ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ)

6.1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ И ФУНКЦИИ ПРИБЫЛИ………………………………….110

Глава 7. ОРГАНИЗАЦИЯ ОБОРОТНЫХ СРЕДСТВ ПРЕДПРИЯТИЯ

7.1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ОБОРОТНЫХ СРЕДСТВ И ОСОБЕННОСТИ ИХ КРУГООБОРОТА………………………………………………………………………………………………………….146

7.2. ОСНОВЫ ОРГАНИЗАЦИИ УПРАВЛЕНИЯ ОБОРОТНЫМИ СРЕДСТВАМИ. СОСТАВ И СТРУКТУРА ОБОРОТНЫХ СРЕДСТВ………………………………………………………………………………….149

7.3. ОПРЕДЕЛЕНИЕ ПЛАНОВОЙ ПОТРЕБНОСТИ ПРЕДПРИЯТИЯ В ОБОРОТНЫХ СРЕДСТВАХ (Нормирование оборотных средств)…………………………………………………………………….153

7.4. ИСТОЧНИКИ ФОРМИРОВАНИЯ И ПОПОЛНЕНИЯ ОБОРОТНЫХ СРЕДСТВ……………………165

7.5.ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ СРЕДСТВ………………………………………………………………………………….178

7.6. ОПРЕДЕЛЕНИЕ ТЕКУЩЕЙ ФИНАНСОВОЙ ПОТРЕБНОСТИ ОРГАНИЗАЦИИ (ПРЕДПРИЯТИЯ)……………………………………………………………………………………………181

7.7. ФИНАНСОВЫЙ И ПРОИЗВОДСТВЕННЫЙ ЦИКЛЫ ПРЕДПРИЯТИЯ И ИХ ВЗАИМОСВЯЗЬ………..183

7.8. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ ОРГАНИЗАЦИИ……………………….185

7.9. АНАЛИЗ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ………………………………………………………….193

Глава 12. Финансовое планирование см в др файле

Глава 13 Анализ финансового состояния см в др файле

1.1.СУЩНОСТЬ (СОДЕРЖАНИЕ) (МЕСТО) ФИНАНСОВ ОРГАНИЗАЦИЙ (ПРЕДПРИЯТИЙ) И ИХ РОЛЬ В СИСТЕМЕ ФИНАНСОВ СТРАНЫ

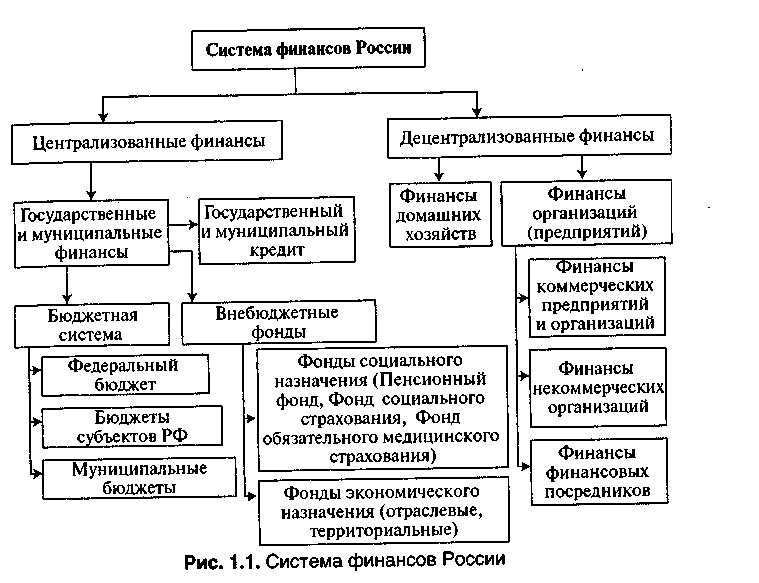

Как известно, укрупненными элементами (подсистемами) системы финансов современной России являются государственные и муниципальные финансы (централизованные (публичные) финансы), финансы хозяйствующих субъектов и финансы домохозяйств (децентрализованные финансы), которые, в свою очередь, в зависимости от конкретных методов формирования доходов и денежных фондов делятся на частные подсистемы (звенья). Состав и классификацию финансовой системы РФ по сферам, подсистемам и звеньям можно схематично представить в следующем виде (рис. 1.1).

Как видно из рис. 1.1, система финансов как совокупность различных сфер финансовых отношений подразделяется на три взаимосвязанные подсистемы: 1)государственные и муниципальные финансы; 2)финансы организаций (предприятий); 3)финансы домохозяйств. В каждой из этих подсистем применяются специфические формы и методы образования (формирования, распределения) и использования финансовых ресурсов, каждая из них имеет соответствующий финансовый механизм.

Названные нами системообразующие элементы системы финансов РФ делятся на частные подсистемы (звенья). Так, в сферу централизованных (государственных и муниципальных) финансов входят:

бюджетная система, которая, в свою очередь, состоит из федерального бюджета, территориальных бюджетов субъектов Федерации, бюджетов муниципальных образований;

внебюджетные фонды;

государственный и муниципальный кредит (когда соотв власти выступают кредиторами или заемщиками).

Вместе с тем основу системы финансов РФ составляют децентрализованные финансы, поскольку именно в этой сфере формируется преобладающая часть финансовых ресурсов страны.

Сфера децентрализованных финансов включает в себя:

финансы коммерческих организаций (предприятии);

финансы некоммерческих организаций;

финансы финансовых посредников;

финансы домохозяйств.

Любые финансы – это отношения … Как видно из определения основой этих отношений являются отношения по формированию фондов денежных средств…, т.е по их образованию, созданию. Основой этих процессов является создание и распределение стоимости реальных экономических благ: продукции, услуг или работ. Основными принципиальными (родовыми) чертами финансов являются: они представлены денежной формой; они всегда связаны с формированием и распределением фондов денежных средств (это прежде всего распределительные отношения); они отражают создание, распределение, перераспределение и в конечном счете использование стоимости создаваемых на предприятии товаров, работ, услуг.

….Отсюда следует, что ключевое место в системе не только децентрализованных, централизованных финансов занимают финансы коммерческих организаций.

Ключевое место в системе децентрализованных финансов принадлежит финансам коммерческих организаций (предприятий), поскольку именно здесь создаются материальные блага, производятся товары, оказываются услуги и формируется прибыль, которая является главным источником экономического и (производственного) и социального развития общества.

Попутно заметим, что коммерческая деятельность официально представлена в национальной экономике 1)юридическими лицами (предприятиями и организациями) и 2)физическими лицами (предпринимателями без образования юридического лица) и охватывает два рыночных сектора экономики: 1)нефинансовый и 2)финансовый.

В нефинансовый сектор — самый большой сектор рыночной экономики — входят реальный сектор, производящий товары, и сектор оказания рыночных нефинансовых услуг (торговля, услуги транспорта и др.).

Что же касается финансового рыночного сектора, то он включает в себя только организации, оказывающие финансово-кредитные услуги на коммерческой основе. Ввиду особой значимости и роли в системе децентрализованных финансов организации этого сектора выделены нами в особое звено системы финансов РФ — финансы финансовых посредников.

Финансовые посредники — это организации, действующие на финансовых рынках, оказывающие финансово-кредитные услуги на коммерческой основе. Следуя институциональным экономическим нормам, финансовые посредники аккумулируют временно свободные финансовые ресурсы экономических субъектов и размещают их как от своего имени, так и по поручению клиентов в различные активы: ценные бумаги, ссуды, недвижимость. Финансовые посредники призваны снизить трансакционные издержки в кредитно-финансовой системе.

В роли финансовых посредников выступают кредитно-финансовые институты. Данные институты определены как государственные и частные коммерческие организации, уполномоченные осуществлять финансовые операции по кредитованию, депонированию вкладов, ведению расчетных счетов, купле-продаже валюты и ценных бумаг, оказанию финансовых услуг (Российская банковская энциклопедия, электронная версия, М., 2000).

Основные типы финансовых посредников: 1) организации депозитного типа (коммерческие банки, сберегательные институты, кредитные союзы); 2) договорные сберегательные организации (страховые компании, пенсионные фонды); 3) инвестиционные фонды; 4) другие виды финансовых организаций (финансовые компании, специализированные финансовые агентства).

В настоящее время учение о финансовом посредничестве получило дальнейшее развитие, обогатившись новыми разработками институциональной экономической теории. До 1990-х годов теория финансового посредничества опиралась на две модели, а именно: неоклассическую теорию фирмы и портфельную теорию.

Согласно первой модели финансовый посредник является предприятием, перед которым стоит задача максимизации прибыли на основе оптимальной эффективности своей деятельности. Портфельная теория рассматривает финансового посредника в качестве инвестора, стремящегося с учетом допустимого уровня риска осуществить такую комбинацию активов, которая обеспечит максимальную прибыль при условии соблюдения предписаний о коэффициенте ликвидности.

Приравнивание финансовых посредников к предприятию является основным достижением данных концепций.

В развитых странах мира у финансовых посредников сконцентрированы значительные финансовые ресурсы, используемые прежде всего на инвестиционные цели.

Финансы некоммерческих организаций имеют свою специфику, связанную с формированием капитала, доходов, порядком их использования, владением и распоряжением имуществом и др.

Вообще некоммерческая деятельность характеризуется производством нерыночных услуг, которые оказываются на льготных или безвозмездных началах. Некоммерческую деятельность осуществляют: 1)организации и органы общественного управления, оказывающие нерыночные (нефинансовые и финансовые) услуги обществу в целом или коллективам для совместного потребления за счет бюджетного финансирования; 2)негосударственные некоммерческие организации, обслуживающие домашние хозяйства (население) за счет взносов и пожертвований членов (общественные организации, церковь, садово-огородные товарищества); 3)домашние хозяйства, производящие товары и услуги для собственного потребления, неотделимые экономически и юридически от домашнего хозяйства.

Финансы домохозяйств играют значительную роль как в формировании централизованных финансов посредством налоговых платежей, так и в формировании совокупного спроса. Чем больше доходы населения, тем выше его спрос на различные блага, что в конечном итоге определяет возможности для развития экономики, социальной сферы.

Важнейшая составляющая системы финансов РФ — финансы организаций (предприятий), именно здесь формируется преобладающая часть финансовых ресурсов (так как только на предприятиях создается стоимость заключенная в товарах, услугах, работах). В институциональном плане основу сферы финансов организаций (предприятий) составляют финансы хозяйствующих субъектов (юридических лиц). Согласно Гражданскому кодексу РФ (ст. 48) (далее — ГК РФ) юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество, отвечает этим имуществом по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Помимо перечисленных признаков юридическое лицо обязано иметь самостоятельный баланс или смету.

Исходную теоретическую основу финансов организаций (предприятий) в значительной мере определяет само понятие предприятия как самостоятельного хозяйствующего субъекта, обладающего правами юридического лица, производящего продукцию, товары и услуги, выполняющего работы и занимающегося различными видами экономической деятельности, цель которой — обеспечение общественных потребностей и на этой основе извлечение прибыли и приращение капитала.

Попутно заметим, что в ГК РФ термин «предприятие» употребляется в двух значениях. Во-первых, он используется в гражданском законодательстве для обозначения некоторых видов юридических лиц (субъектов права). Имеются в виду государственные и муниципальные предприятия. Во-вторых, термином «предприятие» обозначается имущественный комплекс, который в ст. 132 ГК РФ рассматривается как объект права.

Как объект гражданского оборота предприятие представляет собой имущественный комплекс, в состав которого входит не только недвижимое (земельные участки, здания, сооружения и т. п.), но и движимое имущество (оборудование, инвентарь, сырье, готовая продукция), а также обязательственные права, требования, долги и некоторые исключительные права (на фирменное наименование, товарный знак, изобретение, промышленный образец и др.). При этом предприятием признается только такой имущественный комплекс, который используется для осуществления предпринимательской деятельности.

На предприятиях сферы материального производства, как уже было отмечено, создается 1)валовой внутренний продукт и 2)национальный доход. Именно в сфере материального производства происходит первичное распределение созданного общественного продукта (с + v + т) на

фонд возмещения израсходованных средств производства (с),

фонд выплачиваемой работникам заработной платы (v) и

прибавочный продукт (т).

Этим и определяется место финансов предприятий (организаций) как исходного звена финансовой системы, так как ни одно из ранее упомянутых ее звеньев не обладает такими особенностями. В этих звеньях происходит процесс перераспределения созданного на предприятиях валового внутреннего продукта через изъятие части дохода предприятий в виде различных налогов и сборов.

Тем самым финансы предприятий сферы материального производства (НАДО ШИРЕ – РЕАЛЬНОГО СЕКТОРА) — это исторически сложившаяся экономическая категория (и именно финансы таких предприятий рассматриваются в учебнике).

Она возникла с появлением товарно-денежных отношений. Исходным условием возникновения финансов предприятий является товарное производство, опосредованное денежными отношениями, а началом финансовых отношений служит создание доходов в сфере производства и последующее их распределение и перераспределение.

Объективный характер финансовых отношений предприятий с государством носит уже вторичный перераспределительный характер, связанный с выполнением государством своих функций. Таким образом, финансы предприятий следует рассматривать как историческую экономическую (ЛУЧШЕ – ИСХОДНУЮ) категорию, без которой не может существовать ни одно звено финансовой системы. Как следствие финансы предприятий неправомерно сводить к прикладной управленческой функции, как это делают зарубежные авторы учебников по финансам корпораций и финансовому менеджменту, а также к констатации финансовых отношений, как это делается в ряде отечественных учебников.

В этой связи считаем важным раскрыть содержание финансов организаций (предприятий), для чего предлагаем следующее определение.

Под финансами организаций (предприятий) следует понимать относительно самостоятельную сферу системы финансов страны, охватывающую круг экономических отношений, связанных с формированием, распределением и использованием финансовых ресурсов предприятий (хозяйствующих субъектов) на основе управления их денежными потоками.

Как следует из определения, в основе финансов организаций (предприятий) лежат экономические, а не (ЧИСТО) финансовые или денежные отношения. С научной точки зрения сведение финансов к (ЧИСТО) денежным отношениям неправомерно. На самом деле любая финансовая операция имеет в виду перемещение денежных средств между хозяйствующими субъектами, пользователями денежных средств в те или иные денежные фонды. Однако в процессе этого перемещения возникают экономические отношения (Т.Е. ПАРАЛЛЕЛЬНО ДВИЖЕТСЯ стоимость ПРОДУКТА-УСЛУГИ, или их части). Таким образом, утверждая, что в основе финансов организаций лежат экономические отношения (движение стоимости реальных товаров-услуг), мы тем самым исходим из глубинной сущности такой сложной экономической категории, как финансы предприятий, а не из того, что видим на поверхности тех или иных явлений.

Сведение категории финансов организаций к денежным или финансовым отношениям, на наш взгляд, выхолащивает из данной категории ее глубинную суть, которая заключается в том, что и денежные, и финансовые отношения опосредуют экономические отношения. Кроме всего прочего, потенциально (базисно-изначально) финансовые ресурсы формируются на стадии производства, реально — на стадии распределения. Тем самым финансы неправомерно рассматривать вне экономических отношений, ибо ни денежные, ни финансовые отношения попросту невозможны вне производства, распределения, обмена и потребления (реальных благ и услуг).

Как показывает мировой опыт, в реальной экономике особую (основную-финансовообразующую) роль играют коммерческие организации {предприятия), т.е. организации, основная цель деятельности которых — извлечение прибыли. Именно эти организации обслуживают (образуют) сферу материального производства, где создается валовой национальный продукт и национальный доход — источник финансовых ресурсов для других звеньев системы финансов — государственных бюджетов (внебюджетных фондов) различных уровней, бюджетов домашних хозяйств (физических лиц), бюджетов других юридических лиц.

Тем самым обеспечивается общественное значение (роль) финансов организаций (предприятий), которое проявляется в следующем:

а) финансовые ресурсы, концентрируемые государством и используемые им для финансирования различных общественных потребностей, в основном формируются за счет финансов организаций (предприятий);

б) финансы организаций формируют финансовый базис обеспечения непрерывности производственного процесса (воспроизводственного процесса в масштабе общества), направленного на удовлетворение спроса в товарах и услугах;

в) с помощью финансов организаций (централизованно и) децентрализованно реализуются задачи социального развития общества за счет формирования ресурсов на нужды потребления;

г) с помощью финансов предприятий осуществляется (общественное) регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и накопление;

д) финансы организаций используются для регулирования отраслевых пропорций в рыночной экономике;

е) финансы организаций позволяют использовать денежные накопления домашних хозяйств путем предоставления им возможностей инвестировать их в доходные финансовые инструменты, эмитируемые отдельными из них.

Роль же финансов в деятельности самих организаций (предприятий) проявляется в том, что с их помощью осуществляются:

обслуживание (индивидуального) кругооборота фондов, т. е. смена форм стоимости. В процессе такого кругооборота денежная форма стоимости превращается в товарную, и после завершения процесса производства и реализации готового продукта товарная форма стоимости вновь выступает в первоначальной денежной форме (в форме выручки от реализации товаров, продукции, работ, услуг);

распределение выручки от реализации в 1)фонд возмещения материальных затрат, 2)включая амортизационные отчисления, 3)фонд оплаты труда (включая взносы во внебюджетные фонды) и 4)чистый доход, выступающий в форме прибыли;

перераспределение чистого дохода на платежи в бюджет (налог на прибыль) и прибыль, оставляемую в распоряжении предприятия на производственное и социальное развитие;

использование прибыли, остающейся в распоряжении предприятия (чистой прибыли) на формирование фондов 1)потребления, 2)накопления, 3)резервного фонда, на выплату дивидендов, на покрытие убытков предыдущих и отчетного периодов, на благотворительность;

контроль за соблюдением соответствия между движением материальных и денежных ресурсов в процессе (индивидуального) кругооборота фондов, т. е. за состоянием ликвидности, платежеспособности, финансовой независимости предприятия от внешних источников финансирования.