- •Московская финансово-юридическая академия

- •Вопросы для подготовки к зачету (экзамену)

- •16. Лица, подлежащие ответственности за налоговые правонарушения, условия привлечения к ответственности. Обстоятельства, смягчающие и отягчающие ответственность.

- •17. Налоговая декларация, сроки подачи налоговой декларации физическими и юридическими лицами, сроки внесения изменений и дополнений в налоговую декларацию.

- •18. Исполнение обязанности по уплате налогов и сборов.

- •19. Действие законодательства о налогах и сборах во времени, пространстве и по кругу лиц.

- •20. Способы обеспечения исполнения обязанностей по уплате налогов и сборов.

- •49. Обеспечение исполнения обязанностей по уплате налогов и сборов.

- •21. Государственные органы, осуществляющие налоговый контроль, их права и обязанности. Методы осуществления налогового контроля.

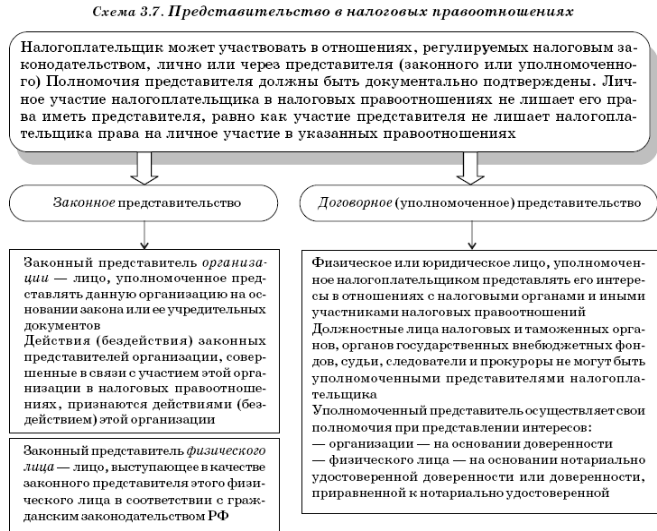

- •22. Представительство в отношениях, регулируемых законодательством о налогах и сборах.

- •23. Защита прав налогоплательщиков в административном порядке.

- •24. Налоговый кодекс как источник налогового права.

- •Часть 1 введена в действие с 1 января 1999.

- •Часть 2 – с 1.01.2001 – посвящена определению порядка введения и взимания конкретных налогов и сборов.

- •25. Способы защиты прав налогоплательщиков (юридических и физических лиц).

- •26. Защита прав налогоплательщиков в судебном порядке.

- •27. Уголовная ответственность за налоговые преступления

- •28. Виды налогов. Отличительные признаки прямого налога от косвенного. В.6, в.10, в.12, в.28

22. Представительство в отношениях, регулируемых законодательством о налогах и сборах.

Пункты 1 и 4 ст. 26 НК РФ наделяют налогоплательщиков, плательщиков сборов и налоговых агентов (далее по тексту - налогоплательщики) правом участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя, если иное не предусмотрено НК РФ.

Исключением могут быть случаи, когда нормами НК РФ устанавливается выполнение определенных обязанностей лично налогоплательщиком, а также когда устанавливается, что определенные обязанности за налогоплательщика должны выполняться его представителями.

Следует учитывать п. 7 Постановления ВАС РФ N 5, в котором отмечается, что по смыслу гл. 4 НК РФ, в том числе п. 1 ст. 26 НК РФ, субъектом налогового правоотношения является сам налогоплательщик независимо от того, лично ли он участвует в этом правоотношении либо через законного или уполномоченного представителя.

Таким образом, при решении вопроса о привлечении налогоплательщика к ответственности за то или иное нарушение законодательства о налогах и сборах действия (бездействие) его представителя расцениваются как действия (бездействие) самого налогоплательщика. За нарушения, допущенные законным или уполномоченным представителем налогоплательщика в сфере налогообложения, налоговую ответственность несет налогоплательщик, а последствия ненадлежащего исполнения представителем возложенных на него обязанностей в сфере налогообложения определяются для последнего правилами соответственно гражданского, семейного или трудового законодательства.

Помимо этого, в п. 34 указанного выше Постановления отмечается, что при решении вопроса об ответственности должностных лиц организаций-налогоплательщиков (п. 4 ст. 108 НК РФ, п. 7 ст. 101 НК РФ), осуществляющих функции представительства в налоговых правоотношениях, необходимо принимать во внимание, что указанные лица не являются субъектами налоговых правоотношений и не могут быть привлечены к ответственности в соответствии с положениями НК РФ. Названные лица при наличии оснований могут быть привлечены к уголовной или административной ответственности.

Согласно п. 2 ст. 26 НК РФ личное участие налогоплательщика в отношениях, регулируемых законодательством о налогах и сборах, не лишает его права иметь представителя, равно как участие представителя не лишает налогоплательщика права на личное участие в указанных правоотношениях. В связи с этим можно сделать вывод, что налогоплательщика, лично участвующего в отношениях, регулируемых законодательством о налогах и сборах, могут представлять в этих отношениях в одно и то же время как законный, так и уполномоченный представитель. К тому же количество уполномоченных представителей законом не ограничивается.

Согласно п. 3 ст. 26 НК РФ полномочия представителя должны быть документально подтверждены в соответствии с НК РФ и иными федеральными законами.

Статья 27 НК РФ устанавливает порядок документального подтверждения полномочий законных представителей, а ст. 29 НК РФ - уполномоченных представителей, о которых более подробно будет идти речь позже.

К иным федеральным законам, в соответствии с которыми должны быть документально подтверждены полномочия законного и уполномоченного представителя, в частности, относятся ГК РФ, СК РФ, Трудовой кодекс РФ.

В соответствии с п. 1 ст. 27 НК РФ законные представители налогоплательщика-организации - это лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов.

Основным документом, подтверждающим полномочия законного представителя налогоплательщика-организации, действующего в силу закона, является документ, подтверждающий избрание (назначение) данного лица на соотв. должность (решение, протокол, приказ и т.п.).

Кроме того, учредительными документами на какое-либо лицо, например на одного из учредителей, могут быть возложены полномочия законного представителя налогоплательщика-организации. Для удостоверения полномочий такого лица должны быть представлены учредительные документы юридического лица (устав, учредительный договор, положение), и документ, подтверждающий избрание (назначение) данного лица на соответствующую должность (решение, протокол, приказ и т.п.).

В соответствии с п. 2 ст. 53 ГК РФ в предусмотренных законом случаях представителем юридического лица может быть его участник. В частности, в силу ст. 72 и ст. 84 ГК РФ участники полного товарищества и товарищества на вере могут выступать в гражданском обороте от имени юридического лица без доверенности, но чаще всего происходит делегирование определенных полномочий одному из участников (товарищей) на основании учредительного договора и выданных другими участниками доверенностей на имя представителя. Однако в этом случае избранный на основе учредительного договора и действующий по доверенности представитель не будет законным представителем налогоплательщика-организации, а будет уполномоченным представителем.

Статьей 42 Федерального закона от 8 февраля 1998 г. N 14-ФЗ "Об обществах с ограниченной ответственностью" (в ред. изменений и дополнений, внесенных Федеральным законом от 29 декабря 2004 г. N 192-ФЗ, далее по тексту - Федеральный закон об ООО) и ст. 69 Федерального закона об АО предусмотрена возможность обществом передавать полномочия единоличного исполнительного органа (то есть законного представителя общества) другим юридическим лицам или индивидуальным предпринимателям (управляющей организации или управляющему) по договору, который подписывается с участием общего собрания участников общества.

Управляющей организацией может быть любое юридическое лицо, обладающее необходимой для этого правоспособностью согласно учредительным документам. Управляющим может быть только индивидуальный предприниматель, прошедший государственную регистрацию в уполномоченном органе в соответствии с законом.

Документами, подтверждающими полномочия управляющей организации, являются договор, заключенный в установленном порядке, учредительные документы этой организации (устав, учредительный договор, положение). Полномочия индивидуального предпринимателя, выполняющего функции управляющего, подтверждаются также договором, заключенным в установленном порядке, документом, подтверждающим факт государственной регистрации в качестве индивидуального предпринимателя, и документом, подтверждающим избрание (назначение) данного лица на соответствующую должность (решение, протокол, приказ и т.п.).

Особое значение при рассмотрении вопросов о порядке применения к налогоплательщикам-организациям мер налоговой ответственности и определении степени вины в совершении налогового правонарушения имеет ст. 28 НК РФ, согласно которой действия (бездействие) законных представителей организации, совершенные в связи с участием этой организации в налоговых правоотношениях, признаются действиями (бездействием) самой организации, поскольку в действительности эти действия (бездействие) допускают законные представители, а не сама организация, так как в налоговых правоотношениях организация сама по себе фактически не может участвовать, она участвует только через своих законных представителей.

Правила ст. 28 НК РФ носят императивный характер и применяются только в целях налогообложения к налогоплательщикам-организациям.

В соответствии с п. 2 ст. 27 НК РФ законные представители налогоплательщика - физического лица - это лица, которые в соответствии с гражданским законодательством Российской Федерации выступают в качестве его представителей.

В качестве законных представителей налогоплательщиков - физических лиц выступают родители, усыновители, опекуны или попечители (ст. ст. 26, 28, 29, 32, 33 ГК РФ), т.е. прежде всего физические лица, которые в силу прямого указания закона без специальной доверенности представляют интересы несовершеннолетних лиц и совершеннолетних лиц, но в предусмотренных законом случаях признанных судом недееспособными или ограниченно дееспособными.

Статус лица, вступающего в отношения, регулируемые законодательством о налогах и сборах Российской Федерации, в соответствии с п. 3 ст. 26 НК РФ должен быть подтвержден документально. Например, родители несовершеннолетнего могут представить для этого свидетельство о рождении ребенка и документы, удостоверяющие личность, а усыновители, опекуны и попечители - решение суда или выписку из решения суда об усыновлении, об опеке, о попечительстве, документы, удостоверяющие личность, и т.д.

В некоторых случаях, в том числе когда лицу, нуждающемуся в опеке или попечительстве, в течение месяца не назначен опекун или попечитель, исполнение обязанностей опекуна или попечителя временно возлагается согласно п. 1 ст. 35 ГК РФ на орган опеки и попечительства, или, когда по п. 4 ст. 35 ГК РФ опекунами и попечителями граждан, нуждающихся в опеке или попечительстве и находящихся или помещенных в соответствующие воспитательные, лечебные учреждения, учреждения социальной защиты населения или другие аналогичные учреждения, являются эти учреждения, в качестве законных представителей налогоплательщика - физического лица могут выступать не физические лица, а юридические лица (орган опеки и попечительства, воспитательные, лечебные учреждения, учреждения социальной защиты населения или другие аналогичные учреждения).

От имени законных представителей - юридических лиц в налоговых правоотношениях выступают либо их руководители, действующие на основании учредительных документов, а также внутренних организационно-распорядительных документов (приказа, положения, должностной инструкции), либо рядовые сотрудники, действующие на основании доверенности, выданной руководителем юридического лица.

Как установлено п. 1 ст. 29 НК РФ, уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах.

Физическое лицо, выступающее в качестве уполномоченного представителя налогоплательщика, обязано обладать полной дееспособностью (ст. ст. 21, 27 ГК РФ). В качестве уполномоченного представителя налогоплательщика может быть любое физическое лицо или индивидуальный предприниматель, прошедший государственную регистрацию в установленном законом порядке.

Юридические лица вправе осуществлять представительские функции при наличии необходимой для этого правоспособности. В частности, коммерческие организации (за исключением унитарных предприятий), обладающие в соответствии с учредительными документами общей правоспособностью, могут осуществлять любые не запрещенные законом виды деятельности, в том числе и оказывать услуги представительства в налоговых правоотношениях, а вот некоммерческие организации и унитарные предприятия, имеющие специальную правоспособность, могут осуществлять представительские функции только в случаях, когда это не противоречит закрепленным в учредительных документах целям их деятельности.

В пункте 2 ст. 29 НК РФ перечислены лица, которые не могут быть уполномоченными представителями налогоплательщика - это должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры. Данное обстоятельство не мешает указанным лицам в общеустановленном порядке выступать в качестве законных представителей налогоплательщиков.

Пунктом 3 ст. 29 НК РФ определено, что уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации, а уполномоченный представитель налогоплательщика - физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Общий порядок оформления, выдачи и прекращения действия доверенностей регулируется ст. ст. 185 - 189 ГК РФ.

В соответствии с п. 1 ст. 185 ГК РФ доверенностью признается письменное уполномочие, выдаваемое одним лицом другому для представительства перед третьими лицами.

Доверенность от имени юридического лица должна быть подписана его руководителем и скреплена печатью. Доверенность от имени юридического лица, основанного на государственной или муниципальной собственности, на получение или выдачу денег и других имущественных ценностей должна быть подписана главным (старшим) бухгалтером этой организации (п. 5 ст. 185 ГК РФ).

При выдаче доверенности следует учитывать, что объем полномочий представителя необходимо обозначать четко и ясно, поскольку за действия представителя, соверш-е в пределах его полномочий, ответств-ть несет налогоплательщик, а сверх таких пределов - представитель.

Дата выдачи доверенности является обязательным реквизитом, без которого доверенность считается недействительной. Срок действия доверенности не может превышать трех лет. Если срок в доверенности не указан, она сохраняет силу в течение года со дня ее совершения (ст. 186 ГК РФ).

Гражданское законодательство Российской Федерации предусматривает обязательную нотариальную форму только для доверенностей, выдаваемых на совершение сделок, требующих нотариальной формы (п. 2 ст. 185 ГК РФ). Следовательно, для доверенностей уполномоченных представителей налогоплательщика - физического лица в п. 3 ст. 29 НК РФ установлено специальное требование - нотариальное или приравненное к нему в соответствии с гражданским законодательством Российской Федерации удостоверение.

Уполномоченный представитель имеет право осуществлять представительство как на безвозмездной, так и на возмездной основе.

В случае возмездного оказания услуг представительства отношения представительства могут оформляться между налогоплательщиком и представителем договором поручения (ст. ст. 971 - 979 ГК РФ), или агентским договором (ст. ст. 1005 - 1011 ГК РФ), или договором доверительного управления имуществом (ст. ст. 1012 - 1026 ГК РФ), или договором коммерческого представительства (ст. 184 ГК РФ), или договором возмездного оказания услуг (ст. ст. 779 - 783 ГК РФ), или другим подобного рода договором. Одним из условий такого договора является оплата всех расходов, понесенных поверенным в связи с осуществлением обязанностей по договору, а также выплата доверителем в пользу поверенного вознаграждения за оказанные услуги. То есть если доверитель поручает налоговому представителю перечислить налоговые платежи в бюджет, то он должен предоставить представителю необходимые денежные средства для выполнения этого поручения и оплатить его услуги.

При этом в п. 8 Постановления ВАС РФ N 5 указывается, что при применении ст. 29 НК РФ судам общей юрисдикции и арбитражным судам необходимо иметь в виду: договоры доверительного управления, договоры комиссии и агентские договоры (в том случае, когда агент действует от собственного имени) не являются достаточным правовым основанием для представления доверительным управляющим, комиссионером или агентом интересов учредителя управления, комитента или принципала в сфере налогообложения. Если учредитель управления, комитент или принципал, с одной стороны, и доверительный управляющий, комиссионер или агент - с другой, достигли договоренности в отношении представительства в сфере налогообложения, соответствующие полномочия управляющего (комиссионера, агента) должны быть оформлены доверенностью с учетом требований ст. 29 НК РФ.

Помимо этого, когда доверенность выдается юридическому лицу, в доверенности необходимо учесть возможность представителя передоверить совершение порученных ему действий своим сотрудникам, поскольку непосредственными исполнителями данных поручений будут выступать именно они.

Может ли представитель исполнить обязанность налогоплательщика по уплате налога?

В соответствии с п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Из такой формулировки не ясно, что конкретно подразумевается под самостоятельным исполнением обязанности по уплате налога и какие случаи признаются исключением из этого правила.

Следствием указанной неопределенности были многочисленные споры между налогоплательщиками и налоговыми органами о возможности уплаты налога представителем налогоплательщика, по результатам рассмотрений которых суды выносили противоположные решения.

Окончательную точку в этой проблеме поставил Конституционный Суд РФ в Определении от 22 января 2004 г. N 41-О "Об отказе в принятии к рассмотрению жалобы ОАО "Сибирский Тяжпромэлектропроект" и гражданки Тарасовой Галины Михайловны на нарушение конституционных прав и свобод абзацем 1 п. 1 ст. 45 НК РФ", где высказал мнение, что содержание нормы п. 1 ст. 45 НК РФ не препятствует уплате налогов через представителя, но при этом должны выполняться одновременно следующие условия:

представитель налогоплательщика должен обладать соответствующими полномочиями (то есть полномочиями на уплату налога) либо на основании закона или учредительных документов, либо в силу доверенности, выданной согласно требованиям п. 3 ст. 29 НК РФ в порядке, установленном гражданским законодательством Российской Федерации;

платежные документы должны быть оформлены и подписаны самим налогоплательщиком;

уплата налога должна производиться за счет собственных средств налогоплательщика, что предполагает списание денежных средств с расчетного счета налогоплательщика, а не представителя.

Таким образом, при соблюдении вышеперечисленных условий уплата налога представителем рассматривается как его уплата самим налогоплательщиком, что не противоречит требованиям ст. 45 НК РФ, поскольку субъектом налогового правоотношения является сам налогоплательщик независимо от того, лично ли он участвует в этом правоотношении либо через законного или уполномоченного представителя, а действия представителя расцениваются как действия самого налогоплательщика.

Если хотя бы одно из этих условий не соблюдается, налог будет считаться неуплаченным, а обязанность по уплате налога - неисполненной, что, в свою очередь, повлечет возникновение недоимки у налогоплательщика, начисление пени и штрафа.

Статья 26. Право на представительство в отношениях, регулируемых законодательством о налогах и сборах

1. Налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах через законного или уполномоченного представителя, если иное не предусмотрено настоящим Кодексом.

2. Личное участие налогоплательщика в отношениях, регулируемых законодательством о налогах и сборах, не лишает его права иметь представителя, равно как участие представителя не лишает налогоплательщика права на личное участие в указанных правоотношениях.

3. Полномочия представителя должны быть документально подтверждены в соответствии с настоящим Кодексом и иными федеральными законами.

4. Правила, предусмотренные настоящей главой, распространяются на плательщиков сборов и налоговых агентов.

Статья 27. Законный представитель налогоплательщика

1. Законными представителями налогоплательщика-организации признаются лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов.

2. Законными представителями налогоплательщика - физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством Российской Федерации.

Статья 28. Действия (бездействие) законных представителей организации

Действия (бездействие) законных представителей организации, совершенные в связи с участием этой организации в отношениях, регулируемых законодательством о налогах и сборах, признаются действиями (бездействием) этой организации.

Статья 29. Уполномоченный представитель налогоплательщика

1. Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах.

2. Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры.

3. Уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации.

Уполномоченный представитель налогоплательщика - физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Налогоплательщик вправе участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя .Личное участие налогоплательщика в налоговых правоотношениях не лишает его права иметь представителя, и наоборот — участие представителя не лишает налогоплательщика права на личное участие в указанных правоотношениях.

Законными представителями налогоплательщика-организации являются лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов, как правило, руководитель организации и его заместители.

Законными представителями налогоплательщика — физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством (родители для несовершеннолетних детей, включая усыновленных, опекуны для опекаемых, попечители для подопечных). Законный представитель физического лица действует от его имени без доверенности.

Кроме того, любой налогоплательщик (плательщик сборов) вправе уполномочить физическое или юридическое лицо представлять его интересы в налоговых органах и перед другими участниками налоговых отношений. Такой представитель именуется уполномоченным представителем.