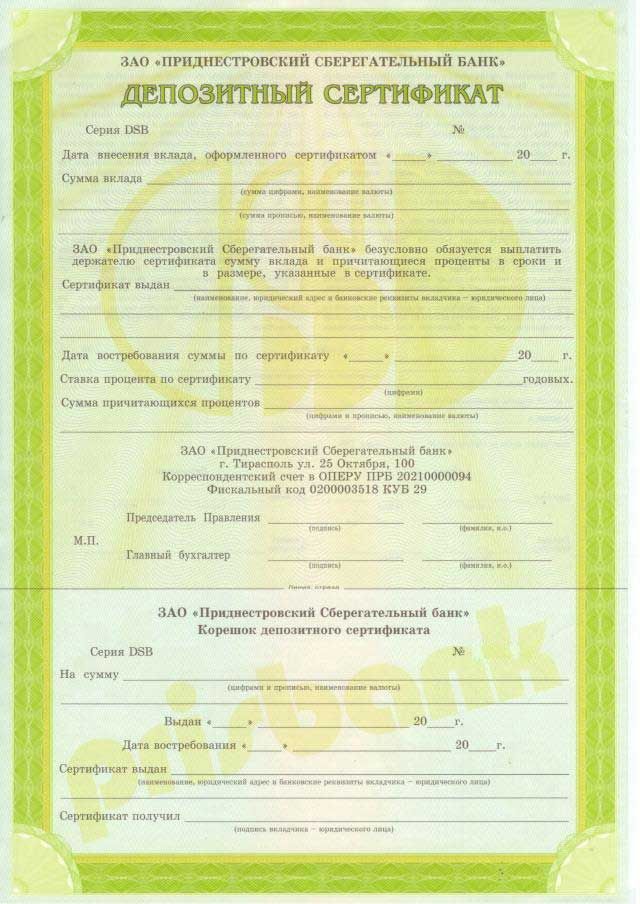

Депозитный сертификат

Депозитный сертификат — ценная бумага, которая удостоверяет сумму внесённого в банк вклада юридического лица и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы депозита (вклада) и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка.

Депозитный сертификат в РФ может быть выдан и право требования по нему передано только юридическому лицу, зарегистрированному на территории Российской Федерации или иного государства, использующего рубль в качестве официальной денежной единицы.

Срок обращения по депозитным сертификатам с даты выдачи до даты, когда владелец получает право востребовать депозит по сертификату - от одного месяца до трех лет.

Банком может предусматриваться возможность досрочного предъявления к оплате срочного сертификата обычно по пониженной процентной ставке, устанавливаемой при выдаче сертификата.

Обязательные реквизиты бланка депозитного сертификата:

Наименование "Депозитный сертификат";

Причина выдачи;

Дата внесение депозита;

Размер оформленного депозита;

Безусловное обязательство банка вернуть сумму, внесенную в депозит;

Дата востребования бенефициаром суммы по сертификату;

Ставка процента за пользование депозитом;

Сумма причитающихся процентов;

Наименование и адрес банка-эмитента и (для именного сертификата) бенефициара.

Сертификаты могут:

выпускаться как в разовом порядке, так и сериями

быть именными или на предъявителя

Облигация

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Облигации могут продаваться дешевле номинала (с дисконтом). Общим доходом по облигации являются сумма выплачиваемых процентов (купонов) и размер дисконта при покупке.

Экономическая суть облигаций очень похожа на кредитование. Облигации позволяют планировать как уровень затрат для эмитента, так и уровень доходов для покупателя, но не требуют оформления залога и упрощают процедуру перехода права требования к новому кредитору. Фактически на рынке облигаций осуществляются средне- и долгосрочные заимствования, обычно сроком от 1 года до 30 лет.

Виды облигаций

1. По типу дохода

Дисконтная облигация (англ. Zero Coupon Bond) — облигация, доходом по которой является дисконт (бескупонная облигация). Дисконтные облигации продаются по цене ниже номинала. Примеры — ГКО, БОБР.

Облигация с фиксированной процентной ставкой (англ. Fixed Rate Bond) — купонная облигация, доход по которой выплачивается по купонам с фиксированной процентной ставкой. К этому типу облигаций относятся ОФЗ, ОВГВЗ, большинство еврооблигаций.

Облигация с плавающей процентной ставкой (англ. Floating Rate Note (FRN); Floater) — купонная облигация с переменным купоном, размер которого привязывается к некоторым макроэкономическим показателям: к доходности государственных ценных бумаг, к ставкам межбанковских кредитов (LIBOR, EURIBOR, MOSPRIME) и т. п.

2. По конвертируемости

конвертируемые (в акции, в другие облигации)

неконвертируемые

3. По эмитентам

Государственные облигации (англ. Government bonds) — ценная бумага, эмитированная с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но обязательно гарантированная правительством.

Суверенные облигации (англ. Sovereign bonds)

Корпоративные облигации (англ. Corporate bonds)

Инфраструктурные облигации

Муниципальные облигации (англ. Municipal bonds)

Еврооблигации

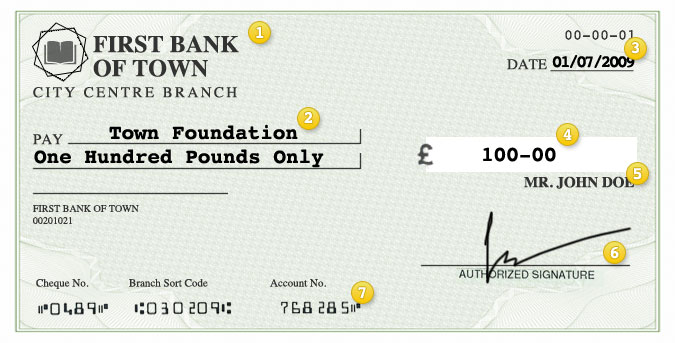

Чек

Чек – это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в чеке суммы чекодержателю.

Чекодатель – лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путём выставления чеков.

Чекодержатель — лицо, в пользу которого выдан чек.

Плательщик — банк, в котором находятся денежные средства чекодателя.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например на заработную плату, хозяйственные нужды, командировочные расходы и т. д.

Расчётные чеки — это чеки, используемые для безналичных расчётов, это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определённой денежной суммы с его счета на счёт получателя средств.

Структура чека

Наименование плательщика – финансового учреждения, в котором чек может быть предъявлен в качестве средства платежа;

Поручение чекодателя плательщику оплатить конкретную сумму чекодержателю – получателю платежа по чеку;

Дата выдачи чека;

Сумма платежа цифрами;

Наименование чекодателя - физического или юридического лица, выписавшего чек;

Подпись чекодателя

Номер счета чекодателя

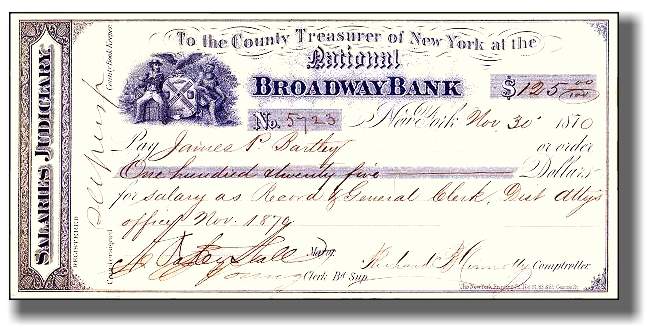

Чек твидовского Казначейства Нью-Йорка, 30 ноября 1870

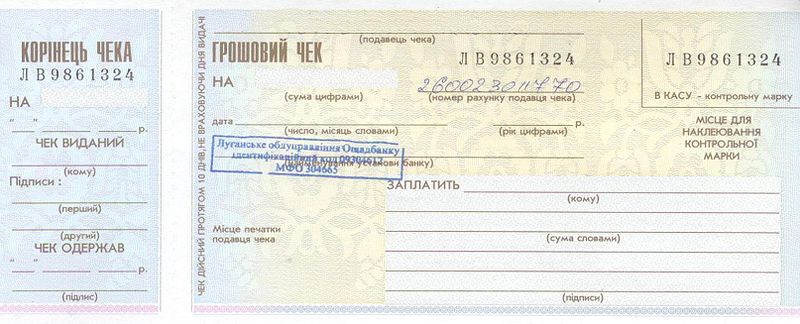

Чековая книжка, Украина, 2000-е

Приватизационный чек России, 1992