4 Составление финансового плана

Финансовый план для вновь создаваемых и существующих предприятий является самым сложным и ответственным разделом бизнес-плана.

Финансовый план предприятия — это документ, отражающий объемы поступления и расходования денежных средств, представленный в виде баланса доходов и направлений расходов предприятия на планируемый год. Финансовый план необходим предприятию для того, чтобы прогнозировать финансовые результаты своей деятельности и рационально использовать финансовые ресурсы в соответствии с выбранной финансовой стратегией.

Главная цель составления финансового плана заключается в согласовании намечаемых расходов с финансовыми возможностями предприятия.

При разработке финансового плана следует придерживаться следующих требований к его составлению:

достоверность используемых данных;

наличие нескольких альтернативных решений;

гибкость и оперативность в планировании;

согласованность и взаимосвязь со всеми другими разделами плана хозяйственной деятельности предприятия (бизнес-плана).

Для составления финансового плана используется следующая информация:

бухгалтерский баланс за 2—3 года, предшествующие планируемому

данные анализа финансового состояния предприятия;

прогнозные данные об основных показателях деятельности предприятия (товарообороте, валовых доходах, издержках производства и обращения, прибыли и др.);

данные об объемах капитальных вложений;

сведения о движении основных фондов и оборотных средств;

нормативы отчислений налогов в бюджет, бюджетные фонды;

нормы амортизационных отчислений;

другие сведения.

В процессе составления финансового плана:

определяются источники и объем собственных финансовых ресурсов предприятия (прибыль, амортизация, устойчивые пассивы и др.);

изучается возможность и целесообразность привлечения финансовых ресурсов за счет получения кредитов, выпуска ценных бумаги др.;

выбираются рациональные формы образования и использования фондов денежных средств, взаимоотношения с бюджетом, банковскими учреждениями, вышестоящей организацией, своими работниками;

устанавливаются рациональные пропорции распределения финансовых ресурсов для развития предприятия, материального стимулирования работников, удовлетворения социальных потребностей членов трудового коллектива или вложение их в деятельность других предприятий (долевое участие в формировании уставных фондов, операции на финансовом рынке);

определяются целесообразность и экономическая эффективность планируемых капитальных вложений;

выявляются резервы роста рентабельности предприятия.

Прежде чем составить финансовый план, необходимо провести экономические расчеты следующих показателей:

потребности в собственных оборотных средствах;

прибыли и ее распределения;

фонда потребления и фонда накопления и сметы их расходования;

прироста устойчивых пассивов;

источников финансирования капитальных вложений.

Эти расчеты необходимы для обоснования отдельных показателей финансового плана и прилагаются к нему в качестве составных частей. Методика определения большинства перечисленных показателей приведена в предыдущих главах. Рассмотрим особенности отражения их в финансовом плане.

В финансовом плане предусматривается общая сумма прибыли всех видов деятельности. Определив прибыль, составляют план ее распределения по направлениям расходования. В нем определяются прибыль, подлежащая налогообложению; сумма налога на прибыль; прибыль, остающаяся в распоряжении предприятия, в том-числе формируемые за счет ее фонды накопления, резервный, коммерческого риска и др.

К финансовому плану прилагается норматив собственных оборотных средств. Исчисленный норматив собственных оборотных средств на конец каждого квартала сопоставляется с нормативом на начало квартала и устанавливается прирост (или сокращение) собственных оборотных средств. При этом определяются источники пополнения собственных оборотных средств. В финансовом плане предусматривается не весь норматив собственных оборотных средств, а только сумма его прироста.

Одним из источников пополнения собственных оборотных средств является прирост устойчивых пассивов. Расчет производится по каждому виду устойчивых пассивов. К ним относятся переходящая задолженность рабочим и служащим по заработной плате и по отчислениям в фонд социальной защиты населения, задолженность покупателям и заказчикам по полученным авансам, кредиторская задолженность поставщикам за сырье и товары в размере 50 % сумм, числящихся по отчетному балансу и др.

Минимальная задолженность по заработной плате рассчитывается исходя из среднедневного фонда заработной платы, количества дней с начала месяца до дня выплаты заработной платы:

Зфзп = (ФЗП : 90) * Д,

где ФЗП — фонд заработной платы на квартал; 90 — количество дней в квартале; Д — количество дней с начала месяца до дня выплаты заработной платы.

Задолженность по отчислениям в фонд социальной защиты населения определяется исходя из суммы минимальной задолженности по заработной плате и действующих норм отчислений. В настоящее время отчисления в фонд социальной защиты населения составляют 35 %. Значит, минимальная задолженность по отчислениям в фонд социальной защиты населения рассчитывается так:

Зфзс = (35* Зфзп)/100

В финансовом плане отражается не вся сумма устойчивых пассивов, а лишь ее изменение. Она определяется путем сравнения суммы устойчивых пассивов на конец квартала с суммой на начало квартала.

В составе источников финансирования капитальных вложений в финансовом плане предусматриваются средства фонда накопления, долгосрочные кредиты, амортизационные отчисления.

В зависимости от прогнозируемого периода финансовые планы делятся на перспективные (составляемые на срок три, пять и более лет), годовые и оперативные (разрабатываемые на месяц, 15 дней, декаду, пятидневку).

В условиях нестабильной экономики и инфляции чаще всего на практике осуществляют расчет годового и квартального движения финансовых ресурсов. Поэтому годовой финансовый план с разбивкой по кварталам стал основной формой финансового планирования на предприятии общественного питания.

В целом финансовый план представляет собой совокупность финансовых проектов и сопутствующих им расчетов. К ним относятся:

прогноз прибыли;

прогноз денежного потока ( потока наличности);

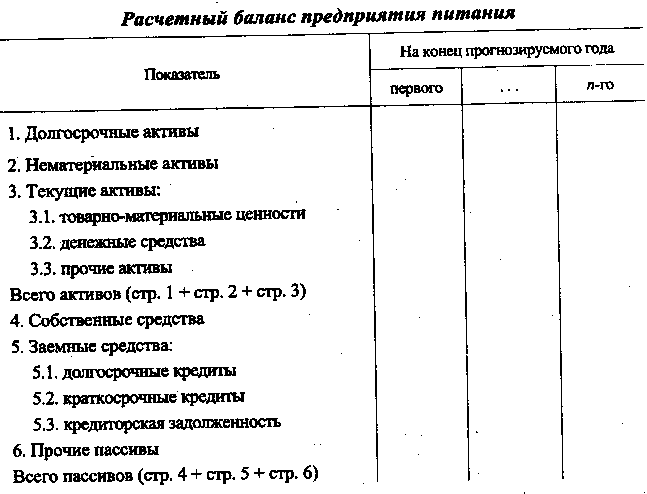

расчетный баланс;

расчет критических характеристик (точки безубыточности, критической величины валового дохода, минимального объема товарооборота, при котором возможно получение минимальной прибыли и др.);

баланс доходов и расходов по предприятию.

Прогноз движения потока денежных средств учитывает:

денежные средства, приходящие в течение рассматриваемо го периода (приход наличных);

денежные средства, которые будут потрачены в течение периода (отток наличных);

разницу между ними (чистый денежный поток: избыток или дефицит);

сумму денег на начало периода (начальное сальдо денежных средств);

сумму денег в конце периода (конечное сальдо денежных средств);

накопление денежных средств.

Прогноз денежных средств позволяет оценить, сколько денег и на каком этапе потребуется с разбивкой по времени от начала реализации проекта и до достижения намеченной цели. Часто могут быть большие различия между наличностью и прибылью. Предприятие может "выжить" определенное время на рынке, даже если оно несет убытки, но оно не сможет этого сделать, не имея достаточной наличности. Прогноз потока наличности служит для проверки синхронности поступления и расходования денежных средств и подтверждения будущей платежеспособности предприятия, постоянного наличия на расчетном счете сумм, достаточных для расчета по обязательствам.

Расчетный баланс представляет собой "мгновенный снимок" результатов деятельности предприятия, фиксирующий сильные и слабые его стороны на данный момент с точки зрения финансов. Расчетный баланс детализирует использование и вложение финансовых ресурсов предприятия, необходимых для обеспечения поставленных целей. В основе его разработки лежат показатели исходного баланса, а также учитываются особенности развития предприятия, изменения операционных характеристик, планируемые вложения собственного и заемного капитала.

При составлении расчетного баланса нецелесообразно опираться только на заемные средства. Инвесторов интересуют вложения собственных оборотных средств предприятия и получение определенных гарантий. Для вновь создаваемого предприятия большое значение имеет ликвидность баланса, которая позволит предприятию справиться с непредвиденными трудностями и удачно воспользоваться внезапно появившимися благоприятными обстоятельствами. Предприятию следует заранее достаточно точно рассчитать будущие и, по возможности, привлечь необходимые инвестиции, поскольку кризисная ситуация для предприятия не всегда аналогично оценивается инвестором. Кроме того, для получения требуемых капитальных вложений нужно время для изучения положения, что может повлечь за собой необратимые изменения или сильно ослабить позиции предприятия, как в рамках планируемого проекта, так и на рынке в целом.

Прогноз баланса может быть проведен по форме, представленной в табл.

Поскольку активы и источники собственных и заемных средств прогнозируются независимо друг от друга, то, как правило, возникает проблема несовпадения актива с пассивом баланса. Разница между их итоговыми величинами получила название "пробки". Ликвидировать образовавшуюся "пробку" и свести расчетный баланс можно путем повторных финансовых расчетов при помощи так называемого "метода пробки". Он основан на соблюдении следующего равенства:

Активы = Собственные средства + Заемные средства.

Когда прогнозируется более быстрый рост активов по сравнению с обязательствами и собственными средствами, то образовавшаяся "отрицательная пробка" устраняется дополнительным внешним финансированием. При более медленном темпе роста активов по сравнению с пассивами избыток денежных средств ("положительная пробка") ликвидируется отказом от части заемных средств.

Формой финансового плана на предприятии питания служит баланс доходов и расходов. Баланс доходов и расходов предприятия состоит из трех разделов. Первый раздел называется "Доходы и поступления средств", второй — "Расходы и отчисления", третий — "Взаимоотношения с бюджетом".

Состав показателей по каждому разделу финансового плана может быть разным — укрупненным или детальным, в зависимости от назначения этого документа. Финансовый план для нужд самого предприятия рекомендуется составлять с полной расшифровкой доходов, расходов и отчислений. Финансовый план, предназначенный для передачи тому или иному органу управления, может (если нет специальных требований к заполнению) составляться по упрощенной схеме, где отражаются лишь важнейшие виды доходов, направление средств и платежей в бюджет, источником уплаты которых является прибыль.

Основными статьями доходов являются прибыль; амортизационные отчисления; прирост устойчивости пассивов; временно свободные средства специальных фондов, направляемые на плановые затраты; прочие доходы.

Во втором разделе финансового плана предусматриваются направления расходования средств. К ним относятся, капитальные вложения; прибыль, остающаяся в распоряжении предприятия; прирост норматива собственных оборотных средств за счет прироста устойчивых пассивов и временно свободных средств фондов; прочие расходы.

Взаимоотношения с бюджетом включают в себя платежи в бюджет и ассигнования из бюджета. Платежами в бюджет являются налоги на прибыль, доходы, недвижимость.

Форма финансового плана варьируется в зависимости от формы собственности. В частности, предприятия негосударственной формы собственности не планируют ассигнования из бюджета, так как все расходы финансируются за счет собственных ресурсов.

Статьи доходов и расходов финансового плана распределяются по кварталам с учетом сезонности отдельных поступлений, расходов, а также предусмотренных законодательством сроков уплаты налогов и других платежей. Баланс доходов и расходов утверждается руководителем предприятия и служит ориентиром при принятии обоснованных решений в области финансовой деятельности.