- •Аудит у комерційних банках

- •Глава 1. Роль бухгалтерського обліку в управлінні комерційним банком ............................... 5

- •Глава 2. Основи побудови бухгалтерського обліку в банках України ...................................... 22

- •Глава 3. Організація бухгалтерського процесу ........…………………………………………….. 44

- •Глава 4. Облік операцій з формування статутного капіталу банку .................…...................... 52

- •Глава 5. Облік міжбанківських розрахунків .........…………………………………………….... 57

- •Глава 6. Платіжні рахунки і облік розрахункових операцій …………………………………. 70

- •Глава 7. Облік кредитних операцій ................…………………………………………………..... 85

- •Глава 8. Облік касових операцій ..............……………………………………………………........ 111

- •Глава 9. Касове виконання Державного бюджету України ………………………………….. 117

- •Глава 10. Облік депозитних і довірчих операцій ......………………………………………….... 125

- •Глава 11. Облік операцій з цінними паперами .......……………………………………………... 130

- •Глава 12. Облік валютних операцій ...............…………………………………………………..... 145

- •Глава 13. Облік основних засобів, нематеріальних активів та матеріалів ............................. 177

- •Глава 14. Облік доходів, витрат і фінансових результатів діяльності комерційних банків ..........................………………………………………………………………………………………... 198

- •Глава 15. Облік податків, зборів і внесків до державних та недержавних цільових фондів........................…………………………………………………………………………………. 212

- •Глава 16. Звітність комерційних банків ..............……………………………………………….. 228

- •Глава 17. Внутрішній аудит комерційного банку ......………………………………………….. 244

- •Глава 1

- •Мета вивчення

- •1.1. Реформа обліку і звітності в Україні

- •1.2. Міжнародні принципи і стандарти бухгалтерського обліку

- •1.3. Фінансовий та управлінський облік: зміст і призначення

- •Глава 2

- •Мета вивчення

- •2.1. Об'єкти обліку і бухгалтерські рахунки

- •2.2. План рахунків і принципи його побудови

- •2.3. Баланс комерційного банку та інші форми синтетичного обліку

- •2.4. Параметри і форми аналітичного обліку

- •Характеристика та коди контрагентів

- •Контрагенти (клієнти) банку

- •Бухгалтерські рахунки (відповідно до плану рахунків)

- •Приклади побудови номерів аналітичних рахунків

- •2.5. Банківська документація

- •Контрольні запитання

- •Мета вивчення

- •3.1. Зміст обліково-операційної роботи і побудова бухгалтерського апарату

- •3.2. Бухгалтерський процес і процедури фінансового обліку

- •Глава 4

- •Мета вивчення

- •4.1. Система рахунків для обліку операцій з формування статутного капіталу банку

- •4.2. Облік операцій з формування статутного капіталу банку

- •1. Викуп акцій.

- •2. Перепродаж викуплених акцій.

- •3. Анулювання викуплених акцій. Д-т рахунку

- •4. Нарахування дивідендів акціонерам за акціями банку.

- •5. Індексація акцій. Д-т рахунку

- •6. Відображення витрат на випуск і розповсюдження акцій власної емісії.

- •Глава 5 облік міжбанківських розрахунків Мета вивчення

- •5.1. Загальні правила розрахунків між банками та класифікація кореспондентських рахунків

- •5.2. Організація та облік операцій за міжбанківськими розрахунками, які здійснюються через нсеп при нбу

- •5.3. Касове обслуговування установ комерційних банків та облік цих операцій

- •5.4. Облік міжбанківських розрахунків, які здійснюються за прямими кореспондентськими угодами

- •5.5. Правила виконання та обліку нбу операцій за кореспондентським рахунком комерційного банку при наявності ухвали судів України щодо арешту грошових коштів, а також безспірне списання коштів

- •Глава 6

- •Мета вивчення

- •6. Облік операцій при розрахунках розрахунковими чеками.

- •6.1. Характеристика платіжних розрахунків клієнтів банку

- •6.2. Облік операцій при розрахунках платіжними дорученнями

- •6.3. Облік операцій при розрахунках гарантованими дорученнями

- •6.4 Облік операцій при розрахунках платіжними вимогами дорученнями

- •6.5. Облік операцій при розрахунках розрахунковими чеками

- •6.6. Облік операцій при розрахунках акредитивами

- •6.7. Розрахунки платіжними вимогами без акцепту платників та безспірне стягнення коштів

- •Глава 7

- •Мета вивчення

- •7.1. Організація обліку кредитних операцій

- •7.2. Облік позичкових операцій і послуг кредитного характеру

- •7.3. Облік операцій з формування і використання резерву на покриття можливих втрат за кредитами. Порядок списання безнадійних кредитів

- •7.4. Облік операцій кредитного характеру

- •1. Облік фінансового лізингу банком-лізингодавцем:

- •7.5. Облік операцій з нарахування і справляння відсотків за користування банківськими кредитами та комісійних за надання послуг кредитного характеру

- •Глава 8 облік касових операцій Мета вивчення

- •8.1. Організація касової роботи

- •8.2. Облік і документообіг за операціями кас з приймання готівки

- •8.3. Облік операцій видаткових кас

- •8.4. Інкасація грошової виручки

- •8.5. Зберігання і облік цінностей та документів у грошових сховищах

- •8.6. Ревізія цінностей

- •8.7. Синтетичний облік касових операцій

- •Глава 9

- •Мета вивчення

- •9.1. Організація касового виконання Державного бюджету України

- •9.2. Облік операцій з касового обслуговування коштів Державного бюджету України

- •9.3. Касове виконання місцевих бюджетів

- •Вправи для самостійної роботи

- •Глава 10

- •Мета вивчення

- •10.1. Характеристика рахунків для обліку депозитних операцій

- •10.2. Облік депозитних операцій

- •10.3. Облік довірчих операцій

- •Глава 11 облік операцій з цінними паперами Мета вивчення

- •11.1. Поняття, класифікація цінних паперів і операцій з ними

- •11.2. Облік операцій банку з цінними паперами, придбаними з метою перепродажу.

- •11.3. Облік довгострокових вкладень банку в цінні папери

- •11.4. Облік вкладень банку в боргові цінні папери

- •11.5. Облік пасивних операцій банку з цінними паперами за власними борговими зобов'язаннями

- •Глава 12 облік валютних операцій Мета вивчення

- •12.1. Сутність валютних операцій

- •12.2. Ведення банками рахунків клієнтів у іноземній валюті

- •1. Зарахування коштів через власні розподільчі рахунки:

- •12.3. Неторговельні операції з валютними цінностями

- •12.4. Організація та облік безготівкових міжнародних розрахунків

- •12.5. Інші валютні операції

- •Глава 13

- •Мета вивчення

- •13.1. Документальне забезпечення обліку

- •13.2. Облік надходження, переоцінки та поточного ремонту основних засобів

- •13.3. Облік зношення основних засобів

- •13.4. Облік вибуття об'єктів основних засобів: ліквідація, реалізація, безоплатна передача

- •13.5. Облік оперативного лізингу

- •13.6. Облік основних засобів, прийнятих банком під заставу наданого кредиту

- •13.7. Відображення в обліку результатів інвентаризації основних засобів і нематеріальних активів

- •13.8. Облік нематеріальних активів

- •13.9. Облік малоцінних і швидкозношуваних предметів та господарських матеріалів

- •Глава 14

- •Мета вивчення

- •14.1. Об'єкти обліку в складі доходів і витрат банку

- •14.2. Правила обліку доходів і витрат та класифікація рахунків за їх обліком

- •14.3. Облік доходів і витрат банку

- •14.4. Облік фінансового результату і розподілу прибутку

- •Глава 15

- •Мета вивчення

- •15.1. Види податків, які сплачують комерційні банки

- •15.2. Облік прямих податків: з прибутку, за користування землею, з власників транспортних засобів, з громадян

- •15.3. Облік непрямих податків: податку на додану вартість, акцизного та митних зборів

- •15.4. Облік внесків до державних цільових фондів

- •15.5. Облік місцевих податків і зборів

- •15.6. Фінансові санкції та їх облік

- •15.7. Звітність з основних видів податків, зборів та внесків

- •Глава 16

- •Мета вивчення

- •16.1. Необхідність звітності комерційних банків та її користувачів

- •16.2. Класифікація звітності комерційних банків

- •16.3. Характеристика звітності комерційних банків

- •16.3.1. Основна фінансова звітність

- •Глава 17

- •Мета вивчення

- •17.1. Внутрішньо-банківський аудит у системі внутрішнього контролю

- •17.2. Внутрішній аудит касових операцій

- •17.3. Внутрішньобанківський аудит розрахункових операцій

- •17.4. Внутрішньобанківський аудит кредитних операцій

- •17.5. Внутрішньобанківський аудит валютних операцій

- •17.6. Внутрішньобанківський аудит операцій з цінними паперами

- •17.7. Внутрішньобанківський аудит доходів і витрат

- •17.8. Внутрішній аудит оподаткування банку

- •Баланс комерційного банку

- •Обігово-сальдовий баланс комерційного банку

- •Угода на здійснення розрахунково-касового обслуговування

- •1. Предмет угоди

- •2. Банк зобов'язується:

- •3. Банк має право

- •4. Клієнт зобов'язується

- •5. Клієнт має право

- •6. Відповідальність сторін

- •8. Юридичні адреси 1 реквізити сторін

- •Платіжне доручення №______

- •Меморіальний ордер № _____

- •Платіжна вимога-доручення №____

- •Заява на акредитив

- •Платіжна вимога №

- •Розпорядження кредитного відділу

- •Строкове зобов'язання №

- •Розпорядження

- •Розрахунок резерву на можливі втрати за кредитними операціями комерційних банків на ___ квартал 199___ р.

- •Особиста картка позичальника

- •Типова угода про повну індивідуальну матеріальну відповідальність

- •На внесення готівки

- •Копія супровідної відомості

- •До уваги клієнта

- •3. Строк дії угоди

- •4. Додаткові умови

- •5. Юридичні адреси і реквізити сторін

- •Постанова Правління нбу № 150 від 15.04.98 р.

- •1. Структура міжбанківського валютного ринку України

- •2. Порядок торгівлі іноземною валютою

- •Індексації балансової вартості основних фондів та їх зношення

- •Інвентарний список основних засобів (за місцем їх знаходження, експлуатації)

- •Картка обліку руху основних засобів

- •Основних засобів

- •На списання основних засобів

- •Технічна характеристикаагрегатів та деталей автомобіля (причепа, напівпричепа)

- •Інвентаризаційний опис основних засобів

- •Список літератури

6.2. Облік операцій при розрахунках платіжними дорученнями

Платіжне доручення — це документ, який являє собою письмово оформлене доручення клієнта банку, що його обслуговує, на перерахування визначеної суми коштів зі свого рахунку.

Це найбільш поширена форма розрахунків, що використовується в місцевих і міжміських розрахунках між клієнтами, з бюджетом, органами соціального захисту, позабюджетними структурами.

Платіжні доручення складаються за єдиною формою, встановленою Національним банком України, яка наведена у додатку 5.

Кількість примірників розрахункових документів відповідає потребам сторін, що беруть участь у розрахунках. Документи виготовляються в один прийом; виправлення і підчистки заборонені.

Доручення приймаються від платника до виконання банками протягом 10 календарних днів з дня виписки; день заповнення не враховується. До виконання банк приймає доручення тільки в межах наявних коштів на рахунку платника, за винятком перерахування до бюджету сум податків, зборів, інших обов'язкових платежів та внесків до державних цільових фондів, які приймаються банками незалежно від наявності коштів на рахунках підприємств. При їх відсутності такі доручення враховуються на позабюджетному рахунку № 9803 “Розрахункові документи, не сплачені в строк через відсутність коштів у платників”.

При недостатності коштів на рахунках здійснюється часткова оплата таких доручень, яка оформляється банком меморіальним ордером (додаток 6).

Платіжні доручення застосовуються в розрахунках за платежами товарного і нетоварного характеру: за фактично відвантажену продукцію (виконані роботи та послуги), у порядку попередньої оплати, для завершення розрахунків за актами звірки взаємної заборгованості підприємств. Про це зазначається в рядку “Призначення платежу” з посиланням на назву, номер, дату товарно-транспортного чи іншого документа, що підтверджує відвантаження продукції (виконання робіт, надання послуг).

Усі претензії за розрахунками між клієнтами регулюються ними без участі банку. Але банк приймає від клієнтів претензії, згідно з угодою на обслуговування, за несвоєчасне списання або зарахування сум, виплачуючи штраф на користь клієнта. При проведенні розрахунків між клієнтами банк відображає в своєму обліку:

1. Якщо клієнти в одному банку:

Д-т рахунку № 2600 “Поточні рахунки” клієнта або інші платіжні рахунки;

К-т рахунку

№ 2600 “Поточні рахунки” або інші платіжні рахунки. 1. Якщо клієнти в різних банках:

Д-т рахунку № 2600 “Поточні рахунки” та дебет інших рахунків клієнтів;

К-т рахунку № 1200 “Коррахунок у Національному банку України”.

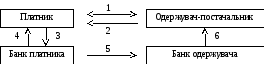

С хема

документообігу при розрахунках платіжними

дорученнями

наведена

нижче:

хема

документообігу при розрахунках платіжними

дорученнями

наведена

нижче:

Де: 1 — укладення угоди-контракту; 2 — відвантаження продукції, товарів, здача робіт, послуг; 3 — передача платіжного доручення на право списання суми платежу; 4 — витяг із поточного (розрахункового) рахунку про списання грошових коштів; 5 — платіжне доручення (повідомлення) про зарахування платежу на поточний рахунок одержувача: б —витяг із поточного рахунку про зарахування платежу.