- •Тема 8. Автоматизація внутрішньобанківських розрахункових, депозитних і кредитних операцій

- •Тема 8. Автоматизація внутрішньобанківських розрахункових, кредитних і депозитних операцій (6 год.)

- •1.Продукти, інформація та документи в одб

- •2. Головна книга клієнтів в одб.

- •1. Сутність та призначення комплексної автоматизації банку.

- •2. Архітектура системи комплексної автоматизації банку (oracle).

- •3. Загальна характеристика пк „Операційний день банку (одб)”.

- •Самостійне опрацювання

- •Продукти, інформація та документи в одб

- •2. Головна книга клієнтів в одб.

- •Лекційне заняття 15

- •1. Автоматизація Middle-офісних операцій (продовження)

- •2. Автоматизація Front-офісних операцій.

- •3. Автоматизація Back-офісу.

- •4. Управління взаємовідносинами з клієнтами (crm)..

- •Самостійне опрацювання

- •1. Банківські електронні системи передавання документів «Клієнт — банк»

- •3. Гарантування безпеки передавання даних та основи інформаційного забезпечення сепкоб

Самостійне опрацювання

-

Продукти, інформація та документи в одб

Усі обліково-операційні роботи банку виконуються в підсистемі "Операційний день банку (ОДБ)". Підсистема ОДБ є ядром АБС. Інформаційно і функціонально вона пов’язана з усіма іншими підсистемами АБС. Основними функціями ОДБ є обробка платіжних документів. У підсистемі можуть оброблятись різні платіжні документи, формуватись інформаційні повідомлення, дебетові та інформаційні запити. Основними первинними документами ОДБ є платіжні та касові документи. До них, зокрема, належать такі платіжні (вимоги) доручення, меморіальні ордери, видаткові та приходні касові ордери.

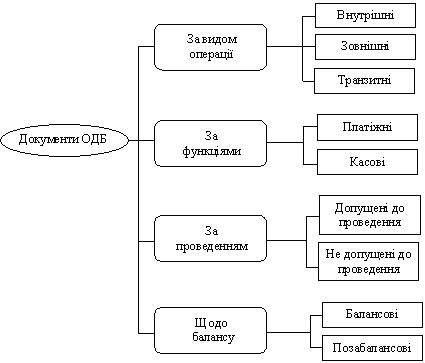

Платіжні документи, з якими працює ОДБ, можна розподілити на внутрішні, зовнішні та транзитні.

Внутрішні документи — це документи, проведення по яких виконується по особових рахунках банку.

Зовнішні — це міжбанківські документи, проведення по яких виконується між кореспондентськими рахунками та особовими рахунками банку. Зовнішні документи, в свою чергу, ще поділяються на початкові та зворотні. Початкові документи — це документи, сформовані в банку для відправлення в СЕП. Зворотні — це документи, що надійшли з СЕП у банк.

Транзитні — це документи, по яких не виконуються проведення.

За ознакою проведення по рахунках документи розподіляються на: проведені по рахунках та не допущені до проведення з різних причин.

Не допущені до проведення, в свою чергу, діляться на документи, які резервують кошти на рахунку для майбутнього проведення, та на документи, які не резервують кошти. Документи, які резервують кошти, зберігаються в картотеках № 2, № 3 та картотеці планових платежів. Документи, які не резервують кошти, зберігаються в картотеці нез’ясованих сум та картотеці № 1.

Картотека № 1 — це картотека попереднього акцепту. До неї заносяться документи за бажанням клієнта.

В картотеку № 2 заносять документи при недостатності коштів на особовому рахунку під час проведення.

Картотека № 3 вміщує документи, які були відкладені з причини фінансового контролю.

Щодо балансу документи поділяються на балансові та позабалансові.

Загальну класифікацію документів ОДБ наведено на рис.

2. Головна книга клієнтів в одб.

Для банківської діяльності характерна наявність великої кількості клієнтів — приватних осіб, підприємств і фірм, державних і громадських організацій, що вимагає оперативного, персоніфі-кованого обслуговування при отриманні інформації про банківські продукти і послуги, при ухваленні рішень щодо укладання договорів, при отриманні консультацій і вирішенні спірних пи-тань. Банківський бізнес із зростанням добробуту населення все більше ускладнюється, кількість продуктів і послуг, які можуть бути запропоновані клієнтові, постійно зростає, із клієнтом усе частіше працює не один, а кілька підрозділів банку.

Одним з основних мотивів, що спонукують клієнта до вибору банку, крім міри надійності і вигідності пропонованих продуктів і послуг, є відсутність затримок у обслуговуванні та оперативному наданні необхідної інформації, а також гнучкість і чітке розуміння потреб клієнта. Клієнт прагне платити за якісне вирішення власних проблем, розраховуючи при цьому на ексклюзивне обслуговування, яке передбачає не разові, а довгострокові, засновані на довірі, партнерські відносини з банком.

Традиційна організаційна структура комерційного банку не дозволяє ефективно реалізувати клієнторієнтовану стратегію. На сьогодні більшість банків має лінійно-функціональну ієрархічну структуру управління, основою якої є багатофункціональність відділів і паралельність процесів, орієнтованих на продукт чи послугу, тобто в такому банку існують окремі підрозділи, що займаються, наприклад, іпотечним кредитуванням, кредитними картками, споживчими кредитами тощо.

Результатом є структуризація діяльності служби маркетингу та клієнтської політики за типами банківських продуктів і послуг, відповідно до якої розробляються плани маркетингу, що діють нескоординовано. Численні мережі розподілу і збуту банківських продуктів і послуг (відділення, агентства, системи підписки тощо) зазвичай переслідують конкуруючі між собою комерційні цілі. Іншими словами, кожен відділ банку, що безпосередньо кон-тактує з клієнтами, концентрує зусилля тільки на «власних» операціях і контролі тільки «власних» витрат, не координуючи діяльність з іншими підрозділами

У сучасних комерційних банках основним джерелом інформа-ції про клієнтів є, безумовно, автоматизована банківська си-тема (АБС) і її модулі. Навіть основна база даних клієнтів ве-деться, зазвичай, у головній книзі.

Модуль Головна книга є основним у САБОУ, він доповнює ядро системи і призначений для виконання функцій адміністрування САБО на етапі початкового впровадження й у процесі експлуатації, а також функцій автоматизації роботи банку в рамках Операційного дня банку (відкриття/закриття банківського дня; реєстрація клієнтів і рахунків; автоматичне визначення контрольного розряду рахунку; введення і перегляд документів; візування документів) і взаємодії із зовнішними платіжними системами тощо.

У головній книзі АБС ведеться довідник існуючих і потенційних клієнтів банку, з якими велася будьяка робота. При цьому АБС містить офіційну інформацію про клієнтів: їх реквізити, прізвища перших керівників.

База даних клієнтів у CRM-системі повинна бути набагато ширшою. По-перше, вона повинна містити інформацію не тільки про існуючих клієнтів, але і про потенційних; по-друге, завдання системи управління відносинами з клієнтами — зберігати, насамперед, не офіційну інформацію, a навпаки. Прикладом є дні народження клієнтів або інформація про їхніх родичів.

Таким чином, не раціонально обом системам користуватися загальною базою, необхідною є тільки несуперечливість даних у довідниках. Така несуперечливість підтримується спеціальними технічними засобами, або регламентом, що передбачає внесення змін, у міру їхньої появи, до всіх довідників.