- •Министерство образования Республики Беларусь Учреждение образования «Полоцкий государственный университет»

- •Контрольная работа

- •Анализ финансового состояния и платежеспособности организации: источники информации, цель, показатели финансового состояния и платежеспособности.

- •2.Анализ выполнения договорных обязательств и объема реализации продукции.

- •3.Анализ эффективности использования основных средств.

- •Задача № 3а

- •Задача № 4

- •Задача № 7

- •Использованная литература:

Министерство образования Республики Беларусь Учреждение образования «Полоцкий государственный университет»

Кафедра бухгалтерского учёта и аудита

Контрольная работа

по дисциплине «Анализ хозяйственной деятельности»

Выполнил студент 5-го курса

Группа У09ЭПз-2, ФЭФ

Юшков Олег Иванович

Зачётная книжка № У0925010761

Вариант №1

Новополоцк 2011

-

Анализ финансового состояния и платежеспособности организации: источники информации, цель, показатели финансового состояния и платежеспособности.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями c другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние может быть устойчивыми, неустойчивыми и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия зависит от результатов его производственной, коммерческой и финансовой деятельности. Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных средств , выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Бухгалтерская отчетность является наиболее унифицированным и общедоступным источником информации для финансового анализа. От того, какая информация заложена в отчетности, как она классифицируется и агрегируется, зависит объективность оценки финансовой устойчивости субъектов предпринимательской деятельности и эффективности их бизнеса. Основным нормативным документом, регулирующим проведение анализа финансового состояния организаций, является Инструкция по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности, утвержденная постановлением Минфина РБ, Минэкономики РБ, Минстата РБ от 14.05.2004 № 81/128/65 (далее - Инструкция № 81/128/65).

Инструкция по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности применяется в отношении юридических лиц, их обособленных подразделений, имеющих отдельный баланс, осуществляющих на территории Республики Беларусь предпринимательскую деятельность в различных отраслях экономики, независимо от их организационно-правовой формы и формы собственности (кроме бюджетных, страховых организаций, банков и небанковских кредитно-финансовых организаций) (далее - организация) для проведения анализа финансового состояния организаций и выявления организаций с неудовлетворительной структурой бухгалтерского баланса (неплатежеспособные организации). [1.cтр.1]

Основной целью проведения анализа финансового состояния организаций является обоснование решения о признании структуры бухгалтерского баланса неудовлетворительной, а организаций - неплатежеспособными. [1.стр.1]

Источниками информации для проведения анализа финансового состояния организации являются: бухгалтерский баланс (форма 1), отчет о прибылях и убытках (форма 2), отчет об изменении капитала (форма 3), отчет о движении денежных средств (форма 4), приложение к бухгалтерскому балансу (форма 5) и отчет о целевом использовании полученных средств (форма 6), заполненные в соответствии с постановлением Министерства финансов Республики Беларусь от 14 февраля 2008 г. N 19 "Об утверждении форм бухгалтерской отчетности, Инструкции о порядке составления и представления бухгалтерской отчетности и признании утратившими силу некоторых нормативных правовых актов Министерства финансов Республики Беларусь" (Национальный реестр правовых актов Республики Беларусь, 2008 г., N 67, 8/18345).[1.стр.1]

По результатам анализа финансового состояния организаций проводится подготовка предварительных заключений по запросам хозяйственных судов, экспертных заключений и экспресс-анализов для других заинтересованных по вопросам оценки финансового состояния и платежеспособности организаций.

Критериями для признания структуры бухгалтерского баланса удовлетворительной, а организации - платежеспособной выступают следующие показатели:

- коэффициент текущей ликвидности;

- коэффициент обеспеченности собственными оборотными средствами.[2.cтр.1]

В процессе анализа изучается текущая и перспективная платежеспособность. Текущая платежеспособность за отчетный период может быть определена по данным баланса путем сравнения суммы его платежных средств со срочными обязательствами. Срочные обязательства включают текущие пассивы, т.е. обязательства и долги, подлежащие погашению: краткосрочные кредиты банка, кредиторская задолженность за товары работы и услуги, бюджету и другим юридическим и физическим лицам. Превышение платежных средств над срочными обязательствами свидетельствуют о платежеспособности предприятия. О неплатежеспо-собности могут сигнализировать отсутствие денег на расчетном и других счетах в банке, наличие просроченных кредитов банку, займов, задолженности финансовым органам, нарушение сроков выплаты средств по оплате труда и др.

Платёжеспособность – это наличие у организации денежных средств и их эквивалентов, достаточных для расчётов по кредиторской задолженности, требующей немедленного погашения (способность своевременно производить платежи по своим срочным обязательствам).

Основные признаки платёжеспособности:

-

наличие в достаточном объёме средств на расчётном счёте;

-

отсутствие просроченной задолженности.

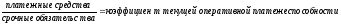

Текущая платежеспособность внутри отчетного периода может быть определена с помощью платежного календаря, на основании которого определяется коэффициент текущей оперативной платежеспособности, он рассчитывается следующим образом:

Поскольку

внешними субъектам анализа приходиться

пользоваться опубликованной информацией,

то определить изложенным выше методом

платежеспособность только по абсолютным

суммам баланса без дополнительной

информации не всегда возможно, так как

нет информации о сроках платежа

кредиторской задолженности, поступления

дебиторской и т.д. Поэтому используются

показатели ликвидности .

Поскольку

внешними субъектам анализа приходиться

пользоваться опубликованной информацией,

то определить изложенным выше методом

платежеспособность только по абсолютным

суммам баланса без дополнительной

информации не всегда возможно, так как

нет информации о сроках платежа

кредиторской задолженности, поступления

дебиторской и т.д. Поэтому используются

показатели ликвидности .

Под ликвидностью актива понимают его способность трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период трансформации, тем выше ликвидность данного вида актива.

Ликвидность организации – это наличие у неё оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, даже с нарушением сроков погашения, предусмотренных договорами.

Коэффициент текущей ликвидности - показывает общий уровень платежеспособности (ликвидности) организации и ее способность расчитаться по краткосрочным обязательствам всеми видами оборотных средств ( ≥ 1,01-1,7 – в зависимости от отрасли экономики)

Коэффициент текущей ликвидности характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации.

Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у организации оборотных активов в виде запасов и затрат, налогов по приобретенным активам, дебиторской задолженности, расчетов с учредителями, денежных средств, финансовых вложений и прочих оборотных активов к краткосрочным обязательствам организации, за исключением резервов предстоящих расходов. [2.cтр.1]

Коэффициент обеспеченности собственными оборотными средствами (К2). Он характеризует наличие у организации собственных оборотных средств, необходимых для ее финансовой устойчивости. На конец отчетного периода рассчитывается по следующей формуле:

Данный коэффициент определяется как отношение разности капитала и резервов, включая резервы предстоящих расходов и фактической стоимости внеоборотных активов к фактической стоимости находящихся в наличии у организации оборотных активов в виде запасов и затрат, налогов по приобретенным активам, дебиторской задолженности, расчетов с учредителями, денежных средств, финансовых вложений и прочих оборотных активов. .

Если коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода в зависимости от отраслевой (подотраслевой) принадлежности организации имеют значения ниже нормативных, то структура бухгалтерского баланса признается неудовлетворительной, а организация - неплатежеспособной. Например, для транспортных организаций нормативные значения коэффициентов платежеспособности составляют:

- коэффициент текущей ликвидности - 1,15;

- коэффициент обеспеченности собственными оборотными средствами - 0,15.

Неплатежеспособность организации приобретает устойчивый характер, если в течение четырех кварталов, предшествующих составлению последнего бухгалтерского баланса, организация имеет неудовлетворительную структуру бухгалтерского баланса, а также на дату составления последнего бухгалтерского баланса значение коэффициента обеспеченности финансовых обязательств активами выше норматива (0,85). [2.cтр.1]

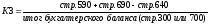

Коэффициент обеспеченности финансовых обязательств активами (К3). Он характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов, определяется отношением всех (долгосрочных и краткосрочных) обязательств организации к общей стоимости имущества (активов).

Если у организации имеются просроченные финансовые обязательства, то рассчитывается коэффициент обеспеченности просроченных финансовых обязательств активами, характеризующий способность организации рассчитаться по просроченным финансовым обязательствам путем реализации активов.

Коэффициент обеспеченности просроченных финансовых обязательств активами определяется как отношение просроченных финансовых обязательств организации (долгосрочных и краткосрочных) к общей стоимости активов.

Коэффициентом, характеризующим платежеспособность должника, является коэффициент абсолютной ликвидности, отражающий, какая часть краткосрочных обязательств может быть погашена немедленно. Он рассчитывается как отношение легко ликвидных активов к текущим обязательствам организации. Значение данного коэффициента должно быть не менее 0,2.

При анализе оборачиваемости оборотных средств определяется коэффициент оборачиваемости оборотных средств - как отношение выручки от реализации товаров, продукции, работ, услуг (строка 010 формы 2 «Отчет о прибылях и убытках») к средней стоимости оборотных активов организации (строка 290 бухгалтерского баланса, сумма граф 3 и 4, деленная на 2). Уменьшение коэффициента, рассчитанного за отчетный период, по сравнению с коэффициентом, рассчитанным за предыдущий отчетный период, показывает замедление оборота средств.

Также анализируются тенденции изменения запасов и затрат (строка 210), включая сырье, материалы и другие активы (строка 211), животных на выращивании и откорме (строка 212), незавершенное производство и полуфабрикаты (строка 213), расходы на реализацию (строка 214), готовую продукцию и товары для реализации (строка 215), товары отгруженные (строка 216), выполненные этапы по незавершенным работам (строка 217), расходы будущих периодов (строка 218), прочие запасы и затраты (строка 219); налогов по приобретенным активам (строка 220); дебиторской задолженности (строка 230); расчетов с учредителями (строка 250); денежных средств (строка 260); финансовых вложений (строка 270); прочих оборотных активов (строка 280).

Увеличение удельного веса запасов и затрат отражает:

- наращивание производственного потенциала организации;

- стремление за счет вложений в производственные запасы и затраты защитить денежные активы организации от обесценивания;

- нерациональность выбранной хозяйственной стратегии.

Рост дебиторской задолженности по расчетам с покупателями и заказчиками, с учредителями по вкладам в уставный фонд разными дебиторами и кредиторами указывает, что данная организация использует товарные ссуды для потребителей своей продукции. Кредитуя последних, организация делится с ними частью своего дохода и берет кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность. [2.cтр.1]