Резервы страховщика

Сущность и назначение резервов страховщика.

Использование средств страхового фонда основано на принципе замкнутой раскладки ущерба. На основе этого принципа осуществляется перераспределение средств как в пространстве, так и во времени. Из-за несовпадения времени поступления средств в страховой фонд и времени выплаты из него у страховщика образуются страховые резервы, которые отражают величину обязательств страховщика по заключенным им со страхователями договорам страхования, но не исполненным на данный момент. Понятие страховых резервов определено в законе РФ "Об организации страхового дела в Российской Федерации".

Для практикующих страховщиков принципиальным моментом является разделение понятий «страховой фонд» и «страховой резерв». Они представляют собой различные экономические категории.

Страховая организация функционирует в определенном экономическом пространстве, которое является для нее объективным и диктует те или иные характеристики и параметры ее страховому и финансовому механизму, в том числе – страховым резервам. Закон РФ, регламентирующий страховую деятельность, ввел в отечественную практику единое понятие — страховые резервы. При рассмотрении этой проблемы следует опираться на законодательную и нормативную базу, регламентирующую страховую деятельность. Согласно Закон РФ «Об организации страхового дела в Российской Федерации» страховые резервы формируются из полученных страховых взносов в порядке и на условиях, установленных федеральным исполнительным органом по надзору за страховой деятельностью — Федеральной службой страхового надзора Министерства финансов РФ.

Страховой фонд в отечественной страховой литературе представляет собой часть совокупного общественного продукта, используемую для возмещения потерь, причиненных народному хозяйству стихийными бедствиями, катастрофами, несчастными случаями, авариями, преступлениями и другими неблагоприятными событиями в жизни общества. Поскольку совокупный общественный продукт (валовой продукт) является понятием скорее абстрактным, то и совокупный страховой фонд, как часть его — тоже абстракция.

Страховые резервы», наоборот, - понятие совершенно конкретное. Страховые резервы отражают величину не исполненных на данный момент времени обязательств страховщика по заключенным им со страхователями договорам страхования. Страховые резервы отражаются в балансе любого страховщика на каждую отчетную дату и в принципе могут определяться вообще на любую дату. Но если в балансе страховщика отсутствуют страховые резервы, это не значит, что он не участвует в формировании совокупного страхового фонда, а только означает, что на данную дату он рассчитался по всем имевшимся у него договорам страхования и формировать страховые резервы для неисполненных обязательств по ним нет необходимости.

Страховые резервы отражают сумму «отложенных» страховых выплат, причем па конкретную дату.

Страховые резервы предназначены для того, чтобы страховщик мог отвечать по своим обязательствам, которые он несет в соответствии с заключенными им со страхователями договорам страхования. Согласно принятой за рубежом технике формирования страховых резервов, каждый вид обязательств, которые имеет страховщик, покрывается соответствующим видом страхового резерва. В частности, в страховании жизни в зависимости от условий действующих договоров формируются математические резервы, резервы ежегодной ренты, фондовые резервы и резервы участия; по другим видам страхования - резервы премий (резерв неистекших рисков, резерв возрастающих рисков) и резервы убытков (установленных, но не оплаченных убытков; предъявленных, но не установленных убытков, непредъявленных убытков).

Поскольку обязанность страховщиков формировать страховые резервы закреплена Законом Российской Федерации «О страховании», а, также учитывая их предназначение, в соответствии с действующим налоговым законодательством отчисления на пополнение страховых резервов исключаются из налогооблагаемой базы. Назначение и соответственно порядок формирования страховых резервов различны, но общее для них то, что они являются средствами страхователей, а не страховщиков, и предназначены для страховых выплат согласно обязательствам по не оконченным на отчетную дату договорам страхования.

Величина страховых резервов должна полностью покрывать суммы предстоящих выплат по действующим договорам. Поэтому определение их размера является результатом тщательного анализа операций страховщика и трудоемких математических расчетов.

Страховые резервы отражаются в балансе любого страховщика на каждую отчетную дату. Отсутствие их на означает, что страховщик не участвует в формировании совокупного страхового фонда, а значит лишь то, что на данную дату он рассчитался по всем имевшимся у него договорам страхования и формировать страховые резервы для неисполненных обязательство ним у него нет необходимости.

Страховой фонд, формируемый методом страхования, характеризует сумму страховых взносов, уплаченных страхователями в течение определенного периода. В то время как страховые резервы отражают сумму «отложенных» страховых выплат. причем на конкретную дату. Это также является принципиальным различием.

Определение содержания и границ понятия «страховые резервы» являются важными. Если принять за основу существенные признаки страхования, страховые резервы можно определить как совокупность имеющих целевой характер фондов денежных средств, с помощью которых обеспечивается раскладка ущерба среди участников страхования.

Переход от плановой экономики к рынку в значительной мере изменил статус, страховых резервов.

Во-первых, усложнился кругооборот средств страховой организации, он стал включать нескольких этапов. Первый этап — страховые операции и инвестиционная деятельность. На втором же этапе кругооборота страховые резервы используются как финансовые ресурсы и являются элементом финансового механизма, приобретая признаки финансовых отношений.

Во-вторых, в условиях плановой экономики страховые резервы (обозначались как «резерв взносов»'") были фактически единственной гарантией выполнения страховщиком обязательств перед страхователем, и соответственно, страховая наука рекомендовала формировать их в максимально возможном объеме.

В условиях рынка страховые резервы становятся одним из элементов системы финансовых гарантий, наряду с собственными средствами страховщика. Соответственно, акцент переносится с достижения максимально возможного объема страховых резервов на их адекватность принятым обязательствам при соответствующем объеме собственного капитала.

В-третьих, переход к рынку ведет к изменению характера обязательств страховщика перед страхователем. Наряду с оказанием страховой защиты, страховщик принимает на себя также определенные финансовые обязательства. Так, применение дисконтирования при определении взноса по страхованию жизни есть не что иное, как обязательство страховщика обеспечить страхователю доход на его взнос не менее, чем принятый при расчетах нормы доходности. К обязательствам финансового характера относятся: возвратность взносов, бонификация, представление льгот, скидок за счет финансовых источников и т.д. Страховые ресурсы не могут быть источником покрытия таких обязательств, в этом качестве выступают ресурсы финансовые, т.е. прибыль, в первую очередь — от инвестиционной деятельности.

Включение страховых резервов в финансовый механизм обусловлено возникновением финансовых отношений между страхователем и страховщиком при осуществлении выплат. Кроме того, страховые резервы являются финансовыми ресурсами с различными возможностями использования, через механизм их создания происходит вовлечение страховщика в инвестиционную деятельность.

Формирование страховых резервов в условиях рыночной экономики происходит под влиянием группы факторов. В качестве основных можно отметить следующие:

инверсия производственного цикла;

устойчивость страхового портфеля;

рисковая структура страхового портфеля;

организационная структура страховой организации;

вовлеченность страховщика в инвестиционную деятельность;

уровень развития перестрахования на рынке;

инфляция.

Основой для определения источников формирования резервов является их классификация по степени включенности в финансовый механизм, учитывая которую резервы, формируемые для выполнения обязательств перед страхователями, можно разделить на две группы.

1. В первую группу входят страховые резервы, которые лишь временно используются как финансовые ресурсы.

2. Во вторую — резервы, которые являются гарантией выполнения страховщиком услуга страхового и финансового характера, вследствие чего имеют источником формирования наряду со страховыми финансовые ресурсы.

Следует отметить, что резервы второй группы уже не являются чисто страховыми, поскольку несут в себе признаки финансовых отношений, хотя и формируются для выполнения обязательств, предусмотренных договором страхования. Поэтому в странах с развитым рынком широко используется термин «технические резервы», которые выполняют единственную функцию — финансовой гарантии выполнения обязательств перед страхователями. Технические резервы обозначают резервы, создание которых обусловлено требованиями техники страхования (осуществление страховых операций). Технические резервы в зарубежном страховании и страховые резервы в отечественном страховании означают один и тот же экономический процесс.

Как элемент страхового механизма, страховые резервы являются инструментом раскладки ущерба. В связи с тем, что методы раскладки ущерба объективно определяются характером динамики риска, в составе страховых резервов должны быть резервы, адекватные типам динамики риска, имеющимся в портфеле страховщика. Следовательно, при формировании системы страховых резервов конкретной страховой организации в качестве конституционального можно было бы принять фактор сочетания в страховом портфеле видов страхования с различными типами распределения риска во времени. В этом случае страховые резервы будут представлять собой систему фондов. Включение страховых резервов в финансовый механизм позволяет уточнить источники их формирования, фондообразующие показатели и направление использования.

Существуют различные методологии формирования страховых резервов. Это связанно с наличием различных групп (типов) распределения риска. На страховом рынке превалируют виды страхования с равномерным распределением риска, вследствие чего формирование резервов для нормальных рисков актуально для каждой страховой организации. Риски катастрофического характера или других типов встречаются значительно реже, а, следовательно, в портфеле многих страховых компаний могут отсутствовать. Отметим также, не останавливаясь в данном случае на методике формирования резервов, что разные типы распределения риска обуславливают различные источники формирования резервов, технические приемы и методы формирования, разный порядок использования, но в любом случае движение средств, связанных с формированием страховых резервов, вызвано непосредственно рисковым характером денежного оборота.

Страховые резервы формируются за счет страховой премии, причем формирование происходит до определения фактической убыточности страховой суммы и финансовых результатов. Следовательно, источниками формирования резервов являются страховые премии и доходы от инвестиций.

Расчет страхового тарифа (тарифной ставки) в РФ отличен от аналогичного процесса зарубежных стран. Российская практика расчета тарифа, а, следовательно, страховых резервов унифицирована для всех страховых обществ, то в западной практике напротив — структура тарифа определяется потребностью страхового общества в страховых резервах. Это позволяет перестраивать, подстраивать страховые резервы при любых изменениях факторов: страхового портфеля, его структуры, стратегии страховщика и т.д. Таким образом, в странах с развитым страховым рынком у страховщика проблема объема страховых резервов не стоит остро (как, например в России) и он имеет финансовые возможности изменения стратегии формирования страховых резервов в соответствии с условиями и требованиями рынка для обеспечения устойчивости страховых операций.

Распределение средств (страховых премий) происходит во времени в соответствии со сроком страхования, т.е. идет процесс резервирования. Следует отметить, что резервируется только часть страховой премии.

Формирование резервов различно по видам рисков (страхование жизни и страхование иных видов, кроме жизни) и зависит от:

распределения риска;

методики и структуры тарифной ставки.

Правильное формирование резервов является очень важным в страховом деле и напрямую влияет на финансовую устойчивость страховщика.

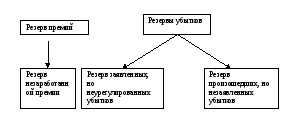

Следует отметить, что в западных странах в страховании жизни формируются математические резервы, а в рисковом страховании — резервы премий и резервы убытков (рис.).

Рис. Состав страховых резервов

Зарубежная практика свидетельствует: при наличии опытных и квалифицированных специалистов такой расчет становится достаточно надежным, и его результаты в значительной степени гарантируют страховщика от возможного банкротства. По мере формирования в России страхового рынка страховщики в своей практике все в большей степени используют имеющийся мировой опыт. При всем многообразии страховых операций в зарубежном законодательстве их принято разделять на две большие группы - страхование жизни и остальные виды страхования, поскольку в основе проведения этих видов страхования лежат различные технические принципы. Для удобства они сокращенно именуются - в Германии –Leben и Nicht- Leben, в англоязычных странах - Life и Non- Life и т.д. Для обозначения видов страхования иных, чем страхование жизни, используется термин «кроме жизни».

Страховые резервы включают:

Технические резервы, которые включают, в свою очередь:

1.1. Резерв незаработанной премии.

1.2. Резервы убытков:

резерв заявленных, но неурегулированных убытков;

резерв произошедших, но незаявленных убытков.

1.3. Дополнительные технические резервы:

резерв катастроф;

резерв колебаний убыточности.

1.4. Другие виды технических резервов, связанных со спецификой обязательств, принятых по договорам страхования.

Резерв предупредительных мероприятий.

Страховые резервы по страхованию жизни.

Формирование страховых резервов осуществляется по правилам, утвержденным приказом Росстрахнадзора.

Порядок и условия формирования технических резервов в РФ основан на «Правилах формирования страховых резервов по видам страхования иным, чем страхование жизни». В данных правилах определены состав, назначение резервов.

Практика страхования показывает, что у страховщиков формируются большие размеры страховых резервов, которые страховщик в соответствии с законодательством может использовать на принципах диверсификации, возвратности, прибыльности и ликвидности. В Российской Федерации размещение страховых резервов осуществляется в соответствии с Правилами.