Экон. теория-лекции-Красноармейск-2015

.pdfБолее желательной была бы ситуация, когда государственные доходы равны (или больше) расходов. Но в реальной жизни большинства стран преобладает ситуация бюджетного дефицита.

Причины бюджетного дефицита коренятся как в доходных, так и в расходных статьях бюджета:

-малый объем ВВП, недостаточные поступления в госбюджет, несовершенная налоговая система, низкие или слишком высокие налоговые ставки, "теневая" экономика;

-чрезмерные расходы на социальные, военные программы, общегосударственное управление, большой государственный долг и т.д.

Впроцессе составления госбюджета необходимо, работая над доходными и расходными статьями, минимизировать дефицит. Однако если не удается сбалансировать доходы и расходы, имеющийся дефицит необходимо профинансировать. Какие средства для этого используются?

2 метода погашения (финансирования) дефицита бюджета:

1.Заимствование денег из частных и государственных источников как внутри, так и за рубежом.

Этот метод в краткосрочном периоде не приводит к инфляции, но увеличивает нагрузку на госбюджет, т.к. долг нужно обслуживать, выплачивая проценты и затем погашая сам долг.

Он также может привести к существенному сокращению частных инвестиций и замедлению экономического роста. Это происходит потому, что государственные заимствования существенно повышают спрос на деньги на денежном рынке и тем самым могут подтолкнуть вверх процентную ставку, т.е. "цену" денег, а это в свою очередь может снизить частные инвестиции. Данная зависимость получила название " эффект вытеснения".

2.Денежная эмиссия, т.е. выпуск денег в обращение ("монетизация" бюджетного дефицита).

Этот метод приводит к инфляции и обесцениванию денег.

--------------

Результатом заимствования денег для погашения бюджетного дефицита становится государственный долг.

Государственный долг - это сумма денежных обязательств правительства кредиторам из частных и государственных источников.

Существуют два вида государственного долга:

1). Внутренний долг – это долг государства по отношению к гражданам, фирмам, банкам внутри страны.

2). Внешний долг – это долг перед иностранными гражданами, банками, правительствами и международными организациями.

Государственный долг должен "обслуживаться": правительство должно регулярно платить как процентные платежи, так и текущие части долга, подлежащие выплате в данном периоде (это один из пунктов государственных расходов).

2. Налоги, их функции и виды.

Налоги являются одним из самых важных элементов финансовой системы. Это одно из условий существования государства. Они появились почти одновременно с государством как материальное условие его существования и деятельности. По мере развития государств налоги, их виды, ставки, роль также изменялась. В настоящее время современные экономические системы разработали весьма эффективные налоговые системы.

Налоги – обязательные платежи, взимаемые государством с физических и юридических лиц.

Отличительные черты налогов:

1.Неэквивалентный характер налогов (неэквивалентный характер отношений между налогоплательщиком и государством).

Человек (или фирма) уплачивая налоги, не получают от государства товаров и услуг, непосредственно на сумму уплаченных денег. Т.е. сумма уплаченных налогов не равна сумме денег и благ, полученных от государства. Более того, как правило, чем богаче субъект-налогоплательщик и больше сумма налоговых платежей, тем меньше благ (денег, социальной помощи, услуг) он получает от правительства. И наоборот.

2.Принудительный характер налогов.

Налогоплательщик не имеет выбора: платить или не платить налоги. Это обязательный платеж, что обеспечивается законами о налогах во всех странах.

Основные функции налогов:

1.Фискальная функция ("fisk" - казна) состоит в поиске и сборе денег для финансирования деятельности правительства. Это "наполнение" государственного бюджета. Налоги являются основным источником доходов бюджета.

2.Экономическая функция – это стимулирование или ограничение хозяйственной деятельности с помощью налогов. С помощью изменений налоговой ставки, налоговых льгот правительство может влиять на экономическую деятельность.

3.Перераспределение доходов с помощью налогов.

Более богатые субъекты, как правило, платят больше налогов (чем больше

доходы, тем больше платежи). И наоборот, субъекты с низкими доходами получают больше выплат, льгот из государственного бюджета.

------------------

Используя эти функции, правительство способно решить множество проблем: экономических, социальных, политических и т.д. Но налоги "опасный" инструмент, с противоречивыми последствиями. Их применение должно быть осторожным, корректным и политически взвешенным.

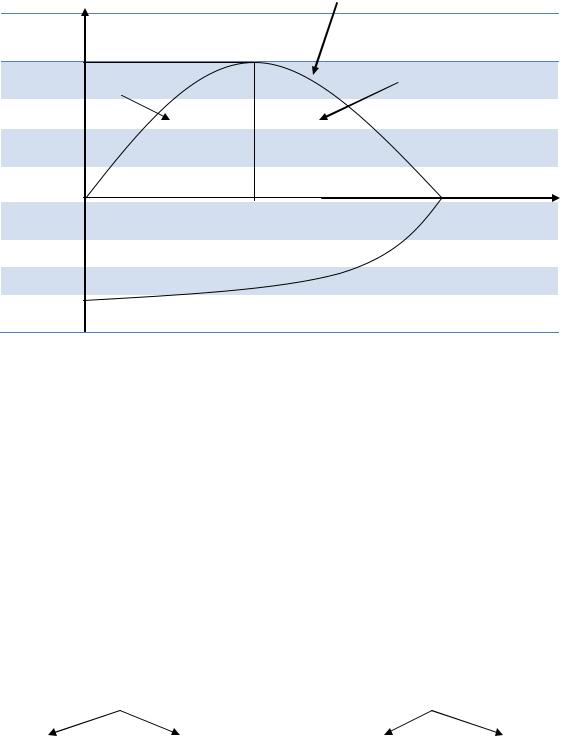

"Слишком высокие налоги убивают налогов " Это может быть проиллюстрировано с помощью кривой Лаффера (Arthur

Laffer):

Высокая налоговая ставка может сокращать налоговую базу настолько, что налоговые поступления в госбюджет сократятся, несмотря на более высокую налоговую ставку.

Таким образом, прямая связь между налоговой ставкой и доходами госбюджета (чем выше налоговая ставка, тем выше доходы) действует до определенного уровня ставки, а далее, несмотря на рост ставки налога, бюджетные поступления сокращаются.

Кривая Лаффера

Налоговые

Поступления в госбюджет

Оптимальная |

Запретительная зона |

зона |

|

100% Налоговая ставка

Налоговая

база

Налоговая база - это количество или уровень экономической активности, который облагается налогом. Это количество налогоплательщиков.

То есть, по мере роста налоговой ставки сокращается налоговая база. Это объясняется следующим:

-чем выше налоговая ставка, тем больше налоговые льготы (это одно из универсальных правил налогообложения: низкую налоговую ставку уплачивают все субъекты, при высоких налоговых ставках часть субъектов получают льготы).

-чем выше налоговая ставка, тем меньше налогоплательщиков, т.к. часть бизнеса становится нерентабельной и прекращает деятельность;

-когда растет налоговая ставка, часть бизнеса уходит в теневую экономику;

-когда растет налоговая ставка, часть бизнеса уходит за границу.

-----------------

Виды налогов.

Существуют разные виды налогов. Они могут быть разделены на:

центральные |

местные |

общие |

специальные |

Рассмотрим деление налогов на: - прямые налоги

-косвенные налоги

I.Прямые налоги - это налоги на доходы, и имущество субъектов. Среди них: 1). Налог на доходы физических лиц (подоходный).

Объект этого налога совокупный доход. Он может быть пропорциональным (одна и та же ставка налога для любого уровня доходов) или прогрессивным (чем выше доход - тем выше ставка налога).

2) Налог на фонд заработной платы (на социальное страхование)

Объект этого налога только доходы, полученные от труда наемных работников и самозанятых людей. Он используется непосредственно для финансирования социального страхования (пособия по безработице, больничные, пенсии и т.д.

3) Налог на прибыль.

4).Личный налог на имуществоэто налогообложение частных объектов недвижимости (недвижимость, земельные участки, квартиры и т.д.)

5). Налог на наследство.

6). Налог на богатство.

7). Налог на транспортные средства.

II. Косвенные налоги - это налоги на расходы (потребление).

Они называются "невидимыми" налогами, потому что они включены в цену товаров и услуг, это надбавка к цене товара. Их виды:

1). Акцизы – налогообложение расходов на потребление товаров и услуг в виде надбавки к их ценам

а) универсальный акциз - налогообложение цен широкого ряда товаров и услуг (налог с продаж, налог на добавленную стоимость (НДС), налог с оборота)

б) индивидуальный акциз – налогообложение специфических, высокоприбыльных товаров, таких как сигареты, алкогольные напитки, бензин и т.д. (Фискальная монополия).

2).Таможенные пошлины - налогообложение расходов на потребление импортных товаров.