- •Фінанси підприємств

- •2.1 Розрахункові операції

- •2.2 Безготівкові розрахунки

- •2.3 Касові операції

- •3.1 Характеристика і склад грошових надходжень підприємств

- •3.2 Доходи (виручка) від реалізації продукції, робіт, послуг

- •3.3 Доходи від фінансово-інвестиційної та іншої діяльності

- •Тема 5

- •5.1 Основи кредитування підприємств.

- •5.2 Банківське кредитування підприємств.

- •5.3 Небанківське кредитування підприємств.

- •6.1 Формування прибутку підприємств.

- •6.2 Розподіл і використання прибутку

- •7.1 Система оподаткування підприємств в Україні

- •7.2 Оподаткування прибутку підприємств

- •7.3 Платежі за ресурси

- •Плата за землю

- •Податок із власників транспортних засобів

- •7.4 Непрямі податки

- •8.2. Показники фінансового стану підприємства

- •9.1. Фінансова стратегія підприємства

- •9.2. Зміст та методи фінансового планування

- •Тема 10

- •10.1 Економічна сутність санації підприємства

- •10.2 Економіко-правові аспекти банкрутства підприємства.

- •1. Кредитоспроможності.

- •2. Ймовірності банкрутства підприємства.

7.1 Система оподаткування підприємств в Україні

Система оподаткування — це сукупність податків і зборів, (обов’язкових платежів) до бюджетів різних рівнів, а також до державних цільових фондів, що стягуються в порядку, установленому відповідними законами держави.

Податкове законодавство України базується на наступних принципах:

1.Всебічне оподаткування.

2.Рівність усіх платників перед законодавством, виключення будь-яких прояв податкової дискримінації.

3.Фіскальна достатність.

4.Соціальна справедливість.

5.Економічність оподаткування.

5.Нейтральність оподаткування.

6.Стабільність.

7.Єдиний підхід до встановлення податків і зборів.

8. Рівномірність і зручність сплати.

Підприємства — суб’єкти господарювання повинні сплачувати загальнодержавні, а також місцеві податки і збори.

Загальнодержавні податки і збори включають:

-податок на прибуток підприємств;

-податок на доходи фізичних осіб;

-податок на додану вартість;

-акцизний податок;

-збір за перву реєстрацію транспортних засобів;

-екологічний податок;

-рентна плата за транспортування нафти та нафтопродуктів, газу та аміака по території України;

-рентна плата за нафту, природний газ та газовий конденсат що добувається в Україні;

-плата за використання надр;

-плата за землю;

-збір за використання радіочастотних ресурсів України;

-збір за спеціальне використання води;

-збір за спеціальне використання лісних ресурсів;

-фіксований сільськогосподарський податок;

-збір на розвиток виноградарства, садівництва, хмільництва.

-мито;

-збір у виді цільових надбавок до діючого тарифу на електричну і теплову енергію;

-збір у виді цільових надбавок до діючого тарифу на природний газ;

Місцеві податки і збори:

1.Місцеві податки:

-податок на нерухоме майно;

-єдиний податок;

2.Місцеві збори:

-збір за здійснення деяких видів підприємницької діяльності;

-збір за міста для паркування транспортних засобів;

-туристичний збір.

7.2 Оподаткування прибутку підприємств

Кінцевим результатом діяльності підприємств як суб’єктів господарювання є отриманий ними валовий дохід, що відображує заново створену вартість. Валовий дохід визначається як різниця між виручкою від реалізації, матеріальними і прирівняними до них витратами.

Оскільки оподаткований прибуток визначався головним чином на підставі балансового прибутку, податковими адміністраціями здійснювався контроль за правильним формуванням прибутку підприємств.

Платниками податку на прибуток є резиденти та нерезиденти.

Платник податку, який має відокремлені підрозділи (філії), може прийняти рішення щодо сплати консолідованого податку на прибуток.

Відповідно до Податкового кодексу України визнано порядок формування доходів:

1.Доходи від операційної діяльності у розмірі договірної вартості:

-доходи від реалізації товарів, виконаних робіт, наданих послуг, у тому числі винагорода комісіонера (повіреної особи, агента тощо);

2. Інші доходи:

-дивіденди, отримані від нерезидентів, процентів, роялті, від володіння борговими вимогами;

-доходи від операційної оренди;

-суми штрафів, пені;

-вартість товарів, робіт, послуг,отриманих безоплатно платником податку у звітному періоді, сумі безоплатно отриманої фінансової допомоги, суми безнадійної кредиторської заборгованості, суми неповерненої фінансової допомоги у звітному періоді яка залишилася неповерненою особі, яка не є платником податку;

-суми невикористаної частки засобів, які надійшли від страхових резервів відповідно до податкового кодексу України;

-суми заборгованості, які належать до включення в доходи відповідно до податкового кодексу України;

-фактично отримані суми державного мита, попередньо сплаченого особою, які повернуті рішенням суду;

-суми акцизного податку, рентні платежі, а також суми зборів у виді цільових надбавок до діючих тарифів на електричну енергію, теплову енергію і природний газ;

-суми дотацій, субсидій, капітальних інвестицій із фондів загальнообов’язкового державного соціального страхування або бюджетів, отриманих платником податку;

-доходи які були не враховані при нарахуванні доходів у попередньому періоді і визначені у звітному податковому періоді;

-дохід від реалізації необоротних матеріальних активів, майнових комплексів, оборотних активів, тощо.

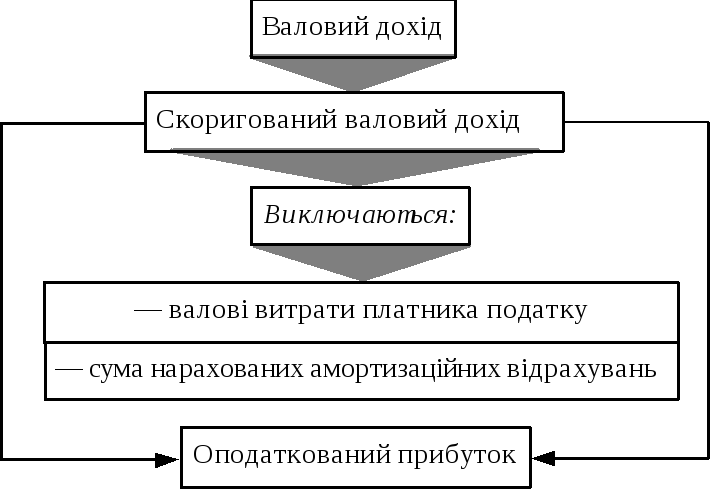

Обчислення оподаткованого прибутку здійснюється виключенням із суми скоригованого валового доходу валових витрат платника податку, а також нарахованих амортизаційних відрахувань (рис.7.1

Рисунок 7.1 - Схема визначення об’єкта оподаткування (оподаткованого прибутку)

Валовий дохід — це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду.

До складу валового доходу, а отже, і скоригованого валового доходу, не включаються:

-суми попередньої оплати або авансів, отриманих в рахунок оплати товарів, виконаних робіт, наданих послуг;

-суми акцизного збору та податку на додану вартість;

-суми або вартість майна, отримані платником податку як компенсація за примусові відчуження державою іншого майна платника податку;

-суми коштів або вартість майна, отримані платником податку з рішення суду як компенсація його витрат або збитків;

-суми надмірно сплачених податків, зборів, що повертаються платнику податку з бюджету, якщо вони не були включені до складу валових витрат;

-суми коштів або вартість майна, що надходять у вигляді прямих інвестицій або реінвестицій у корпоративні права;

-суми одержаного платником податку емісійного доходу;

-номінальна вартість узятих на облік, але неоплачених цінних паперів, які засвідчують відносини позики, а також платіжних документів, виданих боржником на ім’я платника податку як (підтвердження заборгованості боржника);

-доходи від спільної діяльності на території України без створення юридичної особи, дивіденди, отримані від інших платників податку, що оподатковувалися за їхньої виплати;

-кошти або майна, які повертаються власнику корпоративних прав, емітованих юридичною особою, після повної її ліквідації, або після закінчення договору про спільну діяльність;

-кошти або майно, що надходять у вигляді міжнародної технічної допомоги, яка надається іншими державами;

-кошти, що надаються платнику податку з Державного інноваційного фонду на поворотній основі;

-вартість основних фондів, безоплатно отриманих платником податку з метою здійснення їх експлуатації в передбаченому законодавством порядку.

-основна сума отриманого кредиту та позик;

-дивіденди, отримані від інших платників податку на прибуток.

До складу витрат відносяться:

1.Витрати операційної діяльності:

-собівартість реалізованих товарів, виконаних робіт, послуг;

-витрати банківських установ;

2.Собівартість придбаних і реалізованих товарів.

3. Фактична вартість браку.

4.Адміністративні витрати.

5.Витрати на збут.

6.Інші витрати:

-витрати по операціях з іноземною валютою;

-амортизаціія наданих в оперативну оренду основних засобів;

7.Фінансові витрати (витрати по нарахованих відсотках по кредитам і позикам, по випущеним облігаціям і фінансовій оренді) тощо.

До складу валових витрат дозволяється включати і такі витрати платників податку на прибуток (витрати подвійного призначення):

-на гарантійний ремонт (обслуговування) реалізованих товарів;

-на винахідництво та раціоналізацію господарських процесів;

-на придбання науково-технічної літератури, передплату спеціалізованих періодичних видань, оплату участі в наукових семінарах з основної діяльності;

-на проведення передпродажних і рекламних заходів стосовно товарів (робіт, послуг), що їх продає платник податку;

-на утримання та експлуатацію фондів природоохоронного призначення;

-на страхування ризиків загибелі врожаю, транспортування продукції, кредитних і комерційних ризиків; майна платника податку, страхування громадянської відповідальності, пов’язаної з експлуатацією транспортних засобів, що входять до складу основних фондів, можливих екологічних і ядерних ризиків;

-на придбання ліцензій та інших спеціальних дозволів, які видають державні органи на відповідні види діяльності;

-на забезпечення найманих робітників спеціальним одягом, взуттям тощо;

-на відрядження фізичних осіб, що перебувають у трудовихвідносинах із платником податку.

Не дозволяється включати до складу валових витрат платника податку такі витрати:

-не пов’язані з веденням господарської діяльності;

-на придбання торгових патентів;

-сплату штрафів та неустойки;

-на утримання органів управління об’єднань платників податку, включаючи утримання холдингових компаній;

-виплата емісійного доходу на користь емітента корпоративних прав;

-виплата дивідендів;

-суми збитків платника податку, понесених у зв’язку з продажем товарів (робіт, послуг) або їх обміном за цінами, нижчими, ніж звичайні.

Зменшення оподаткованого прибутку також досягається внаслідок збільшення суми амортизаційних відрахувань, які виключаються зі скоригованого валового доходу.

Пільги за оподаткування прибутку. Звільняється від оподаткування прибуток:

-підприємств від продажу на митній території України спеціальних продуктів дитячого харчування власного виробництва, спрямований на збільшення виробництва та зменшення роздрібних цін таких продуктів;

-підприємств, що засновані всеукраїнськими громадськими організаціями інвалідів, від продажу товарів (робіт, послуг), крім прибутку, отриманого від грального бізнесу, якщо протягом попереднього звітного (податкового) періоду кількість інвалідів за основним місцем роботи становить не менше 50% чисельності працюючих, а фонд оплати їхньої праці — не менше 25% суми витрат на оплату праці, що включається до складу валових витрат;

-прибуток підприємств, отриманий за рахунок міжнародної технічної допомоги, яка надається на безоплатній основі для виведення енергоблоків Чорнобильської АЕС з експлуатації.

Прибуток від продажу інноваційного продукту, заявленого і зареєстрованого в інноваційних центрах, оподатковується в розмірі 50% від чинної ставки протягом перших трьох років після державної реєстрації продукції як інноваційної.

Ставки оподаткування прибутку.Основну ставку податку встановлено в розмірі 21% (у 2012 році) до об’єкта оподаткування.

Крім того, передбачено й інші ставки оподаткування. Так, за оподаткування страхової діяльності застосовуються такі ставки:

-3% валового доходу(крім доходу від страхування й перестрахування життя);

-6% валового доходуза дострокового розторгнення договору про страхування життя;

-6% сума фрахту, яка сплачена резидентом нерезиденту за договорами фрахту;

-4% страхування ризиків за межами України на користь нерезидентів.