- •Фінанси підприємств

- •2.1 Розрахункові операції

- •2.2 Безготівкові розрахунки

- •2.3 Касові операції

- •3.1 Характеристика і склад грошових надходжень підприємств

- •3.2 Доходи (виручка) від реалізації продукції, робіт, послуг

- •3.3 Доходи від фінансово-інвестиційної та іншої діяльності

- •Тема 5

- •5.1 Основи кредитування підприємств.

- •5.2 Банківське кредитування підприємств.

- •5.3 Небанківське кредитування підприємств.

- •6.1 Формування прибутку підприємств.

- •6.2 Розподіл і використання прибутку

- •7.1 Система оподаткування підприємств в Україні

- •7.2 Оподаткування прибутку підприємств

- •7.3 Платежі за ресурси

- •Плата за землю

- •Податок із власників транспортних засобів

- •7.4 Непрямі податки

- •8.2. Показники фінансового стану підприємства

- •9.1. Фінансова стратегія підприємства

- •9.2. Зміст та методи фінансового планування

- •Тема 10

- •10.1 Економічна сутність санації підприємства

- •10.2 Економіко-правові аспекти банкрутства підприємства.

- •1. Кредитоспроможності.

- •2. Ймовірності банкрутства підприємства.

3.1 Характеристика і склад грошових надходжень підприємств

3.2 Доходи (виручка) від реалізації продукції, робіт, послуг

3.3 Доходи від фінансово-інвестиційної та іншої діяльності

3.1. ХАРАКТЕРИСТИКА І СКЛАД ГРОШОВИХ НАДХОДЖЕНЬ ПІДПРИЄМСТВ

У процесі виробничо-господарської діяльності підприємств постійно здійснюється кругообіг коштів. Укладання коштів у виробництво з метою виготовлення товарів і отримання виручки від їх продажу характеризує кругообіг коштів підприємств.

Вхідні грошові потоки підприємств за їхніми джерелами можна поділити на внутрішні та зовнішні. Коли кошти надходять з будь-яких джерел на самому підприємстві, вони належать довнутрішніх.Надходження коштів за рахунок ресурсів, які мобілізуються на фінансовому ринку, свідчить про використаннязовнішніх джерел. Структура вхідних грошових потоків залежить від сфери діяльності та організаційно-правової форми підприємства. Внутрішні грошові надходження згідно з чинною практикою обліку і звітності включали (рис. 3.1):

-виручку від реалізації продукції, товарів, робіт, послуг;

-виручку від іншої реалізації;

-доходи від фінансових інвестицій;

-доходи від інших позареалізаційних операцій.

Надходження

від позареалізаційних операцій

Виручка від

реалізації продукції (товарів, робіт,

послуг), іншої реалізації

Доходи від

фінансової й інвестицій-ної діяльності

(дивіденди, відсотки за кредити та

депозити, доходи від валютних і

лізингових операцій)

Непередбачені

доходи, які виникають у господарській

діяльності (штрафи, пені, неустойки,

та інші надходження від економічних

санкцій, тощо)

Грошові надходження

Грошові доходи

Валовий дохід

Чистий дохід

Собівартість

Балансовий

прибуток

Чистий прибуток

Рисунок 3.1 – Структурно-логічна модель грошових надходжень

В основному доходи від позареалізаційних надходжень формувались за рахунок штрафів і пені, прибутку минулих років, виявленого у звітному році, списаної раніше дебіторської заборгованості, яка вважалася безнадійною, але котру, проте, було погашено у звітному періоді. Доходи від фінансових операцій справляють прямий, безпосередній вплив на формування загального прибутку.

Грошові надходження підприємств включають.

-доходи від основної (операційної) діяльності - виручка від реалізації продукції, товарів, робіт, послуг;

-доходи від іншої операційної діяльності (реалізація оборотних активів, іноземної валюти; від операційної оренди, операційних курсових різниць; одержані пені, штрафи, неустойки; від списання кредиторської заборгованості; одержані гранти, субсидії, інші доходи);

-доходи від фінансових операцій: від спільної діяльності, інвестицій в асоційовані і дочірні підприємства, одержані дивіденди, одержані відсотки за облігаціями, інші доходи;

-доходи від іншої звичайної діяльності: реалізації фінансових інвестицій, основних засобів, нематеріальних активів, інших необоротних активів; ліквідації необоротних активів; неопераційних курсових різниць; безоплатно отриманих оборотних активів; уцінки необоротних активів і фінансових інвестицій;

-доходи від надзвичайних подій: відшкодування збитків від надзвичайних подій; інші надзвичайні доходи;

3.2. ДОХОДИ (ВИРУЧКА) ВІД РЕАЛІЗАЦІЇ ПРОДУКЦІЇ, РОБІТ, ПОСЛУГ

Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) відображає загальний дохід без вирахування наданих знижок, повернення проданих товарів і непрямих податків (податку на додану вартість, акцизного збору тощо) (рис.3.2)

Рисунок 3.2 - . Класифікація грошових потоків залежно від видів діяльності

Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) визначається вирахуванням з доходу (виручки) від реалізації продукції (товарів, робіт, послуг) відповідних податків, зборів, знижок тощо.

Валовий прибуток (збиток) розраховується як різниця між чистим доходом від реалізації продукції (товарів, робіт, послуг) і собівартістю реалізованої продукції (товарів, робіт, послуг).

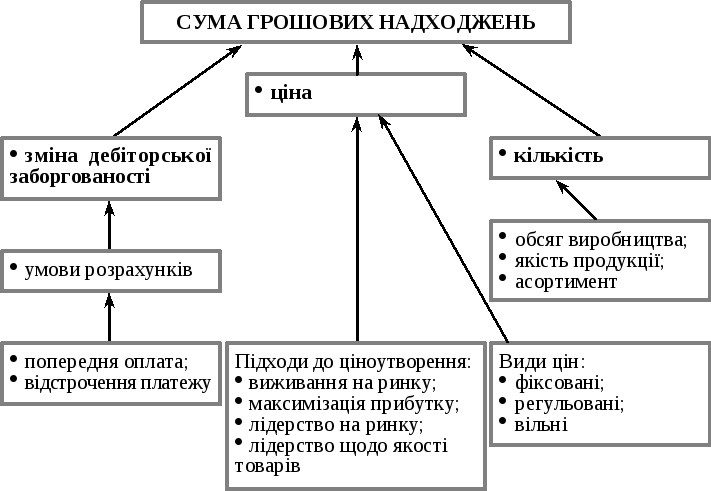

Грошові надходження на підприємстві від звичайної операційної діяльності залежать від різних факторів (рис. 3.3).

Рисунок 3.3 - Фактори, які впливають на суму доходу (виручки) від реалізації продукції, товарів, робіт, послуг

Інші операційні доходи включають доходи від операційної діяльності підприємства у звітному періоді, крім доходу (виручки) від реалізації продукції, й до яких належать: дохід від реалізації іноземної валюти, операційної оренди, операційної курсової різниці за операціями в іноземній валюті, одержані штрафи пені, неустойки тощо.

Процес виробництва завершується доведенням продукції до споживача. Реалізація продукції (Т - Г') - це кінцева стадія кругообігу коштів підприємства (Г - Т... В... Т' - Г'), яка є його важливим показником. Рух товарів і коштів створює основу економічних відносин між виробниками, постачальниками, посередниками і покупцями. Для підприємства-виробника реалізація продукції є свідченням, що вона за споживчими властивостями, якістю та асортиментом відповідає і потребам покупців, суспільному попиту.

На практиці можуть використовуватись два методи визначення моменту реалізації продукції:

а) продукцію відвантажено або відпущено споживачу (відбулася передача права власності), - метод нарахування;

б) одержано кошти на рахунок постачальника за реалізовану продукцію - касовий метод.

Розмір виручки від реалізації продукції залежить від:

1) кількості, асортименту та якості продукції, що підлягає реалізації;

2) рівня реалізаційних цін.

Обсяг (кількість) реалізованої продукції прямо впливає на величину виручки, а сама кількість реалізованої продукції залежить від обсягу виробництва товарної продукції і зміни величини перехідних залишків нереалізованої продукції на початок і кінець року. Асортимент реалізованої продукції справляє двоякий вплив на величину виручки. Зростання в загальному обсязі реалізованої продукції питомої ваги асортименту з більш високою ціною збільшує величину виручки, і навпаки.

Прямий вплив на розмір виручки справляє й рівень відпускних цін. У свою чергу, на рівень цін впливають якість і споживчі властивості, строки реалізації продукції, попит і пропонування на ринку.

Розрахунок ціни продукції можна здійснити за такими формулами:

Ц1 = С + П

де:

Ц1 - ціна продукції (ціна виробника продукції);

С - собівартість продукції;

П - прибуток.

Ц2 = С + П + ПДВ,

де:

Ц2 - ціна продукції з податком на додану вартість;

ПДВ - податок на додану вартість.

Ц3 = С + П + АЗ + ПДВ,

де:

Ц3 ціна продукції з акцизним збором і податком на додану вартість;

A3 - акцизний збір.

Відтак повну роздрібну ціну продукції можна розрахувати за формулою:

Ц4 = С + П + A3 +ПДВ + ТН,

де:

Ц4 - роздрібна ціна продукції;

ТН - торгова націнка.

Залежно від того, кому реалізується продукція, встановлюються відпускні та роздрібні ціни. Відвантаження продукції здійснюється посередникам оптом або партіями за відпускними цінами. Посередники реалізують цю продукцію роздрібним торговим організаціям за цінами, які включають збутові.націнки. Безпосередньо споживачам роздрібні торгові організації продають товари за роздрібними цінами, тобто з торговою націнкою. Продаючи товари за фіксованими цінами, торгові організації отримують торгову знижку.

Планову виручку від реалізації продукції визначають методом прямого рахунку, множенням кількості реалізованих виробів на їхню реалізаційну ціну і додаванням отриманих сум за всією номенклатурою виробів. Виручку від реалізації кожної номенклатури виробів визначають за формулою:

В = РхЦ,

де:

В – виручка;

Р- кількість реалізованих виробів;

Ц - ціна реалізації кожного виробу.

Обсяг реалізації можна розрахувати, виходячи з товарного випуску виробів у плановому періоді, додаючи залишки виробів на початок планового періоду і віднімаючи такі на кінець планового періоду. Плановий обсяг реалізації обраховують з формули:

Р = З1 + Т - З2

де:

Р - обсяг реалізації в плановому періоді;

З1 - залишки кожного виду готових виробів на складі та відвантажених на початок планового періоду;

Т - випуск товарної продукції в плановому періоді;

32 - залишки кожного виду виробів на складі на кінець планового періоду.

Реалізаційні ціни в плановому періоді визначають на основі цін базового періоду, які коригують на передбачувані зміни в плановому періоді, у тім числі з урахуванням попиту і пропонування.

Коли асортимент виробів надто великий, розрахунок плану реалізації можна здійснювати комбінованим методом. Виручку від реалізації основних видів продукції визначають методом прямого рахунку, а для підрахунку виручки від реалізації виробів іншого асортименту користуються укрупненим методом. Для розрахунку беруть товарний випуск за всією номенклатурою залишків виробів, додають до нього вартість залишків на початок планового періоду і віднімають очікувані залишки на кінець планового періоду за відпускними вільними цінами і за собівартістю (рис.3.4)

Рисунок 3.4 - Методи планування виручки та механізм їх застосування

3.3. ДОХОДИ ВІД ФІНАНСОВО-ІНВЕСТИЦІЙНОЇ ТА ІНШОЇ ДІЯЛЬНОСТІ

Фінансові інвестиції зумовлені потребою ефективного використання вільних фінансових ресурсів, коли кон’юнктура фінансового ринку уможливлює отримання значно більшого рівня прибутку на вкладений капітал, ніж операційна діяльність на товарних ринках.

Відповідно до розроблених стратегічних напрямів інвестиції поділяють на капітальні (реальні) та фінансові (рис. 3.5).

Рисунок 3.5 - Класифікація та характеристика інвестицій підприємства

Прибуткове інвестування грошових коштів здійснюється на фінансовому ринку. Купуючи акції, облігації інших підприємств, необхідно виходити з того, що інвестувати треба тільки надлишкові фінансові ресурси. При цьому в підприємства мають бути готівкові кошти на випадок надзвичайних обставин. Ця готівка може бути у формі грошового залишку на банківських рахунках або у високоліквідних цінних паперах (державних облігаціях, казначейських зобов'язаннях). Тимчасово вільні грошові засоби підприємства можуть вкладати на депозитні рахунки в комерційні банки під обумовлений відсоток.

Доходи від фінансових операцій включають:доходи від участі в капіталі (дохід від інвестицій в асоційовані підприємства, дохід від спільної діяльності, дохід від інвестицій у дочірні підприємства); інші фінансові доходи (дивіденди, відсотки та інші доходи, отримані від фінансових інвестицій, крім доходів, які обліковуються за методом участі в капіталі).

Доходи від іншої звичайної діяльностіохоплюють інвестиційну та фінансову діяльність, за винятком фінансових операцій, які забезпечують доходи від участі в капіталі тощо: від реалізації фінансових інвестицій (продаж акцій, боргових зобов’язань, часток у капіталі інших підприємств); від реалізації необоротних активів (продаж основних фондів, нематеріальних активів); від реалізації майнових комплексів; дохід від неопераційної курсової різниці (не пов’язаної з операційною діяльністю); дохід від безоплатно отриманих активів; інші доходи від звичайної діяльності (списання кредиторської заборгованості тощо).

Показник Cash-flow характеризує величину чистих грошових потоків, що утворюються в результаті операційної, фінансової, інвестиційної діяльності.

За класичного способу операційний Cash-flow розраховується способом додавання до чистого прибутку амортизаційних відрахувань і резерви для забезпечення майбутніх витрат.

На практиці поширені два методи розрахунку Cash-flow від операційної діяльності - прямий та непрямий.

За прямого методу Cash-flowвизначається як різниця між вхідними та вихідними грошовими потоками, які мають безпосереднє відношення до операційної діяльності.

Непрямий методрозрахунку є зворотним від попереднього й полягає в коригуванні операційного прибутку на статті доходів та витрат, які не впливають на обсяг грошових засобів і зміну в оборотних активах і поточних зобов’язаннях.

Показник Cash-flow характеризується більшою об’єктивністю порівняно з чистим прибутком чи показниками рентабельності внаслідок відображення реального стану вільних ресурсів підприємства. Даний показник можна розглядати в трьох напрямках: як індикатор ліквідності й платоспроможності; як показник результативності фінансово-господарської діяльності; як індикатор спроможності до самофінансування.

Підприємство має право здавати в оренду нерухоме майно (будівлі, споруди, обладнання, техніку та інше) за відповідну плату або здійснювати фінансовий лізинг.

Лізинг - це форма довгострокової оренди, яка передбачає передачу права користування майном іншому суб'єкту підприємницької діяльності на платній основі і на визначений угодою строк. Об'єктом лізингу є матеріальні цінності, які входять до складу основних засобів. У лізинговій угоді беруть участь три сторони: підприємство-постачальник, лізингова фірма (підприємство-орендодавець), орендатор, який отримав нерухоме майно і користується ним протягом визначеного часу.

Є два види лізингу: фінансовий та оперативний.

Фінансовий лізинг передбачає виплату постачальнику (лізинговій фірмі) вартості обладнання, яке замовлене орендатором, і передачу його в оренду. За фінансового лізингу строк оренди обладнання відповідає строку його амортизації. Фінансовий лізинг має також назву лізингу майна з повною окупністю або з повною виплатою. Це означає, що лізингодавець протягом чинності договору повертає собі всю вартість майна й отримує прибуток від лізингової операції. Після закінчення строку дії договору орендатор може викупити об'єкт лізингу за залишковою вартістю або повернути його лізингодавцеві, або укласти новий контракт на оренду.

Оперативний лізинг укладається, як правило, на час, менший за амортизаційний період майна. Після закінчення договору об'єкт лізингу повертається лізингодавцеві або знову здається в оренду.

Важливим аспектом лізингового договору є лізингова плата. Лізингова плата залежить від виду основних засобів, строку лізингу та інших умов договору. Як правило, сума лізингової плати є фіксованою і вноситься однаковими частинами протягом усього терміну дії договору. Однак за високої інфляції в договорі можна передбачати можливість періодичного збільшення лізингового відсотка. Крім цього, підприємства можуть одержувати додаткову курсову різницю на валютні рахунки чи операції в іноземній валюті.

ТЕМА 4

ОБОРОТНІ КОШТИ ТА ЇХ ОРГАНІЗАЦІЯ НА ПІДПРИЄМСТВІ

4.1 Сутність і основи організації оборотних коштів

4.2 Визначення потреби в оборотних коштах

4.3 Джерела формування оборотних коштів

4.4 Показники стану і використання оборотних коштів

4.1 СУТНІСТЬ І ОСНОВИ ОРГАНІЗАЦІЇ ОБОРОТНИХ КОШТІВ

Оборотні фонди споживаються в одному виробничому циклі і їхня вартість повністю переноситься на вартість виготовленої продукції. При цьому одна їхня частина в речовій формі входить у створений продукт і набирає товарної форми, в якій її буде використано споживачем. Інша частина також повністю споживається в процесі виробництва, але, втрачаючи свою споживну вартість, у речовій формі в продукт праці не входить (паливо).

По-перше, оборотні кошти -це грошові ресурси, які вкладено в оборотні виробничі фонди і фонди обігу для забезпечення безперервного виробництва та реалізації виготовленої продукції.

По-друге, оборотні кошти- це активи, які протягом одного виробничого циклу або одного календарного року можуть бути перетворені на гроші.

Оборотний капітал проходить три стадії кругообігу: грошову, виробничу й товарну.

На першій стадіїпід час авансування коштів здійснюється придбання й нагромадження необхідних виробничих запасів.

У виробничому процесіавансується вартість для створення продукції: у розмірі вартості використаних виробничих запасів, перенесеної вартості основних фондів, витрат на саму працю (заробітна плата та пов'язані з нею витрати).

Виробнича стадія кругообігу оборотного капіталу завершується випуском готової продукції, після чого настає стадія реалізації.

На третій стадіїавансування коштів триває доти, доки товарна форма вартості не перетвориться на грошову. Отримання виручки від реалізації свідчить про корисність створеної суспільством вартості і про відтворення авансованих у ній коштів.

Грошова форма, якої набирає оборотний капітал на третій стадії кругообігу, одночасно є і початковою стадією наступного обороту капіталу.

Кругообіг оборотного капіталу і створення нової вартості відбувається за схемою:

Г - Т...В...Т' - Г'

де Г - кошти, що авансуються;

Т - предмети праці (товар);

В - виробництво;

Т' - готова продукція (товар);

Г' - кошти, отримані від реалізації створеної продукції.

Мету функціонування капіталу буде досягнуто тоді, коли Г' = Г + АГ, тобто коли відбудеться приріст грошей порівняно з авансованою сумою.

У виробничій сфері оборотний капітал (оборотні кошти) авансується в оборотні виробничі фонди і фонди обігу (рис. 4.1)

ОБОРОТНІ КОШТИ

Оборотні виробничі

фонди (сфера виробництва)

Фонди обігу (

сфера обігу)

Оборотні кошти

у виробничих запасах

Оборотні кошти

у виробництві

Готова продукція

Кошти і кошти в

розрахунках

Виробничі

запаси і МШП

Незавершене

виробництво. Напівфабрикати власного

виробництва.

Витрати майбутніх

періодів

На скла-ді

Від-ванта-жена

Кошти

на рахунках в банках і в касі підприємства.

Кошти в розрахун-ках. Дебіторська

заборгованість

Нормовані оборотні

кошти

Ненормовані

оборотні кошти

Рисунок 4.1 – Склад і розміщення оборотних коштів

До виробничих фондівналежать: сировина, основні й допоміжні матеріали, напівфабрикати, паливо, тара, запасні частини для ремонтів, малоцінні і швидкозношувані предмети, незавершене виробництво, напівфабрикати власного виготовлення, витрати майбутніх періодів.

Фонди обігу -це залишки готової продукції на складі підприємств, відвантажені, але не оплачені покупцями товари, залишки коштів підприємств на поточному рахунку в банку, касі, у розрахунках, у дебіторській заборгованості, а також укладені в короткострокові цінні папери.

Склад оборотних коштів- це сукупність окремих елементів оборотних виробничих фондів і фондів обігу.

Структура оборотних коштів- це питома вага вартості окремих статей оборотних виробничих фондів і фондів обігу в загальній сумі оборотних коштів.

Оборотні кошти підприємств класифікуються за трьома ознаками:

1) залежно від участі їх у кругообігу коштів;

2) за методами планування, принципами організації та регулювання;

3) за джерелами формування.

Відповідно до першої ознаки оборотні кошти поділяються на оборотні кошти, авансовані в оборотні виробничі фонди, та оборотні кошти, авансовані у фонди обігу. Такий розподіл оборотних коштів зумовлений наявністю в кругообігу коштів двох самостійних сфер - сфери виробництва і сфери обігу. Що більша питома вага оборотних коштів, розміщених у сфері виробництва, то ефективніше використовується оборотний капітал. Залежно від методів планування оборотні кошти поділяються на нормовані та ненормовані. Необхідність розподілу оборотних коштів на нормовані й ненормовані випливає з економічної доцільності досягнення найліпших результатів за найменших витрат. Установлення нормативів за окремими статтями оборотних коштів уможливлює забезпечення безперервної діяльності підприємства за умови оптимальних виробничих запасів, розмірів незавершеного виробництва, залишків готової продукції. До нормованих оборотних коштів належать оборотні кошти у виробничих запасах, незавершеному виробництві та витратах майбутніх періодів, у залишках готової продукції на складах підприємств. Ненормовані оборотні фонди включають фонди обігу за винятком готової продукції на складі.

За джерелами формування оборотні кошти поділяються на:

1) власні та прирівняні до власних;

2) залучені;

3) інші.

Система організації оборотних коштів побудована на певних принципах.

По-перше, надання підприємствам самостійності щодо розпорядження, управління оборотними коштами. Це означає оперативну самостійність у використанні оборотних коштів.

По-друге, визначення планової потреби та розміщення оборотних коштів за окремими елементами й підрозділами.

По-третє, коригування розрахованих і чинних нормативів з урахуванням вимог господарювання, що змінюються: обсягів виробництва, цін на сировину та матеріали; постачальників і споживачів; форм застосовуваних розрахунків.

По-четверте, раціональна система фінансування оборотних коштів. Це означає формування оборотних коштів за рахунок власних ресурсів і залучених коштів у розмірах, що забезпечують нормальний фінансовий стан підприємства.

По-п'яте, контроль за раціональним розміщенням і використанням оборотних коштів. Мається на увазі проведення аналізу ефективності кругообороту коштів, що використовуються, з метою прискорення їхнього обертання.

4.2. ВИЗНАЧЕННЯ ПОТРЕБИ В ОБОРОТНИХ КОШТАХ.

Норматив оборотних коштів— це відповідна сума грошових коштів, яка визначає оптимальну (планову) потребу підприємства в оборотних коштах.

Необхідно з’ясувати, що нормування оборотних коштів пов’язане з поточним фінансуванням і значною мірою визначає їхні джерела. До таких джерел можна віднести:

-власні і прирівнені до них оборотні кошти;

-кредиторську заборгованість;

-кредити банків, позики;

-інші залучені кошти.

У практиці використовуються два методи визначення потреби в оборотних коштах: прямий і економічний.

Метод прямого розрахункузабезпечує розробку обґрунтованих норм і нормативів на кожному підприємстві з урахуванням багатьох факторів, які пов'язані з особливостями постачання, виробництва та реалізації продукції. Планування оборотних коштів здійснюється відповідно до кошторисів витрат на виробництво і невиробничі потреби та бізнес-плану, який охоплює й пов'язує виробничі й фінансові показники, створюючи саме цим умови для успішної комерційної діяльності та розвитку підприємництва.

Визначення потреби в оборотних коштах здійснюється через їх нормування. Нормування оборотних коштів передбачає врахування багатьох факторів, які впливають на господарську діяльність підприємств. На підприємствах виробничої сфери до них належать:

-умови постачання підприємств товарно-матеріальними цінностями: кількість постачальників, строки поставки, розмір транзитних партій, кількість найменувань матеріальних цінностей, форми розрахунків за матеріальні цінності;

-організація процесу виробництва: тривалість виробничого циклу, характер розподілу витрат протягом виробничого циклу, номенклатура випущеної продукції;

-умови реалізації продукції: кількість споживачів готової продукції, їх віддаленість, призначення продукції, умови її транспортування, форми розрахунків за відвантажену продукцію.

Значення нормування оборотних коштів полягає в такому.

По-перше, правильне визначення нормативу оборотних коштів забезпечує безперервність і безперебійність процесу виробництва.

По-друге, нормування оборотних коштів дає змогу ефективно використовувати оборотні кошти на кожному підприємстві.

По-третє, від правильно встановленого нормативу оборотних коштів залежить виконання плану виробництва, реалізації продукції, прибутку та рівня рентабельності.

По-четверте, обґрунтовані нормативи оборотних коштів сприяють зміцненню режиму економії, мінімізації ризику підприємницької діяльності.

Визначення планової потреби в оборотних коштах передбачає розробку норм відносно тривалої дії і нормативів на конкретний період - рік (як правило), півріччя, квартал. Це досягається за проведення таких робіт:

1. Визначення норм запасів за статтями нормованих оборотних коштів. Норма оборотних коштів - це відносний показник, який обчислюється в днях, відсотках чи гривнях.

2. Встановлення одноденного витрачання матеріальних цінностей, виходячи із кошторису витрат на виробництво.

3. Визначення нормативу оборотних коштів за кожною статтею в грошовому вираженні проводиться множенням одноденних витрат в грошовому вираженні на відповідну норму запасу в днях.

4. Розрахунок сукупного нормативу, або загальної потреби в оборотних коштах, на підприємстві проводиться підсумовуванням нормативів за окремими статтями.

5. Заключний етап нормування - визначення норм та нормативів за окремими статтями оборотних коштів для підрозділів підприємств, де використовуються матеріальні цінності та виготовляється продукція.

Виробничі запаси створюються на підприємстві для забезпечення безперервного процесу виробництва і реалізації продукції. У складі виробничих запасів найбільшу питому вагу мають сировина, матеріали й покупні напівфабрикати.

Норматив оборотних коштів щодо цих запасів визначається з формули:

H = ON,

де Н - норматив оборотних коштів для сировини, матеріалів і покупних напівфабрикатів (тис. грн.);

О - одноденні витрати сировини, матеріалів, напівфабрикатів (тис. грн.);

N - норма оборотних коштів (днів).

Нормування оборотних коштів прямим методом має базуватися на визначенні: по-перше, одноденних витрат на виробництво (на створення запасів сировини, матеріалів, незавершеного виробництва, інших видів допоміжної продукції), виходячи з кошторису витрат за планом ІV кварталу; по-друге, на визначенні норми оборотних коштів (у днях).

Одноденне витрачання сировини, матеріалів і покупних напівфабрикатів визначається за кошторисом витрат на виробництво IV кварталу планового року без відрахування поворотних відходів. Розмір одноденних витрат за номенклатурою сировини, що споживається, матеріалів і покупних напівфабрикатів розраховується діленням суми їх витрат у IV кварталі планового року на 90.

Норма оборотних коштів стосовно сировини, матеріалів і покупних напівфабрикатів включає такі елементи: транспортний запас; час для прийняття, розвантаження, сортування, складування матеріалів; технологічний запас; поточний (складський) запас; гарантійний (страховий) запас.

Транспортний запас визначається як різниця між часом перебування вантажу в дорозі від постачальника До споживача та часом поштового пробігу розрахункових документів, їх оформлення вантажовідправником і обробки банками за місцем знаходження постачальника і споживача.

За наявності кількох постачальників транспортний запас щодо конкретних видів матеріальних цінностей розраховується як середньозважена величина. Якщо сировина й матеріали надходять до споживача раніше за прибуття розрахункових документів (або ці процеси збігаються в часі), транспортний запас не встановлюється.

Підготовчий запас - це час для прийняття, розвантаження, сортування, складування матеріалів.

Технологічний запас включає час на підготовчі операції, якщо вони не є складовою частиною виробничого циклу.

Поточний запас - норма оборотних коштів у частині поточного запасу залежить від частоти та рівномірності поставок матеріалів, рівномірності їх споживання у виробництві. Що частіше вони надходять на адресу споживача, то меншим буде поточний запас. У норму оборотних коштів, як правило, включається середній поточний запас у розмірі 50% тривалості інтервалу між поставками. Інтервал поставок визначається на підставі договорів із постачальниками або виходячи з фактичних даних про надходження за попередній період.

Гарантійний (страховий) запас створюється з метою запобігання наслідкам можливих перебоїв у постачанні: порушення умов постачання або затримка вантажу в дорозі; зміна постачальником строків відвантаження в межах, що допускаються особливими умовами постачання чи договором. Норма оборотних коштів на страховий запас встановлюється, як правило, в межах 50 % поточного запасу.

На підставі норм оборотних коштів, обчислених за складовими елементами, визначається норматив для окремих видів, груп і в цілому щодо сировини, основних матеріалів і покупних напівфабрикатів.

До виробничих запасів входять також допоміжні матеріали, паливо, тара, запасні частини й малоцінні швидкозношувані предмети, які беруть участь у створенні нової вартості і теж потребують визначення оптимальної потреби в них.

Норматив оборотних коштів щодо допоміжних матеріалів розраховується множенням норми на величину одноденного їх витрачання за кошторисом витрат на виробництво

Норматив оборотних коштів щодо тари визначається множенням норми, вираженої в гривнях, на обсяг товарної продукції в оптових цінах підприємства в плановому році. Норматив розраховується для різних видів тари: покупна, власного виробництва і разова тара, яка надходить з матеріалами і не підлягає поверненню постачальникам; яка підлягає поверненню; тарні матеріали, які враховуються за статтею "Тара".

Норма оборотних коштів на тару визначається в гривнях на 1000 грн. товарної продукції (діленням потреби в оборотних коштах на тару в плановому році на товарну продукцію в цінах реалізації).

Норматив на запасні частини для ремонтів машин, устаткування і транспортних засобів визначається з урахуванням їхньої вартості за початковою оцінкою і норми оборотних коштів.

Незавершене виробництво - один з найважливіших напрямків авансування оборотних коштів. Його питома вага в промисловості перевищує 20 % загальної вартості оборотних коштів. Незавершеним виробництвом уважають незавершене виготовлення продукції на всіх стадіях виробничого процесу з моменту першої операції і до здачі готової продукції на склад. Його обсяг залежить від типу виробництва, тривалості виробничого циклу, розподілу витрат протягом виробничого циклу (обсяг незавершеного виробництва зростає, якщо більше витрат здійснюється на початку виробничого циклу). Норматив оборотних коштів для незавершеного виробництва визначається з формули:

Н = З х Д х К

де З - одноденні витрати за планом IV кварталу, тис. грн.;

Д - тривалість виробничого циклу, днів;

К - коефіцієнт зростання витрат.

Норма оборотних коштів для незавершеного виробництва визначається множенням тривалості виробничого циклу на коефіцієнт зростання витрат.

Одноденні витрати обчислюються діленням витрат на випуск валової продукції (за виробничою собівартістю) у IV кварталі планового року на 90. Тривалість виробничого циклу визначається на основі даних технологічних карт та інших планових нормативів виробництва.

Коефіцієнт зростання витрат характеризує ступінь готовності виробів у незавершеному виробництві, тобто відношення витрат у незавершеному виробництві до всієї собівартості готової продукції. Обчислення коефіцієнта зростання витрат залежить від розподілу витрат протягом виробничого циклу. За рівномірного розподілу витрат коефіцієнт зростання витрат (К) визначається з формули:

К=(А+ 0,5Б)/(А+Б)

де А - витрати, які здійснюються одноразово на початку виробничого циклу;

Б - наступні витрати, які включаються в собівартість продукції.

До одноразових витрат належать витрати сировини, матеріалів, які надходять до виробництва із самого початку виробничого циклу. До наступних витрат відносять усі інші витрати - заробітну плату, амортизаційні відрахування, електроенергію тощо.

Витрати майбутніх періодів включають виробничі витрати, здійснені в даному плановому періоді, що їх буде віднесено на собівартість продукції, котра випускатиметься в наступні періоди. До них належать витрати, зв'язані з підготовкою нових виробництв і нових видів продукції, якщо вони не фінансуються із фонду розвитку виробництва, витрати, пов'язані з проведенням гірничих розробок, гірничо-підготовчих, розкривних та інших робіт. Норматив оборотних коштів на витрати майбутніх періодів визначається за формулою:

Н = Со + Рп – Рв

де Н - норматив оборотних коштів на витрати майбутніх періодів;

Co - сума коштів, які вкладені в ці витрати на початок запланованого періоду, за відрахуванням отриманих банківських кредитів;

Рп - витрати, що проводяться в плановому році, передбачені відповідними кошторисами;

Рв - витрати, які включаються в собівартість продукції запланованого року та передбачені кошторисом виробництва.

До готової продукції належать вироби, завершені виробництвом, прийняті технічним контролем підприємства і здані на склад або прийняті замовником, відповідно до затвердженого порядку приймання продукції.

Обсяги готової продукції на складі мають бути оптимальними щодо тривалості виробничого циклу, умов реалізації продукції і порядку її оплати. Норматив оборотних коштів для готової продукції (Н) визначається як добуток норми оборотних коштів у днях і одноденного випуску товарної продукції в плановому році за виробничою собівартістю:

Н = 3 х Р,

де 3 - одноденний випуск продукції в IV кварталі планового року за виробничою собівартістю (грн.);

Р - норма запасу оборотних коштів для готової продукції (днів).

Норма запасу оборотних коштів для готової продукції обчислюється в днях і включає такі елементи: час на комплектування виробів для поставки, упаковку продукції, час на оформлення і здачу платіжних документів у банк. Час на окремі операції визначається розрахунковим способом.

Розрахунок нормативу оборотних коштів економічним методом

Особливість визначення потреби в оборотних коштах економічним методом полягає в тім, що обчислений методом прямого розрахунку норматив на поточний рік ділять на дві частини.

До першої частини відносять нормативиоборотних коштів за статтями, розмір яких прямо залежить від обсягу витрат на виробництво: сировина, основні матеріали, покупні напівфабрикати, допоміжні матеріали, тара, незавершене виробництво та готова продукція (виробничий норматив).

До другої частини включаютьті статті нормованих оборотних коштів, розмір яких прямо не залежить від зміни витрат на виробництво: запасні частини для ремонтів устаткування, малоцінні і швидкозношувані предмети, витрати майбутніх періодів (невиробничий норматив).

Економічну ефективність використання оборотних коштів характеризують показники, наведені на рис. 4.1

.

|

|

Рисунок 4.1 - Показники ефективності використання оборотних коштів і методика їх визначення

Для визначення нормативу оборотних коштів на плановий рік виробничий норматив збільшується відповідно до темпів зростання виробничої програми в плановому періоді. Невиробничий норматив оборотних коштів збільшується на 50 % від зростання виробничої програми.

Отримана загальна сума нормативів зменшується на суму коштів, що вивільняються в результаті планового (прогнозованого) прискорення обертання оборотних коштів.

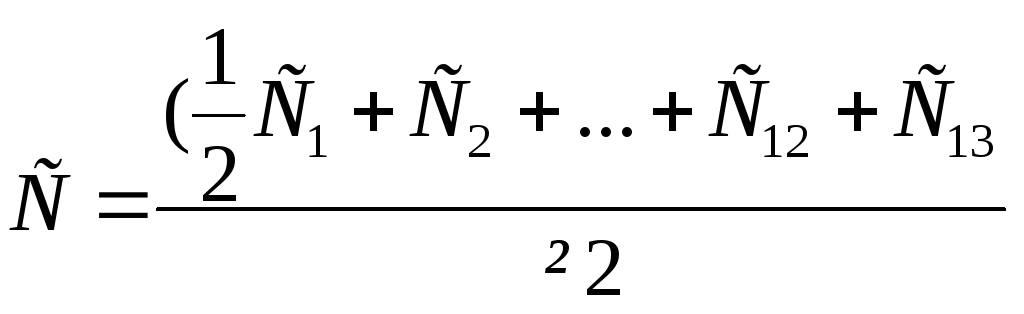

Середня сума оборотних коштів — це середня арифметична або середня хронологічна величина.

Якщо оборотність визначається за рік, у розрахунках слід застосовувати наявність оборотних коштів на початок кожного місяця. Сума оборотних коштів за рік як середня арифметична величина визначається так:

О = ( О1 + О2 + …. + О12 + О13) : 13;

де О1, О2, …. О12 — сума оборотних коштів на початок місяця (із січня по грудень):

О13 — сума оборотних коштів на початок наступного року.

Виходячи із середньої хронологічної величини, середню суму оборотних коштів можна визначити так:

![]() ;

;

|

|

Метод прямого розрахунку застосовується на нових підприємствах, а також тоді, коли необхідно проаналізувати стан оборотних коштів з метою виявлення непотрібних, надлишкових, неліквідних виробничих запасів; резервів скорочення тривалості виробничого циклу; причин нагромадження готової продукції на складах. Економічний метод розрахунку нормативу оборотних коштів застосовується на діючих підприємствах.

4.3 ДЖЕРЕЛА ФОРМУВАННЯ ОБОРОТНИХ КОШТІВ.

Мінімальна потреба підприємства в оборотних коштах покривається за рахунок таких власних джерел: статутний капітал (фонд), відрахування від прибутку у фонди спеціального призначення; цільове фінансування та цільові надходження (із бюджету, галузевих і міжгалузевих позабюджетних фондів), приріст сталих пасивів.

На вже діючих підприємствах власними джерелами фінансування оборотних коштів є прибуток, що залишається в розпорядженні підприємства, надходження від емісії цінних паперів, а також прирівняні до власних оборотних коштів сталі пасиви. Прибуток підприємства спрямовується на покриття приросту нормативу оборотних коштів. Традиційно джерелом покриття вважається прибуток, що залишається в розпорядженні підприємства і використовується на його розсуд.

До коштів, які можна прирівняти до власних, належать сталі пасиви. Це кошти цільового призначення, які в результаті застосованої системи грошових розрахунків постійно перебувають у господарському обігу підприємств, а проте, йому не належать. До їх використання за призначенням вони в сумі мінімального залишку є джерелами формування оборотних коштів підприємства.

Сталі пасиви - це мінімальна (стійка) заборгованість із заробітної плати працівникам, відрахувань на обов'язкове державне пенсійне страхування, на соціальне страхування, резерв майбутніх платежів, авансування покупців (замовників).

Розмір мінімальної заборгованості із заробітної плати залежить від часу її виплати і терміну, за який вона виплачується. Що більший розрив між терміном виплати заробітної плати і кінцевою датою періоду, за який вона сплачується, то вища заборгованість, то більше коштів підприємство може використати в господарському обороті. Так, якщо виплата заробітної плати здійснюється за першу половину місяця 25-го числа кожного місяця, а за другу половину - 10-го числа наступного місяця, то в обороті підприємства завжди перебуває дев'ятиденна сума заробітної плати.

Мінімальна заборгованість щодо резерву майбутніх платежів створюється головним чином за рахунок нарахувань на оплату відпусток. Належна заробітна плата за чергову відпустку списується на витрати виробництва не тоді, коли робітник іде у відпустку, а рівними частинами. Ці суми, що відносяться на собівартість продукції щомісячно, резервуються в порядку нарахувань на рахунок майбутніх платежів. Вони виплачуються робітникам, коли ті йдуть у відпустку, а потім списуються з цього рахунка. Однак на рахунку майбутніх платежів згідно з графіком відпусток завжди є кошти, які використовуються в господарському обороті. У зв'язку з цим мінімальні залишки коштів на рахунку майбутніх платежів ураховуються як джерело формування власних оборотних коштів. Резерв майбутніх платежів визначається в сумі мінімального залишку за звітними даними за 12 місяців, що передують плановому року, з урахуванням змін фонду заробітної плати в плановому році.

Сума мінімальної заборгованості із заробітної плати і резерву майбутніх платежів може визначатися і спрощеним методом, виходячи з суми мінімальної заборгованості за планом базового року й відсотка зростання фонду заробітної плати в плановому році. Мінімальна заборгованість щодо відрахувань у позабюджетні фонди також постійно є в обігу підприємства, її можна визначити як добуток мінімальної перехідної заборгованості з оплати праці робітникам та відсотка відрахувань, затвердженого для відповідного фонду.

Мінімальна заборгованість кредиторам з оплати продукції за частковою готовністю обчислюється в галузях промисловості з тривалим циклом виробництва. Проміжні платежі замовників за етапами готовності продукції, що є джерелом покриття витрат незавершеного виробництва, ураховуються як сталі пасиви і можуть бути прирівняні до власних оборотних коштів. Сума за цим видом сталих пасивів визначається відповідно до програми виробництва, умов здачі продукції і порядку розрахунків. На покриття приросту нормативу оборотних коштів спрямовується не вся сума сталих пасивів, а лише приріст її в плановому році, оскільки базову їх суму враховано в попередні роки.

Розмір власних оборотних коштів, що закріплені за підприємством, не є постійною величиною. Сума власних оборотних коштів під час складання фінансового плану щорічно уточнюється у зв'язку зі зміною обсягу виробництва, асортименту продукції, умов постачання і збуту. Окрім того, на підприємствах виникають проблеми з несвоєчасним надходженням коштів за відвантажену продукцію, нагромадженням на складі нереалізованої готової продукції, несвоєчасним і неповним виконанням договірних зобов'язань постачальниками та через інші обставини, що спричиняють потребу в додаткових коштах.

Покрити цю потребу лише власними джерелами стає практично неможливим. Тому формувати оборотні кошти лише за рахунок власних джерел нині економічно недоцільно, оскільки це знижує можливості підприємства щодо фінансування власних витрат і збільшує ризик виникнення фінансової нестабільності підприємства. У такому разі підприємство вимушене звертатися до залучення фінансових ресурсів у вигляді короткострокових кредитів банку та інших кредитів, комерційного кредиту, кредиторської заборгованості.

Призначення банківських кредитів - фінансування витрат, пов'язаних з придбанням основних і поточних активів, із сезонними потребами підприємства, тимчасовим збільшенням виробничих запасів, із виникненням (збільшенням) дебіторської заборгованості, податковими платежами та іншими зобов'язаннями.

Кредити банку дають змогу органічно ув'язати всі джерела оборотних коштів і справляють активний вплив на раціональне формування запасів сировини, матеріалів, готової продукції та інших видів матеріальних цінностей.

До залучених належать кошти інших кредиторів, які надаються підприємствам у позику під певний (обумовлений) відсоток на термін до одного року з оформленням векселя чи іншого боргового зобов'язання.

Вексель є найпростішою й найпоширенішою формою кредитних грошей. Він виписується боржником і передається кредиторові. Сам факт видачі векселя означає фактично перетворення (перехід) товару в гроші. Через вексель реалізується незадоволений попит на гроші як засіб платежу. Коли таких грошей недостатньо, їх замінює вексель. Досить поширеною формою залучення коштів інших суб'єктів господарювання є комерційний кредит. Він використовується підприємствами за браком фінансових ресурсів у покупця (споживача) і неможливості розрахуватися з постачальником. У цьому разі виникає необхідність відстрочки платежів. Постачальник дає згоду на надання відстрочки платежу за продукцію, що поставляється, і від споживача він замість грошей одержує вексель або інше боргове зобов'язання.

Кредиторська заборгованість - це короткострокові зобов'язання підприємств, які виникають за: розрахунками з бюджетом; за розрахунковими документами, строк оплати яких не настав і які не сплачено в строк; за невідфактурованими поставками-розрахунками взаємних вимог, векселями, строк оплати яких не настав і які не сплачено в строк; за короткостроковими кредитами.

4.4 ПОКАЗНИКИ СТАНУ І ВИКОРИСТАННЯ ОБОРОТНИХ КОШТІВ.

Стан оборотних коштів характеризується насамперед наявністю їх на певну дату. Наявність власних оборотних коштів підприємства визначається як різниця між сумою підсумку І розділу пасиву балансу Ф.1 та рядка 530 і підсумком І розділу активу балансу Ф.1 та рядка 300. Тобто із суми І розділу пасиву "Джерела власних та прирівняних до них коштів" (ряд. 495, графа 4) та суми рядка 530 (довгострокові кредити) вираховується сума показників розділу активу "Основні засоби та інші позаоборотні активи" (ряд. 070, графа 4) та позикові кошти (ряд. 300).

Відповідно до Положення (стандарту) бухгалтерського обліку 2 (П(С)БО2) "Баланс", наявність власних оборотних коштів підприємства визначається як різниця між сумою підсумку розділу І пасиву балансу Ф.№1, "Власний капітал" (рядок 380) та підсумком розділу І активу балансу (рядок 080). Отже, з суми розділу І пасиву балансу "Власний капітал" (рядок 380) та суми рядка 430 "Забезпечення наступних витрат і платежів" вираховується сума показників розділу І активу "Необоротні активи" (рядок 080).

Порівняння фактичної наявності оборотних коштів з нормативом дає змогу визначити брак або надлишок власних оборотних коштів.

До показників, що характеризують стан оборотних коштів, можна віднести коефіцієнт реальної вартості оборотних коштів у майні підприємства (Крв). Цей показник визначається як відношення вартості оборотних коштів до вартості майна підприємства:

Крв = Фн/М

де Фн - фактична наявність (вартість оборотних коштів, грн.);

М - вартість майна підприємства, грн.

Для характеристики ефективності використання оборотних коштів на підприємствах використовуються швидкість обертання. Вона обчислюється в днях і характеризується періодом, за який оборотні кошти підприємства здійснюють один оборот, тобто проходять всі стадії круго-обороту на підприємстві:

О = СТ/Р

де О - термін обертання оборотних коштів, днів;

С - середні залишки нормованих оборотних коштів, грн.;

Т - тривалість періоду, за який обчислюється обертання, днів;

Р - обсяг реалізованої продукції, грн.

Середню вартість оборотних коштів можна розрахувати як середню арифметичну або середню хронологічну. Дані для розрахунку використовуються залежно від періоду (рік, півріччя, квартал тощо), за який визначається оборотність. Якщо за рік, то необхідно для розрахунку брати наявність оборотних коштів на початок кожного місяця. Отже, формула, за якою визначається середня арифметична, виглядатиме :

![]()

де С1, С2,... С12 - сума (вартість) оборотних коштів на початок кожного місяця року (з січня по грудень);

С13 - сума оборотних коштів на початок наступного року.

Середня сума оборотних коштів за середньою хронологічною визначається за формулою:

Тривалість обертання коштів - це синтетичний показник, здатний відображати одночасно результати процесу матеріального відтворення - обсяг реалізації створених товарів і наданих послуг за даний період - і ефективність використання в цьому процесі матеріальних засобів і коштів.

Для характеристики ефективності використання оборотних коштів використовується коефіцієнт обертання, що визначається за формулою:

Ко=Р/С

де Ко - коефіцієнт обертання оборотних коштів.

Цей показник характеризує кількість оборотів оборотних коштів за період, що аналізується. Що більше оборотів здійснюють оборотні кошти, то ліпше вони використовуються.

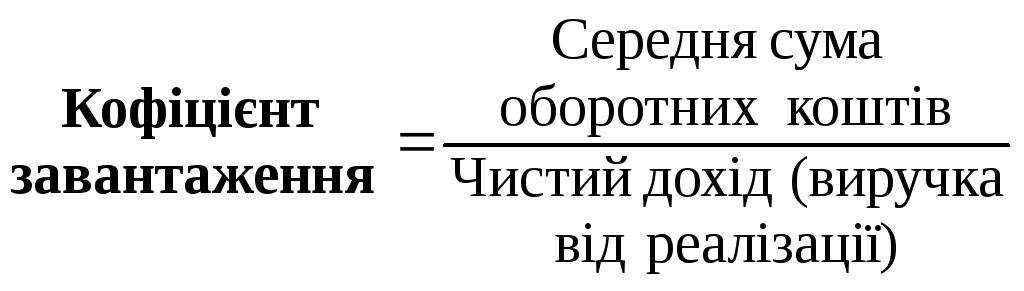

Коефіцієнт завантаження оборотних коштів є оберненим до коефіцієнта обертання показником і визначається за формулою:

Кз=С/Р

де Кз - коефіцієнт завантаження оборотних коштів, коп.

Він характеризує участь оборотних коштів у кожній гривні реалізованої продукції. Що менше оборотних коштів припадає на 1 грн. обороту, то ліпше вони використовуються.

Для характеристики ефективності використання оборотних коштів можуть використовуватись коефіцієнт ефективності (прибутковість оборотних коштів) і рентабельність. Вони обчислюються за формулами:

Ке = П/С;

Р=(П/С) х 100%

де Ке - коефіцієнт ефективності оборотних коштів, коп.;

П - прибуток від реалізації продукції, грн.;

Р - рентабельність оборотних коштів, %.

Якщо Ке є абсолютним показником і характеризує, скільки прибутку припадає на 1 грн. оборотних коштів, то Р - відносний показник, що визначає ступінь використання оборотних коштів. Що більшим є значення першого і другого показників, то ефективніше використовуються оборотні кошти.

Поліпшення використання оборотних коштів підприємств і підвищення ефективності виробництва можна досягти через:

а) скорочення виробничих запасів товарно-матеріальних цінностей у зв'язку з переходом на оптову торгівлю та прямі економічні зв'язки з постачальниками;

б) прискорення обертання оборотних коштів за рахунок реалізації непотрібних, залежалих товарно-матеріальних цінностей.

Поліпшення використання оборотних коштів вивільняє їх. Це вивільнення може бути абсолютним і відносним.

Абсолютне вивільнення оборотних коштів- це пряме скорочення потреби в оборотних коштах проти попереднього періоду за одночасного збільшення обсягу виробництва (реалізації).

Відносне вивільнення оборотних коштів виникає тоді, коли внаслідок поліпшення їх використання підприємство з тією самою сумою оборотних коштів або з незначним їх зростанням у плановому році збільшує обсяг виробництва.

Показники стану й ефективності використання оборотних коштів, порядок їхнього визначення та їхній економічний зміст наведено в табл.4.1.

Таблиця 4.1 – Показники стану й ефективності використання оборотних коштів

|

№ п/п |

Показник |

Визначення |

Економічна суть |

|

1 |

2 |

3 |

4 |

|

1 |

Наявність оборотних коштів |

|

Характеризує величину власних оборотних коштів |

|

а) брак; |

|

Перевищення нормативу оборотних коштів над фактичною наявністю | |

|

б) надлишок |

|

Перевищення фактичної наявності оборотних коштів над нормативом | |

|

2 |

Коефіцієнт реальної вартості оборотних коштів у майні підприємства |

|

Відображає питому вагу вартості оборотних коштів у загальній вартості майна підприємства |

|

3 |

Оборотність (О)

Оборотність виробничих запасів (Ов.з.)

Оборотність дебіторської заборгованості (Од.з.)

Оборотність кредиторської заборгованості (Ок.з.)

Оборотність грошових потоків (О г.к.) |

Ов.з.+ Од.з.+ Ок.з. |

Характеризує час, за який оборотні кошти здійснюють один оборот

Відображає час перетворення товарно-матеріальних цінностей на готову продукцію чи гроші.

Відображає середній термін отримання платежу

Відображає час покриття кредиторської заборгованості

Відображає час обороту грошових коштів |

|

4 |

Коефіцієнт обертання |

|

Характеризує кількість оборотів, за період, що аналізується |

|

5 |

Коефіцієнт завантаження |

|

Показує, скільки оборотних коштів авансовано у 1 грн. реалізованої продукції |

|

6 |

Прибутковість |

|

Характеризує, скільки прибутку припадає на 1 грн. оборотних коштів |

|

7 |

Рентабельність |

|

Визначає ступінь використання оборотних коштів |

![]()

Вк - власні кошти;

З - забезпечення наступних витрат;

Оз - основні засоби та інші позаоборотні активи;

Пк - позикові кошти;

Фн - фактична наявність оборотних коштів;

Н - норматив оборотних коштів;

М - вартість майна підприємства;

С - середня вартість оборотних коштів;

Т - тривалість періоду, за який обчислюється обертання оборотних коштів;

Р - обсяг реалізації продукції;

П - прибуток від реалізації продукції.

Функціонування оборотних коштів розпочинається з моменту їх формування і розміщення.

Залежно від розміщення, умов організації виробництва й реалізації продукції оборотні кошти мають різний рівень ліквідності, а отже, і ризику використання (рис. 4.2).

Середньоліквідні

активи

ОБОРОТНІ КОШТИ

Високоліквідні

активи

Низьколіквідні

активи

Гроші

Товари відвантажені

Дебіторська

заборгованість

Матеріальні

оборотні засоби

Цінні папери

У касі

Виробничі запаси

На поточному

рахунку

Готова продукція

На валютному

рахунку

Незаверше-не

вироб-ництво

Інші кошти

Витрати майбутніх

періодів

Із найменшим

ризиком вкладення

Із середнім

ризиком вкладення

Зі значним ризиком

вкладення

Рисунок 4.2 – Класифікація оборотних коштів щодо ступеня ліквідності та ризику вкладення

Найбільш ліквідними і з найменшим ризиком є кошти в касі, на розрахункових і валютних рахунках в установах банку, вкладені в цінні папери.

Менш ліквідною частиною з певним ризиком вкладення вважається відвантажена продукція і дебіторська заборгованість покупців. Остання, у свою чергу, може бути менш чи більш ліквідною. Це стосується строкової і простроченої дебіторської заборгованості щодо відвантаженої продукції.

Найменш ліквідними і з найбільшим ризиком вкладення є оборотні кошти в незавершеному виробництві; у витратах майбутніх періодів; у виробничих запасах; у готовій продукції (що її не відвантажено). Це пояснюється тим, що саме ця частина оборотних коштів найбільш віддалена від моменту реалізації і більше підлягає впливу змін кон'юнктури ринку, інфляційних процесів тощо. Отже, ліквідність поточних активів є головним фактором, який визначає ступінь ризику вкладання оборотних коштів. Ступінь ліквідності в цілому оборотних активів і кожної їх групи визначається як відношення відповідної частки оборотних активів до короткострокових зобов'язань. Найчастіше в практиці застосовуються такі показники:

-коефіцієнтшвидкої ліквідності (проміжний коефіцієнт покриття балансу) – Кш.л.;

-коефіцієнт покриття балансу (поточної ліквідностіКп);

-коефіцієнт абсолютної ліквідності (Кабс.л.)

Показник (Кш.л.) відповідно до Положення (стандарту) бухгалтерського обліку (ПБО 2) «Баланс» визначається як відношення грошових коштів, короткострокових цінних паперів, коштів у розрахунках та інших активів (II розділ активу балансу) до суми короткострокових зобов’язань (IV розділ пасиву балансу)

![]()

де Кш.л. - коефіцієнт швидкої ліквідності;

Кв.–короткострокові фінансові вкладення, грн.;

Гк.розр. – грошові кошти у розрахунках, інші активи, грн..

![]() .

- загальна сума короткострокових

зобов’язань, грн.

.

- загальна сума короткострокових

зобов’язань, грн.

Вказаний показник характеризує платоспроможність підприємства. Його прийнятне значення має бути більшим за одиницю.

Коефіцієнт покриття (Кп) - це найбільш узагальнюючий показник ліквідності балансу. Визначається як відношення всіх поточних активів підприємства (підсумок II розділу активу балансу) до суми короткострокових зобов'язань (підсумок IV розділу пасиву балансу).

![]()

де Кп - коефіцієнт покриття;

![]() - сума

всіх поточних активів, грн.;

- сума

всіх поточних активів, грн.;

![]() -

сума короткострокових зобов'язань,

грн.

-

сума короткострокових зобов'язань,

грн.

Цей коефіцієнт характеризує платоспроможні можливості підприємства, достатність оборотних коштів для погашення його боргів протягом року. Уважають, що його рівень у межах 2,0 - 2,5 є прийнятним. Він показує, скільки грошових одиниць активів припадає на кожну грошову одиницю короткострокових зобов'язань. Коли Кпстає меншим за 1,0 - структура балансу вважається незадовільною, а підприємство - неплатоспроможним.

Коефіцієнт абсолютної ліквідності (Кабс.л.) визначається як відношення суми коштів та короткострокових фінансових вкладень підприємства (II розділ активу балансу) до короткострокових зобов'язань (підсумки IV розділів пасиву балансу).

![]()

де Кабс.л.. - коефіцієнт абсолютної ліквідності;

Гк. - грошові кошти, грн.;

Кв. - короткострокові вкладення, грн.;

![]() -

сума короткострокових зобов'язань,

грн.

-

сума короткострокових зобов'язань,

грн.

Показник характеризує негайну готовність підприємства погасити певну частину короткострокових зобов’язань. Достатнім є значення коефіцієнта в межах 0,25 - 0,35. За значення меншого ніж 0,2 підприємство вважається неплатоспроможним.

Отже, фінансове стійким є такий суб'єкт господарювання, який за рахунок власних коштів покриває кошти, вкладені в активи, не допускає невиправданої дебіторської та кредиторської заборгованості, своєчасно розраховується за своїми зобов'язаннями. Основою фінансової стійкості є виважена, раціональна організація й ефективне використання оборотних коштів.