- •8) Типы затрат проекта

- •32 )Оценка бюджетной эффективности инвестиционного проекта.

- •2. Методы экспертных оценок, основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов;

- •4. Комбинированные методы включают в себя использование сразу нескольких методов.

- •36. Имитационное моделирование Монте-Карло

1 Инвести́ции — долгосрочные вложения капитала с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики.

Классификация инвестиций По объекту инвестирования выделяют:

Реальные инвестиции (прямая покупка реального капитала в различных формах): 1 в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции; 2 капитальный ремонт основных фондов; 3 вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау, человеческий капитал (воспитание, образование, наука) и т. д.

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):1 ценные бумаги, в том числе через ПИФы; 2 предоставленные кредиты; 3 лизинг (для лизингодателя).

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены): 1 валюты; 2 драгоценные металлы (в виде обезличенных металлических счетов); 3 ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т. п.).

По основным целям инвестирования 1 Прямые инвестиции. 2 Портфельные инвестиции. 3 Реальные инвестиции. 4 Нефинансовые инвестиции. 5Интеллектуальные инвестиции (связаны c обучением специалистов, проведением курсов и многим другим).

По срокам вложения 1краткосрочные (до одного года); 2 среднесрочные (1-3 года); 3 долгосрочные (свыше 3-5 лет).

По форме собственности на инвестиционные ресурсы 1 частные; 2 государственные (капиталовложения); 3 иностранные; 4 смешанные.

Виды инвестиций по объектам:1- В денежные активы;2- В физические активы;3- В нематериальные активы.

Виды инвестиций по формам собственности: 1- Государственные; 2- Частные; 3- Совместные; 4- Иностранные

По периоду бывают краткосрочные и долгосрочные инвестиции, а по степени связанности – взаимосвязанные, альтернативные, независимые.

2 Понятие экономической оценки инвестиций представляет собой корректное сопоставление понесенных затрат с полученными результатами. И если под затратами понимаются в данном случае инвестиционные вложения, то под результатами - те доходы, которые появятся вследствие функционирования реализованного предпринимательского проекта

Методы оценки экономической эффективности инвестиций делятся

на три группы: 1) статические; 2) динамические; 3) методы оценки эффективности в условиях неопределенности и риска.

3. В соответствии с указанными Методическими рекомендациями различают: • коммерческую (финансовую) эффективность, которая учитывает финансовые последствия реализации проекта для его непосредственных участников; • бюджетную эффективность, отражающую финансовые последствия реализации проекта для федерального, регионального или местного бюджетов; • экономическую эффективность, учитывающую затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников.

Задачи, решаемые в ходе оценки инвестиций, определяются оценкой собственного финансового состояния предприятия и целесообразности инвестирования, оценкой будущих поступлений от реализации проекта, множественностью доступных проектов, ограниченностью финансовых ресурсов различными источниками финансирования и др. Все предприятия в той или иной степени, связаны с инвестиционной деятельностью. Причины, обуславливающие необходимость инвестиций, могут быть различны [6]: 1обновление имеющейся материально-технической базы; 2 наращивание объемов производственной деятельности; 3) освоение новых видов деятельности и др.

Принятие решения инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов. Рыночные условия разработки и реализации инвестиционных проектов вносят принципиальные изменения в расчет эффективности, в методику оценки.

4. Оценка экономической эффективности инвестиций является одной из важнейших задач, которая стоит как перед частным инвестором, так и перед крупными инвестиционными компаниями. Как правило, анализ возможности вложения денежных средств в тот или иной проект осуществляется на основе нескольких критериев экономической эффективности инвестиций.

В настоящее время существует множество методик, в которые входят различные критерии оценки инвестиционной привлекательности проектов, на основании многих из них разработано программное обеспечение, которое может существенно упростить задачу оценки рисков и доходности различных проектов.

Специалисты в настоящее время выделяют два основных вида критериев экономической эффективности предприятий – статические и динамические. При использовании статических критериев оценки используются такие параметры, как показатели прибыли от вложенных денежных средств и срок окупаемости инвестиций.

5 Понятие инвестиционного проекта трактуется двояко:

как деятельность (мероприятие), предполагающая осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей;

как система, включающая определенный набор организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих эти действия.

КЛАССИФИКАЦИ По отношению друг к другу:

независимые допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга;

взаимоисключающие т.е. не допускающие одновременной реализации. На практике такие проекты часто выполняют одну и ту же функцию. Из совокупности альтернативных проектов может быть осуществлен только один;

взаимодополняющие реализация которых может происходить лишь совместно.

По срокам реализации (создания и функционирования):

краткосрочные (до 3 лет);

среднесрочные (3—5 лет);

долгосрочные (свыше 5 лет).

По масштабам (чаще всего масштаб проекта определяется размером инвестиций):

малые проекты, действие которых ограничивается рамками одной небольшой фирмы, реализующей проект.

средние проекты— это чаще всего проекты реконструкции и технического перевооружения существующего производства продукции.

крупные проекты —необходимой для удовлетворения спроса на внутреннем и внешнем рынках;

мегапроекты— это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов.

По основной направленности:

коммерческие проекты, главной целью которых является получение прибыли;

социальные проекты, ориентированные, например, на решение проблем безработицы в регионе, снижение криминагенного уровня и т.д.;

экологические проекты, основу которых составляет улучшение среды обитания;

другие

6) Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации.

Стадии жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный цикл проекта делят на три стадии:

1)Прединвестиционная стадия. 2)Инвестиционная стадия. 3)Эксплуатационная стадия.

Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации. Решение о выборе варианта инвестирования принимается исходя из сравнительной эффективности и рискованности каждого проекта, а также исходя из имеющихся ресурсов.

Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность.

Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия.

Проектный цикл — это последовательный процесс, в рамках которого планируются, выполняются и оцениваются проекты.

Цикл основан на трех общих принципах:

· цикл определяет ключевые решения, информационные требования и ответственность на каждом этапе;

· этапы цикла последовательны, то есть для успешного начала следующего этапа необходимо завершение предыдущего;

• цикл использует оценивание (оценку), для того чтобы встраивать опыт существующих и законченных проектов в разработку будущих программ и проектов.Технико-экономическое обоснование (ТЭО) - это изучение экономической выгодности, анализ и расчет экономических показателей создаваемого инвестиционного проекта. Целью проекта может быть создание технического объекта или строительство или реконструкция существующего здания.Главной задачей при составлении ТЭО является оценка затрат на инвестиционный проект и его результатов, анализ срока окупаемости проекта.

7) Технический анализ проекта производится с целью оценки технической реализуемости проекта и оценки его инновационного потенциала. Важным аспектом технического анализа является определение инновационного характера проекта, научно-технического (инновационного) эффекта проекта. В ходе технического анализа выявляются риски технической нереализуемости проекта или нецелесообразности реализации предлагаемого научно-технического решения.

Коммерческий анализ проекта проводится с целью определения коммерческих рисков проекта, связанных с прогнозом объемов продаж, цены выпускаемой продукции (услуг), цены и объемов закупаемой у поставщиков продукции (услуг), надежностью контрагентов.

Важнейшим аспектом коммерческого (или маркетингового) анализа является анализ конкурентоспособности продукции, которая будет выпущена в результате реализации проекта (услуг), ее конкурентных преимуществ, экспортного потенциала, изменения конкурентоспособности продукции со временем.

Институциональный анализ проводится с целью оценить влияние на проект совокупности внутренних и внешних факторов, сопровождающих инвестиционный проект (анализ внешней и внутренней среды проекта).

Анализ внешней среды проекта включает оценку изменения макроэкономических (страновых, региональных) индикаторов, влияющих на проект, анализ правовых аспектов проекта.

Целью экологического анализа проекта является оценка влияния проекта на окружающую среду и условия жизни людей.

Анализ экологических воздействий проекта осуществляется путем проверки наличия действующих разрешительных документов для финансирования и реализации проекта, выданных уполномоченными органами в области проведения государственной экологической экспертизы и государственной экспертизы проектной документации.

Экологические результаты (эффекты) деятельности проектной компании отражаются в бизнес-плане проекта, в отчете о результатах мониторинга инвестиционных проектов и в отчете об устойчивом развитии финансирующего банка.

Целью социального анализа является приемлемость варианта плана для его пользователей. Социальный анализ сосредоточивает внимание на четырех основных областях:

социокультурные и демографические характеристики населения затрагиваемого проектом (количественная структура, социальная структура);

организация населения в районе действия проекта, включая структуру семьи, наличие рабочей силы, доступ к контролю за ресурсами;

приемлемость проекта для местной культуры;

стратегия обеспечения необходимых обязательств от групп населения о организаций, пользующихся результатами проекта.

кономический анализ является важнейшей составной частью и системы управления качеством, и проектного анализа.

В процессе экономического анализа определяются источники финансирования нового проекта, затраты на его внедрения и эффективность его реализации.

Одним из косвенных показателей эффективности можно считать стоимость единицы качества продукции.

8) Типы затрат проекта

Стоимость проекта можно разделить по-разному. Наиболее традиционно разделение на:

прямые и косвенные затраты

затраты на проведение проекта, и затраты новой внедряемой системы.

Прямые и косвенные затраты

Прямые затраты - это те расходы, которые могут быть задокументированы и являются непосредственно необходимыми для проекта.

Косвенными расходами являются те, которые не могут быть точно зафиксированы. Часто их называют и накладными расходами.

Затраты на проведение проекта и затраты новой внедряемой системы.

Затраты на проведение проекта это, как правило, возникающие в ходе проекта разовые затраты на зарплаты сотрудников.

Затраты на систему это затраты, возникающие при внедрении новой системы. Их можно разделить на:

одноразовые затраты

постоянные затраты.

Одноразовые затраты внедряемой системы это все затраты, которые возникают в ходе проекта при создании системы и не являются проектными затратами.

Постоянные затраты внедряемой системы это все затраты, которые возникают во время эксплуатации системы, созданной в ходе проекта.

Для иллюстрации различных типов проектных расходов, рассмотрим следующий пример. Например, компания решила заменить все используемое аппаратное и программное обеспечение и заказать новое информационно-технологическое решение.

Проектными затратами являются в этом случае:

затраты, связанные с созданием новой информационной системы

затраты на установку оборудования и инсталлирование программного обеспечения

затраты на обучение пользователей.

Одноразовыми затратами системы являются:

плата за оборудование и программное обеспечение

Накладными расходами системы являются:

расходы, возникающие при эксплуатации информационной системы. (В основном это расходы на обслуживание программного обеспечения и стоимость обновления аппаратного и программного обеспечения).

Типы выгод проекта

Связанные с доходами от проекта. Часть выручки от проекта, бюджета на строительство и другие прибыли. Примером реального получения выгод может служить создание совместного предприятия с населением, которое будет испытывать негативное влияние плотины, и передача им части его акций.

Связанные с полезными результатами проекта. Предоставление орошаемой земли или возможностей ее покупки, доступ к воде для орошения, водоснабжению, электроэнергии. Право ловли рыбы в водохранилище, использование земель в зоне подтопления, участие в туристических или рекреационных предприятиях на водохранилище.

Связанные со строительными работами или работой плотины. Рабочие места на строительстве либо в качестве персонала по обслуживанию проекта. Финансовая поддержка и обучение людей производству каких-либо товаров и услуг.

Связанные с природными ресурсами. Льготы по доступу к использованию каких-либо природных ресурсов. Проекты развития в водосборном бассейне: например, по выращиванию фруктовых деревьев, либо посадке леса.

Связанные с предоставлением услуг местному населению. Они включают в себя здравоохранение, образование, строительство дорог, развитие общественного транспорта, создание предприятий торговли, общественных центров. В сельском хозяйстве это могут быть поставки посадочного материала, выращивание общинных лесов, устройство пастбищ и т.д.

Связанные с поддержкой домохозяйств. Профессиональное обучение, улучшение жилищных условий, выдача беспроцентных кредитов для малого бизнеса, предоставление на бесплатной основе либо со скидками оборудования, льготные тарифы на воду и электричество и т.д.

9) Денежный поток инвестиционного проекта - это зависимость от времени денежных поступлений (притоков) и платежей (оттоков) при реализации проекта, определяемая для всего расчётного периода.

Денежный поток (ДПГ) обычно состоит из частных потоков от отдельных видов деятельности: инвестиционной, текущей и финансовой деятельности.

К оттокам в

инвестиционной деятельности относят:

капитальные вложения, затраты на

пусконаладочные работы, ликвидационные

расходы в конце проекта, затраты на

увеличение оборотного капитала и

средства, вложенные в дополнительные

фонды. Последние выражают вложения

части положительного сальдо суммарного

денежного потока на депозиты в банках

или в долговые ценные бумаги (облигации)

с целью получения процентного дохода.

К притокам относят продажу активов в

течение и по окончании проекта (за

вычетом уплачиваемых налогов), поступления

за счет снижения потребности в оборотном

капитале. Отчёт

о движении денежных средств

— отчёт компании об источниках денежных

средств

и их использовании в данном временном

периоде. Этот отчёт прямо

![]() или

косвенно

или

косвенно

![]() отражает

денежные поступления компании с

классификацией по основным источникам

и её денежные выплаты с классификацией

по основным направлениям использования

в течение периода[1][2].

Отчёт даёт общую картину производственных

результатов, краткосрочной ликвидности,

долгосрочной кредитоспособности

и позволяет с большей лёгкостью провести

финансовый

анализ

компании[3

отражает

денежные поступления компании с

классификацией по основным источникам

и её денежные выплаты с классификацией

по основным направлениям использования

в течение периода[1][2].

Отчёт даёт общую картину производственных

результатов, краткосрочной ликвидности,

долгосрочной кредитоспособности

и позволяет с большей лёгкостью провести

финансовый

анализ

компании[3

10) Теория ценности денег во времени используется при построении дисконтированных критериев ценности проекта. Совокупность описываемых критериев позволяет отобрать проекты для дальнейшего рассмотрения, проанализировать проектные альтернативы, оценить проект с точки зрения инвестора и т. д. Принятие соответствующего решения базируется на сравнении полученного расчетного результата с так называемой точкой отсчета, т. е. ценность проекта измеряется увеличением количества выгод минус изменение объема произведенных затрат в результате реализации проекта.

В условиях нормальной конкуренции критерием эффективности инвестиционного проекта является уровень прибыли, полученной на вложенный капитал. При этом под прибылью понимается не просто прирост капитала, а такой темп его роста, который полностью компенсирует общее изменение покупательной способности денег в течение рассматриваемого периода, обеспечивает минимальный уровень доходности и покрывает риск инвестора, связанный с осуществлением проекта. Другими словами, проблема оценки привлекательности, эффективности инвестиционного проекта состоит в определении уровня доходности1.

11. Дисконтирование - это процесс определения сегодняшнего значения определённой суммы денег, выплата которой произойдёт на известный момент в будущем, посредством умножения этой суммы на коэффициент дисконтирования. Компаундирование, в свою очередь, наоборот определяет значение определённой суммы денежных средств имеющихся сегодня на какой-то момент времени в будущем посредством умножения этой суммы на коэффициент компаундирования.

ннуитеты (позднелат., ед. ч. annuitas), вид государственного займа, по которому кредитор периодически получает определённый доход (ренту), устанавливаемый с расчётом на постепенное погашение капитальной суммы долга и процентов по нему. А. делятся на срочные и пожизненные. По срочным выплата дохода ограничена во времени (обычно весьма длительным сроком) и может передаваться другому лицу. По пожизненным А. право получения дохода принадлежит только непосредственному кредитору и выплата ренты прекращается со смертью владельца. Цена А. устанавливается, исходя из уровня рыночного ссудного процента. Размер ежегодной ренты по пожизненным А. определяется в зависимости от возраста кредитора и статистическим данных о смертности населения.

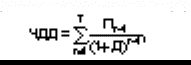

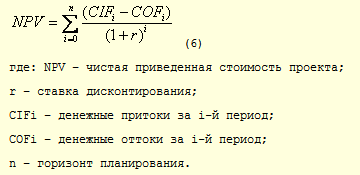

12 Чистый дисконтированный доход – текущая стоимость будущих доходов (разности поступлений и затрат) за минусом затрат текущего периода.

Чистый дисконтированный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или это превышение интегральных результатов над интегральными затратами.

Рассчитывается чистый дисконтированный доход по формуле

где R(t) – результаты, достигаемые на t-ом шаге расчета, руб.;

S(t) – затраты на t-ом шаге расчета, руб.;

Т – горизонт расчета, лет;

Е – норма дисконта, доли единицы.

Норма дисконта – это приемлемая для инвестора норма дохода (прибыли) на рубль авансированного капитала по альтернативному безопасному способу вложения.

Для определения чистого дисконтированного дохода следует обосновать норму дисконта. При этом следует учитывать следующие факторы:

- уровень инфляции;

- процент по депозитам банков;

- среднюю доходность ликвидных ценных бумаг;

- субъективные оценки инвестора, основанные на его знаниях и опыте работы;

- цену капитала, если финансирование инвестиционного проекта осуществляется из нескольких источников.

Дисконтирование по цене капитала осуществляется в случаях, если используются разные источники финансирования инвестиционного проекта, например, собственные и заемные средства инвестора, имеющие различную доходность.

Цена капитала СС – это доход на рубль авансированного капитала, определяемая как средневзвешенная арифметическая величина с учетом доходности каждого источника финансирования инвестиционного проекта.

Логика критерия чистого дисконтированного дохода такова:

1. Если ЧДД < 0, то проект убыточен.

2. Если ЧДД = 0, то это не прибыльный и не убыточный инвестиционный проект. В случае его принятия благосостояние организации не изменится, но в то же время объемы производства возрастут, компания увеличится в масштабах.

3. Если ЧДД >0, то это прибыльный инвестиционный проект.

При оценке альтернативных вариантов лучшим будет тот инвестиционный проект, чистый дисконтированный доход которого больше.

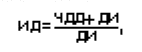

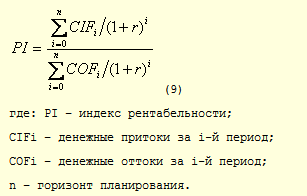

13 Индекс рентабельности (PI) рассчитывается по формуле:

PI = Очевидно, что если: PI > 1, то проект следует принять; PI < 1, то проект следует отвергнуть; PI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

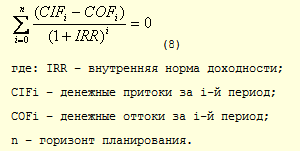

14Внутренняя норма доходности (англ. internal rate of return, общепринятое сокращение — IRR (ВНД)) — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Иначе говоря, для потока платежей CF, где — платёж через лет () и начальной инвестиции в размере внутренняя норма доходности рассчитывается из уравнения:

или

Пример:

Год Поток платежей

0 -100

1 +120

Расчет NPV:

i = процентная ставка

NPV = -100 +120/[(1+i/100)^1]

Расчет IRR (в процентах):

NPV = 0

-100 +120/[(1+IRR/100)^1] = 0

IRR = 20

При принятии инвестиционных решений ВНД используется для расчета ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД. Данный критерий не используется, если денежные поток несколько раз за рассматриваемый период меняет знак.

15Срок окупаемости инвестиций - время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов. Вместе с чистой текущей стоимостью (NPV) и внутренним коэффициентом окупаемости (IRR) используется как инструмент оценки инвестиций.

Срок окупаемости инвестиций - это превосходный показатель, предоставляющий вам упрощенный способ узнать, сколько времени потребуется фирме для возмещения первоначальных расходов. Это имеет особое значение для бизнеса, расположенного в странах с неустойчивой финансовой системой, или бизнеса связанного с передовой технологией, где стремительное устаревание товара является нормой, что превращает быстрое возмещение инвестиционных расходов в важную проблему.

Общая формула для расчета срока окупаемости инвестиций:

, где

Ток (PP) - срок окупаемости инвестиций;

n - число периодов;

CFt - приток денежных средств в период t;

Io - величина исходных инвестиций в нулевой период.

Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов.

Характеризует: финансовый риск.

Синонимы: период окупаемости инвестиций, Payback Period.

Акроним: PP

Недостатки: не учитывается изменение стоимости денег во времени, не определяется размер денежных потоков после точки окупаемости, не определяется при знакопеременных денежных потоках.

Критерий приемлемости: PP -> min (чем короче, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

В зависимости от поставленной цели возможно вычисление срока окупаемости инвестиций с различной точностью (пример №1). На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков.

Пример №1. Расчет срока окупаемости инвестиций.

Размер инвестиции - 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Определим период по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 32000 + 41000 = 73000$, что меньше размера инвестиции равного 115000$.

Сумма доходов за 1, 2 и 3 года: 73000 + 43750 = 116750 больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от третьего года.

Остаток = (1 - (116750 - 115000)/43750) = 0,96 года

Ответ: период окупаемости равен 3 годам (точнее 2,96 года).

16.Статические показатели эффективности инвестиций

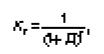

Показатели эффективности инвестиций в инновационный проект можно рассчитать при помощи денежных потоков наличности. Такой поток определяется как разность между притоком и оттоком денежных средств от операционной (производственной) и инвестиционной деятельности, включая издержки финансирования (проценты по долгосрочным кредитам). Для приведения будущих потоков и оттоков денежных средств на f-м шаге (в соответствующем периоде) к начальному периоду временииспользуется коэффициент дисконтирования, рассчитываемый по формуле

где Kt – коэффициент дисконтирования (коэффициент доходности капитала); Д – ставка дисконтирования (норма дисконта); f – год реализации проекта.

Ставка дисконтирования обычно принимается на уровне ставки рефинансирования Центрального банка РФ или фактической ставки процента банка по долгосрочным кредитам. На основании показателя чистого потока наличности находят следующие показатели.

Чистый дисконтированный доход – абсолютная величина прибыли от реализации проекта. Определяется как разница между всеми притоками и оттоками реальных денег, накапливаемых в течение горизонта расчета и приведенных путем дисконтирования к начальному периоду времени. Рассчитывается по формуле

где Т – горизонт расчета, лет; П, – чистые потоки наличности в годы f = 1, 2, 3, …, Т, руб. (у.е.); Д – ставка дисконтирования.

Индекс рентабельности, или доходности (ИД), характеризует рентабельность инвестиций за расчетный период (стоимость чистого дохода, получаемого за расчетный период, на единицу стоимости инвестиций). Определяется по формуле

где ДИ – дисконтированная стоимость инвестиций за расчетный период, руб. (у.е.).

Проект является рентабельным при ИД > 1.

Внутренняя норма доходности – интегральный показатель, суть которого состоит в нахождении ставки дисконтирования, при которой ЧДД равен нулю. При выполнении инвестиционного проекта за счет заемных средств ВНД характеризует максимальный процент, под который можно взять кредит. Разница между ВНД и ставкой дисконтирования (в процентах) характеризует запас прочности проекта.

Важнейшими показателями эффективности проекта являются сроки окупаемостиинвестиций и уровень безубыточности. Различают простой и динамический срок окупаемости проекта. Простой срок окупаемости проекта – это период времени, по истечении которого чистый объем поступлений (доходов) от реализации проекта начинает превышать объем инвестиций (расходов). Расчет динамического срока окупаемости проекта осуществляется по накопительному дисконтированному чистому потоку наличности.

17.Оценка эффективности инвестиционного проекта в целом

Эффективность инвестиционного проекта отражает соответствие проекта целям и интересам его участников. Необходимо оценивать следующие виды эффективности: 1) эффективность проекта в целом (включает в себя общественную (социальноэкономическую) и коммерческую (финансовую) эффективность проекта); 2) эффективность участия в проекте (определяется с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников). Основные принципы оценки эффективности инвестиционных проектов: - рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода); - моделирование денежных потоков, включающих все связанные с осуществлением проекта притоки и оттоки денежных средств за расчетный период; - сопоставимость условий сравнения различных проектов (вариантов проекта); - принцип положительности и максимума эффекта. Для того чтобы ИП с точки зрения инвестора был признан эффективным необходимо, чтобы эффект от реализации проекта был положительным; при сравнении альтернативных ИП предпочтение должно отдаваться проекту с наибольшим значением эффекта; - учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность параметров проекта и его экономического окружения; разрывы во времени (лаги) между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или результатов; - учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью, отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием. - учет наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические; - учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта; - многоэтапность оценки. На различных стадиях разработки и осуществления проекта, его эффективность определяется заново, с различной глубиной проработки; - учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта); - учет влияния неопределенности и рисков, сопровождающих реализацию проекта.

18. Оценка эффективности участия в инвестиционном проекте

Ограниченность инвестиционных ресурсов вызывает необходимость их эффективного использования. При этом могут быть две постановки задачи рационального использования инвестиций:

если объем инвестиций для осуществления проекта задан, то следует стремиться получить максимально возможный эффект от их использования;

если задан результат, который надо получить за счет вложения капитала, необходимо искать пути минимизации расхода инвестиционных ресурсов.

Экономическая эффективность инвестиционного проекта — это категория, отражающая соответствие инвестиционного проекта целям и интересам его участников.

Осуществление успешных инвестиционных проектов увеличивает внутренний валовый продукт (ВВП), который затем делится между участниками проекта — акционерами, работниками предприятий, банками, бюджетами разных уровней и др. Поступлениями и затратами этих участников определяются различные виды эффективности инвестиционного проекта. Рекомендуется оценивать следующие виды эффективности проекта.

1. Эффективность проекта в целом. Оценка эффективности инвестиционного проекта в целом обычно производится с общественной и коммерческой позиций, причем оба вида эффективности рассматриваются с точки зрения единственного участника, реализующего проект за счет собственных средств.

Цели оценки эффективности проекта в целом:

определение потенциальной привлекательности проекта для возможных участников;

поиск источников финансирования.

Виды эффективности инвестиционного проекта в целом:

общественная (социально-экономическая) эффективность проекта;

коммерческая эффективность проекта.

2. Эффективность участия в проекте. Участниками проекта могут быть предприятие, реализующее проект, и его акционеры; банки, осуществляющие кредитование проекта; лизинговая компания, предоставляющая оборудование для проекта, и т.д. Проект может затрагивать интересы структур более высокого порядка (отрасль, регион и т.п.), которые способны весьма существенно повлиять на его реализацию. Проект может быть общественно значимым и требовать поддержки федерального, регионального или местного бюджетов.

Наличие нескольких участников инвестиционного проекта предопределяет несовпадение их интересов, разное отношение к приоритетности различных проектов. Для каждого участника характерно формирование специфических потоков денежных средств для расчета показателей эффективности и, как следствие, возможное несовпадение результатов оценки и решения об участии в проекте. Поэтому следует определить эффективность проекта для каждого непосредственного участника.

Цели определения эффективности участия в проекте:

проверка реализуемости инвестиционного проекта;

проверка заинтересованности в реализации проекта всех его участников.

Эффективность участия в проекте включает:

эффективность участия предприятий в проекте (эффективность инвестиционного проекта отдельно для каждого предприятия-участника);

эффективность инвестирования в акции предприятия (эффективность для акционеров — участников инвестиционного проекта);

эффективность участия в проекте структур более высокого уровня, в том числе: а) региональная и народнохозяйственная эффективность — для региона и народного хозяйства в целом; б) отраслевая эффективность — для отдельных отраслей народного хозяйства, финансово-промышленных групп (ФПГ), объединений предприятий и холдинговых структур;

бюджетная эффективность инвестиционного проекта — эффективность участия в инвестиционном проекте бюджета определенного уровня.

Все виды эффективности инвестиционного проекта базируются на сопоставлении затрат и результатов (выгод) от проекта, но отличаются подходом к их оценке и составом.

Перед проведением оценки эффективности экспертно определяется общественная значимость проекта. Общественно значимыми считаются крупномасштабные, народнохозяйственные и глобальные проекты. Оценку эффективности инвестиционного проекта рекомендуется проводить в два этапа.

Первый этап — расчет эффективности проекта в целом

Цели этапа:

интегрированная экономическая оценка проектных решений;

создание необходимых условий для поиска инвесторов.

Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется переходить к следующему этапу оценки.

Для общественно значимых проектов сначала оценивается их общественная эффективность. При неудовлетворительной общественной эффективности проекты не рекомендуются для реализации. Если общественная эффективность оказывается достаточной, оценивается коммерческая эффективность. При недостаточной коммерческой эффективности общественно значимого инвестиционного проекта рекомендуется рассмотреть различные формы его поддержки, которые повышают коммерческую эффективность до приемлемого уровня.

Задачей первого этапа является определение эффективности проекта в целом исходя из предположения, что он будет профинансирован целиком за счет собственных средств. Такой подход позволяет представить эффективность проекта как такового, т.е. эффективность технико-технологических и организационных решений, предусмотренных в проекте. Это необходимо для привлечения потенциальных инвесторов к участию в его реализации.

Второй этап — расчет эффективности участия в проекте (осуществляется после выработки схемы финансирования)

Для локальных проектов определяется эффективность участия в проекте отдельных предприятий-участников, эффективность инвестирования в акции, бюджетная эффективность.

Для общественно значимых проектов сначала определяется региональная эффективность и, если она удовлетворительна, дальнейший расчет выполняется как для локальных проектов. Если необходимо, оценивается и отраслевая эффективность.

Участие в проекте должно быть выгодным для всех инвесторов, причем для каждого из них оценка эффективности производится в соответствии с его интересами, по адекватным им критериям. Поэтому на втором этапе оценивается значительно больше видов эффективности. Компромиссное решение, удовлетворяющее всех участников, находится в процессе согласования их интересов и при условии, что проект достаточно эффективен и, следовательно, может быть выгодным для каждого.

Помимо экономического, от реализации инвестиционного проекта могут быть получены социальный и экологический эффекты. Поэтому при разработке проекта должна производиться оценка его социальных и экологических последствий, а также затрат, связанных с социальными мероприятиями и охраной окружающей среды.

Оценка социальных результатов проекта предполагает, что проект должен соответствовать социальным нормам, стандартам и условиям соблюдения прав человека. Предусматриваемые проектом мероприятия по созданию работникам нормальных условий труда и отдыха, обеспечению их продуктами питания, жилой площадью и объектами социальной инфраструктуры являются обязательным условием его реализации и какой-либо самостоятельной оценке в составе результатов проекта не подлежат. Когда реализация проекта предполагает улучшение жилищных и культурно-бытовых условий работников (например, предоставление бесплатно или на льготных условиях жилья), затраты по сооружению или приобретению соответствующих объектов включаются в состав затрат по проекту и учитываются в расчетах эффективности в общем порядке.

Доходы от этих объектов (часть стоимости жилья, оплачиваемая в рассрочку, выручка предприятий бытового обслуживания и т.п.) учитываются в составе результатов проекта. В расчетах эффективности учитывается и самостоятельный социальный результат подобных мероприятий, получаемый при увеличении рыночной стоимости жилья, обусловленном вводом в действие дополнительных объектов социально-бытового назначения.

19. Основные ограничения применения критериев оценки эффективности проектов, связи и противоречия между ними.

Основные критерии, используемые для оценки эффективности реальных проектов, в России следующие.

1. Чистый доход.

2. Чистый дисконтированный доход.

3. Внутренняя норма доходности.

4. Срок окупаемости инвестиций.

5. Индексы доходности инвестиций.

6. Потребность в дополнительном финансировании.

7. Оценка показателей, характеризующих финансовое состояние предприятия - участника проекта (параметры финансовой устойчивости, доходности, деловой и рыночной активности).

Критерии, используемые в анализе инвестиционной деятельности, можно разделить

на две группы в зависимости от того, учитывается или нет временной параметр:

1. основанные на дисконтированных оценках ("динамические" методы):

Ø Чистая приведенная стоимость - NPV (Net Present Value);

Ø Индекс рентабельности инвестиций - PI (Profitability Index);

Ø Внутренняя норма прибыли - IRR (Internal Rate of Return);

Ø Модифицированная внутренняя норма прибыли- MIRR (Modified

Internal Rate of Return);

Ø Дисконтированный срок окупаемости инвестиций - DPP

(Discounted Payback Period).

2. основанные на учетных оценках ("статистические" методы):

Ø Срок окупаемости инвестиций - PP (Payback Period);

Ø Коэффициент эффективности инвестиций - ARR (Accounted Rate of Return).

Период окупаемости (PP) PP= IC/CF

где: РР – период окупаемости;

IC – первоначальные инвестиции;

CF– денежные потоки за один интервал планирования (или в среднем за интервал);

Достоинства этого критерия:

простота расчетов и ясность для понимания;

критерий позволяет судить о ликвидности и рискованности проекта, т.к. длительная окупаемость означает длительную иммобилизацию средств (пониженную ликвидность проекта) и повышенную рискованность проекта.

критерий позволяет сразу же отсекать наиболее сомнительные и рискованные проекты, в которых основные денежные притоки приходятся на конец горизонта планирования.

Однако у данного критерия есть и очень серьезные недостатки:

выбор нормативного периода окупаемости может быть субъективен;

критерий не учитывает доходность проекта за пределами периода окупаемости и, значит, не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но различными сроками жизни;

точность расчетов по такому критерию зависит от величины интервала планирования;

и, наконец, один из наиболее серьезных недостатков – отсутствие учета временнóй стоимости денег.

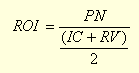

Бухгалтерская рентабельность инвестиций (ROI)

где: PN – средняя

за интервал планирования чистая прибыль;

где: PN – средняя

за интервал планирования чистая прибыль;

IС – первоначальные инвестиции;

RV – остаточная или ликвидационная стоимость проекта.

Достоинства критерия:

простота и очевидность при расчете;

в акционерных компаниях этот показатель ориентирует менеджеров именно на те варианты инвестирования, которые непосредственно связаны с уровнем бухгалтерской прибыли, интересующей акционеров в первую очередь.

Недостатки критерия:

не учитывается изменение стоимости денег во времени: не делается различие между проектами с одинаковой суммой среднегодовой прибыли, но неодинаковой по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.

зависимость от системы бухгалтерского учета, применяемой конкретным инвестором.

Такой критерий (как и предыдущий) может использоваться на первых этапах проработки проекта, когда определяется в общих чертах потенциальная доходность проекта и целесообразность его дальнейшей, более детальной проработки.

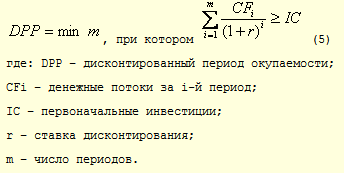

Дисконтированный период окупаемости (DPP)

При оценке конкурирующих проектов: если несколько проектов имеют дисконтированный период окупаемости, меньший или равный пороговому, то выбирается проект с меньшим периодом.

Достоинства и недостатки критерия DPP совпадают с достоинствами и недостатками критерия PP, за исключением того, что критерий DPP учитывает изменение стоимости денег во времени (это плюс).

Существует ряд ситуаций, при которых применение критериев PP и DPP целесообразно:

если руководство фирмы в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта (главное, чтобы инвестиции окупились, и как можно скорее);

для оценки проектов, касающихся тех продуктов, спрос на которые нестабилен;

если инвестиции сопряжены с высоким риском (в таких видах деятельности, которым присуща большая вероятность быстрых технологических изменений). В этом случае, чем короче период окупаемости, тем менее рискованным является проект.

Чистая приведенная стоимость (NPV)

Достоинства критерия:

критерий обладает достаточной устойчивостью при разных комбинациях исходных условий;

критерий обладает свойством аддитивности, т.е. NPV различных проектов можно суммировать. Данное свойство выделяет критерий NPV из всех остальных критериев и позволяет использовать его при оценке оптимальности инвестиционного портфеля.

Недостаток данного критерия: это абсолютный показатель эффективности. Он дает ответ на вопрос, способствует ли анализируемый вариант инвестирования росту стоимости фирмы или богатства инвестора вообще, но ничего не говорит об относительной мере такого роста. А эта мера всегда имеет большое значение для любого инвестора. Т.е. этот критерий не позволяет сравнивать проекты с одинаковой NPV, но разным уровнем оттоков. Данного недостатка лишен критерий «индекс рентабельности инвестиций», являющийся относительным показателем

Внутренняя норма доходности (IRR)

IRR является как бы «барьерным» показателем: если стоимость капитала выше значения IRR, то «мощности» проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, и, следовательно, проект следует отклонить.

Достоинства критерия:

учитывается различие стоимости денег во времени;

в отличие от других критериев инвестору не приходится принимать решение о пороговом значении критерия – оно как раз и рассчитывается. Предварительно указывается реальная ставка банковского кредита (либо другая ставка дисконтирования).

Недостаток критерия:

- в случае неординарных денежных потоков (меняющих знак с «+» на «–» не один, а несколько раз в течение горизонта планирования) показателей IRR может быть столько, сколько раз потоки поменяли знак. Неверный выбор IRR в этом случае может привести к убыткам от реализации проекта.

Индекс рентабельности (PI)

Достоинства критерия:

учитывается различие стоимости денег во времени;

с помощью этого критерия можно нащупать что-то вроде «меры устойчивости» проекта. Действительно, если PI равен 2, то рассматриваемый проект перестанет быть привлекательным для инвестора лишь в том случае, если его выгоды (будущие денежные поступления) окажутся меньшими более чем в 2 раза (это и будет «запас прочности» проекта, обеспечивающий справедливость выводов о его эффективности даже при некотором излишнем оптимизме оценки выгод проекта);

в отличие от чистой приведенной стоимости индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений - чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает бóльшую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

Недостатком критерия является то, что он оценивает только относительную эффективность проекта (абсолютную эффективность можно оценить лишь с помощью NPV).

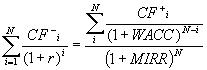

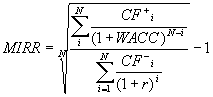

20.Модифицированная внутренняя норма доходности проекта и ставки дохода финансового менеджмента

Модифицированная внутренняя норма рентабельности (MIRR)

Как и IRR, MIRR характеризует ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций. Поскольку метод, используемый для расчета IRR, иногда приводит к неопределенностям, модифицированное значение IRR рассчитывается несколько иначе.

Методика расчета:

1. Все значения доходов, формируемых инвестициями, приводятся к концу проекта. Для приведения используется ставка, равнаясредневзвешенной стоимости капитала (WACC).

2. Все инвестиции и реинвестиции приводятся к началу проекта. Для приведения используется ставка дисконтирования.

3. MIRR определяется как норма дохода, при которой все ожидаемые доходы, приведенные к концу проекта, имеют текущую стоимость, равную стоимости всех требуемых затрат:

,

или

,

или

,

где:

,

где:

CF+i - доходы i-го периода CF-i - затраты (инвестиции) i-го периода WACC - средневзвешенная стоимость капитала r - ставка дисконтирования N - длительность проекта

В MS Excel для расчета IRR используется функция =МВСД().

Modified Internal Rate of Return — MfRR). Основной недостаток, присущий IRR и отношении оценки проектов с неординарными денежными потоками, может быть преодолен с помощью его аналога MI RR, приемлемого для анализа любых проектов. Этот метод представляет собой более совершенную модификацию метода внутреннейставки рентабельности, расширяющую возможности последнего. MfRR — это ставка в коэффициенте дисконтирования, уравновешивающая притоки и оттоки средств по проекту. Все денежные потоки доходов приводятся к будущей (конечной) стоимости по средневзвешенной цене капитала, складываются, сумма приводится к настоящей стоимости по ставке внутренней рентабельности; из настоящей стоимости доходов вычитается настоящая стоимость денежных затрат и исчисляется чистая настоящая стоимость проекта, которая сопоставляется с текущей стоимостью затрат.

Метод даст более точную оценку ставки реинвестирования и снимает проблему множественности ставкирентабельности.

Поскольку значение MIRR превосходит значение стоимости капитала, проект следует принять. Критерий MIRR в полной мере согласуется с критерием NPVyl потому может быть использован для оценки независимых проектов. Что касается альтернативных проектов, то противоречия между критериями NPV и MIRR могут возникать, если проекты существенно разнятся по масштабу, т.е. абсолютные значения элементов у одного потока значительно больше, чем у другого, либо проекты имеют различную продолжительность. В этом случае рекомендуется применять критерий NPY, не забывая одновременно об учете рискованности денежного потока.

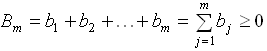

21.Достижение экономической эффективности имеет смысл в том случае, когда проект реализуем. Реализуемость проекта может оцениваться с разных точек зрения – технической, технологической, экологической и т.д. Экономическая оценка инвестиционного проекта предполагает определение финансовой реализуемости проекта.

Финансовая реализуемость проекта – наличие достаточного количества денежных средств на всех шагах реализации проекта (расчетного периода). Другими словами, проект является финансово реализуемым, если на каждом шаге расчетного периода алгебраическая (с учетом знаков) сумма денежных притоков и денежных оттоков проекта является неотрицательной.

Условие финансовой реализуемости (при отсутствии неопределенности и риска) может быть задано выражением

где Вm –

обобщенное накопленное сальдо, руб.;

где Вm –

обобщенное накопленное сальдо, руб.;

bj – сальдо денежных средств на j-м шаге расчетного периода, руб.

При расчете обобщенного накопленного сальдо целесообразно учитывать «депозитный» доход, то есть доход, получаемый за счет процентов от средств, вкладываемых на каждом шаге на депозит. Депозитный доход в конце шага m (ДДm) может быть рассчитан по формуле

![]()

где d – процентная ставка по депозиту.

В качестве показателя, характеризующего финансовую реализуемость проекта (при расчете коммерческой эффективности), выступает поток (сальдо) реальных денег, или cash flow. При расчете потока реальных денег всю деятельность организации по реализации проекта предлагается разделить и рассчитывать отдельно сальдо реальных денег от операционной, инвестиционной и финансовой деятельности.

От каждого вида деятельности формируются приток (поступление) и отток (выбытие) денежных средств. Разность между притоком и оттоком денежных средств от всех трех видов деятельности (операционной, инвестиционной и финансовой) на каждом шаге расчетного периода представляет поток реальных денег на шаге j (Фj):

![]()

где l – номер вида деятельности.

Сальдо накопленных реальных денег

Сальдо

накопленных реальных денег – это

наращение результатов сальдо реальных

денег по шагам проекта. Сальдо накопленных

реальных денег определяется по формуле

(12):

![]()

![]() ,

(12)

Положительное

сальдо накопленных реальных денег

составляет свободные денежные средства

на t‑ом

шаге.

Необходимым

критерием принятия инвестиционного

проекта является положительность сальдо

накопленных реальных денег в любом

временном интервале, где данный участник

осуществляет затраты или получает

доходы.

,

(12)

Положительное

сальдо накопленных реальных денег

составляет свободные денежные средства

на t‑ом

шаге.

Необходимым

критерием принятия инвестиционного

проекта является положительность сальдо

накопленных реальных денег в любом

временном интервале, где данный участник

осуществляет затраты или получает

доходы.

22. Для оценки платежеспособности организации определяют численное значение трех показателей: ФП1, ФП2, ФП3

.Показатель ФП1 характеризует достаточность собственных оборотных средств для финансирования запасов и затрат: ФП1 = СОС – ЗЗ.

Достаточность собственных и долгосрочных заемных средств для финансирования запасов и затрат определяется величиной ФП2: ФП2 = СДОС – ЗЗ.

Показатель ФП3 рассчитывается по формуле: ФП3 = ОВИЗЗ – ЗЗ.

В зависимости от величины этих показателей различают четыре типа финансовой устойчивости:

абсолютная устойчивость — все три показателя больше нуля. Организация имеет излишек всех источников запасов и затрат. В любой момент времени она обладает платежеспособностью, не допуская задержек расчетов и платежей;

нормальная (или относительная) устойчивость. Показатель ФП1 меньше нуля, а показатель ФП2 и ФП3 — больше нуля. Организация обладает относительно стабильным финансовым состоянием, СДОС и ОВИЗЗ характеризуются излишками. Периодически может возникать недостаток СОС. Платежеспособность обеспечивается, но для оплаты первоочередных платежей привлекаются долгосрочные заемные источники финансирования;

неустойчивое финансовое состояние. Показатели ФП1 и ФП2 меньше, показатель ФП3 — больше нуля. В этом случае возникают задержки обязательных платежей и расчетов, организация испытывает хроническую нехватку «живых» денег, образуются долги перед работниками по заработной плате. Испытывается недостаток СОС и СДОС. Такое финансовое состояние в общем случае является пограничным между нормальной устойчивостью и кризисным финансовым состоянием. Для восстановления нормальной устойчивости следует увеличивать показатели СОС и СДОС. Если произойдет уменьшение показателя ОВИЗЗ или увеличатся запасы и затраты (ЗЗ), то финансовый кризис неизбежен;

финансовый кризис. Все показатели ФП — меньше нуля. Организация испытывает недостаток всех видов источников, требования кредиторов не обеспечиваются, расчетный счет заблокирован, долги перед бюджетом, внебюджетными фондами и работниками растут.

Первым сигналом наступающей неплатежеспособности является отрицательная динамика всех показателей ФП. Они стремятся принять отрицательные значения.

Каждая организация должна иметь собственную программу выхода из кризиса, для ее разработки привлекаются специалисты и все заинтересованные стороны (кредиторы и собственники). Управленческие решения следует направлять на увеличение показателей СОС, СДОС и ОВИЗЗ.

В инвестиционном проектировании потребность в оценке финансового состояния предприятий возникает, когда:

в проектных материалах необходимо отразить устойчивое финансовое положение участника инвестиционного проекта, его способность выполнить принимаемые на себя в соответствии с проектом финансовые обязательства;

оценивается эффективность проекта, реализуемого на действующем предприятии, расчет проводится по предприятию в целом и необходимо убедиться, что реализация проекта улучшает или, во всяком случае, не ухудшает финансового положения этого предприятия.

Оценка финансового положения предприятия основывается на данных его отчетных балансов за предыдущий период, а также иной отчетной технико-экономической документации.

Ниже приводится краткий перечень разбитых на четыре группы обобщающих финансовых показателей, которые обычно используются для такой оценки.

1. Коэффициенты ликвидности (применяются для оценки способности фирмы выполнять свои краткосрочные обязательства):

1.1. коэффициент покрытия краткосрочных обязательств (коэффициент текущей ликвидности, current ratio) – отношение текущих активов к текущим пассивам. Удовлетворительно финансовому положению предприятия обычно отвечают значения этого коэффициента, превышающие 1,6 - 2,0;

1.2. промежуточный коэффициент ликвидности – отношение текущих активов без стоимости товарно-материальных запасов к текущим пассивам. Удовлетворительному финансовому положению предприятия обычно отвечают значения этого коэффициента, превышающие 1,0 - 1,2;

1.3. коэффициент абсолютной (строгой) ликвидности (quick ratio, acid test ratio) – отношение высоколиквидных активов (денежных средств, ценных бумаг и счетов к получению) к текущим пассивам. Удовлетворительному финансовому положению предприятия обычно отвечают значения этого коэффициента, превышающие 0,8 - 1,0.

2. Показатели платежеспособности, применяются для оценки способности фирмы выполнять свои долгосрочные обязательства:

2.1. коэффициент финансовой устойчивости – отношение собственных средств предприятия и субсидий к заемным средствам. Этот коэффициент обычно анализируется банками при решении вопроса о предоставлении долгосрочного кредита или займа;

2.2. коэффициент платежеспособности (debt ratio) – отношение заемных, общая сумма долгосрочной и краткосрочной задолженности, к собственным средствам;

2.3. коэффициент долгосрочного привлечения заемных средств – отношение долгосрочной задолженности к общему объему капитализированных средств (сумма собственных средств и долгосрочных займов);

2.4. коэффициент покрытия долгосрочных обязательств – отношение чистого прироста свободных средств (сумма чистой прибыли после уплаты налога, амортизации и чистого прироста собственных и заемных средств за вычетом осуществленных в отчетном периоде инвестиций) к величине платежей по долгосрочным обязательствам (погашение займов + проценты по ним).

3. Коэффициенты оборачиваемости (применяются для оценки эффективности операционной деятельности и политики в области цен, сбыта и закупок):

3.1. коэффициент оборачиваемости активов (turnover ratio) – отношение выручки от продаж к средней за период стоимости активов;

3.2. коэффициент оборачиваемости собственного капитала – отношение выручки от продаж к средней за период стоимости собственного капитала;

3.3. коэффициент оборачиваемости товарно-материальных запасов это отношение выручки от продаж к средней за период стоимости запасов;

3.4. коэффициент оборачиваемости дебиторской задолженности (receivable turnover ratio) – отношение выручки от продаж в кредит к средней за период дебиторской задолженности. Иногда вместо этого показателя используют средний срок оборота дебиторской задолженности, рассчитываемый как отношение количества дней в отчетном периоде к коэффициенту оборачиваемости дебиторской задолженности;

3.5. средний срок оборота кредиторской задолженности (average payable period) – отношение краткосрочной кредиторской задолженности к расходам на закупку товаров и услуг, умноженное на количество дней в отчетном периоде.

4. Показатели рентабельности, применяются для оценки текущей прибыльности предприятия – участника инвестиционного проекта:

4.1. рентабельность продаж – отношение балансовой прибыли к сумме выручки от реализации продукции и внереализационных операций;

4.2. рентабельность активов – отношение балансовой прибыли к стоимости активов. При разных вариантах схемы финансирования (или разных условиях кредитования) балансовая прибыль на одном и том же шаге может оказаться разной, соответственно будут различаться и оба показателя рентабельности. В целях обеспечения сопоставимости расчетов в этих случаях могут использоваться показатели полной рентабельности (продаж и активов), при исчислении которых балансовая прибыль увеличивается на сумму уплачиваемых процентов за кредит, включаемых в себестоимость, т.е.:

4.2.1. полная рентабельность продаж – отношение суммы валовой прибыли от операционной деятельности и включаемых в себестоимость уплаченных процентов по займам к сумме выручки от реализации продукции и от внереализационных операций;

4.2.2. полная рентабельность активов – отношение суммы валовой прибыли от операционной деятельности и включаемых в себестоимость уплаченных процентов по займам к средней за период стоимости активов.

Эти показатели (полная рентабельность продаж и активов) в меньшей степени зависят от схемы финансирования проекта и в большей степени определяются его техническими и технологическими решениями;

4.3. чистая рентабельность продаж – отношение чистой прибыли (после уплаты налогов) от операционной деятельности к сумме выручки от реализации продукции и от внереализационных операций. Иногда определяется как отношение чистой прибыли к себестоимости реализованной продукции;

4.4. чистая рентабельность активов – отношение чистой прибыли к средней за период стоимости активов;

4.5. чистая рентабельность собственного капитала (return of equity, ROE) – отношение чистой прибыли к средней за период стоимости собственного капитала.

|

23. Оценка инвестиционных проектов Сущность, порядок расчета и особенности применения в оценочной практике показателей экономической эффективности инвестиционных проектов необходимо постоянно изучать. Это обусловлено, с одной стороны тем, что инвестиционный проект выступает либо как самостоятельный объект оценки, либо как один из элементов собственности, выделяемых в затратном подходе наряду с машинами и оборудованием, интеллектуальной собственностью и т.д. С другой стороны, если целью оценки является купля-продажа собственности, то потенциальный собственник предполагает инвестировать средства, совпадающие с итоговой величиной стоимости, определенной по совокупности трех подходов: доходного, сравнительного и затратного. Следовательно, процесс дисконтирования, осуществленный в доходном подходе, нуждается к корректировке. Привлекательность инвестиционного проекта может быть оценена по большому числу факторов и критериев: ситуации на рынке инвестиций, состоянию финансового рынка, профессиональным интересам и навыкам инвестора, финансовой состоятельности проекта, геополитическому фактору и т.д. Однако на практике существуют универсальные методы инвестиционной привлекательности проектов, которые дают формальный ответ: выгодно или невыгодно вкладывать деньги в данный проект; какой проект предпочесть при выборе из нескольких вариантов. Инвестирование с точки зрения владельца капитала означает отказ от сиюминутных выгод ради получения дохода в будущем. Проблема оценки инвестиционной привлекательности состоит в анализе предполагаемых вложений в проект и потока доходов от его использования. Аналитик должен оценить, насколько предполагаемые результаты отвечают требованиям инвестора по уровню доходности и сроку окупаемости. Для принятия решения по инвестиционному проекту необходимо располагать информацией о характере полного возмещения затрат, а также о соответствии уровня дополнительного получаемого дохода степени риска неопределенности достижения конечного результата. Различают простые (статические) и усложненные методы оценки, основанные на теории изменения стоимости денег во времени. Простые методы традиционно использовались в отечественной практике. Методические рекомендации по расчету экономической эффективности капитальных вложений предусматривали систему показателей, отвечающую действующим условиям хозяйствования. К важнейшим показателям относятся: 1) коэффициент общей экономической эффективности капитальных вложений Э = П/К где П — годовая прибыль; К — капитальные вложения; 2) срок окупаемости Т = К/П 3) показатель сравнительной экономической эффективности, основанный на минимизации приведенных затрат, П3=С+ЕН- * К:, где С — текущие затраты (себестоимость) по тому же варианту; Ен — нормативный коэффициент эффективности капитальных вложений; К — капитальные вложения по каждому варианту.

Отличительной чертой инвестиционного процесса является разрыв во времени, как правило, более одного года, между вложением денег, имущества или имущественных прав и получением дохода. Основным недостатком ранее действовавших отечественных методик было игнорирование временной оценки затрат и доходов. Переход к рыночным отношениям, принятие законодательных актов, касающихся инвестиционной деятельности, предоставили инвесторам свободу выбора: • объектов инвестирования; • критериев оценки экономической эффективности; • источников финансирования; • способов использования конечных результатов. Следовательно, при оценке инвестиционной привлекательности проектов нужно учитывать инфляционные процессы, возможности инвестирования, необходимость обслуживания капитала, привлекаемого для финансирования. Оценка проектов усложненными методами базируется на том, что потоки доходов и расходов по проекту, отраженные в бизнес-плане, несопоставимы. Для объективной оценки надо сравнивать затраты по проекту с доходами, приведенными к их текущей стоимости на момент осуществления затрат, исходя из уровня риска по оцениваемому проекту, т.е. доходы должны быть про дисконтированы. Экономическая оценка проекта характеризует его привлекательность по сравнению с другими вариантами инвестиций. При оценке инвестиционных проектов с учетом временного фактора используются следующие показатели: • период (срок) окупаемости проекта; • чистая текущая стоимость доходов; • ставка доходности (коэффициент рентабельности) проекта; • внутренняя ставка доходности проекта; • модифицированная ставка доходности; • ставка доходности финансового менеджмента. Оценка инвестиционной привлекательности проекта предполагает использование, как правило, всей системы показателей. Это связано с тем, что каждому методу присущи некоторые недостатки, устраняемые в процессе расчета другого показателя. Экономическое содержание каждого показателя неодинаково. Аналитик получает информацию о различных сторонах инвестиционного проекта, поэтому только совокупность расчетов позволит принять правильное инвестиционное решение. Метод эквивалентного аннуитета Этот метод в известной степени корреспондирует с метолом бесконечного цепного повтора Логика и последовательность вычислительных процедур таковы. 1. Рассчитывают NPV однократной реализации каждого проекта. 2. Для каждого проекта находят эквивалентный срочный аннуитет, дисконтированная стоимость которого в точности равна NPVпроекта; иными словами, рассчитывают величину аннуитетного платежа (ЕЛА) с помощью формулы (6.35). 3 Предполагая, что найденный аннуитет может быть заменен бессрочным аннуитетом с той же величиной аннуитетного платежа, рассчитывают дисконтированную стоимость бессрочного аннуитета PVa∞pst по формуле (6.40).

25. Источники финансирования (финансовые инструменты) Стратегия финансирования проекта заключается в применении в определенной последовательности схем финансирования исходя из индивидуальных особенностей проекта и влияющих на него факторов. Выделяют следующие основные виды стратегии финансирования в зависимости от источников финансирования: Финансирование из внутренних источников. Финансирование из привлеченных средств. Финансирование из заемных средств. Смешанное (комплексное, комбинированное) финансирование. Внутренними источниками являются собственные средства предприятия – прибыль и амортизационные отчисления. Реинвестирование прибыли — более приемлемая и относительно дешевая форма финансирования предприятия, расширяющего свою деятельность. Особенности внешних источников: 1. Привлеченные инвестиции: инвестору интересны высокая прибыль и сама компания; инвестор может иметь (или не иметь) намерения когда-либо избавиться от инвестиции; доля собственности инвестора определяется из соотношения его инвестиций ко всему капиталу компании. 2. Заемные инвестиции: компания получает обязательство по контракту вернуть сумму займа; заем должен быть погашен в соответствии с условиями, на которых был получен; компания платит за полученный заем проценты; компания предоставляет необходимые и приемлемые для кредитора гарантии (возможно личное имущество собственников); если кредит не возвращается по согласованному графику, то кредитор может изъять гарантии; после возвращения суммы займа обязательства перед кредитором прекращаются. При реализации стратегии финансирования могут применяться в сочетании следующие финансовые инструменты (схемы финансирования), предоставляющие средства из различных источников: продажа доли финансовому инвестору; продажа доли стратегическому инвестору; венчурное финансирование; публичное предложение ценных бумаг (IPO); закрытое (частное) размещение ценных бумаг; выход на западные финансовые рынки (депозитарные расписки); банковские кредиты, кредитные линии, ссуды; коммерческий (товарный) кредит; государственный кредит (инвестиционный налоговый кредит); облигационный заем; проектное финансирование; страхование экспортных операций; лизинг; франчайзинг; факторинг; форфейтинг; гранты и благотворительные взносы; соглашение об исследованиях и разработках; государственное финансирование; выпуск векселя; взаимозачет; бартер; другие. Ниже рассматриваются наиболее характерные для России финансовые инструменты. Методы финансирования инвестиций Следует различать понятия «источники финансирования инвестиций» и «методы финансирования инвестиций». Источники финансирования инвестиций — денежные средства, которые могут использоваться в качестве инвестиционных ресурсов. Метод финансирования инвестиций — механизм привлечения инвестиционных ресурсов с целью финансирования инвестиционного процесса. В научной и учебной литературе встречается такое понятие, как формы финансирования. Некоторые авторы данное понятие отождествляют с понятием «методы финансирования». В данной работе под формой финансирования понимаются внешние проявления сущности метода финансирования. В научной литературе выделяются следующие основные методы финансирования инвестиций:

В российской практике наибольшее распространение получили такие методы, как самофинансирование, кредитное финансирование, государственное финансирование и смешанное.

2 |

27. Метод финансирования инвестиций. Лизинг

Еще одним методом финансирования является лизинг. В настоящее время лизинг получил достаточно широкое распространение и имеет целый ряд преимуществ перед другими методами финансирования капитальных инвестиций и приобретением основного капитала. Лизинг представляет собой сложное сочетание экономических и юридических взаимоотношений. Несмотря на то что лизинг очень схож с арендой, эти понятия различны. Лизинг выходит далеко за рамки простых арендных отношений. Экономическая сущность лизинга заключается в том, что арендодатель (лизингодатель) осуществляет финансирование хозяйственной деятельности арендатора, при котором лизингодатель приобретает для арендатора (лизингополучателя) необходимое ему имущество и передает его в пользование арендатору (лизингополучателю) с взиманием с последнего арендных платежей. Таким образом, лизинг представляет собой комплекс имущественных отношений, складывающихся из аренды активов.

Лизингодатель, предоставляя на определенный срок основной капитал, в качестве дохода получает вознаграждение в виде комиссии. Исходя из этого лизинг по своему содержанию соответствует кредитно-финансовым отношениям и сохраняет сущность финансовой аренды.

Финансирование инвестиционных проектов путем лизинга имеет ряд преимуществ по сравнению с другими формами финансирования (использование собственных средств, банковское кредитование и пр.).

Лизинг обеспечивает возможность приобретения современного дорогостоящего оборудования при минимальных единовременных затратах. Кроме того, лизинговые платежи включаются в состав себестоимости производимой продукции, а значит, уменьшают налогооблагаемую базу по налогу на прибыль. Также следует отметить, что лизинг дает возможность применения ускоренной амортизации с коэффициентом до 3.

В случае если лизингополучатель выкупил лизинговое оборудование, то по истечении срока действия лизингового договора лизинговое оборудование отражается на балансе лизингополучателя по минимальной или нулевой остаточной стоимости. При этом в случае дальнейшей продажи лизингополучатель получит дополнительную прибыль, так как это имущество будет реализовано по рыночной стоимости, в то время как его остаточная стоимость или очень мала, или равно нулю.

Еще одним преимуществом лизинга перед кредитованием является то, что требования, предъявляемые к заемщику по договору лизинга, более мягкие, чем при оформлении банковского кредитования.

Кроме того, оформление долгосрочного лизинга более вероятно, чем долгосрочное кредитование. При этом лизинговые компании являются постоянным и надежным заемщиком, который с легкостью оформляет долгосрочные кредиты. Кроме того, лизинговые компании, как правило, являются собственностью банков, а значит, используют те же фонды депозитов. При этом мягкие условия финансирования заемщика за счет лизинга компенсируются большей процентной ставкой на ссудный капитал.

Характерной особенностью лизинга является то, что срок аренды соотносится со сроком службы оборудования. По окончании этого срока в соответствии с условиями договора арендатор имеет право выкупить имущество (ст. 624 ГК РФ), а также продлить договор на более льготных условиях или вернуть имущество арендодателю.

28. Методы финансирования инвестиций

Государственное (бюджетное) финансирование

В настоящее время на инвестиционном рынке выделяют достаточно много методов финансирования инвестиций. Первым, пожалуй, следует отметить бюджетное финансирование. Государственное финансирование представляет собой систему предоставления денежных средств предприятиям, организациям, учреждениям на проведение мероприятий, предусмотренных бюджетом (в том числе финансирование инвестиций). Как правило, государственное бюджетное финансирование получают бюджетные организации и учреждения. Однако и другие организации имеют право претендовать на бюджетное финансирование за счет средств Инвестиционного фонда Российской Федерации.

В современных рыночных условиях основополагающими факторами, определяющими эффективность инвестиций, являются ожидаемая норма чистой прибыли и реальная ставка процента. Именно с целью получения прибыли производятся все инвестиционные действия субъектов хозяйствования. При этом прибыльным инвестирование считается тогда, когда ожидаемая норма чистой прибыли по произведенным инвестициям превышает ставку процента по ним.

Прямое бюджетное финансирование инвестиционных проектов за счет средств государственного бюджета или предоставление льготных инвестиционных кредитов государственным финансовым институтам является важнейшим источником капитальных вложений во всем мире.

В России также осуществляется государственное финансирование инвестиционных проектов, хотя и не так активно, так как федеральный бюджет пока не носит инвестиционной направленности. На инвестирование инвестиционных проектов выделяется недостаточно ресурсов, и, кроме того, в случае необходимости сокращения бюджета его инвестиционные статьи сокращаются первыми. В настоящее время финансирование инвестиционных расходов за счет средств федерального бюджета осуществляется по остаточному принципу.

В связи с ограниченностью ресурсов капитальных вложений государством используется селективная, или "точечная", бюджетная политика поддержания инвестиционной деятельности. Задачей такой политики является инвестирование конкретных проектов с конкретными результатами. Такая инвестиционная политика государства обеспечивает снижение инвестиционной нагрузки на бюджет и привлечение свободных средств частных инвесторов в поддерживаемые государством проекты.

29. Норма дохода

Ежегодный доход от инвестиций, выраженный в виде процента от стоимости первоначальных инвестиций. Данная норма имеет большое значение при оценке сравнительных достоинств различных капиталовложений. Поэтому весьма важно знать, получена ли данная норма дохода до или после вычета налогов; по большинству видов капиталовложений наиболее приемлемой является норма дохода после вычета налогов. Кроме того, в связи с тем, что некоторые налоги выплачиваются чаще одного раза в год, для получения сопоставимых результатов большое значение имеет процентная норма в годовом исчислении (APR), публикация которой обязательно по закону для большинства инвестиционных институтов.