- •2. Спрос и предложение. Рыночное равновесие. Эластичность.

- •3. Издержки экономические и бухгалтерские. Виды издержек в краткосрочный и долгосрочный периоды.

- •4. Рынки факторов производства.

- •5. Основные макроэкономические показатели. Методы их подсчета.

- •8. Цикличность развития экономики. Безработица. Инфляция.

- •Формы безработицы:

- •10. Денежно-кредитная политика.

- •9. Фискальная политика.

9. Фискальная политика.

Бюджетно-налоговая (фискальная) политика - система мер правительства, направленная на изменение государственных расходов, налогообложения и состояния государственного бюджета в целях обеспечения полной занятости, стабильного состояния экономики или экономического роста при отсутствии инфляции.

Выделяют два вида фискальной политики: стимулирующую и сдерживающую.

Стимулирующая фискальная политика применяется при спаде, имеет целью сокращение рецессионного разрыва выпуска и снижение уровня безработицы и направлена на увеличение совокупного спроса (совокупных расходов). Ее инструментами выступают: увеличение государственных закупок; снижение налогов; увеличение трансфертов.

Сдерживающая фискальная политика используется при буме (при перегреве экономики), имеет целью сокращение инфляционного разрыва выпуска и снижение инфляции и направлена на сокращение совокупного спроса (совокупных расходов).

Ее инструментами являются: сокращение государственных закупок; увеличение налогов; сокращение трансфертов.

Различают фискальную политику: дискреционную и автоматическую (недискреционную).

Дискреционная фискальная политика представляет собой законодательное (официальное) изменение правительством величины государственных закупок, налогов и трансфертов с целью стабилизации экономики.

Автоматическая фискальная политика связана с действием встроенных (автоматических) стабилизаторов. Встроенные (или автоматические) стабилизаторы представляют собой инструменты, величина которых не меняется, но само наличие которых (встроенность их в экономическую систему) автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве.

К автоматическим стабилизаторам относятся:

1) подоходный налог (включающий в себя и налог на доходы домохозяйств, и налог на прибыль корпораций). Схема действия:

![]()

и наоборот;

2) косвенные налоги (в первую очередь, налог на добавленную стоимость);

3) пособия по безработице. Схема действия:

![]()

и наоборот;

4) пособия по бедности.

В развитых странах экономика на 2/3 регулируется с помощью дискреционной фискальной политики и на 1/3 – за счет действия встроенных стабилизаторов.

Методы налогового регулирования:

1. Рекомендуется ликвидировать все налоговые льготы, установить единый принцип налогообложения. В данном случае хозяйствующие субъекты получают равенство возможностей, стабильную основу своей деятельности

2. Считается, что увеличения поступлений в госбюджет можно добиться не увеличивая, а снижая ставки налогов.

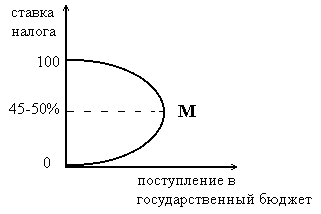

Кривая Лаффера показывает взаимосвязь между уровнем налоговой ставки и объемом налоговых поступлений.

Рисунок

13.2 - Кривая Лаффера

Рисунок

13.2 - Кривая Лаффера

После точки М объем налоговых поступлений сокращается:

1. Снижается уровень экономической активности.

2. Экономическая деятельность перемещается в теневую экономику.

Рекомендации: снизить налоги - объем поступлений не изменится.

Превышение доходов над расходами госбюджета образует бюджетный профицит (излишек), превышение расходов над доходами образует бюджетный дефицит (недостаток).

Бюджетный дефицит возникает вследствие многих причин объективного и субъективного характера. Наиболее часто — из-за невозможности мобилизовать необходимые доходы в результате спада или падения темпов производства, низкой производительности труда и других причин, вызывающих нестабильность экономики, снижение эффективности производства.

В настоящее время практически все развитые страны имеют дефицит госбюджета и существенный государственный долг.

Механизм покрытия дефицита госбюджета и формы существования государственного долга:

1. Эмиссионное покрытие: выпуск государством необеспеченных денежных средств для покрытия государственных расходов.

Последствия:

- раскручивается инфляция;

- обесценивается старый государственный долг, не возникает новый;

- государство получает так называемый инфляционный налог, который возникает в результате того, что увеличиваются номинальные доходы людей, они попадают в другую доходную группу, с более высоким подоходным налогом, их реальный доход может не меняться или даже сокращаться, а реальный налог - увеличиваться;

- реальные расходы государства, напротив, сокращаются, так как в бюджете не предусматривается их индексирование;

- в долговременном периоде инфляция подрывает доходную базу бюджета (сокращение производства, сокращение доходов) и весь бюджетный процесс.

2. Внутренние госзаймы - внутренний государственный долг.

а) долгое время в России (советское время - первая половина 1990х годов)

применялись займы нерыночного размещения, по которым государство уплачивало процент по льготной ставке. Это - займы у Центрального банка России, Сбербанка, Госстраха; облигации 1990-91гг.; целевые чеки и вклады; казначейские обязательства. Этот способ финансирования дефицита государственного бюджета подобен эмиссионному и также ведет к инфляции, обесценивает старые долги.

б) займы рыночного размещения: золотые сертификаты, ГКО, облигации внутреннего валютного займа (долги Внешторгбанка), сберегательный заем. Результат - увеличение внутреннего долга, затрат по его обслуживанию.

3. Внешние займы - внешний государственный долг. При этом следует учесть, что расходы на погашение долга кредиторам-резидентам остаются частью национальных финансовых ресурсов. Расходы на погашение долга кредиторам-нерезидентам являются чистым вычетом из на-циональных финансовых ресурсов.

Разрушительные последствия дефицита государственного бюджета и государственного долга:

Инфляция.

"Эффект вытеснения", суть которого заключается в вытеснении частных инвестиций государственными расходами: государство делает займы на финансовом рынке, взвинчивает процентную ставку. В результате снижается уровень частных инвестиций и совокупного предложения, растет инфляция.

За сегодняшние долги приходится рассчитываться будущим поколениям.

Автоматический рост государственного долга:

![]()

Доводы в пользу того, что дефицит и государственный долг не являются острой экономической проблемой:

При применении неинфляционных методов финансирования дефицита можно избежать высокой инфляции.

Если государственные расходы представляют собой капиталовложения, то это увеличивает производственный потенциал и доходы будущего бюджета. Будущие поколения получают более сильную экономику, бремя государственного долга не является для них тяжелым.

Расходы государства оказывают стимулирующее воздействие на частный сектор, "эффект вытеснения" незначителен.

Автоматический рост государственного долга можно предотвратить, включив в законодательство предельные нормы роста дефицита и государственного долга, устанавливая и соблюдая соответствующие процедуры.

Таким образом, дефицитное финансирование экономики и рост государственного долга опасны тогда, когда государственные расходы идут на текущее потребление, есть утечки капитала из страны. Речь должна идти не о количественных показателях, а об изменении самого характера бюджетных расходов.