- •Ершов б.Л.

- •Конспект лекций

- •Глава 6информационные технологии в профессиональной деятельности менеджера

- •4.1. Правовые информационные системы

- •4.3.2.5. Планирование работы предприятий и управление проектами в среде msProject98

- •4.3.2.6. Планирование работы предприятий и управление проектами в среде msOutlook

- •4.3. Экспертные системы

- •4.3.1. Структурная схема экспертной системы

- •4.3.2. Экспертные системы, имитирующие методы мышления человека

- •4.4.3. Нейронные сети

- •4.5. Реализация систем поддержки принятия решений в средеExcel

- •4.4.1. Решение задач линейного программирования в среде Excel

- •4.4.1.1. Общая постановка задач линейного программирования и инструментальные средства их решения в среде Excel

- •4.4.1.2. Часто встречающиеся задачи линейного программирования

- •4.4.1.3. Общий подход к решению задач линейного программирования в среде Excel

- •4.4.2. Решение задач теории игр в среде Excel

- •4.4.2.1. Основные положения теории игр

- •4.4.2.2. Формулировки основных задач теории игр

- •4.4.2.3. Общие подходы к решению задач теории игр

- •4.5.3. Моделирование финансовых потоков в среде Excel

- •4.5.3.1. Инвестиционный цикл

- •4.5.3.2. Инструментарий Excelдля моделирования финансовых потоков

- •4.5.4. Корреляционный и регрессионный анализ в Excel. Анализ временных рядов

- •Литература

- •Дополнительная литература:

4.5.3. Моделирование финансовых потоков в среде Excel

Задача моделирования финансовых потоков возникает при решении задач финансового менеджмента, т.е. управлении вложением свободных средств в различные инвестиционные проекты. Основная цель финансового менеджмента – сохранение и приумножение денежных средств инвестора.

4.5.3.1. Инвестиционный цикл

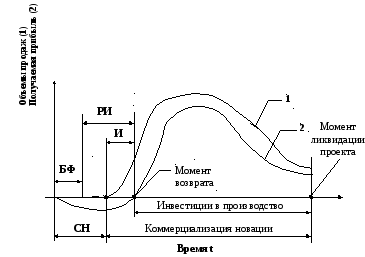

Интервал времени, в течение которого инвестиционный проект осуществляется от разработки идеи до ликвидации проекта, называется инвестиционным циклом или жизненным циклом инвестиционного проекта (рис. 4.12).

Рис. 4.12. Жизненный цикл инвестиционного проекта

(Пояснить рисунок)

В пределах жизненного цикла можно выделить несколько принципиально важных интервалов времени: бюджетное финансирование (БФ), рискоинвестиции (РИ), инвестирование проекта (И), инвестирование средств в производство. Риск потери вложенных денег убывает по мере перехода от одного интервала к другому.

4.5.3.2. Инструментарий Excelдля моделирования финансовых потоков

Основными проблемами финансового менеджмента являются проблема отбора проектов для инвестирования и распределение средств между ними. Вторая задача была рассмотрена ранее. Не менее важна подготовительная работа (выбор проектов для инвестирования), связанная со сложными финансовыми расчетами, определяющими прибыли и убытки, возможные при реализации проектов. Выбор проектов для инвестирования осложняется следующими обстоятельствами:

изменение "цены" денег во времени;

многообразие способов начислений процентов на вложенный капитал инвестора;

многообразие способов расчетов по ценным бумагам;

необходимость учета изменения стоимости основных средств во времени.

(Прокомментировать)

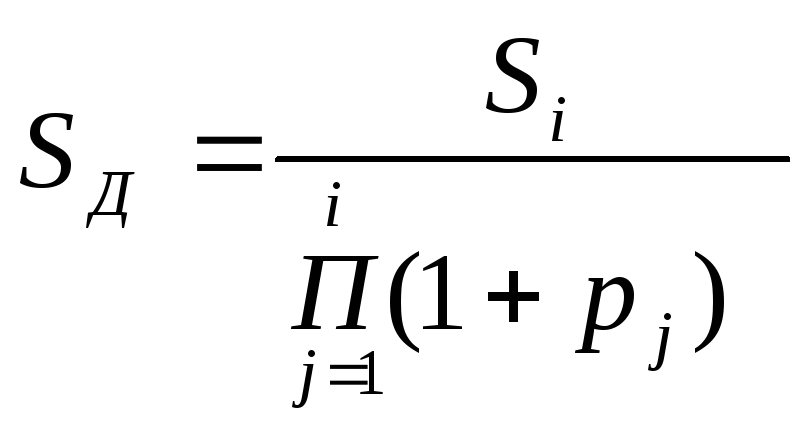

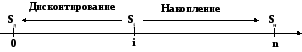

Следует обеспечить сопоставимость денежных сумм. Поэтому их приводят к началу осуществления проекта или к концу осуществления проекта. Процесс приведения денежных сумм к началу и к концу проекта (рис. 4.13). Обозначив норму прибыли в j-й период черезpj, выразим дисконтированную и накопленную суммы следующими выражениями:

(4-5)

(4-5)

![]() (4-6)

(4-6)

Если норма прибыли постоянна для всех периодов и равна p, то выражения (4-5) и (4-6) примут вид:

![]() (4-5')

(4-5')

![]() (4-6')

(4-6')

t, пер

Рис. 4.13. Дисконтированная и накопленная суммы

Величины SдиSнмогут служить мерой эффективности инвестиционного проекта. Особенно часто в качестве характеристики эффективности инвестиционного проекта применяется величинаSд.

Кроме указанных величин эффективность инвестиционного проекта может быть охарактеризована следующими параметрами:

чистый дисконтированный доход (ЧДД);

индекс доходности (ИД);

внутренняя норма доходности (ВНД);

срок окупаемости.

Перечисленные показатели определяются по формулам:

![]() (4-7)

(4-7)

![]() (4-7')

(4-7')

![]() (4-8)

(4-8)

ВНД - корень p уравнения

![]() (4-9),

(4-9),

|

где |

|

- сумма дисконтированных капитальных вложений |

|

|

Ri, Ki,Зi, З'I |

- результаты, достигнутые на i-том шаге расчета, капиталовложения на этом шаге, затраты с учетом и без учета капиталовложений на указанном шаге расчета соответственно. |

Изменение с течением времени стоимости основных средств учитывается начислением амортизации.

Среди ценных бумаг различают долгосрочные и краткосрочные, с регулярным и нерегулярным сроком выплаты процентов, с выплатой всей суммы при погашении и т.д.

Табличный процессор Excelимеет достаточно богатый набор функций, позволяющих вычислять показатели эффективности инвестиционного проекта, параметры проекта, обеспечивающие необходимую эффективность, выполнять амортизационные начисления, а также выполнять различные расчеты по ценным бумагам [17].

Непосредственно для вычисления Sдпредназначены функции ПЗ, НПЗ и ЧИСТНПЗ, а для вычисленияSн– БЗ, БЗРАСПИС. Указанные функции позволяют также учесть все многообразие способов платежей и начисления процентов.

Кроме финансовых функций табличный процессор Excelимеет такие инструменты моделирования финансовых потоков как таблицы подстановок и сценарии расчета.

Таблица подстановок позволяет выполнить многократный расчет функции одного или двух аргументов по формуле, помещенной в одну ячейку. Соответственно различают два типа таблиц подстановок – одномерные и двумерные. Схема подготовки данных и окно создания таблицы подстановок приведены на рис. 4.14.

|

а)

|

в)

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

б) |

г) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Рис. 4.14. Схема построения одномерной (а,б) и двумерной (в) таблиц подстановок и окно создания таблицы подстановок (символы "<" и ">" указывают, что в клетке стоит число, а не комбинация обозначающих его символов) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(Прокомментировать рисунок)

Сценариями называются заранее подготовленные наборы данных, которые предполагается подставлять в некоторую формулу, размещенную на том же рабочем листе, где зарегистрированы сценарии. По сценариям может быть построен отчет, обобщающий данные сценариев и результаты расчетов. Примеры создания и применения сценария подсчета суммы данных двух клеток1, а также получаемых в результате отчетов приведены на рис. 4.15.

Зарегистрировав на листе необходимое количество сценариев (в примере создано два сценария с числами 10,20 и 30,40) посредством диспетчера сценариев открывается окно "Отчет по сценарию" (рис. 4.15,г), в котором указывается тип отчета и адрес ячейки, содержащей результат. В результате в книгу Excelвставляются дополнительные листы с отчетами (рис. 4-15,д,е).

|

а) |

г) | ||||||||||

|

б) |

в) | ||||||||||

|

д) |

е) | ||||||||||

|

Рис. 4.15. Схема подготовки данных для сценария (а) и окна, открываемые при построении и применении сценария (б–е) | |||||||||||