- •19 Долгосрочная финансовая политика

- •Тема 1. Основы долгосрочной финансовой политики предприятия

- •Основные положения разработки долгосрочной финансовой политики предприятия

- •1.2. Определение цели деятельности предприятия при формировании долгосрочной финансовой политики

- •1.3. Методы формирования долгосрочной финансовой политики предприятия

- •2. Антисипативный (предварительный) способ начисления процентов

- •Эквивалентность процентных ставок различного типа

- •Аннуитеты

- •Аннуитет постнумерандо

- •Аннуитет пренумерандо

- •Вопросы для самопроверки

2. Антисипативный (предварительный) способ начисления процентов

При антисипативном способе начисления процентов сумма получаемого дохода рассчитывается исходя из суммы, получаемой по прошествии интервала начисления, т.е. из наращенной суммы. Так как проценты начисляются в начале каждого интервала начисления, заёмщик, естественно получает эту сумму за вычетом процентных денег. Такая операция называется дисконтированием по учётной ставке, а так же коммерческим или банковским учётом. Разница между стоимостью векселя и суммой, которую банк выдаст по этому векселю, называется дисконтом.

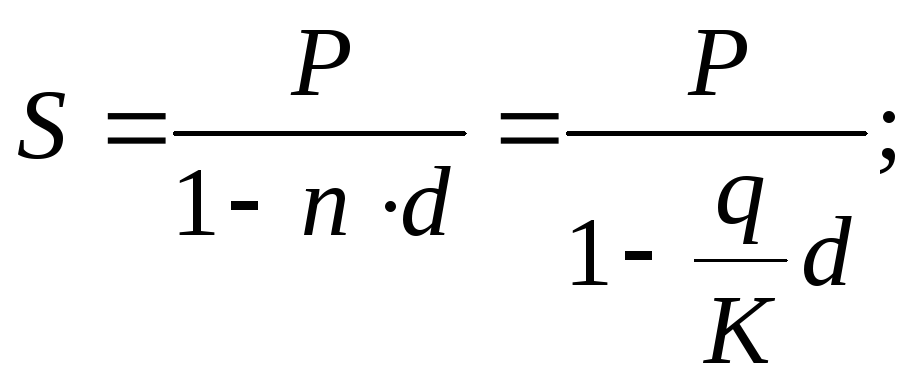

Введём следующие обозначения:

d - относительная величина учётной ставки;

P – сумма, получаемая заёмщиком;

S – сумма, которая должна быть возвращена;

n - продолжительность периода начисления в годах;

q – продолжительность периода начисления в днях;

К – продолжительность года в днях.

Простые учётные ставки.

Используются

формулы:

![]()

Преобразуя

последнее выражение получаем формулы

для определения других показателей:

![]()

![]()

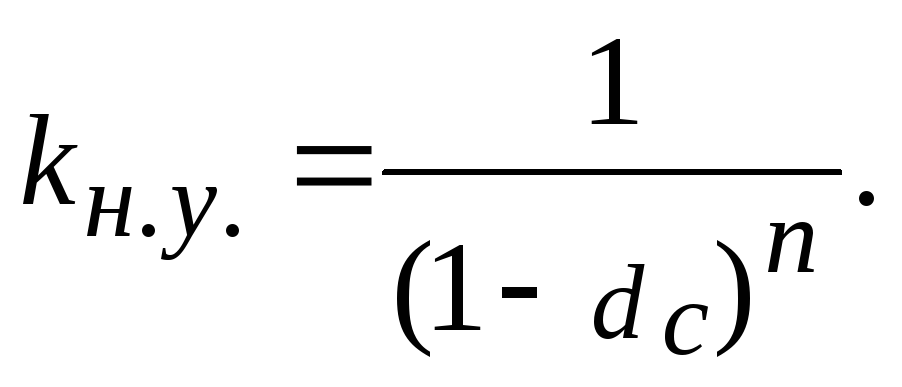

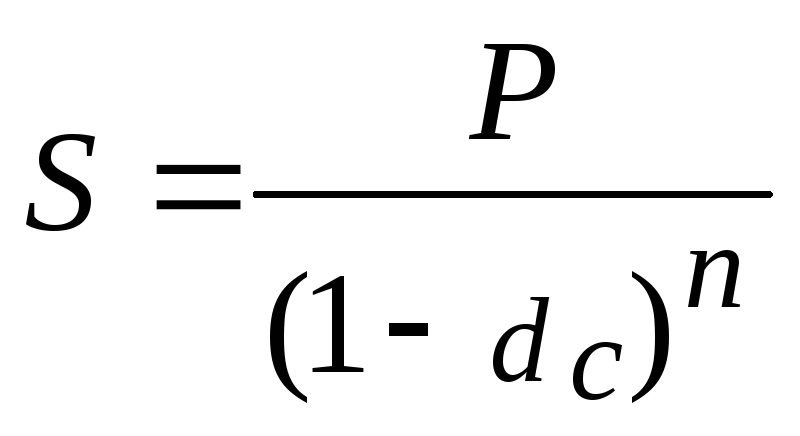

Сложные учетные ставки.

Пусть

dc – относительная величина сложной учетной ставки;

![]() –коэффициент

наращения для случая учетной ставки;

–коэффициент

наращения для случая учетной ставки;

По

прошествии

n

лет

наращенная сумма составит

,

,

а

множитель наращения имеет вид

Пример 8. Первоначальная сумма долга равняется 25 тыс.руб. Определить величину наращенной суммы через три года при применении декурсивного и антисипативного способов начисления процентов. Годовая ставка – 25%.

Решение

При

применении декурсивного способа

начисления процентов по формуле

![]() получаем:

получаем: ![]() тыс.руб.При

применении антисипативного способа

начисления процентов по формуле

тыс.руб.При

применении антисипативного способа

начисления процентов по формуле

получаем:

получаем: ![]() тыс.руб.

Данный

пример наглядно демонстрирует ощутимость

различия

в результатах при разных

способах начисления процентов. Разница

составляет больше 10 тыс. руб.

тыс.руб.

Данный

пример наглядно демонстрирует ощутимость

различия

в результатах при разных

способах начисления процентов. Разница

составляет больше 10 тыс. руб.

Банковское дисконтирование связано с предоставлением коммерческого кредита, объектом которого является товар, а кредитным документом служит товарный вексель. В этом случае используется простая или сложная учетная ставка, представляющая собой плату, взимаемую банком за авансирование денежных средств при покупке (учете) ими векселей до наступления срока их погашения. Учетная ставка является по своей сути разницей (дисконтом) между номиналом векселя и ценой, по которой он был куплен (учтен) банком.

Расчет стоимости векселя методом банковского дисконтирования с использованием простой учетной ставки можно иллюстрировать следующим примером.

Пример 9. Организация реализовала свою продукцию на условиях коммерческого кредита с оформлением простого векселя, номинальной стоимостью 100 тыс.руб. и сроком на 90 дней. Учётная ставка процента за предоставленный кредит – 20% годовых. За 30 дней до истечения срока погашения векселя организация решила продать его банку. Требуется определить сумму, которую организация получит в зачет векселя:

P= S ∙ ( 1– d ∙n)= 100 000 • [1 – (30/360) • 0,2] = 98,333 тыс.руб.

Тогда сумма дисконта (прибыли банка) составит:

100 – 98,333 =1,667 тыс.руб.

Расчет текущей стоимости векселя методом банковского дисконтирования по сложной учетной ставке рассмотрим на следующем примере.

Пример 10. Организация — владелец векселя номинальной стоимостью 100 тыс.руб. и периодом обращения 2 года предложила его банку сразу для учета, т.е. за 2 года до погашения. Банк согласился учесть этот вексель по сложной учетной ставке 20% годовых. Сумма, полученная организацией – владельцем векселя, составит:

P = S • (1 – d ) n = 100 • (1 – 0,2)2 = 100 ∙ 0,64 = 64 тыс.руб.

Дисконт банка: 100 – 64 = 36 тыс.руб.

На условиях этого же примера определим сумму, полученную организацией — владельцем векселя, если бы банк произвел учет векселя по простой учетной ставке – 20%. Тогда:

P= S ∙ (1 – d ∙ n) = 100 • [1 – ( 0,2 • 2)] = 100 ∙ 0,6 = 60 тыс.руб.

Дисконт банка: 100 – 60 = 40 тыс.руб.

Банку в данном случае более выгоден учет векселя по проcтой учетной ставке.