- •Принципи управління як основа управлінських рішень

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •2.2. Сутність та функціональна наповненість управлінського

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •1.3. Види управлінських рішень

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •1.4. Вимоги, що висуваються до управлінських рішень

- •Тема 1. Сутність, принципи і вимоги до управлінських рішень

- •Тема 2. Системний аналіз управлінських проблем

- •Поняття системного аналізу та передумови його застосування при вирішенні управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •2.2. Процес системного аналізу управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •2.3. Особливості застосування системного аналізу при вирішенні управлінських проблем, (методичні прийоми і способи)

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •Тема 2. Системний аналіз управлінських проблем

- •3.1. Теорія рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •3.2. Багатоаспектний підхід до прийняття, управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •3.3. Методи та способи прийняття управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Моделювання при прийнятті управлінських рішень:

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •Тема 3. Методологічні основи підготовки проектів управлінських рішень

- •3.5. Мистецтво прийняття управлінських рішень: нестандартні підходи

- •Зміст програмно-цільового управління.

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •4.2. Поняття програми та її основні характеристики

- •4.3. Методика розробки комплексних програм.

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •4.4. Життєвий цикл цільових комплексних програм

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Тема 4. Програмно-цільовий підхід до прийняття управлінських рішень

- •Процес підготовки і прийняття рішень 5.1.1. Загальні положення

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •5.1.2. Визначення цілей

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень.

- •5.1.3. Вибір стратеги

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •5.1.5. Організація виконання рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •5.2. Контроль виконання управлінського рішення

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •5.3. Етика в прийнятті управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •Тема 5. Аналіз варіантів і підготовка проектів управлінських рішень

- •6.1. Теоретичні основи аналізу беззбиткового виробництва

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •6.2. Методика проведення аналізу беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •6.3. Напрями застосування аналізу беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Тема 6. Моделі розв'язання проблем беззбитковості

- •Модель аналізу вигід і витрат

- •7.2. Визначення коректних варіантів вибору

- •Тема 7. Аналіз вигід і витрат

- •7.3. Вимірювання та оцінювання вигід і витрат

- •Тема 7. Аналіз вигід і витрат

- •7.4. Порядок коригування на інформацію та дисконтування

- •Тема 7. Аналіз вигід і витрат

- •Тема 7. Аналіз вигід і витрат

- •Зміни у відносних цінах

- •7.6. Аналіз чутливості

- •Тема 7. Аналіз вигід і витрат

- •7.7. Аналіз невизначеності і ризику

- •Тема 7. Аналіз вигід і витрат

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •8.1. Основи аналізу інвестицій в основні засоби

- •Основні моделі та методи аналізу інвестицій

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 8. Моделі та методи аналізу інвестицій в основні засоби

- •Тема 9. Методи та моделі аналізу фінансових інвестицій

- •9.1. Поняття та особливості здійснення фінансових інвестицій

- •Тема 9. Методи та моделі аналізу фінансових інвестицій

- •9.2. Основні форми фінансового інвестування

- •9.3. Модель формування політики управління фінансовими інвестиціями

- •Тема 9. Методи та моделі аналізу фінансових інвестицій

- •Тема 9. Методи та моделі аналізу фінансових інвестицій

- •Основні критерії аналізу фінансових інвестицій

- •Тема 9. Методи та моделі аналізу фінансових інвестицій

- •9.5. Методи аналізу фінансових інвестицій

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •10.1. Аналіз ситуації господарюючого суб'єкта

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •10.2. Оцінка реального стану

- •10.3. Swot-аналіз

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •10.4. Стратегічний вартісний аналіз

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •10.5. Оцінка конкурентної позиції та визначення стратегічних дій

- •Тема 10. Ситуаційний аналіз при прийнятті управлінських рішень

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Поняття та мета управління

- •Тема 11. Моделі та методи управління матеріальними запасами

- •11.2. Завдання аналізу використання матеріальних запасів

- •Тема 11. Моделі та методи управління матеріальними запасами

- •11.3. Моделі управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •11.4. Нормування як метод оптимізації матеріальних запасів

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Тема 11. Моделі та методи управління матеріальними запасами

- •11.5. Системи контролю матеріальних запасів

- •Тема 11. Моделі та методи управління матеріальними запасами

- •Поняття фінансового управління, його методи та завдання

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •12.2. Фінансова модель підприємств

- •Тема 12. Моделі фінансового управління

- •12.3. Математичне моделювання є управлінні фінансовою діяльністю підприємства

- •Тема 12. Моделі фінансового управління

- •12.4. Моделювання фінансових стратегій на мікроекономічному рівні

- •Тема 12. Моделі фінансового управління

- •12.5. Стратегія управління фінансовою стійкістю

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 12. Моделі фінансового управління

- •12.6. Удосконалення фінансового управління

- •Тема 12. Моделі фінансового управління

- •Тема 13.

- •Стратегічний аналіз як. Основа прийняття стратегічних

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •13.2. Переваги стратегічного підходу до управління

- •13.3. Процес прийняття стратегічних рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 13. Методи прийняття стратегічних управлінських рішень

- •Тема 14.

- •Методи прийняття рішень щодо

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •14.2. Моделі прийняття рішень прогнозування розвитку підприємств

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •14.3. Прогнозування на основі пропорційних залежностей

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •Прогнозування фінансової діяльності

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •14.5. Оцінка ефективності моделей прогнозування

- •Тема 14. Методи прийняття рішень у прогнозуванні розвитку підприємств

- •Бутинець ф.Ф., Виговська н.Г., Малюга н.М., Петренко н.І. Контроль і ревізія:

- •Бутинець ф.Ф., Жиглей і.В. Облік і аналіз зовнішньоекономічної діяльності.

- •Бухгалтерський облік для менеджерів та економістів. Збірник задач і вправ:

- •28. Облік в галузях економічної діяльності: автотранспорт і будівництво.

- •10014, М. Житомир, вул. Театральна, 13, оф. 2, тел. (0412) 37-29-58 тел./факс 37-55-33 (пп Бутинець ю.Ф.), e-mail: butinec@impuls.Zhitomir.Ua Виконуємо всі види поліграфічних послуг!

Тема 8. Моделі та методи аналізу інвестицій в основні засоби

інвестиційного проекту, років; К - початкові вкладення на реалізацію інвестиційного проекту, грн.; Кзаг - залишкова вартість вкладень, грн.

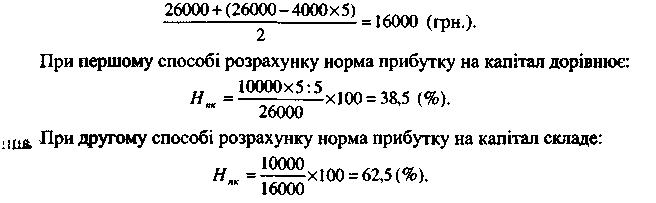

Наведемо приклад розрахунку норми прибутку на капітал двома способами.

Вартість основних засобів за інвестиційним проектом складає 24000 грн. Термін використання інвестиційного проекту - 5 років. Додаткові одночасні витрати на збільшення оборотних засобів - 2000 грн. Амортизація складає 4000 грн. на рік. Очікується, що реалізація інвестиційного проекту дозволить отримати щорічний приріст доходу в 10000 грн., який містить 4000 грн. постійних витрат на амортизацію. Таким чином, щорічний прибуток від реалізації інвестиційного процесу складе 6000 грн. на рік.

Потрібно визначити норму прибутку на капітал.

За першим способом початково вкладений капітал складе 26000 грн. Він включає вартість основних засобів (24000 грн.) і вартість придбання інвентаря (2000 грн.).

При використанні другого способу середня вартість капіталовкладень складе:

Основний недолік показника норми прибутку на капітал полягає у тому, що не враховується різна вартість грошей (прибутку) залежно від часу їх отримання. Середній прибуток обчислюється за весь період використання інвестиційного проекту. Однак, з урахуванням в економічній теорії оцінки інвестицій, одна грошова одиниця прибутку, отримана в третьому році, суттєво відрізняється за вартістю (з урахуванням дисконтування) від грошової одиниці прибутку, отриманої, наприклад, у сьомому році.

Інша проблема виникає, коли використовують другий спосіб розрахунку середньої норми прибутку на капітал. У цьому випадку початкова сума інвестицій і їх кінцева вартість усереднюються. Значення середньої інвестиційної вартості буде змінюватися залежно від норми щорічної амортизації.

207

Метод

чистої приведеної вартості

Методи

оцінки інвестицій, засновані на

дисконтуванні

Поряд з цим норма прибутку на капітал також буде залежати від того, який показник доходу використовується для розрахунку норми прибутку на капітал.

Дисконтування - метод оцінки інвестиційних проектів шляхом вираження майбутніх грошових потоків, пов'язаних з реалізацією інвестиційних

проектів, через їх вартість у поточний момент часу.

На сьогодні найбільше розповсюдження у різних країнах світу отримали наступні способи оцінки ефективності інвестицій, засновані на дисконтуванні:

спосіб чистої приведеної вартості;

спосіб внутрішньої норми прибутку;

спосіб індексу доходності.

Розглянемо зміст, послідовність розрахунку та сферу використання кожного з вказаних способів для оцінки ефективності інвестиційних проектів і прийняття управлінських рішень з їх реалізації.

Чиста приведена (дисконтована) вартість - різниця між приведеним (дисконтованим) грошовим доходом від інвестиційного проекту та

інвестиційними витратами. Під грошовими доходами при цьому розуміють різницю між вартістю продукції за цінами реалізації і витратами на її виробництво. До витрат, як правило, не включаються витрати на амортизацію.

Грошові потоки - це рух засобів (доходів, витрат) за період реалізації інвестиційного проекту.

Критерій прийняття управлінських рішень щодо доцільності реалізації інвестиційного проекту однаковий для будь-яких видів інвестицій і підприємств: якщо чиста приведена вартість позитивна (більше нуля)-інвестиційний проект слід прийняти. Позитивне значення чистої приведеної вартості означає, що поточна вартість доходів перевищує інвестиційні витрати і, як наслідок, забезпечує отримання додаткових можливостей для збільшення добробуту інвесторів.

Щоб використовувати спосіб чистої приведеної вартості, необхідно мати інформацію про: витрати на реалізацію інвестиційного проекту; передбачувані суми можливих доходів; очікуваний економічно доцільний строк використання інвестиційного проекту; необхідну норму прибутку (дисконтної ставки), за якою розраховується чиста приведена вартість.

Розглянемо умовний приклад визначення чистої приведеної вартості.

208