- •Основи підприємництва

- •Еволюція підприємництва. Вислови відомих вчених – економістів про підприємництво.

- •Ліцензування та Патентування підприємницької діяльності.

- •Сутність економічної ефективності.

- •Напрямки та планування заходів щодо підвищення економічної ефективності підприємства.

- •Планування інвестицій на реалізацію інноваційних заходів.

- •Розрахунок показників ефективності інвестування в інноваційні проекти з урахуванням та без урахування ризиків

- •Бізнес-план як інструмент підприємницької діяльності. Класифікація бізнес-планів.

- •Структура та типовий алгоритм розробки бізнес-плану.

- •Методика оцінки ефективності бізнес-плану.

- •Ознаки та фактори фінансової кризи на підприємстві. Банкрутство підприємства.

- •Сутність та план санаційних заходів. Фінансові джерела санації.

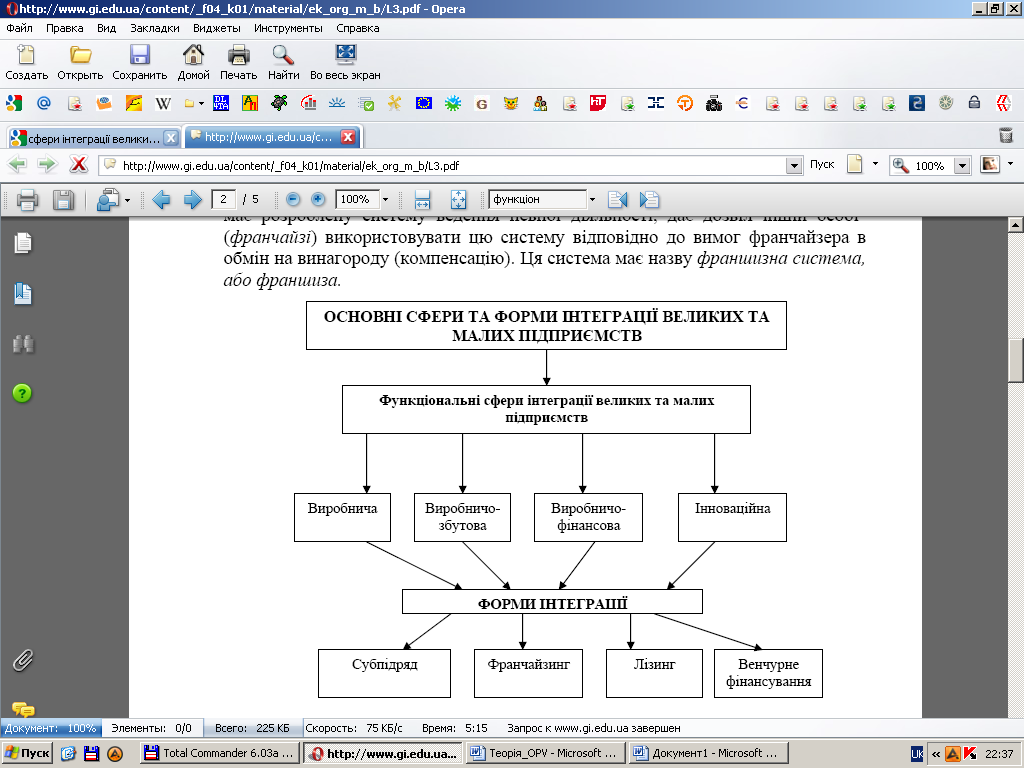

- •Функціональні сфери інтеграції великих та малих підприємств.

- •Методика розрахунку лізингових платежів.

- •Характеристика особливостей, переваги та недоліки різних форм інтеграції.

- •Характеристика інфраструктури підтримки малого підприємництва.

- •Сектори сучасного інформаційного ринку. Визначення поняття "інформаційна інфраструктура".

- •Методичні основи аналітичної оцінки ефективності підприємництва.

- •Активізація інноваційно-інвестиційної діяльності підприємств.

- •Оптимізація поточних витрат і розмірів виробничих підприємств.

- •Входження в бізнес через систему франчайзингових договірних відносин.

- •Придбання існуючого бізнесу. Методи оцінки вартості фірми.

- •Характеристика інвестиційної діяльності фірми. Формування інвестицій і фінансування капіталу.

- •Інвестиційна привабливість ієрархічно відособлених суб'єктів господарювання.

- •Генезис, сутність та структура тіньової економіки.

- •Механізми функціонування тіньової економічної діяльності.

- •Оцінка масштабів тіньової економічної діяльності суб'єктів підприємництва.

- •Основні напрямки легалізації тіньової підприємницької діяльності.

- •Характеристика та організація підприємницького успіху.

- •Професійна культура бізнесової діяльності.

- •Основи підприємницького діловодства. Сутність і складові ділової етики підприємця.

Функціональні сфери інтеграції великих та малих підприємств.

Форми інтеграції великих та малих підприємств не є ідеальною моделлю, що приходить на зміну старим механізмам розподілу ресурсів або колишнім організаційним формам. Йдеться про створення нової якості ринку й організаційних структур або про якісну трансформацію цих форм, якщо вони існували раніше.

Субпідрядна система являє собою довгострокові відносини у сфері постачання між великою (головною) компанією, яка виробляє значні обсяги масової продукції, та багатьма малими підприємствами, які працюють на основі подетальної, технологічної, модельної спеціалізації виробництва продукції, що виробляється відносно невеликими обсягами або за вузької номенклатури.

Сутність субпідряду полягає в збільшенні обсягу робіт, що передаються великими компаніями за контрактами малим та середнім фірмам, а також у скороченні загальної кількості прямих постачальників комплектуючих.

Франчайзинг – угода, при якій виробник або одноосібний розповсюджувач продукції та послуги, які захищені товарним знаком, дає ексклюзивні права на розповсюдження на певній території своєї продукції чи послуг незалежним підприємцям в обмін на отримання від них платежів (роялті) за умови дотримання технологій виробничих та обслуговуючих операцій.

Лізинг – це підприємницька діяльність, яка спрямована на інвестування власних чи залучених фінансових коштів і полягає в наданні лізингодавцем у виключне користування на визначений строк лізингоодержувачу майна, що є власністю лізингодавця або набувається ним у власність за дорученням і погодженням з лізингоодержувачем у відповідного продавця майна, за умови сплати лізингоодержувачем періодичних лізингових платежів.

Термін венчурне (ризикове) фінансування використовують в широкому та у вузьких значеннях. У широкому значенні – це весь вклад у ризикові, з погляду фінансових результатів проекти, перш за все у галузі високих технологій. У вузькому значенні – це довго та середньострокові інвестиції у вигляді кредитів або вкладень в акції, які здійснюються венчурними фондами з метою створення й розвитку малих швидкозростаючих компаній.

Методика розрахунку лізингових платежів.

Фінансування лізингових контрактів та погашення заборгованості по них може здійснюватися за допомогою різноманітних схем. Розглянемо поетапно різні схеми розрахунку лізингових платежів. Для цього введемо деякі позначення:

P – первісна вартість предмету лізингу (якщо договором передбачено авансовий платіж, то до уваги береться вартість за мінусом суми авансового платежу);

n – строк лізингу в місяцях, кварталах, роках (загальна кількість лізингових платежів);

і – відсоткова ставка за період (в розрахунках річну відсоткову ставку ділять на кількість періодів лізингу в році. Так, для щомісячних лізингових платежів річну відсоткову ставку необхідно розділити на 12);

S – залишкова (викупна) вартість предмету лізингу. При цьому слід зазначити, що незалежно від методу розрахунку, чим вищою буде викупна вартість предмету лізингу – тим більший розмір процентів сплатить лізингоотримувач і отримає лізингова компанія.

A – Лізинговий платіж.

А) постійні платежі (ануїтети)

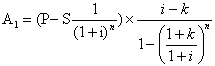

Регулярні постійні платежі передбачають виплату однакової суми лізингового платежу через однакові проміжки часу. Такий механізм припливу (відпливу) грошей має назву ануїтету. Сума лізингового платежу розраховується за формулою:

Загальна сума лізингових платежів обраховується як добуток отриманого лізингового платежу та кількості лізингових платежів.

Б) Регулярні платежі з постійним темпом зміни

Розміри лізингових платежів розраховуються за допомогою таких формул:

![]()

де А1 – розмір першого лізингового платежу;

t – період лізингу = 1, …, n;

k – темп приросту. Якщо k>0 – відбувається прискорене погашення вартості майна, якщо k<0 – навпаки відбувається зменшення розміру платежів з плином часу.

Розмір першого лізингового платежу визначається:

В) Регулярні платежі з амортизацією боргу рівними частинами

Сума періодичного відшкодування вартості предмета лізингу визначається діленням вартості, що погашається на кількість періодів:

![]()

Де d – сума відшкодування вартості предмета лізингу.

Лізинговий платіж визначається за формулою:

![]() ,

,

де Дt - Залишок заборгованості за предмет лізингу .

Г) Нерегулярні платежі. Нерегулярними називають сплату лізингових платежів, що здійснюються в різних сумах за різні проміжки часу. Ініціатива щодо застосування нерегулярних платежів частіше за все надходить від лізингоотримувача.

За даного методу важливо вірно розрахувати останній платіж:

![]() ,

де

- дисконтовані лізингові платежі.

,

де

- дисконтовані лізингові платежі.