- •«Финансовый менеджмент корпораций»

- •Цели и задачи финансового менеджмента

- •Базовые концепции финансового менеджмента

- •Информационное обеспечение финансового менеджмента. Основные финансовые показатели деятельности компании

- •1. Коэффициент абсолютной ликвидности

- •Структура и стоимость капитала. Методы оценки различных источников средств компании

- •Влияние структуры капиталы на основные финансовые показатели. Две концепции финансового рычага

- •1. Коэффициент концентрации собственного капитала

- •2. Коэффициент финансовой зависимости

- •Виды дивидендной политики компании. Влияние дивидендной политики на рыночную стоимость акций компаний (корпоративных структур)

- •1. Политика “нулевого” дивиденда

- •2.Политика “100%” дивиденда

- •3. Политика фиксированного дивиденда

- •4. Политика фиксированного дивиденда с премиальными выплатами

- •5. Политика выделения на дивиденды фиксированного процента из прибыли

- •Управление запасами компании. Модель наиболее экономичного размера заказа. Авс - анализ

- •«Риск–менеджмент в корпорациях»

- •Понятие риска и его характеристики. Классификация рисков, возникающих в деятельности корпораций

- •1. Основные классификации эк рисков.

- •Организация процесса управления риском в корпорации

- •Методы выявления рисков, возникающих в деятельности корпоративных структур

- •Методы оценки рисков в корпоративных структурах

- •Общая характеристика и специфика методов управления риском в корпорациях

- •Структура затрат и источники финансирования различных методов управления риском в корпоративных структурах

- •Хеджирование и самострахование (на примере деятельности кэптивных страховых компаний) корпоративных структур

- •Риск-менеджмент в процедурах финансового оздоровления, банкротства и реорганизации корпоративных структур.

- •Система стратегического менеджмента: задачи, структура, этапы развития

- •Стратегическая пирамида организации: состав и особенности стратегий на различных организационных уровнях

- •Анализ общего внешнего окружения (макроокружения) организации: задачи и порядок проведения

- •Анализ среды ближайшего окружения (микроокружения) организации: задачи и порядок проведения

- •Отраслевой анализ как компонент анализа ближайшего (непосредственного) окружения организации

- •Конкурентный анализ в системе стратегического менеджмента: порядок проведения, основные инструменты

- •Управленческий анализ в системе стратегического менеджмента: сущность, содержание, методы

- •Цели и основные этапы портфельного анализа. Инструменты для разработки портфельных стратегий

- •Базисные стратегии бизнеса: сущность, содержание, особенности

- •Сущность и классификация конкурентных стратегий организаций. Условия и риски их применения

- •Стратегии конкуренции поведения организации на целевом рынке

- •Стратегии диверсификации и их классификация. Мотивы диверсификации деятельности в современных условиях

- •Организационное обеспечение реализации стратегии: политика, регламент, стратегические инициативы, правила, бюджет

- •Процесс реализации стратегии: инструменты, управление сопротивлением, роль человеческого фактора

- •Система стратегического контроля в организации

- •«Стратегии корпоративных структур»

- •Корпорация: понятие, отличительные признаки и характерные черты. Управление корпоративными отношениями

- •2.Интегрированные корпоративные структуры, их преимущества и недостатки, принципы создания, факторы успешного функционирования

- •3.Структура и функции корпоративного центра в управлении группой компаний

- •4.Мотивы, выгоды и формы слияний (поглощений). Факторы, определяющие стратегические решения о слиянии (поглощении)

- •5.Стратегические альянсы и партнерства в корпоративном менеджменте. Цели, движущие мотивы создания и виды альянсов

- •1.М/у компаниями неконкурентами:

- •2.М/у компаниями конкурентами (парадоксальные альянсы):

- •6.Корпоративное управление и защита прав акционеров. Соблюдение принципов корпоративного управления

- •7.Роль и стратегические функции совета директоров корпоративных структур

- •9.Стратегическое управление внешнеэкономической деятельностью

- •10.Условия, причины, типы и содержание корпоративных конфликтов.

- •«Управление транснациональными корпорациями (тнк)»

- •1.Социально-экономические основы глобализации. Тнк как субъект мирового хозяйства в условиях глобального экономического кризиса

- •2.Современные организационные формы и структуры тнк

- •4.Концерн

- •10.Стратегический альянс

- •3.Конкурентоспособность тнк: подходы к оценке, источники, пути повышения

- •4.Управление инвестиционным процессом в тнк

- •5.Формы взаимодействия государства и тнк в условиях глобального финансового кризиса

- •6.Разработка и реализация стратегических планов тнк

- •7.Международная портфельная стратегия корпорации

- •8.Формы международных инвестиций

- •9.Основные формы корпоративной интеграции в международном бизнесе

- •10.Цели и задачи финансового менеджмента международных корпораций.

- •«Корпоративный маркетинг»

- •Брэндинг

- •Повышение репутации

- •Коммуникации

- •2.Система принципов корпоративного маркетинга

- •3.Взаимодействие службы маркетинга с другими структурными подразделениями в корпоративных структурах

- •4.Позиционно-деятельностное поведение компании на рынке

- •Инструменты позиционирования

- •5.Матричные методы анализа в корпоративном маркетинге

- •Структура матрицы Ансоффа

- •Стратегии в матрице Ансоффа

- •Значения квадрантов матрицы ge/McKinsey

- •1. Сохранение и упрочнение позиции на рынке (Grow/Penetrate):

- •2. Инвестирование в рост (Invest for Growth):

- •3. Выборочный сбор урожая или инвестирование (Selective Harvest or Investment):

- •4. Выборочное инвестирование или уход с рынка (Selective Investment / Divestment):

- •5. Стратегия сегментирования и выборочное инвестирование (Segment & Selective Investment):

- •6. Стратегия «сбора урожая» (Harvest for Cash Generation):

- •7. Контролируемый уход или сворачивание инвестиций (Controlled Exit or Disinvestment):

- •8. Сбор урожая при постоянном контроле (Controlled Harvest):

- •9. Быстрый уход с рынка или атака конкурентов (Rapid Exit or Attack).

- •7. Использование методов прогнозирования экономических показателей поведения компаний на рынке

- •8.Содержание и этапы ценовой стратегии

- •9.Способы удержания потребителей

- •Анализ Хозяйственной деятельности

- •1. Классификация видов анализа хозяйственной деятельности (ахд) и их роль в управлении предприятием.

- •Значение анализа для укрепления и наращивания экономического потенциала предприятия

- •2. Метод и методика анализа хозяйственной деятельности (ахд). Качественные и количественные методы.

- •3. Система формирования экономических показателей как база проведения анализа хозяйственной деятельности (ахд).

- •4. Анализ производительности труда и себестоимости продукции.

- •6. Анализ финансовых результатов от реализации продукции.

- •7. Анализ показателей рентабельности.

- •8. Общая оценка финансовой устойчивости предприятия по данным бухгалтерского баланса.

- •9. Анализ эффективности использования трудовых ресурсов предприятия.

- •10. Расчет и оценка показателей ликвидности и платежеспособности предприятия.

- •Антикризисное управление

- •Профессиональная деятельность антикризисного управляющего

- •Основные мероприятия стабилизационной программы на несостоятельном предприятии

- •Понятие антикризисного управления. Антикризисная стратегия предприятия.

- •Система антикризисного регулирования: основные элементы и механизмы.

- •Законодательно-нормативная база антикризисного регулирования. Участники антикризисного регулирования

- •Финансовое оздоровление предприятия в системе антикризисного управления: технологии и инструменты

- •Профилактика банкротства в управлении предприятием. Особенности управления несостоятельным предприятием

- •Оптимизация размеров запасов и дебиторской задолженности на предприятии в целях антикризисного управления.

- •Оптимизация дебиторской задолженности в целях антикризисного управления.

- •Управление денежными потоками на предприятии

- •1)Анализ денежного потока – разложение на части

- •II. Расчет времени обращения д. Ср.

- •Понятие «инвестиции», их роль и значение

- •Экономическая сущность инвестиций

- •Источники и формы инвестиций

- •Классификация инвестиций

- •Понятие «инвестиционный менеджмент», его роль и значение.

- •Основные методы оценки эффективности инвестиций.

- •Показатели качества инвестиционного проекта.

- •Система показателей, применяемых при оценке качества инвестиционных проектов.

- •Формы финансирования реальных инвестиционных проектов и их связь с источниками инвестиций.

- •Основные стадии реального инвестиционного проекта

- •Экономическая сущность нововведений

- •Основные источники инноваций

- •Наукоемкость как экономическая категория

- •Коммерциализация научно-технической продукции

- •Жизненный цикл нововведений

- •Технологические уклады

- •Основные составляющие научно-технической деятельности

- •Основные положения государственной инновационной политики России

- •Финансирование научно-технической деятельности

- •Инновационный менеджмент в общей системе управления

Основные методы оценки эффективности инвестиций.

Статические методы оценки . В основе оценки этими методами лежит предполагаемая сумма прибыли, а не денежные потоки. Эти методы опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленных реализацией инвестиционных проектов. В отдельных случаях прибегают к такому статистическому методу, как расчет среднегодовых данных о затратах и результатах (доходах) за весь срок использования инвестиционного проекта. В результате не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и рисками. Одновременно с этим усложняется процесс проведения сравнительного анализа проектных и фактических данных по годам использования инвестиционного проекта. Поэтому статистические методы оценки (не включающие дисконтирование) наиболее рационально применять в тех случаях, когда затраты и результаты равномерно распределены по годам реализации инвестиционных проектов и срок их окупаемости охватывает небольшой промежуток времени – до трех лет. Основные их недостатки: охват краткого периода времени, игнорирование временного аспекта стоимости денег и неравномерное распределение денежных потоков в течение всего срока функционирования инвестиционных проектов. Всю совокупность статистических методов оценки эффективности инвестиций можно условно разделить на методы абсолютной эффективности инвестиций и сравнительной эффективности вариантов капитальных вложений. Теория абсолютной эффективности капитальных вложений исходит из предпосылки, что реализации или внедрению подлежит такой инвестиционный проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования капитальных вложений. К таким нормативам относится нормативный срок полезного использования инвестиционного проекта, или получение заданной нормы прибыли на капитал. Проект подлежит внедрению, если ожидаемое значение вышеназванных показателей будет равным или большим их нормативных значений. Теория сравнительной эффективности капитальных вложений исходит из предпосылки, что внедрению подлежит такой инвестиционный проект, который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период его использования. Динамические методы оценки Данные методы основаны на приведенние денежных потоков к настоящему или будущему времени. Оценка эффективности инвестиций, основанная на денежных потоках, включает метод чис-той приведенной стоимости, индекс доходности, метод внутренней нормы прибыли, дисконтированный срок окупаемости инвес-тиций, метод чистой терминальной стоимости и аннуитета. Оценка инвестиционных проектов путем выражения будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени – метод дисконтирования – основан на приведении денежных потоков к началу срока жизни инвестиционного проекта. Оценка эффективности инвестиций, основанная на дисконтировании, применяется в случаях крупномасштабных инвестиционных проектов, реализация которых требует значительного времени. Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации проекта исходя из сравнения суммы будущих дисконтированных доходов с дисконтированными издержками, необходимыми для реализации проекта (вложениями). Проект эффективен, если сумма чис-тых дисконтированных денежных потоков превышает дисконтированную сумму инвестиций. Индекс доходности – это отношение приведенных чистых денежных доходов к приведенным на начало реализации проекта инвестиционным расходам. Если индекс доходности больше 1, то проект эффективен. Внутренняя норма прибыли представляет собой ту расчетную ставку процента (ставку дисконтирования), при которой сумма дисконтированных доходов за весь период реализации инвестиционного проекта становится равной сумме первоначальных затрат (инвестициям). Эту норму можно трактовать как максимальную ставку процента, под который фирма может взять кредит для финансирования проекта с помощью заемного капитала. В основе чистой терминальной стоимости лежит метод компаудинга, то есть приведения их к будущей стоимости или к последнему году жизни инвестиционного проекта. Расчет аннуитета чаще всего сводится к вычислению общей суммы затрат на приобретение по современной общей стоимости платежа, которые затем равномерно распределяются на всю продолжительность инвестиционного проекта. Методы, основанные на применении дисконтирования:

а) метод определения чистой текущей стоимости

![]()

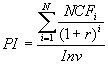

б) метод расчета индекса прибыльности IP;

где NCFi - чистый денежный поток для i-го

периода,

где NCFi - чистый денежный поток для i-го

периода,

Inv - начальные инвестиции

r - ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта).

При значениях PI > 1 считается, что данное вложение капитала является эффективным.

в) метод расчета внутренней нормы рентабельности IRR; значение ставки дисконтирования, при котором NPV равен нулю. Другими словами, IRR показывает, какое максимальное требование к годовому доходу на вложенные деньги инвестор может закладывать в свои расчеты, чтобы проект выглядел привлекательным.

г) расчет дисконтированного срока окупаемости;

![]() где, n – число периодов;

где, n – число периодов;

CFt – приток денежных средств в период t;

r – барьерная ставка (коэффициент дисконтирования);

Io – величина исходных инвестиций в нулевой период. Дисконтированный период окупаемости (Discounted Pay-Back Period, DPB) - это срок, требуемый для возврата вложенных инвестиций в проект за счет чистого денежного потока с учетом ставки дисконтирования.