- •Краткое изложение программного материала (сокращенный курс лекций по курсу «Рынок ценных бумаг»)

- •Тема 1. «Рынок ценных бумаг: сущность и функции. Фундаментальные понятия рынка ценных бумаг»

- •1.1. Понятие рынка ценных бумаг и его место в системе финансового рынка

- •1.2. Функции рынка ценных бумаг

- •1.3. Структура рынка ценных бумаг

- •1.4 Капитализация публичных компаний в Российской Федерации

- •Тема 2. «Ценные бумаги: общая характеристика»

- •Понятие ценной бумаги. Фундаментальные свойства ценных бумаг

- •Классификация ценных бумаг.

- •Понятие инвестиционного качества ценной бумаги

- •Понятие и виды финансовых рисков на фондовом рынке

- •Этап третий. Поиск альтернативных путей снижения финансового риска на предприятии

- •Тема 3. «Эмиссия ценных бумаг»

- •Цели эмиссии ценных бумаг. Формы размещения ценных бумаг

- •Сравнительные преимущества эмиссии акций перед другими инвестиционными источниками

- •3.2. Процедура эмиссии ценных бумаг и ее этапы.

- •Этап. Принятие решения о размещении эмиссионных ценных бумаг;

- •Этап. Государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

- •Содержание и порядок утверждения проспекта эмиссии

- •Ограничения государственной регистрации ценных бумаг

- •Этап. Размещение эмиссионных ценных бумаг включает:

- •3. 3. Понятие и функции андеррайтинга.

- •Тема 4. «Виды эмиссионных ценных бумаг»

- •Основные положения об эмиссионных ценных бумагах

- •Корпоративные облигации

- •Расчеты доходности ценных бумаг

- •Расчет текущей (дивидендной) доходности акций Текущий доход*

- •Расчет текущей доходности облигаций

- •Расчет доходности акций за период владения

- •Расчет доходности облигаций определяется

- •Тема 5. «Виды неэмиссионных ценных бумаг»

- •Вексель

- •5.3. Коносамент

- •5.5. Складские свидетельства

- •5.6. Закладная

- •Тема 6. «Виды профессиональной деятельности на рынке ценных бумаг. Участники рынка ценных бумаг»

- •6.1. Брокерская деятельность и деятельность по определению взаимных обязательств (клиринг)

- •6.2. Дилерская деятельность и деятельность по ведению реестра владельцев ценных бумаг

- •6.3. Депозитарная деятельность и деятельность по управлению ценными бумагами

- •6.4. Деятельность по организации торговли ценными бумагами

- •Тема 7. «Фондовая биржа и система внебиржевой торговли ценными бумагами»

- •7.1. Основы деятельности фондовой биржи: понятие, сущность и функции

- •Классификация фондовых бирж

- •Организационные схемы фондовой биржи

- •7.4 Листинг. Требования к ценным бумагам, обращающимся на фондовой бирже

- •Листинг - совокупность процедур по допуску ценных бумаг к обращению на фондовой бирже в порядке, утвержденном организаторами торговли.

- •1 Этап – подача заявления о листинге ценных бумаг от эмитента или его доверенного лица, являющегося профессиональным посредником

- •7.5 Биржевая информация. Система торгов. Фондовые индексы.

- •Тема 8. «Виды сделок и операций с ценными бумагами»

- •8.1. Экономическое содержание и сущность сделок и операций с ценными бумагами

- •Сделки и операции с ценными бумагами: классификация, перечень видов. Механизм заключения биржевых сделок.

- •8.3. Основные требования к сделкам по ценным бумагам и правила их совершения. Сделки, связанные с манипулированием ценами.

- •Тема 9. «Инвесторы на рынке ценных бумаг»

- •Основные стороны пенсионного договора147

- •Тема 10. «Информационная инфраструктура рынка ценных бумаг»

- •10.1. Раскрытие информации как основной принцип функционирования рынка ценных бумаг. Основные элементы информационной инфраструктуры

- •10.3. Сравнительная характеристика информационной инфраструктуры рынка ценных бумаг в России и в международной практике

- •10.4. Фундаментальный анализ на рынке ценных бумаг: понятие и основные направления

- •10.5. Технический анализ конъюнктуры рынка ценных бумаг. Принципы технического анализа

- •Тема 11. «Регулирование рынка ценных бумаг. Этика участников рынка ценных бумаг»

- •11.1. Основы регулятивной инфраструктуры рынка ценных бумаг

- •3. Методические указания в целом

- •4. Методические указания (рекомендации):

- •4.1. Методические рекомендации по выполнению рефератов

- •4.2. Рекомендуемые темы рефератов

- •Тема 1. «Рынок ценных бумаг: сущность и функции. Фундаментальные понятия рынка ценных бумаг»

- •Тема 2. «Ценные бумаги: общая характеристика»

- •Тема 3. «Эмиссия ценных бумаг»

- •Тема 4. «Виды эмиссионных ценных бумаг» Практическое занятие «Эмиссионные ценные бумаги: акции, депозитарные расписки, опцион эмитента»

- •Практическое занятие «Эмиссионные ценные бумаги: корпоративные облигации, ипотечные ценные бумаги»

- •Практическое занятие «Эмиссионные ценные бумаги: государственные и муниципальные ценные бумаги»

- •Тема 5. «Виды неэмиссионных ценных бумаг»

- •Тема 6. «Виды профессиональной деятельности на рынке ценных бумаг. Участники рынка ценных бумаг»

- •Тема 7. «Фондовая биржа и система внебиржевой торговли ценными бумагами»

- •Тема 8. «Виды сделок и операций с ценными бумагами»

- •Тема 9. «Инвесторы на рынке ценных бумаг»

- •Тема 10. «Информационная инфраструктура рынка ценных бумаг»

- •Тема 11. «Регулирование рынке ценных бумаг. Этика участников рынка ценных бумаг»

- •4.3. Методические рекомендации по самостоятельной подготовке студентов к практическим занятиям

- •Тема 1. «Рынок ценных бумаг: сущность и функции. Фундаментальные понятия рынка ценных бумаг»

- •Контрольные вопросы

- •Тема 2. «Ценные бумаги: общая характеристика» контрольные вопросы

- •Тема 3. «Эмиссия ценных бумаг» контрольные вопросы

- •Тема 4. «Виды эмиссионных ценных бумаг» Практическое занятие «Эмиссионные ценные бумаги: акции, депозитарные расписки, опцион эмитента» контрольные вопросы

- •Практическое занятие «Эмиссионные ценные бумаги: корпоративные облигации, ипотечные ценные бумаги» контрольные вопросы

- •Практическое занятие «Эмиссионные ценные бумаги: государственные и муниципальные ценные бумаги» контрольные вопросы

- •Тема 5. «Виды неэмиссионных ценных бумаг» Практическое занятие «Неэмиссионные ценные бумаги: ценные бумаги, связанные с акциями; производные ценные бумаги» контрольные вопросы

- •Практическое занятие «Неэмиссионные ценные бумаги: вексель, депозитные и сберегательные сертификаты, чеки, товарораспорядительные ценные бумаги, международные ценные бумаги» контрольные вопросы

- •Тема 6. «Виды профессиональной деятельности на рынке ценных бумаг. Участники рынка ценных бумаг» контрольные вопросы

- •Тема 7. «Фондовая биржа и система внебиржевой торговли ценными бумагами» контрольные вопросы

- •Тема 8. «Виды сделок и операций с ценными бумагами» контрольные вопросы

- •Тема 9. «Инвесторы на рынке ценных бумаг» контрольные вопросы

- •Тема 10. «Информационная инфраструктура рынка ценных бумаг» контрольные вопросы

- •Тема 11. «Регулирование рынке ценных бумаг. Этика участников рынка ценных бумаг» контрольные вопросы

- •4.4. Методические рекомендации по решению задач

- •Определение массы и ставки дивидендов

- •1. Определим массу дивиденда по привилегированным акциям (т.Е. Рассчитаем дивиденды, приходящиеся на привилегированные акции):

- •Совокупный доход т

- •Совокупный доход т

- •Совокупный доход т

Тема 8. «Виды сделок и операций с ценными бумагами»

8.1. Экономическое содержание и сущность сделок и операций с ценными бумагами

Участники российского рынка ценных бумаг имеют общую задачу - получение прибыли. Именно под воздействием источников и условий, при которых она образуется, и складывается структура отечественного фондового рынка.

Актуальность рассмотрения ценных бумаг как объекта сделок купли-продажи объясняется тем, что в последнее время многие инвесторы начали вкладывать значительные денежные средства в операции на рынке ценных бумаг, и в частности, такой доходный сектор, как государственные ценные бумаги, рассматриваемые государством как одно из направлений не инфляционного покрытия бюджетного дефицита путем привлечения частных средств.

Попытаемся более подробно разобраться в сущности сделок и операций с ценными бумагами.

В целом операции с ценными бумагами можно охарактеризовать, как законченное действие или ряд действий с ценными бумагами и/или денежными средствами на фондовом рынке для достижения определенных целей.

Экономический аспект операций с ценными бумагами связан с характеристикой цели, ради которой она заключается, возникающими при проведении операции рисками и возможной финансовой эффективностью её осуществления.

Целями проводимых операций с ценными бумагами могут быть:

Во-первых, обеспечение финансовыми ресурсами деятельности субъекта операции:

- формирование и увеличение собственного капитала (эмиссия обыкновенных и привилегированных акций);

- привлечение заемного капитала или ресурсов в оборот (эмиссия облигаций). По своему экономическому назначению - это пассивные операции, которые осуществляются через эмиссию ценных бумаг, поэтому носят название эмиссионных операций.

Во вторых, вложение собственных и привлеченных финансовых ресурсов в фондовые активы субъектом операций от своего имени. По своему экономическому назначению - это активные операции, которые осуществляются путем приобретения фондовых ценностей на фондовой бирже, в торговой системе, на биржевом рынке, поэтому носят название инвестиционных операции;

В третьих, обеспечение обязательств субъекта операций перед клиентами в отношении ценных бумаг или обязательств клиента, обеспеченных ценными бумагами - клиентские операции.

Таким образом каждый из субъектов рынка, будь то продавцы, покупатели или посредники, по своей мотивации могут быть сгруппированы следующим образом.

Эмитенты, это юридические лица, которые в свою очередь привлекают путем выпуска и размещения ценных бумаг временно свободные средства инвесторов.

Инвесторы, вкладывают свои средства приобретая ценные бумаги на рынке. Таким образом, деятельность инвесторов на рынке ценных бумаг формирует совокупность различных операций и обуславливается их направленностью интереса. Исходя из этого, можно выделить следующих самостоятельных субъектов рынка (Рис.8.1):

Рис.8.1. Классификация инвесторов в зависимости от характера

Портфельные инвесторы покупают ценные бумаги как долевые так и долговые. Эти инвесторы заинтересованы в максимизации прибыли непосредственно от ценных бумаг, а не в контроле над предприятием. К портфельным инвесторам относятся инвестиционные фонды, пенсионные фонды, страховые компании и т.д.

Стратегические инвесторы, это компании заинтересованные в приобретении крупного пакета акций, для того чтобы участвовать в управлении или получить контроль над компанией. Обычно в качестве стратегического инвестора выступает компания, деятельность которой связана с бизнесом приобретаемой компании.

Финансовые менеджеры заинтересованы в эффективности финансовой деятельности хозяйствующего субъекта, в организации финансовых потоков предприятия и управлении ими. Они совершают операции с ценными бумагами для страхования рисков, т.е. управляют денежными потоками, изменяя их доходность, совершая операции хеджирования. Их цель прежде всего направлена на доход от эффективности управления денежными потоками, в отличие от ориентации на доход от ценных бумаг.

Инвесторы осуществляют капитальные вложения на территории Российской Федерации с использованием собственных и (или) привлеченных средств в соответствии с законодательством Российской Федерации. Инвесторами могут быть физические и юридические лица, создаваемые на основе договора о совместной деятельности и не имеющие статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности.

По данным Росстата, объем прямых инвестиций, поступивших в экономику РФ за последние 9 месяцев 2008г., составил 19 млрд. (201 млн. долл.), снизившись относительно 2007г. на 2,3%. Объем портфельных инвестиций также уменьшился: на 16,3% - до 1 млрд. (296 млн. долл.). Прочие инвестиции снизились на 17,2% - до 55 млрд. ( 295 млн. долл.).

Однако совокупный объем иностранных инвестиций в РФ за 9 месяцев 2007г. по отношению к аналогичному периоду 2006г., вырос в 2,5 раза.

Основные страны-инвесторы в январе-сентябре 2008г. - Кипр, Великобритания, Нидерланды, Германия, Люксембург, Франция, Виргинские (Британские) острова. На долю этих стран пришлось 78% от общего объема накопленных иностранных инвестиций, 81,1% общего объема накопленных прямых иностранных инвестиций.

Если рассматривать операции с ценными бумагами с правовой точки зрения, то следует понимать, что юридически каждая из них оформляется путем заключения одной или нескольких сделок.

Каждая из операций с ценными бумагами независимо от того эмиссионная она или инвестиционная, может быть реализована путем одной или нескольких сделок с ценными бумагами.

Эмиссионные и инвестиционные операции могут совершаться как с помощью сделки, заключаемой непосредственно между продавцом и покупателем, т. е. напрямую, так и через посредника. Если сделка совершается с участием посредника, то в его качестве может выступать брокер, функции которого выполняет банк или какая-нибудь крупная компания.

В настоящее время первенство среди российских эмитентов прочно удерживает государство. Важным фактором особой популярности ценных бумаг этого эмитента является его статус. Считается, что государственные ценные бумаги имеют нулевой риск, так как возможен крах банка, банкротство акционерного общества, но государство будет нести свои обязательства всегда, поскольку с ним ничего подобного произойти не может. По теории инвестиционного анализа ценные бумаги, имеющие нулевое или близкое к нему значение риска, могут продаваться с минимальным доходом. Практика торговли ценными бумагами на развитых фондовых рынках мира подтверждает этот постулат. Государственные ценные бумаги, эмитируемые правительством России, сочетают несколько приятных для инвестора свойств: при действительно низком риске, обладают достаточно высокой доходностью и в силу хорошо отлаженной технологии почти абсолютной ликвидностью. Поэтому государство как эмитент ценных бумаг занимает прочные позиции на российском фондовом рынке.

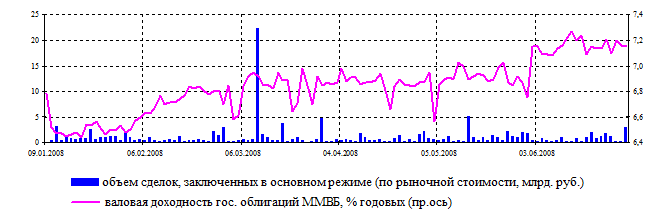

По итогам первого полугодия 2008 года индекс валовой доходности государственных облигаций ММВБ возрос на 65 базисных пунктов до 7,15% годовых (Рис.8.2)137. Одним из факторов роста данного показателя явилось повышение ставок по процентным инструментам Банка России.

Рис.8.2. Объем торгов и валовая доходность рублевых государственных облигаций России

Кривая бескупонной доходности в первом полугодии продемонстрировала существенное повышение для облигаций со сроком погашения более трех лет по сравнению с началом года - в среднем на 34 базисных пункта, при этом увеличился наклон кривой бескупонной доходности.

В первом полугодии на первичном рынке размещались дополнительные выпуски облигаций федерального займа (ОФЗ). Объем средств, привлеченных Минфином России на рынке ОФЗ, по итогам января-июня составил 140,8 млрд. рублей. Объем купонных выплат по ОФЗ в первом полугодии составил 33 млрд. рублей.

Следует отметить, что местные органы власти вышли на фондовый рынок несколько позже центрального правительства (а именно в 1992 году) и статус их несколько ниже, Местная администрация может в обеспечение ценных бумаг предложить лишь муниципальную собственность - жилищный фонд, ликвидность которого ограничена. Поэтому эмитент должен прибегать к предоставлению налоговых или арендных льгот, выпуску доходных облигаций и т. д.

Среди эмитентов корпоративных ценных бумаг лидируют банки. Это объясняется тем, что банковский бизнес остается даже в кризисный период наиболее прибыльным, а в условиях выпуска и обращения ценных бумаг, жестко регламентируемые Центральным Банком РФ, позволяют банкам по надежности (статусу) занимать второе место после государственных ценных бумаг.

Ценные бумаги являются не только важнейшим инструментом формирования капитала, но и все более важным средством привлечения заемных ресурсов. Следует сразу же оговориться, что если для корпорации основу хозяйственной и финансовой деятельности составляют собственные ресурсы (более половины пассивов сформированы за счет эмиссии акций), то банковские и финансовые структуры создают свою ресурсную базу в основном за счет привлеченных средств. Источником привлечения заемного капитала является эмиссия облигаций, которая по вполне понятным и проанализированным в разделе «эмиссия облигаций» причинам не является популярным способом формирования ресурсной базы. Поэтому основная часть активов банков и финансовых структур финансируется за счет привлеченных на краткосрочной основе средств.

Вместе с тем следует выделить основные отличия операций с ценными бумагами от сделки на рынке ценных бумаг.

Во - первых, при заключении сделки всегда участвуют две стороны, одна из них покупатель, другая – продавец.

Во вторых, операции с ценными бумагами всегда инициируется субъектом, в интересах которого она осуществляется.

В соответствии с Гражданским кодексом Российской Федерации под сделкой с ценными бумагами следует понимать взаимное соглашение, связанное с возникновением, прекращением или изменением имущественных прав, заложенных в ценных бумагах. Они возможны при покупке и продаже, уступке прав (цессии), наследовании, дарении, учете, зачете и т. д. Наиболее часто происходит покупка или продажа ценных бумаг: осуществляя эмиссионную операцию, эмитент продает свои ценные бумаги их первому держателю, любая инвестиционная операция связана с покупкой инвестором и продажей владельцем фондовых ценностей и т. д. В связи с этим, правовой аспект операции отражает те права и обязанности, которые приобретают участники в процессе ее совершения, включая имущественную ответственность при нарушении условий сделки.

Простейшая рыночная сделка на бирже чаще всего включает три последовательные составные части:

1. Заключение договора о купле-продаже соответствующего актива между продавцом и покупателем (между брокерами или между брокером и маркет-мейкером). Итогом первого этапа биржевой сделки является составление каждым из её участников своих внутренних документов, отражающих факт заключения сделки, и основные параметры заключенной сделки после соответствующей сверки фиксируются в центральном торговом компьютере биржи. При бездокументарной формой выпуска и обращения ценных бумаг дальнейшие процедуры несколько упрощаются, и фактическая передача ценных бумаг не происходит; участники сделки получают только соответствующие извещения о движении прав на ценные бумаги.

2. Сверка условий сделки (квитование), вычисление взаимных обязательств по сделке и определение цены (стоимости) всей сделки. При сверке стороны имеют возможность урегулировать все случайные расхождения в сути и предмете заключенной сделки.

3. Расчеты или исполнение договора путем перевода ценных бумаг покупателю и перечисление денежных средств продавцу. При этом также должна производиться уплата соответствующих комиссионных бирже и другим участникам, обеспечивающим торговлю. Расчеты или исполнение сделки - это процесс выполнения обязательств, определенных в ходе клиринга, а также процесс, конечным результатом которого обычно является передача объекта биржевой сделки (например, ценных бумаг) от продавца к покупателю и корреспондирующая передача денег от покупателя к продавцу. Это завершающий этап сделки на рынке ценных бумаг.

Эта часть торговых операций особенно важна, если фактический продавец и фактический покупатель разделены между собой во времени и пространстве. При этом связующим звеном между фактическими продавцами и покупателями являются фондовые посредники, которые, выступая в роли продавцов или покупателей (например, на бирже), также могут быть разделены пространством и временем. В результате такого разделения:

- заключение договора по покупке-продаже ценных бумаг осуществляется не между первоначальным продавцом и конечным покупателем, а между клиентами и фондовыми посредниками;

- посредники заключают сделку между собой от своего имени, но по поручению клиентов;

- все обязательства сторон, которыми по поручению клиентов могут являться посредники, определяются в процессе клиринга при помощи специализированных организаций.

Право собственности на продаваемые ЦБ переходит к новому владельцу не в момент заключения сделки купли-продажи, а только в момент ее исполнения. Поэтому такое значение во всем мире уделяется современным системам и организациям, обеспечивающим клиринг. При этом расчетный период - это время между заключением сделки и окончательными расчетами по ней.