- •Л.П. Кураков, а.Г. Краснов, а.В. Назаров

- •Isbn 5-93039-007-х ® Кураков л.П., Краснов а.Г. Назаров а.В., 1998 глава 1. Российская экономика и реформы

- •Распределение стран в соответствии с избранной стратегией и результатами рыночной трансформации*

- •Глава 2. Социально-экономические функции государства

- •Объем и изменение валового внутреннего продукта России*

- •Глава 3. Управление в экономических системах

- •Глава 4. Основные проблемы прогнозирования в современной экономике

- •Глава 5. Макроэкономическая стабильность и экономический рост

- •Производство валового внутреннего продукта (в текущих ценах, трлн руб.)

- •Динамика изменения основных макроэкономических показателей за

- •1990-1997 Гг. ( в постоянных ценах, в % к 1990 г.)*

- •Счет производства

- •Счет образования дохода

- •Влияние факторов на экономический рост

- •Неплатежеспособные предприятия (с долей государственной собственности свыше 25% по состоянию на 20.05.97 г.)

- •Альтернативный выбор производственных возможностей

- •Глава 6. Государственный бюджет и финансовая система российской федерации

- •Глава 7. Налоговая система и фискальная политика

- •Глава 8. Кредитно-денежная система и кредитно-денежная политика

- •Основные формы кредитных услуг

- •Региональная структура банковской системы на 01.05.97 г.,%

- •Глава 9. Проблемы рынка труда в россии

- •Занятость по секторам экономики, млн чел.

- •Распределение численности занятого населения России по отраслям в 1996 г., %

- •Глава 10. Развитие конкурентных начал в российской экономике

- •Распределение предприятий (организаций) по отраслям экономики (на 1 января 1998 г., тысяч)

- •Число предприятий (организаций) по формам собственности на 1 января 1998 г.

- •Глава 11. Инвестиционно-структурная политика в россии

- •Глава 12. Региональные аспекты экономического развития

- •Выпускники общеобразовательных школ

- •Группировка субъектов Российской Федерации по денежным доходам

- •Разрыв между группами регионов, раз

- •Динамика и структура консолидированного бюджета (млн руб.)

- •Глава 13. Прогнозирование региональных экономических систем

- •Прогнозные варианты структуры источников инвестирования, %

- •Программа региональной маркетинговой деятельности

- •Часть 1. Инновационная и маркетинговая среда

- •1. Научно-технические факторы

- •2. Экономические факторы

- •3. Демографические факторы

- •11. Контактные аудитории

- •Часть 2. Стратегия региональной маркетинговой деятельности

- •Часть 3. Организация службы региональной маркетинговой деятельности

- •Часть 2. Ревизия стратегии региональной маркетинговой деятельности

- •Часть 3. Ревизия организации службы региональной маркетинговой деятельности

- •Часть 4. Ревизия системы региональной маркетинговой деятельности

- •Часть 5. Ревизия результативности деятельности региональной маркетинговой службы

- •Глава 14. Высшее образование как необходимое звено в реформировании российской экономики

- •Глава 15. Международные экономические взаимоотношения

- •Мировая торговля и распределение дохода

- •428019, Г. Чебоксары, пр. И. Яковлева, 15 сведения об авторах

- •Содержание

Глава 8. Кредитно-денежная система и кредитно-денежная политика

Кредитное регулирование экономики - это совокупность мероприятий, осуществляемых государством для изменения объема и динамики кредита в целях воздействия на хозяйственные процессы.

В кредитную систему входят: совокупность кредитно-расчетных отношений, форм и методов кредитования; совокупность кредитно-финансовых институтов. С точки зрения характера оказываемых услуг выделяются три важнейшие составляющие современных кредитных систем: центральный банк; коммерческие банки; специализированные финансовые учреждения, включающие банковские и небанковские организации (внешнеторговые, ипотечные, сберегательные банки и т.д.).

Центральный Банк. Его еще называют "банк банков". Отличительная особенность в том, что он не занимается проведением операций с предприятиями или населением. В качестве клиентуры выступают коммерческие банки и другие кредитные учреждения. Кроме того, центральные банки занимаются предоставлением услуг различным правительственным учреждениям.

Основной целью кредитно-денежной политики Центрального банка Российской Федерации остаются достижение финансовой стабилизации, снижение инфляции. Другими целями деятельности Банка России являются: защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; развитие и укрепление банковской системы Российской Федерации; обеспечение эффективного и бесперебойного функционирования системы расчетов.*

* Василишен Э.Н., Маршавина Л.Я. Резервные требования как инструмент денежно-кредитного регулирования (сравнительный анализу) // Деньги и кредит. 1996, № 11. С. 34-40; Иванова Н.Ю. Инструменты регулирования ликвидности банковской системы // Деньги и кредит. №11. С. 14-15.

Банк России выполняет следующие функции: во взаимодействии с Правительством России разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля; монопольно осуществляет эмиссию наличных денег и организует их обращение; является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования; устанавливает правила осуществления расчетов на территории России; устанавливает правила проведения банковских операций, бухгалтерского учета и отчетности для банковской системы; осуществляет государственную регистрацию кредитных организаций; выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом; осуществляет все виды банковских операций; осуществляет валютный контроль и валютное регулирование, включая операции по покупке и продаже иностранной валюты; хранит централизованный золотой и валютный запас; определяет порядок расчетов с иностранными государствами; принимает участие в разработке прогноза платежного баланса страны и организует его составление; проводит анализ и прогнозирование состояния экономики страны, прежде всего денежно-кредитных и валютно-финансовых отношений.

Банк России для достижения своих целей осуществляет также другие функции в соответствии с федеральными законами.

В соответствии со своими функциями ЦБ РФ придает особое внимание повышению надежности и устойчивости функционирования коммерческих банков. С этой целью он настоятельно рекомендует последним внимательнее относиться к формированию кредитного портфеля и прекратить кредитование неплатежеспособных заемщиков. В настоящее время ЦБ РФ признает практику льготного кредитования не оправдавшей себя и в дальнейшем будет использовать более эффективные методы распределения централизованных средств, например, через кредитные аукционы, причем на основе проведения подобных аукционов предполагается формирование единого всероссийского кредитного рынка.

Банк России заметно ужесточил в последнее время требования по регистрации новых кредитных организаций, изменил также не в пользу коммерческих банков обязательные нормы соблюдения основных экономических нормативов и резервных требований. В настоящее время Банком России проводится жесткая политика по отзыву лицензий на совершение банковских операций у кредитных организаций, которые фактически не в состоянии отвечать по своим обязательствам. К концу 1996 г. Банком России отозвано около 530 лицензий на совершение банковских операций. ЦБ РФ вправе отозвать лицензию на осуществление банковских операций в следующих случаях: 1) установления недостоверности сведений, на основании которых выдана лицензия; 2) задержки начала осуществления банковских операций, предусмотренных лицензией, более чем на год со дня ее выдачи; 3) установления фактов недостоверности отчетных данных; 4) осуществления банковских операций, не предусмотренных лицензией; 5) неисполнения требований федеральных законов, а также нормативных актов Банка России; 6) неудовлетворительного финансового положения кредитной организации, неисполнения ею своих обязательств перед вкладчиками и кредиторами.

Отзыв лицензии по другим основаниям, кроме предусмотренных выше, не допускается. Банк России после отзыва лицензии у кредитной организации вправе обратиться в арбитражный суд с иском о ее ликвидации.

Банк России имеет право осуществлять следующие операции с российскими и иностранными кредитными организациями: 1. Предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами. 2. Покупать и продавать чеки, векселя со сроками погашения не более шести месяцев. 3. Покупать и продавать государственные ценные бумаги на открытом рынке. 4. Покупать и продавать иностранную валюту. 5. Покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей. 6. Проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и иные ценности. 7. Выдавать гарантии и поручительства. 8. Осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками (форвардные контракты, фьючерсные и опционные сделки). 9. Открывать счета в иностранных и российских кредитных организациях на территории России и иностранных государств.

Банк России не имеет права: 1. Осуществлять банковские операции с юридическими лицами, не имеющими соответствующей лицензии, и физическими лицами. 2. Приобретать доли (акции) кредитных и иных организаций. 3. Осуществлять операции с недвижимостью за исключением случаев, связанных с обеспечением деятельности Банка России. 4. Заниматься торговой и производственной деятельностью. 5. Пролонгировать предоставленные кредиты. Исключение из этих правил может быть сделано только по решению Совета Директоров.

В настоящее время ЦБР действует как агент правительства на финансовом рынке страны. Уставной капитал и иное имущество Банка России являются федеральной собственностью. ЦБР осуществляет свои расходы за счет собственных доходов и не регистрируется в налоговых органах. Государство не отвечает по обязательствам ЦБР и ЦБР не отвечает по обязательствам государства. Уставной капитал - 3 млрд руб. ЦБР создает за счет своей прибыли резервы и фонды различного назначения. Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации. По вопросам, отнесенным к его компетенции, он имеет право издавать нормативные акты, которые являются обязательными для всех юридических и физических лиц.

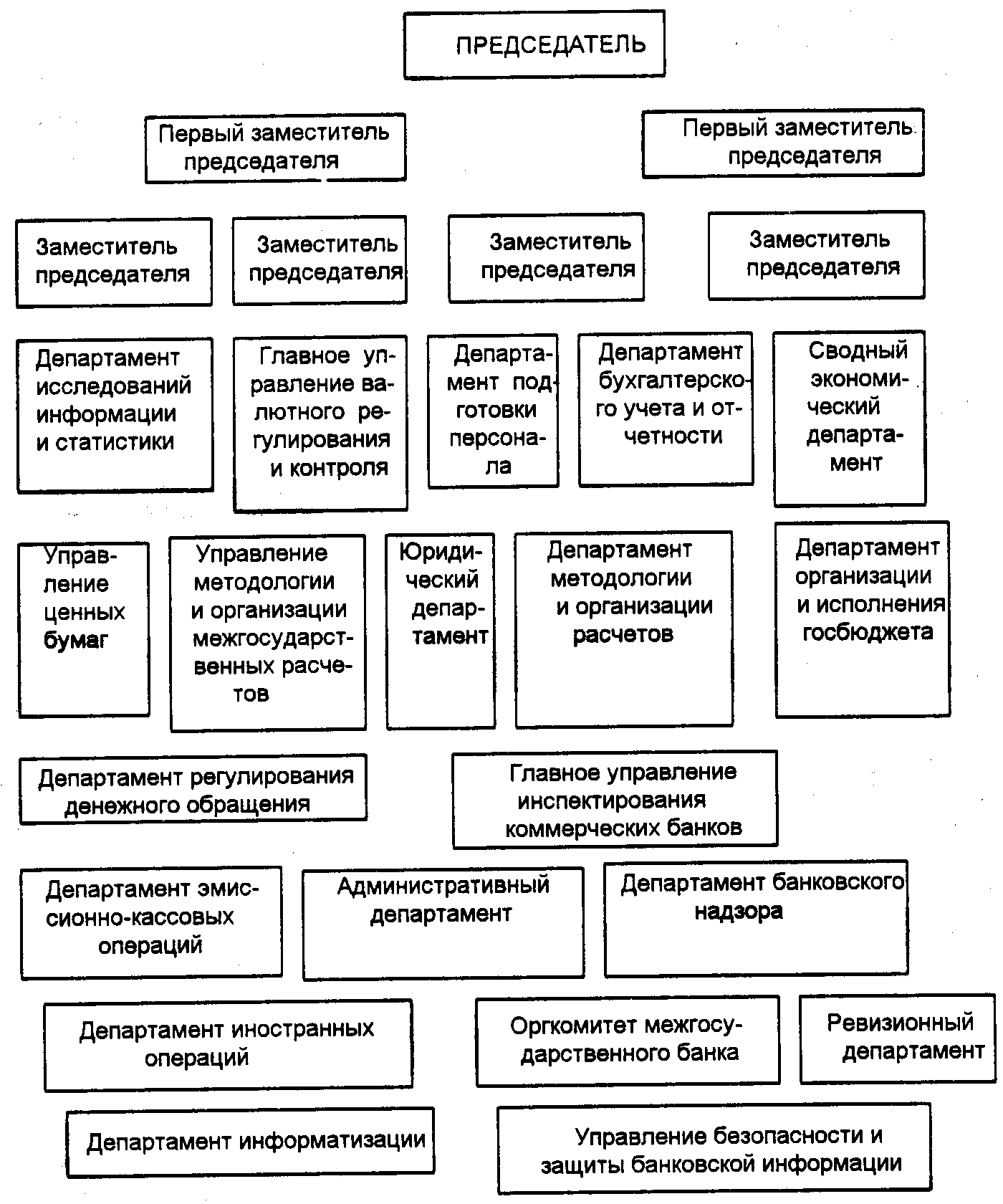

Банк России образует единую централизованную систему с вертикальной структурой управления (см. рис.12). В систему ЦБР входят: центральный аппарат, 60 главных территориальных управлений и 19 национальных банков, 1356 расчетно-кассовых центров (РКЦ), 26 региональных центров информатизации, 2 вычислительных центра, 13 банковских школ и 17 прочих организаций. Процесс реформирования ЦБР, конечно же, не закончен. Возрастает значение подразделений по работе с коммерческими банками (рис.12).

Рис. 12. Организационная структура Центрального Управления Банка России

Национальные банки республик, главные территориальные управления, расчетно-кассовые центры являются территориальными учреждениями ЦБР и не имеют статуса юридического лица и права принимать решения нормативного характера, а также выдавать гарантии и поручительства, вексельные и другие обязательства без разрешения Совета Директоров Банка России.

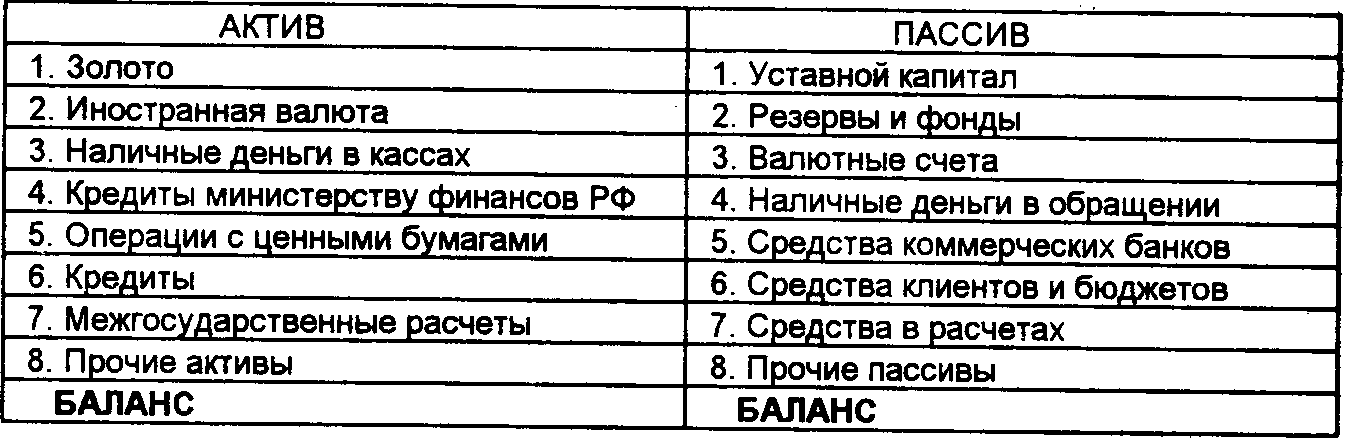

Высшим органом Банка России является Совет Директоров - коллегиальный орган, определяющий основные направления деятельности Банка России, то есть Совет Директоров осуществляет функции стратегического управления. Текущее управление Банком России осуществляет Председатель Банка России. Все члены Совета Директоров работают на постоянной основе в Банке России. Члены Совета Директоров и Председатель Банка России назначаются на должность Государственной Думой сроком на четыре года. Совет Директоров под руководством Председателя Банка России принимает такие стратегически важные решения, как: величина резервных требований для коммерческих банков, установление обязательных нормативных требований, изменение процентных ставок Банка России, применение прямых количественных ограничений на деятельность коммерческих банков и т.д. Ежегодно Банк России отчитывается за свою деятельность перед Государственной Думой. В данный отчет входят: годовой баланс (см. рис.13), счет прибылей и убытков, распределение прибыли, отчет о состоянии банковского дела в стране, аудиторское заключение по годовому отчету Банка России и др.

Рис.13. Сводный баланс Банка России

Прибыль Банка России после направления ее в различные резервы и фонды перечисляется в доход федерального бюджета. Кроме того, Банк России и его учреждения освобождаются от уплаты всех налогов, сборов, пошлин и других платежей на территории России.

В целях совершенствования денежно-кредитной системы России при Банке России создан Национальный банковский совет, куда входят представители обеих палат Федерального Собрания России, представители Президента России, Банка России и различных кредитных организаций. Национальный банковский совет выполняет целый ряд функций, среди которых: осуществление экспертизы законодательных и нормативных актов в области банковского дела, разработка основных принципов организации системы расчетов в России, контроль за денежно-кредитной политикой, политикой валютного регулирования и валютного контроля и т.д.

Основными законами в России, регулирующими деятельность коммерческих банков, являются «Федеральный закон о Центральном Банке Российской Федерации» и «Федеральный закон о банках и банковской деятельности». Банковская деятельность регулируется также рядом статьей Гражданского кодекса и Конституцией Российской Федерации.

В российском законодательстве термин «коммерческий банк» практически не используется, а распространен термин «кредитная организация». При этом кредитная организация определяется как юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании лицензии Банка России имеет право осуществлять банковские операции. А банк определяется как кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц. Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции.

Российское законодательство к банковским операциям относит: привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок); размещение привлеченных средств от своего имени и за свой счет; открытие и ведение банковских счетов физических и юридических лиц; осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам; инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; купля-продажа иностранной валюты в наличной и безналичной формах; привлечение во вклады и размещение драгоценных металлов; выдача банковских гарантий. Кредитная организация помимо перечисленных банковских операций имеет право осуществлять следующие сделки: выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; приобретение права требования от третьих лиц исполнения обязательства в денежной форме (факторинговые операции); доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами (трастовые операции); предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; лизинговые операции; оказание консультационных и информационных услуг.

Для осуществления банковских операций и других сделок в иностранной валюте кредитной организации необходимо иметь соответствующую лицензию Банка России. Кредитной организации в России запрещается заниматься производственной, торговой и страховой деятельностью. Банк вправе осуществлять выпуск, покупку, продажу, хранение и иные операции с ценными бумагами, а также доверительное (трастовое) управление указанными ценными бумагами по договору с физическими и юридическими лицами. Любая кредитная организация при проведении банковских операций обязана предоставить по требованию физического или юридического лица лицензию на банковские операции, информацию о своей финансовой отчетности (бухгалтерский баланс и отчет о прибылях и убытках) и аудиторское заключение за предыдущий год, а также ежемесячные бухгалтерские балансы за текущий год.

Уставной капитал кредитной организации состоит из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы кредиторов. Для приобретения учредителем более 5% акций (долей) кредитной организации требуется уведомление об этом Банка России, более 20% - предварительное согласие Банка России. Банк России установил следующие минимальные размеры уставного капитала для вновь создаваемых кредитных организаций: на 1 января 1997 г. - минимальный размер уставного капитала должен быть эквивалентен 2,0 млн ЭКЮ; на 1 января 1998 г. - 4,0 млн ЭКЮ; на 1 июля 1998 г. - 5,0 млн ЭКЮ. Минимальный размер собственных средств (капитала) кредитной организации начиная с 1 января 1999 г. установлен в сумме, эквивалентной 5 млн ЭКЮ. Те кредитные организации, которые не в состоянии выдержать данные минимальные размеры уставного капитала и собственных средств, должны быть либо ликвидированы, либо реорганизованы. Учредителями кредитных организаций не могут быть государственные органы, общественные и религиозные организации, специализированные фонды. Вкладом в уставной капитал могут быть: денежные средства в рублях и иностранной валюте; материальные активы.

Кредитная организация обязана оплатить в месячный срок весь размер уставного капитала, объявленного ею. Не могут быть внесены в уставной капитал кредитной организации нематериальные активы (в том числе аренда помещения) и ценные бумаги. Доля материальных активов в уставном капитале не должна превышать 20% в первые два года работы организации и составлять не более 10% в последующие годы. Неоплата или неполная оплата уставного капитала кредитной организации в установленный срок, использование учредителями привлеченных средств для оплаты своих заявленных взносов, нарушение порядка формирования уставного капитала, неудовлетворительное финансовое положение любого из учредителей в период оплаты уставного капитала являются основанием для аннулирования решения о государственной регистрации кредитной организации.

В лицензии указываются банковские операции, на проведение которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться. Лицензия выдается без ограничения сроков ее действия. В российской практике существуют следующие виды банковских лицензий: лицензия на осуществление банковских операций со средствами в рублях (без права привлечения средств физических лиц); лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады средств физических лиц); лицензия на привлечение во вклады и размещение драгоценных металлов; генеральная лицензия.

Действующие банки, ходатайствующие о расширении круга выполняемых ими операций путем получения соответствующей лицензии, должны иметь устойчивое финансовое положение, в течение последних 6 месяцев выполнять обязательные резервные требования, экономические нормативы, не иметь убытков и задолженности перед бюджетом. Для получения лицензии на привлечение во вклады и размещение драгоценных металлов банки должны иметь собственные средства (капитал) в размере, эквивалентном 5 млн ЭКЮ, лицензию на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения средств во вклады) и действовать на рынке не менее 2 лет. Для получения генеральной лицензии банк должен иметь право на выполнение всех банковских операций, располагать капиталом в размере 5 млн ЭКЮ и положительным заключением проверки подразделения инспектирования Банка России, завершенной не позднее чем за три месяца до представления документов в главное управление Банка России. Генеральная лицензия не расширяет круга выполняемых банком операций, но дает право открывать филиалы за рубежом и/или приобретать акции (доли) кредитных организаций-нерезидентов.

В России в настоящее время начался процесс децентрализации капитала, который выражается в переливе капитала из финансовых центров страны (Москвы и Санкт-Петербурга) в регионы путем открытия филиалов и представительств коммерческих банков. Филиалом кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций. Представительством кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации, представляющее ее интересы и осуществляющее их защиту. Представительство кредитной организации не имеет права осуществлять банковские операции. Причем филиалы и представительства кредитной организации не являются юридическими лицами и осуществляют свою деятельность на основании положений, утверждаемых создавшей их кредитной организацией.

Для обеспечения гарантий возврата привлекаемых банками средств граждан и компенсации потери дохода по вложенным средствам в России создан Федеральный фонд обязательного страхования вкладов. Функции и задачи этого фонда схожи с функциями и задачами Федеральной Корпорации Страхования Депозитов, функционирующей в США. Участниками Федерального фонда обязательного страхования вкладов являются Банк России и банки, привлекающие средства граждан. Кроме того, банки имеют право сами создавать фонды добровольного страхования вкладов для обеспечения возврата вкладов своим клиентам и выплаты доходов по ним. Деятельность каждой кредитной организации в России подлежит обязательной ежегодной проверке аудиторской организацией. Аудиторская организация обязана составить заключение о результатах аудиторской проверки. В данное заключение входят сведения о достоверности финансовой отчетности кредитной организации, выполнении ею обязательных нормативов, качестве управления кредитной организацией и др.

ЦБ РФ в связи с тем, что не все банки выполняют финансовые обязательства друг перед другом, перед клиентами и вкладчиками, предполагает совместно с банковским сообществом России осуществление следующих мероприятий. Во-первых, создание межбанковских институтов по управлению кризисными банками. Дело в том, что, несмотря на конкуренцию, коммерческие банки должны совместными усилиями предотвращать цепочки неплатежей, поддерживая стабильность финансовой системы России. Во-вторых, создание общенациональной системы проверки платежеспособности заемщиков, так как банки объективно нуждаются в полной и правдивой информации о потенциальных банковских и небанковских заемщиках. В-третьих, соблюдение четких правил при установлении банками взаимных корреспондентских отношений. Дело в том, что отсутствие в настоящее время унифицированных принципов заключения межбанковских корреспондентских отношений увеличивает системные риски в банковской сфере. В-четвертых, создание фондов добровольного страхования вкладов. Данное мероприятие повысит устойчивость и надежность банковской системы и будет способствовать улучшению ее имиджа в глазах населения.

По мнению ЦБ РФ, каждый коммерческий банк должен стремиться самостоятельно улучшать свою деятельность в следующих основных направлениях: внедрение стратегического планирования и подготовка стратегических бизнес-планов; укрепление структуры капитала, в том числе за счет его рекапитализации; усиление контроля за текущей ликвидностью, кредитными и другими рисками; внедрение комплексных программ подготовки кадров; обеспечение открытости а работе с населением. В этой связи ЦБ РФ считает также, что банки являются институтами особой общественной значимости, и поэтому необходимо подходить к вопросам их приватизации с особой осторожностью, учитывая необходимость соблюдения интересов государства и всего населения.

ЦБ РФ в рамках контроля за ходом выполнения совместного заявления Правительства и Центрального Банка Российской Федерации об экономической политике на 1997 г. осуществляет постоянный мониторинг процессов в основных отраслях и сферах экономики. С этой целью специалистами ЦБ РФ была разработана система расчета индекса хозяйственной активности, который позволяет проводить анализ и прогнозирование динамики производства, в том числе и в отдельных отраслях промышленности структурообразующих видов продукции и возможного ее изменения. Исходя из этого, ЦБ РФ осуществляет анализ состояния основных взаимосвязей между реальным и финансовыми секторами экономики, особенностей инфляционных процессов, что необходимо для принятия решений о неизменности или корректировке проводимой денежно-кредитной политики.

Процесс перевода экономики России на рыночные отношения характеризуется резким ростом разнообразных финансово-кредитных учреждений: коммерческих, ипотечных, сберегательных банков, валютных и фондовых бирж, инвестиционных банков, компаний, фондов, депозитариев, клиринговых центров. Эти контрагенты финансово-кредитной системы внедряются во все сферы реформируемой российской экономики.

В настоящее время наиболее прибыльными направлениями вложения капитала становятся объекты именно этой системы: коммерческие банки, фондовые биржи, инвестиционные компании и фонды, чековые фонды, страховые компании. Происходит освоение новых финансовых операций: залоговых, ипотечных, селенговых, лизинговых, фьючерсных, факторинговых сделок. Кроме того, с целью покрытия дефицита госбюджета разворачивается торговля краткосрочными государственными облигациями.

В целом по России сформировалась и действует двухуровневая банковская система. На первом уровне находится ЦБ, на втором - коммерческие банки. В рыночной экономике нормальным считается уровень в 10-50 банков на 100 тыс.человек. Россия этого пока не достигла, следовательно, можно говорить, с одной стороны, о неразвитости банковской системы, с другой - о ее чрезмерной монополизации в стране.

Коммерческие банки начинают играть все большую роль в экономике России. 80% кредитных вложений в народное хозяйство осуществляется ими.

Заметно усилилась специализация коммерческих банков. Наиболее предпочтительными специализированными областями банковской деятельности на сегодняшний день являются: операции с иностранной валютой, включая операции на международных финансовых рынках (на 1 июля 1996 г. 808 кредитных организаций имели валютную и 290 - генеральную лицензии); инвестиционная деятельность и операции с государственными ценными бумагами; операции по привлечению сбережений населения; ипотечные операции; клирингово-расчетная деятельность; операции с драгоценными металлами (101 кредитная организация получила от Банка России разрешение на проведение операций с драгметаллами).

Остальные операции занимают небольшой удельный вес в структуре банковских операций. Так; межбанковские кредиты составляли 2%, при этом они, как правило, являются скрытой формой перепродажи средств, полученных за счет централизованных ресурсов ЦБ России. К сожалению, в современной банковской практике не получили широкого распространения такие виды операций, как вложения в ценные бумаги и паи (составляют всего - 0,5-0,6% активов банков), факторинг (0,06%), лизинг, форфейтинг, трастовые операции. Кроме того, значительная часть (15-16%) ресурсов коммерческих банков находилась на корреспондентских и резервных счетах в ЦБ и в кассе самого коммерческого банка.

Коммерческие банки России являются активными и профессиональными участниками фондового рынка, они обладают квалифицированным персоналом и более значительными финансовыми возможностями по сравнению с небанковскими организациями. С июля 1991 г. для осуществления деятельности на фондовом рынке требуется приобретать лицензию ФКЦБ. Кроме того, ФКЦБ (Федеральная комиссия по ценным бумагам) выступает за внедрение американской модели деления банков на инвестиционные и коммерческие с целью снижения рисков проводимых ими неинвестиционных операций. Однако, по мнению многих аналитиков, проводить такое деление в условиях становления фондового рынка и проявления банковского интереса к нему экономически нецелесообразно.

Информационное обеспечение на фондовом рынке России осуществляется с помощью двух информационных баз: «АКМ» и «Российская торговая система». Котировки «АКМ» обновляются один раз в день и доступ к ним за определенную плату имеют практически все участники рынка. Однако многие финансовые аналитики считают, что котировки «АКМ» полностью не отражают реальной ситуации на фондовом рынке. В «Российской торговой системе» котируются около восьмидесяти компаний. Основная часть спроса на них формируется иностранными инвесторами. Сегодня, к сожалению, практически отсутствуют автоматизированные системы контроля и анализа операций на фондовом рынке. Необходимо внедрение эффективной системы контроля рисков, которая позволит оптимизировать портфели активов с учетом риска операций на разных сегментах рынка.

В настоящее время в России также отмечается слияние и присоединение российских коммерческих банков.* Как уже было отмечено выше, до 1995 г. в России преобладали экстенсивные тенденции в развитии банковской системы - быстрый рост количества коммерческих банков. После 1995 г. наблюдался обратный процесс. Неплатежеспособные и неприбыльные коммерческие банки стали уходить с финансовой «арены». К настоящему времени около 30 банков преобразованы в филиалы других банков. Заметен процесс создания и дочерних банковских структур. Присоединение - продажа активов кредитной организации, испытывающей финансовые затруднения, другой более крупной и сильной кредитной организации. При этом созданный в результате присоединения коммерческий банк может использовать возможности, клиентов, кадры, помещения присоединенного банка. Слияние - соединение активов двух и более кредитных организаций с целью объединения усилий для эффективного функционирования на финансовом рынке страны. Слияния производят, как правило, устойчивые и платежеспособные кредитные организации с целью завоевания значительной доли финансового рынка, снижения конкуренции и т.д. Банк России поддерживает процесс, при котором происходит слияние или присоединение слабоустойчивых банков с банками высокой группы надежности и хорошей репутацией.

* Прокофьева O.K. Слияние и присоединение банков // Деньги и кредит. 1996. №11. С. 50-51.

Процесс слияния и присоединения кредитных организаций стал популярным в России по ряду причин. Благодаря этому банки в состоянии решить следующие проблемы: низкий показатель достаточности капитала, снижение доходности активов банка, низкое качество кредитного портфеля, недостаточная диверсификация кредитного портфеля, риск отставания от других быстро растущих банков, отсутствие межрегиональных связей, дефицит профессионального кадрового обеспечения, получение доступа к новым рынкам, потребность в расширении ассортимента предлагаемых услуг. Перед слиянием или присоединением кредитная организация тщательным образом проводит финансовый анализ деятельности своего контрагента. Анализируется его кредитный портфель, рыночная стоимость его инвестиций и основных средств. Также оценивается пассив баланса контрагента, все обязательства, которые кредитная организация примет на себя в результате слияния или присоединения. Затем вырабатывается стратегия интеграции материальных активов обоих банков, их структур, кадровых ресурсов и методов ведения деятельности. При слияниях и присоединениях кредитных организаций документы оформляются по-разному.

При реорганизации кредитной организации в форме присоединения права и обязанности на основании передаточного акта переходят к основной кредитной организации, при реорганизации в форме слияния - к вновь возникшей в результате этого слияния кредитной организации. В российской практике были случаи, когда коммерческий банк, имеющий более расширенную лицензию, присоединялся к другому банку, имеющему лицензию с меньшими правами. В этих случаях основной кредитной организации (при присоединении) или вновь возникшей в результате слияния кредитной организации лицензия с большими правами не переоформлялась, а выдавалась автоматически. Банк России рассматривал вопрос о виде лицензии в каждом конкретном случае с соблюдением всех требований, установленных действующим законодательством.

В настоящее время широкое распространение получила точка зрения, что крупные банки сильнее и эффективней, чем мелкие и средние. Крупные банки экономят значительные средства на масштабах своей деятельности, так как известно, что при увеличении производства снижаются средние издержки на единицу продукции. Крупные банки имеют преимущество на рынках, так как легче завоевывают какой-либо сегмент рынка и предлагают более широкий перечень банковских услуг. Однако при росте банка увеличиваются и его издержки, включая так называемые косвенные: потеря контроля за филиалами и отделениями, разрастание бюрократического аппарата, расхождение руководителей банка во мнениях и т.д. В целом, мелкие и средние банки являются более гибкими на рынке, чем филиалы крупных банков. Безусловно, крупные банки наиболее активно участвуют в мероприятиях по долгосрочному кредитованию производства, создавая различные холдинги и финансово-промышленные группы (ФПГ). Для России характерно создание различных торгово-промышленных групп, где банки занимаются финансированием торговли. Банки часто сами контролируют деятельность холдингов и ФПГ, хотя иногда выполняют в них либо посреднические функции, либо сами контролируются другими участниками ФПГ.

Банковская холдинговая компания - это объединение банков и/или небанковских структур, владеющих пакетом акций в активах других банков, кредитных учреждений, а также небанковских фирм или компаний и осуществляющих контроль и управление портфелем ценных бумаг филиалов, дочерних банков или компаний. Те есть банковские холдинговые компании владеют долями в совокупных активах приобретаемых ими банков и других кредитных учреждений. В США на долю активов банковских холдингов приходится около 90% совокупных активов всех кредитных учреждений страны. Некоторые банки участвуют собственным капиталом в промышленных, торговых и посреднических организациях. При этом банки стремятся приобретать предприятия, связанные едиными технологическими цепочками с широкими экспортными возможностями.

Как уже отмечалось, последнее время характеризуется активными попытками коммерческих банков преодолеть трудности с помощью различных форм интеграции. Растет взаимное участие в капиталах. Крупные банки покупают пакеты акций других коммерческих банков. Возникают неформальные банковские объединения, такие, как «Клуб Надежность», с целью заключения картельных соглашений для совместных действий на рынке. Таким образом, создание финансово-промышленных групп и холдинговых компаний с участием банковского капитала часто преследует цель монополизации экономики и снижения конкуренции.

Большое значение в современных условиях в российской экономике играет участие коммерческих банков в процессах образования финансово-промышленных групп.* К началу 1997 г. число таких групп, внесенных в государственный реестр, достигло 60. Они объединили свыше 500 предприятий, более 90 финансово-кредитных учреждений. Из 18 млн человек, работающих в промышленности, 3 млн - или каждый шестой - заняты в ФПГ.

* Любимцев Ю И., Орлов А.К., Павлова Л.И., Сильвестров С.Н. Финансовые проблемы стабилизации российской экономики. М.: Информполиграф, 1996. 223 с.; Макаревич Л.Н. Банки в финансово-промышленных группах // Деньги и кредит. 1996. №11. С. 63-69.

Интеграция промышленного и банковского капитала пока остается не очень высокой, однако показатель количества ФПГ и капитала, задействованного в них, неуклонно растет с каждым годом. Многие финпромгруппы управляются самими банками, которые владеют (через свои дочерние структуры) контрольными пакетами входящих в финпромгруппы предприятий, фирм и компаний. Коммерческие банки участвуют и управляют в ФПГ по-разному: портфельное финансирование, управление финансами корпораций, управление проектами, лизинг, венчурное финансирование.

Портфельное финансирование финпромгрупп коммерческими банками становится наиболее распространенным и актуальным в России. Портфельные инвестиции - это долгосрочные вложения капитала с целью получения прибыли, но данная категория инвестиций не обеспечивает инвестору контроль над деятельностью предприятия, в отличие от прямых инвестиций. Многие инвесторы (банки) рассматривают портфельные инвестиции менее рискованной формой, чем прямое инвестирование ФПГ. Часто при портфельном финансировании кредитная организация скупает акции промышленного предприятия на средства иностранного инвестора на условиях андеррайтинга. Кроме того, российские предприятия сами предлагают коммерческим банкам с хорошей репутацией разместить их акции среди иностранных инвесторов. Предприятия осознают, что хорошая репутация коммерческого банка распространяется автоматически и на размещаемые им акции, и на самого эмитента этих акций (российское предприятие). Коммерческие банки представляют ФПГ также депозитарные, трастовые, регистрационные, расчетно-клиринговые и консультационные услуги. Коммерческие банки обладают целой сетью филиалов и дочерних предприятий, кадровыми и финансовыми ресурсами, что может быть в максимальной степени использовано финпромгруппой.

ФПГ начали использовать в последнее время и такую форму инвестиций, как секьюритизация активов. В этом случае активы ФПГ оформляются в виде ценных бумаг и размещаются на рынке через коммерческие банки. В качестве активов в этом случае выступают выкупленная банком экспортная выручка, сумма платежных требований, обязательства по ссудам, недвижимость, ссуды под залог недвижимости и т.д. Открывается также и перспектива для российских ФПГ с точки зрения размещения их ценных бумаг на ведущих западных фондовых биржах. Однако для этого требуется оформить отчетность ФПГ по мировым стандартам, осуществить аудиторскую проверку ФПГ за последние три года, иметь надежную репутацию как финпромгруппе, так и коммерческому банку, размещающему ее ценные бумаги.

Управление финансами корпораций включает в себя комплекс операций коммерческого банка с финансовыми ресурсами ФПГ. Это: расчетно-кассовое обслуживание, операции с денежной наличностью, поддержание определенного уровня ликвидности ФПГ, составление финансовой и налоговой отчетности ФПГ, финансовое консультирование, программное обслуживание, составление графика потребностей в финансовых ресурсах, анализ эффективности намечаемых предприятием капитальных вложений, краткосрочное вложение в ценные бумаги финансовых излишков ФПГ, финансовое планирование, анализ эффективности полученных ссуд и т.д. Очень часто ФПГ переходит на полное обслуживание коммерческого банка, передавая последнему право оперировать активами ФПГ. Часто управление финансами корпораций принимает форму денежного траста (доверительного управления имуществом финпромгруппы).

В процессе управления проектами как формы участия коммерческого банка в ФПГ банк полностью берет на себя инициативу по управлению совместным проектом. Это не только долгосрочное кредитование производства, но и работа по обслуживанию инвестируемой программы: от ее первого этапа до последнего. Коммерческий банк в этом случае вместе с предприятием выбирает объект инвестирования, проводит его финансовую и экономическую оценку, разрабатывает соответствующий бизнес-план, составляет подробный маркетинговый план. При составлении плана финансирования проекта банк сравнивает свои финансовые возможности с требуемыми для успешного завершения проекта. В случае недостатка финансовых средств коммерческий банк рассматривает возможность получения дополнительных кредитных ресурсов на финансовом рынке или возможность дополнительной эмиссии ценных бумаг. Хотя всегда предпочтительным источником инвестиций остается эмиссия ценных бумаг, которая также организуется коммерческим банком. Банк рассматривает также возможность финансирования не в денежной форме. Это финансирование в виде необходимого оборудования, ноу-хау, права пользования природными ресурсами. Здесь очень важно правильно оценить эффективность такого финансирования по сравнению с денежным вложением средств. Очень часто уже на стадии завершения проекта возникает необходимость в дополнительных финансовых ресурсах. В этом случае банк рассматривает возможности выпуска облигаций, векселей, лизинга, государственных инвестиций и др.

В России коммерческие банки при управлении проектами предпочтение отдают проектам экспортного производства, а также производствам, в которых коммерческому банку принадлежит контрольный пакет акций. В качестве обеспечения выданных для осуществления проекта кредитов банки требуют размещения у себя соответствующего валютного или рублевого депозита, лимита по расчетному счету заемщика, надежных гарантий, надежного залога, страхования обеспечения кредита, переуступки в свою пользу прав получения и распоряжения выручкой ФПГ.

В США на долю лизинга приходится около трети капиталовложений в оборудование. Лизинг в развитых странах рассматривается многими коммерческими банками как один из самых прибыльных и надежных способов инвестирования. При лизинге реальным собственником арендуемого имущества является лизингодатель (коммерческий банк), поэтому лизингодатель рискует лишь суммой амортизационного износа и процентов за пользование имуществом (лизинговые платежи). По сравнению с самим арендуемым имуществом это довольно небольшая сумма и практически под нее можно легко получить надежные гарантии. По истечении срока договора предприятие может выкупить имущество по балансовой, остаточной стоимости, а иногда получить даром. За рубежом в некоторых ведущих мировых компаниях до 80%, а иногда и до 100% реализуемой продукции производится на арендуемом оборудовании. Кроме того, производитель может рассчитываться с кредитной организацией и произведенной продукцией.

Венчурный бизнес - предпринимательская деятельность небольшой творческой группы новаторов во главе с каким-либо изобретателем, получающей доход на основе разработки новой рискованной темы исследования. Различают «внутренние венчуры», получающие заранее обусловленный доход от фирмы, составной частью которой они являются, и «венчурные фирмы», действующие как самостоятельная корпорация, рассчитывающая на покупку своих результатов другими корпорациями. Венчурный бизнес характерен для высоких технологий, новых исследовательских и внедренческих программ, отдача от которых не гарантирована. Коммерческие банки финансируют создание и деятельность венчурных групп в ФПГ. Россия богата высокопрофессиональными специалистами, необходимыми для успешного функционирования венчурного бизнеса. Как правило, участники венчурной группы (разработчики технологии) приобретают не более одного процента так называемого уставного капитала венчурной группы, остальные 99% финансируются за счет кредитно-финансовых организаций или производственных предприятий. Члены венчурной группы получают затем около 20% итоговой прибыли проекта. Таким образом, коммерческие банки, финансируя венчурные группы, рискуют лишь незначительной долей своего капитала, зато могут получить доходы, которые во много раз превышают обычные. Очень часто венчурные группы в ходе разработки технологии требуют второго и третьего дополнительного финансирования. В среднем по статистике из 10-15 венчурных фирм только одна добивается крупного успеха. Около 15% венчурных фирм разваливаются, 25% удерживаются «на плаву», но работают с убытками, 30% фактически не приносят прибыли, оставшиеся 30% приносят прибыль, причем 5% из них - сверхприбыль, когда соотношение вложенных и полученных средств достигает 1:10, 1:100 и более раз. Рост венчурного предпринимательства в России невозможен без соответствующей поддержки со стороны финансовых институтов и государственных структур.

В России наиболее развиты финансовые отношения с промышленной клиентурой у Промрадтехбанка (преимущественно с предприятиями ВПК), Промстройбанка, «Российского кредита» (его холдинг входит в структуру банка и контролирует десятки крупнейших предприятий страны, преимущественно добывающей и перерабатывающей промышленности), ТОКОбанка, Мосбизнесбанка, Инкомбанка и других ведущих банков страны. Ряд коммерческих банков активно подключились к созданию ФПГ, часть из которых - вроде «Газпрома», РАО ЕЭС и других - постепенно превращаются в транснациональные. Здесь банки выступают в роли инвесторов и кредиторов, осуществляя финансирование в различных формах не только оборотных средств, но и основных фондов предприятия.

ТЭПКО-банк стал осью холдинга «ТЭПКО-М», в который входят более 30 коммерческих структур, в том числе 6 коммерческих банков, торговый дом, инвестиционные и коммерческие компании, инжиниринговая, аудиторская, консалтинговая фирмы. У ФПГ есть свои представительства в республиках СНГ, а также в США, ФРГ, Швейцарии, Венгрии и Сингапуре.

Московский индустриальный банк - основа ФПГ «Нефтеком», контролирующей примерно 30% производства оборудования для нефтегазодо-бывающей и нефтеперерабатывающей отраслей СНГ.

Свыше 30 компаний входит в холдинг «Инкомбанка». ФПГ специализируется на инвестициях в промышленность, в том числе в ВПК, а также в торговлю, страхование, проводит операции на рынке ценных бумаг и недвижимости, осуществляет трастовые операции и т.д. Существует множество примеров создания подобных финансово-промышленных групп в России.

Организация финансово-промышленных групп не только увеличивает капиталообразование и массу долгосрочных финансовых вложений, но и концентрирует необходимые финансовые средства для сырьевых и добывающих отраслей с большими экспортными возможностями, а следовательно, высокой окупаемостью проектов. Банковский капитал устремился и в другие отрасли с высоким экспортным потенциалом.

С развитием кредитных отношений в России коммерческие банки стали расширять перечень предлагаемых кредитных услуг, предоставляя своим клиентам новые для России виды кредитов (см. табл. 11).

Таблица 11