Применение Теории Ганна в системах торговли - Джеймс Хьержик

.pdf

ПОСТРОЕНИЕ 53

ПОСТРОЕНИЕ

Для правильного построения графика малой тенденции необходимо следующее: график баров, данные о цене и времени, красная ручка, зеленая ручка, черная ручка и линейка. Черная ручка нужна для обновления графика, зеленая - для обозначения восходящего движения линии тренда, красная - для обозначения нисходящего движения линии тренда. Так как неуверенно нанесенная линия может быть неправильно истолкована, то для нанесения четких и точных линий применяется линейка. Данные о цене и времени используются для подтверждения точного обозначения максимума и минимума, так как расчеты, сделанные "на глаз", могут привести к неправильным обозначениям, которые тоже крайне неблагоприятно могут повлиять на результаты анализа.

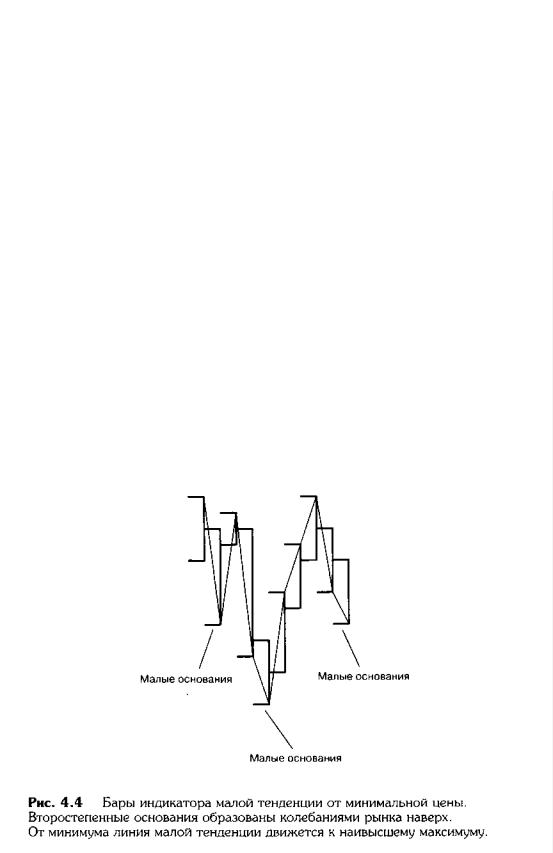

График малой тенденции (рис. 4.4) лучше всего начинать с первого бара торгуемого контракта, потому что к тому времени, как дойдет очередь до анализа этого контракта, он начнет активно торговаться на рынке,

ау аналитика к этому моменту будут построены уже все малые колебания,

атакже приобретена ценная информация о цене и времени, начиная с момента нанесения на график всей динамики. Этот график является "отпечатками пальцев" рынка, потому что каждый индивидуальный рынок имеет свои уникальные модели, содержащиеся в едином графике, с помощью которого можно идентифицировать рынок. Вот почему важно поддерживать точные данные.

54 ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ

Малая тенденция и месячный график от минимальной цены

На месячном графике начинайте построение индикатора с первого месяца торговли. Затем каждый месяц просто следуйте движению рынка. Если от минимальной цены рынок образовал движение к вершине, создав максимум, используйте зеленую ручку для проведения линии малой тенденции, простирающейся вверх от минимума, находящегося на один бар назад, до максимума текущего бара. В этом случае минимум, что находится одним баром назад, становится малым основанием, или - второстепенным низом. Каждый месяц, когда рынок образует последующую вершину - максимум, ведите линию малой тенденции вверх, к достигнутой им максимальной цене. Продолжайте вести линию малой тенденции от максимума

кмаксимуму, пока рынок не образует локальный наименьший минимум.

Вэтом случае используйте красную ручку для нанесения линии малой тенденции вниз от одного бара, который находится позади максимума, к минимуму текущего бара. Тогда максимум, что размещен на один бар назад, становится малой вершиной. Каждый месяц, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенден-

ции вниз, к вновь достигнутой минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму до тех пор, пока рынок не образует локальную наибольшую вершину.

Малая тенденция и месячный график от максимальной цены

На месячном графике (рис. 4.5) начинайте строить индикатор с первого месяца торговли, затем каждый месяц просто следуйте движению рынка. Если от максимальной цены рынок образовал наименьший минимум, используйте красную ручку для проведения линии малой тенденции вниз от вершины того бара, который находится позади на один бар, до минимума текущего бара. Тогда максимум, что расположен на один бар назад, становится малой вершиной. Каждый месяц, когда рынок образует последующий наименьший минимум, ведите линию малой тенденции вниз, к вновь достигнутой минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму, пока рынок не образует локальный наибольший максимум. В этом случае используйте зеленую ручку для нанесения линии малой тенденции, проводимой вверх от бара, что находится на один позади минимума, к максимуму текущего бара. Тогда минимум, который расположен на один бар назад, становится малым основанием. Каждый месяц, когда рынок образует последующий наибольший максимум, ведите линию малой тенденции вверх, к вновь достигнутой максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму до тех пор, пока рынок не образует наименьший минимум.

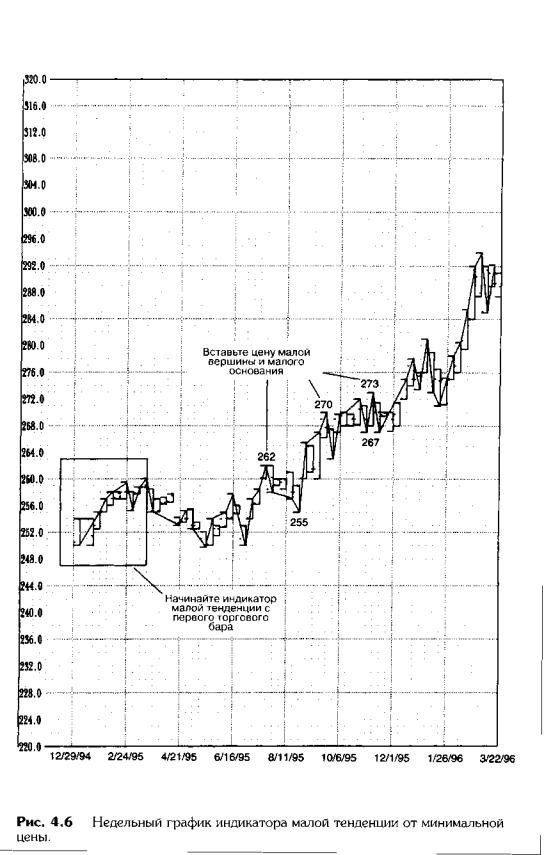

Малая тенденция и недельный график от минимальной цены

На недельном графике (рис. 4.6) начинайте строить индикатор с первой недели торговли. Затем каждую неделю просто следуйте движению рын-

ПОСТРОЕНИЕ 55

56 ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ

ПОСТРОЕНИЕ 57

ка. Если, оттолкнувшись от минимальной цены, рынок образовал локальный наибольший максимум, то используйте зеленую ручку для проведения линии малой тенденции вверх от минимума, который был зафиксирован одним баром раньше, до максимума текущего бара. Тогда минимум, что был один бар назад, становится малым основанием. Каждую неделю, когда рынок образует последующий наибольший максимум, продолжайте вести линию малой тенденции наверх, к достигнутой рынком максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму, пока рынок не образует локальный наименьший минимум. В этом случае используйте красную ручку для нанесения линии малой тенденции вниз, ведя ее от одного бара позади максимума, к минимуму текущего бара. Тогда максимум, который находится на предыдущем баре, становится малой вершиной. Каждую неделю, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к достигнутой рынком минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму до тех пор, пока рынок не образуетнаивысшиймаксимум.

Малая тенденция и недельный график от максимальной цены

На недельном графике начинайте строить индикатор с первой недели торговли. Затем каждую неделю просто следуйте движению рынка. Если после достижения максимальной цены рынок образовал локальный наименьший минимум, то используйте красную ручку для нанесения линии малой тенденции, ведя ее вниз от максимума, что находится один бар назад, до минимума текущего бара. Тогда этот максимум, что находится одним баром раньше, становится малой вершиной. Каждую неделю, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к достигнутой минимальной цене. Продолжайте вести линию малой тенденции от минимума к минимуму до тех пор, пока рынок не образует наибольший максимум. В этом случае используйте зеленую ручку для нанесения линии малой тенденции вверх, начиная от минимума того бара, что на один позади, к максимуму текущего бара. Тогда минимум, который находится одним баром назад, становится малым основанием. Каждую неделю, когда рынок образует последующий наибольший максимум, продолжайте вести линию малой тенденции вверх к достигнутой максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму до тех пор, пока рынок не образует локальный наименьший минимум.

Малая тенденция и дневной график от минимальной цены

Принимаясь за дневной график, начинайте строить индикатор от первого дня торговли, а затем каждый день просто следуйте движению рынка. Если от минимальной цены рынок образовал локальный наибольший максимум, используйте зеленую ручку для проведения линии малой тенденции вверх, с минимума предыдущего бара до максимума текущего бара. Тогда

58 ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ

минимум предыдущего бара становится малым основанием. Каждый день, когда рынок образует последующий наибольший максимум, продолжайте вести линию малой тенденции наверх к достигнутой максимальной цене. Ведите линию малой тенденции от максимума к максимуму до тех пор, пока рынок не образует локальный наименьший минимум. В этом случае используйте красную ручку для нанесения линии малой тенденции вниз, начиная от максимума предыдущего бара к минимуму текущего бара. Тогда максимум на предыдущем баре становится малой вершиной. Каждый день, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к достигнутой минимальной цене. Ведите линию малой тенденции от минимума к минимуму до той поры, пока рынок не образует наивысший максимум.

Малая тенденция и дневной график от максимальной цены

Работая с дневным графиком, стройте индикатор, начиная с первого дня торговли. Затем каждый день просто следуйте движению рынка. Если от максимальной цены рынок образовал локальный наименьший минимум, используйте красную ручку для проведения линии малой тенденции вниз от максимума, который на один бар позади, до минимума текущего бара. Тогда максимум, что находится на этом предыдущем баре, становится малой вершиной. Каждый день, когда рынок образует последующий наименьший минимум, продолжайте вести линию малой тенденции вниз, к достигнутой минимальной цене. Продолжайте наносить линию малой тенденции от минимума к минимуму, пока рынок не образует локальный наивысший максимум. В этом случае используйте зеленую ручку для нанесения линии малой тенденции, ведя ее вверх от минимума предыдущего бара к максимуму текущего бара. Тогда минимум предыдущего бара становится малым основанием. Каждый день, когда рынок образует последующую наибольшую вершину, ведите линию малой тенденции вверх, к достигнутой новой максимальной цене. Продолжайте вести линию малой тенденции от максимума к максимуму до той поры, пока рынок не образует наименьший минимум.

Итак, мы выяснили, как начинать построение графика индикатора малой тенденции. Продолжайте строить месячные, недельные и дневные графики вплоть до дня текущего рынка. После обозначения каждого малого колебания записывайте над малыми вершинами цены и даты появления. То же самое проделывайте с малыми основаниями, но записывайте цены и даты появления уже внизу - под малыми основаниями.

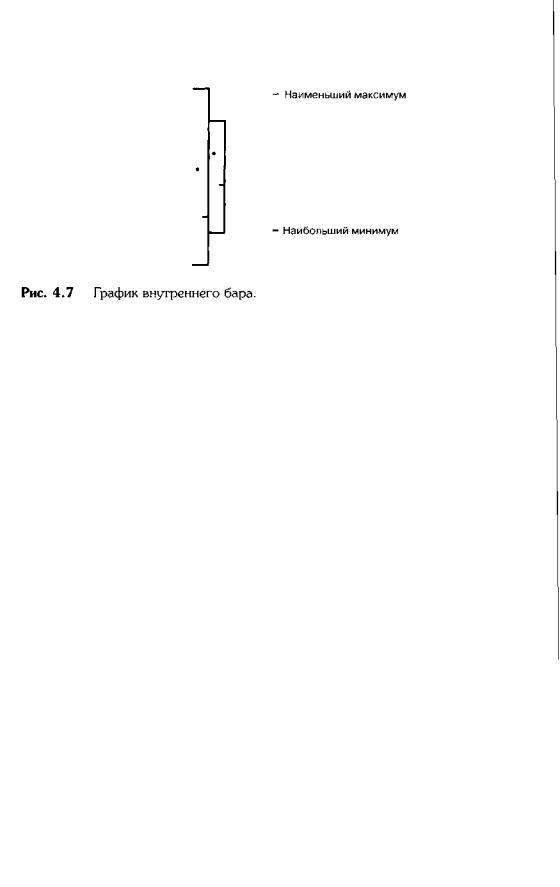

Внутренний бар

Необходимо отметить тот важный факт, что при отслеживании малых колебаний рынка появляются внутренние и внешние движения. Поскольку эта графическая модель остается всегда правильной для всех временных периодов (месяца, недели, дня), то мы ссылаемся на нее как на внутренний бар (рис. 4.7). Внутренний бар появляется, когда максимум ниже пре-

ПОСТРОЕНИЕ 59

дыдущего, а также когда минимум выше предыдущего. При построении графика малых колебаний рынка мы не придаем значения внутреннему бару, а ожидаем появления торгового диапазона последующего бара. Чтобы определить, будет ли линия малой тенденции развиваться наверх или же пойдет вниз, мы, игнорируя внутренний бар, рассматриваем предыдущий бар. Этот бар известен как последний активный бар. Если линия тенденции двигалась вверх до внутреннего бара, а текущий рыночный подъем выходит вверх над максимумом последнего активного бара, то линия малой тенденции движется наверх. Если линия тенденции двигалась вверх вплоть до внутреннего бара, а рынок продвигается вниз под минимумом последнего активного бара, то линия малой тенденции движется вниз. Если линия тенденции двигалась вниз до внутреннего бара и прорыв выходит над минимумом последнего активного бара, то линия малой тенденции продолжает двигаться вниз. Если линия тенденции двигалась вниз до внутреннего бара, а рынок начинает движение над максимумом последнего активного бара, то линия малой тенденции теперь следует этому движению наверх. Короче говоря, трейдер не придает значения внутреннему бару и ориентируется на последний активный бар, чтобы обнаружить направление движения линии малой тенденции.

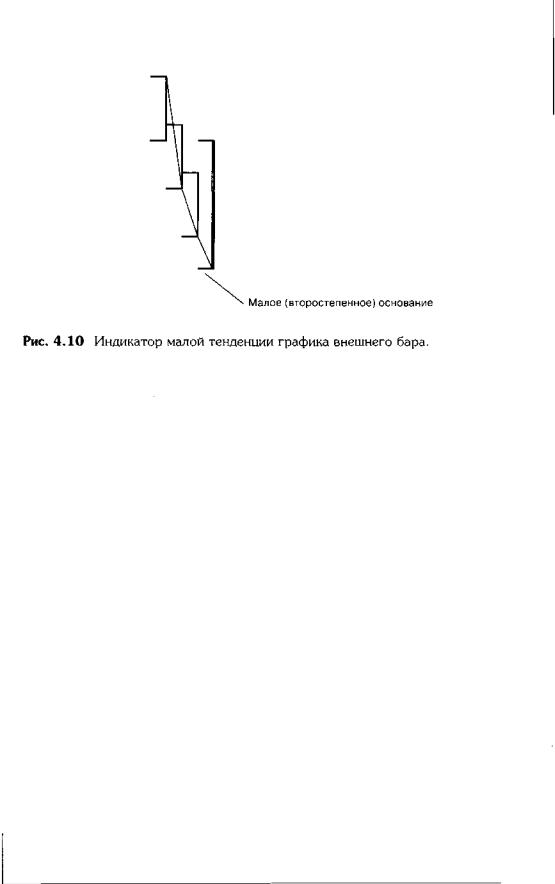

Внешний бар

Период внешнего бара (рис. 4.8) возникает, когда максимум текущего периода времени размещен выше, чем в предыдущий период, а также, когда минимум настоящего периода времени находится ниже, чем в предыдущий период. В отличие от ситуации с внутренним баром, порядок появления максимума и минимума на дневном баре, характеризующемся внешним движением, является решающим моментом, поэтому его следует особо отметить. Если линия малой тенденции продвигается вверх и первое дневное движение наружу направлено к максимуму, тогда линия малой тенденции движется вверх к максимуму, а затем вниз, к минимуму того же самого бара (рис. 4.9). Если линия малой тенденции движется вверх и пер-

60 ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ

вое дневное движение вовне направлено к минимуму, то линия малой тенденции движется вниз к минимуму, а затем вверх - к максимуму (рис. 4.10). Еще: если линия малой тенденции движется вниз и первое дневное движение наружу направлено к максимуму, то линия малой тенденции движется к максимуму, а затем к минимуму. И, наконец, если линия малой тенденции движется вниз и первое дневное движение вовне направлено к минимуму, то линия малой тенденции движется вниз, к минимуму, а затем - вверх, кмаксимуму.

Очень важно, чтобы порядок возникновения максимума и минимума дневного внешнего движения был записан правильно, потому что либо рынок продолжает тенденцию, либо трейдер будет вынужден продвигать стоп к новому уровню. Когда тестирование индикатора малой тенденции по историческим данным, а также порядок достижения цен диапазона внешнего дня не могут быть подтверждены, то безопаснее согласиться с тем, что цена, ближайшая к открытию, появляется первой, а цена, находящаяся ближе к закрытию, фиксируется последней.

СТОП-ОРДЕРА 61

СТОП-ОРДЕРА

Стоп-ордера рассматриваются ниже более подробно на конкретных примерах. Здесь мы приводим общее правило, которого рекомендуется придерживаться: стоп-ордера размещаются под второстепенными основаниями (рис.4.11), а также над второстепенными вершинами. Потому, что малая тенденция изменится, когда рынок достигнет стоп-ордера.Однако, стоп-ордер, размещенный под минимумом и над максимумом, чаще всего активизируется без особой причины, просто выводя трейдера из рынка и лишая его, тем самым, возможности успешно продолжать торговлю. Другая, более основательная причина, почему, несмотря на его популярность, такого способа размещения стоп-ордера нужно избегать, состоит в том, что трейдер, на самом деле, просто размещает стоп внутри обычного колебания рынка. Используя график малой тенденции для входа в рынок, никогда не рассматривайте возможность размещения стопа на определенной долларовой сумме, поскольку почти всегда такая защитная остановка будет "заполнена" рынком при нормальном течении торговли.

В реальности, рынок подсказывает, где надо разместить защитные остановки. То есть, действительно верные точки стоп-ордеров "размещаются" самим рынком. Заранее и верно построенный, а также хорошо изученный график колебаний второстепенных движений поможет трейдеру определить, создает ли выбранный им рынок такие ценовые колебания, которые он может себе позволить. Если размеры капитала не позволяют трейдеру выполнить стоп-ордер, ему стоит отложить торговлю на этом специфическом рынке и попытаться найти другой, соответствующий его капиталу.

Ценовые уровни, на которых торгуется рынок, часто определяют величину колебания и, в конечном счете, величину стоп-ордера. Например, рынки, торгуемые ближе к максимуму, имеют более широкий размах коле-

62 ГРАФИКИ ИНДИКАТОРА МАЛОЙ ТЕНДЕНЦИИ