Применение Теории Ганна в системах торговли - Джеймс Хьержик

.pdf

СИГНАЛЬНЫЕ ВЕРШИНЫ И СИГНАЛЬНЫЕ ОСНОВАНИЯ 135

чем он подтвердит наличие сигнальной вершины, продемонстрировав завершенный и истинный прорыв вниз.

Вариации, которые могут наблюдаться в формации сигнальной вершины, способны привести к различным исходам. Например, обычно ориентируются на закрытие, происходящее ниже средней точки оцениваемого периода, но известны и другие варианты фильтрования мощности этого сигнала. Скажем, если рынок закрылся ниже на 25% или 10% относительно средней точки дневного диапазона. Для того, чтобы сделать этот сигнал более надежным для прогнозирования основных вершин, за ним нужно наблюдать, а также тестировать его, используя, например, такую программу, как SuperCharts или MetaStock.

Индикаторы времени тоже могут быть усилены. Помимо наблюдения за продолжительностью подъема с точки зрения цены, можно сравнить сигнальные вершины, которые появлялись, благодаря наличию циклов или сезонных изменений. Анализ цены также может быть отфильтрован путем наблюдения и тестирования сигнальных вершин, появляющихся на исторически значимых ценовых уровнях, точках основной процентной коррекции и основных формациях углов Ганна.

Несмотря на то, что сигнальные вершины в действительности не изменяют тенденцию вниз механически, трейдеры часто торгуют против тенденции при возникновении такой ситуации или хотя бы похожей на нее. Используя этот сигнал в исследовании рынка, многие достаточно уверенно входят в краткосрочную позицию против тенденции, начиная продавать еще до появления сигнальной вершины. Это часто связано с риском больших денежных потерь, потому что приходится идти против тенденции и стоп-лосс должен быть размещен чуть выше сигнальной вершины, которая способна образоваться потенциально, но еще не получила должного подтверждения.

Дополнительная стратегия, используемая для инициации или добавления коротких позиций и осуществляемая против текущей тенденции, - это продажа на 50% коррекции от первого движения вниз после фиксации и образования сигнальной вершины. Это движение будет развиваться один или два дня и представляет собой наиболее общую торговую модель. Эта стратегия может также ограничиться лишь 33% коррекции либо, напротив, увеличить ее величину до 67%. В сочетании с предыдущими основными вершинами, точками равновесия или углами Ганна, продажа в ситуации коррекции может образовать основные точки входа и выхода, которые в состоянии развернуть рынок или даже переломить тенденцию, направив ее вниз.

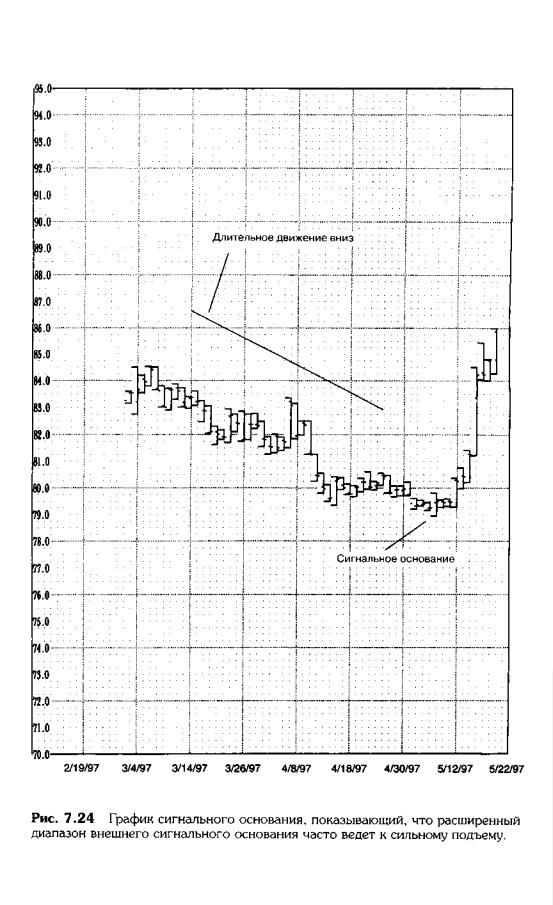

Сигнальное основание

Сигнальное основание (рис. 7.23) может быть идентифицировано по следующим признакам: после длительного, с точки зрения цены и времени, движения вниз рынок образует наименьший минимум за весь предшествующий период времени, более высокое закрытие, закрытие выше средней точки оцениваемого временного периода, а также закрытие выше от-

136 ИСКЛЮЧЕНИЕ ИЗ ПРАВИЛ ДЛЯ ИНДИКАТОРА ТЕНДЕНЦИЙ

СИГНАЛЬНЫЕ ВЕРШИНЫ И СИГНАЛЬНЫЕ ОСНОВАНИЯ 137

138 ИСКЛЮЧЕНИЕ ИЗ ПРАВИЛ ДЛЯ ИНДИКАТОРА ТЕНДЕНЦИЙ

крытия. Если все это происходит в действительности, значит рынок образовал основание и тенденция готовится развернуться вверх.

Сигнальное основание является одним из самых мощных индикаторов образования главного основания. Обычно оно возникает на исторических основаниях или рядом с ними и часто становится минимумом, который достигается торгуемым контрактом. Вот почему очень важно отражать эти основания на графике и рассматривать в ряду всех исторических оснований товарного рынка. Как уже было сказано, все это выполняется при использовании годового, квартального, месячного и недельного графиков с переходящими друг в друга контрактами с одним и тем же месяцем. В большинстве случаев, эти графики начинают активно «работать» после того, как рынок пережил сильный вертикальный спад и торговля находится в зоне, которая еще не идентифицирована как поддержка на текущем активном графике. Другими словами, такой тип основания чаще всего возникает вслед за прорывом, который выходит вниз ниже минимума старого контракта и образует минимум для нового контракта.

Самого по себе наличия этого сигнала обычно недостаточно для инициации покупок, потому что при этом не обязательно возникает действительный подъем и нисходящая тенденция опять возобновляется. Вырывающийся наверх подъем необходим, так как подтверждает образование сигнального основания. Сигнальное основание часто называют еще основанием разворота цены закрытия или основанием ключевого разворота,

но эти термины не так определенны. Это верно также и в отношении ссылок на закрытие выше средней точки дня, закрытие выше открытия либо резкого всплеска наверх. Или же длительного движения вниз в цене и по времени. Для того, чтобы понять значимость сигнального основания, нам необходимо разбить его на компоненты.

Длительное движение в цене - важная часть в определении значимости сигнального основания. Этот тип сигнала должен появляться после сильного ценового спада. Как уже говорилось, необходимо вести записи величины спадов в отношении цены, потому что рынок их часто повторяет. Изучайте прошлые данные для того, чтобы увидеть, равноценен или превышает текущий спад предыдущий в момент появления сигнального основания. Знание исторических данных серьезно помогает предвидеть появление сигнального основания дня. Помимо изучения величины ценовых колебаний, трейдеру следует знать, достиг ли рынок действительно исторически низких ценовых уровней.

Длительное движение во времени также является важным признаком предстоящего появления дневного сигнального основания дня. Как уже говорилось, время играет важнейшую роль в определении изменения тенденции или формирования основания. Таким образом, история рыночных временных спадов, а именно - исторические данные графика колебаний, такие как протяженность от оснований до вершин и от оснований до оснований, является важной информацией для определения времени и места появления истинного сигнального основания. Если рынок достигает критического уровня колебания с точки зрения времени, которое остановило спад, то можно ожидать формирования сигнального основания.

СИГНАЛЬНЫЕ ВЕРШИНЫ И СИГНАЛЬНЫЕ ОСНОВАНИЯ 139

Наименьший минимум и более высокое закрытие появляются достаточно часто, даже в середине мощного спада. В отсутствие длительного движения в цене или времени и подъема в виде всплеска эта модель может подать ложный сигнал нахождения рынка в основании. Исследования показывают, что эта модель "не работает" только в том случае, если рынок не смог выполнить, по крайне мере, одно из каких-либо следующих условий: равновесие ценового колебания, равновесие временного колебания, выход наверх с разрывом относительно предыдущей ценовой зоны в последующем временном периоде.

Итак, разворот наверх появляется после длительного, с точки зрения цены и времени, движения вниз, наличия наименьшего минимума, более высокого закрытия и выхода в более высокую ценовую зону с каким-либо разрывом в следующем периоде времени. Однако, эти сигналы могут иметь различную степень мощности. К примеру, рынок может отвечать всем вышеперечисленным условиям, но закрыться выше средней точки дня и не выше цены открытия.Если самое совершенное сигнальное основание называется трехсигнальным основанием, то совпадение условий: наименьший минимум и более высокое закрытие с закрытием только лишь над средней точкой дня или только выше цены открытия - называют двухсигнальнымоснованием.

Основания с таким типом формации следует специально изучать для того, чтобы уверенно определять истинную силу сигналов, предвещающих образование сигнального основания. То же самое относится и к дням сигнального основания, которые закрываются выше: над ценой открытия, но не над средней точкой дня.

Ниже приводятся варианты сигнальных оснований в порядке убывания их мощности. Они предполагают наличие длительного, с точки зрения цены и времени, предыдущего спада:

1.Наименьший минимум и более высокая цена закрытия, закрытие выше открытия и закрытие выше средней точки дня.

2.Наименьший минимум, более высокая цена закрытия и закрытие выше средней точки дня.

3.Наименьший минимум и более высокая цена закрытия, а также

закрытие выше открытия.

4.Наименьший минимум и более высокая цена закрытия.

Главное, на что следует обратить внимание, - это наименьший минимум и более высокая цена закрытия, которая следует за длительным движением вниз с точки зрения цены и времени, а также подъемом в виде "всплеска". Уровень мощности основания должен определяться вне зависимости от того, где находится закрытие: над средней точкой дня и/или выше открытия. Записи о том, как было сформировано главное основание, должны вестись обязательно. К ним следует обращаться, чтобы определить мощность и надежность предстоящего подъема.

Следует также помнить, что сам по себе этот сигнал относительно возникновения основания рынка автоматически не изменит тенденцию, направив ее вверх. Он лишь временно "заморозит", затормозит рынок и соз-

140 ИСКЛЮЧЕНИЕ ИЗ ПРАВИЛ ДЛЯ ИНДИКАТОРА ТЕНДЕНЦИЙ

даст ситуацию его готовности к новому падению вниз. Этот спад не является изменением тенденции, хотя и может реально привести к нему. Следует вести учет для определения того, насколько проникновение максимума цен во время образования сигнального основания необходимо для подтверждения истинности сигнального основания. Количество пунктов, которое требуется для действительного выхода наверх, сильно варьируется рынком и должно быть известно для того, чтобы избежать следования ложным сигналам к покупке.

При использовании индикаторов тенденции для входа или выхода из рынка, трейдерам следует перемещать стопы (на покупку) вниз: от позиции над вершинами колебаний к позициям, находящимся непосредственно над максимумом бара сигнального основания, чтобы зафиксировать любую прибыль и выйти из рынка прежде, чем он подтвердит образование сигнального основания с завершенным подъемом.

Вариации формаций сигнального основания могут привести к различным итогам. Например, при ориентации на закрытие выше средней точки периода, можно использовать фильтрование мощности этого сигнала. Скажем, определив условия: закрытие рынка выше 25%, либо 10% от середины дневного диапазона цен. Для того, чтобы сделать этот сигнал более полезным в прогнозировании главных оснований, за ним нужно на: блюдать, а также тестировать его, используя, например, такую программу, как SuperCharts или Metastock.

Индикаторы времени тоже могут быть некоторым образом усилены. Кроме наблюдения за продолжительностью спада с точки зрения цены, трейдер может сравнить появляющиеся сигнальные основания в плане цикличности и сезонности. То есть, по фактору времени. Анализ цены может быть отфильтрован также путем наблюдения и тестирования сигнальных оснований, появляющихся на исторически значимых ценовых уровнях, точках основной процентной коррекции и формациях основных углов Ганна.

Несмотря на то, что сигнальные основания не изменяют тенденцию, автоматически разворачивая ее вверх, трейдеры могут входить и против тенденции. Особенно те, кто ограничиваются в исследовании рынка только этим первичным сигналом. Они могут входить в краткосрочную позицию против тенденции, покупая еще до появления сигнального основания. Однако это связано с риском больших денежных потерь,поскольку при торговле против тенденции стоп-лосс должен быть размещен достаточно близко - непосредственно под сигнальным основанием.

Возможная стратегия при покупке против тенденции - это занятие длинной позиции на 50% коррекции от первого движения вверх от сигнального основания. Это движение будет развиваться один или два дня. В то же время, она является наиболее общей торговой моделью. Эта стратегия может изменяться и ограничиваться только 33% коррекции, либо, наоборот - расширяться до 67% коррекции. В сочетании с предыдущими главными основаниями, точками равновесия и углами Ганна, продажа и покупка на коррекции может образовать основные точки входа и выхода, которые в состоянии развернуть рынок в любую из сторон: продол-

ДРУГИЕ ВАЖНЫЕ ФОРМАЦИИ 141

жить главную, предыдущую тенденцию вниз либо изменить ее полностью, направив от нижней части в верхнюю область рынка.

Эти два исключения из стандартных правил по использованию защитных остановок в районе сигнальных вершин и оснований, которые предполагают размещение их непосредственно чуть выше вершины колебания и чуть ниже основания колебания, разработаны для настырных трейдеров, которые хотят зафиксировать прибыль еще до того, как рынок определит весь свой будущий путь. Нужно отметить, что хотя при выполнении этих остановок изменения в тенденции могут и не происходить, но очень часто инициация правил расстановки стоп-ордеров, сама по себе, служит важным индикатором возникновения изменений в тенденции в ближайшем будущем. Эти стопы также очень эффективны при активной и быстротекущей торговле, когда рынок образует несколько больших колебаний за небольшой период времени.

ДРУГИЕ ВАЖНЫЕ ФОРМАЦИИ

В дополнение к формациям сигнальной вершины и сигнального основания, очень часто рынок демонстрирует предстоящее изменение в тенденции путем закрытия на или возле максимума или минимума.

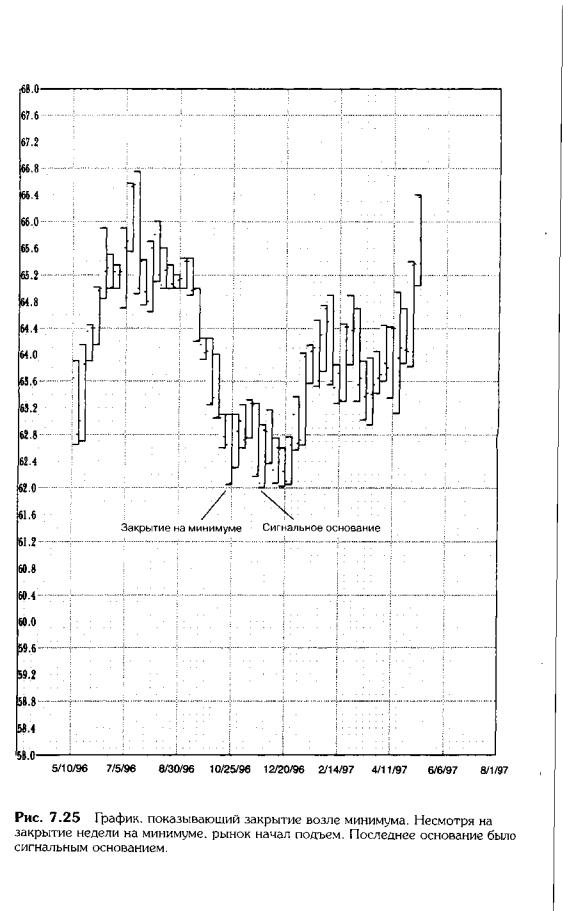

Закрытие возле минимума

Вслед за длительным движением вниз с точки зрения цены и времени, либо, когда рынок торгуется около исторически низкого уровня, у него всегда будет наблюдаться расширенный диапазон ценового бара вниз, что приведет к закрытию на минимуме либо в пределах одного или двух ценовых изменений от минимальной цены (рис. 7.25). В следующем периоде рынок может открыться выше и никогда уже не будет торговаться ниже закрытия минимума предыдущего и этого дня.

Это рыночное действие не изменит тенденцию, но оно является сильным признаком того, что рынок готовится к изменению в направлении развития тенденции или строит зону поддержки.

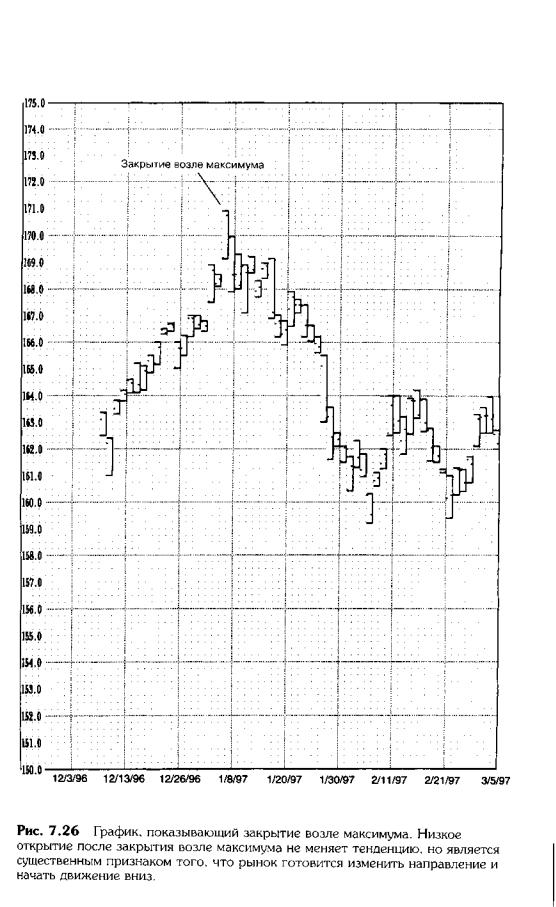

Закрытие возле максимума

Вслед за длительным движением вверх с точки зрения цены и времени либо, когда рынок торгуется возле исторически высокого уровня, у него всегда будет расширенный ценовой диапазон бара вверх, что приведет к закрытию на максимуме либо в пределах одной или двух ценовых единиц колебания от максимума (рис. 7.26). В последующий период рынок откроется ниже, и, возможно, никогда уже не будет торговаться выше закрытия предыдущего дня и максимума текущего дня.

Это рыночное действие не изменит тенденцию, но послужит сильным признаком того, что рынок готовится к изменению в направлении разви-

142 ИСКЛЮЧЕНИЕ ИЗ ПРАВИЛ ДЛЯ ИНДИКАТОРА ТЕНДЕНЦИЙ

ДРУГИЕ ВАЖНЫЕ ФОРМАЦИИ 143

144 ИСКЛЮЧЕНИЕ ИЗ ПРАВИЛ ДЛЯ ИНДИКАТОРА ТЕНДЕНЦИЙ

тия тенденции или строит зону сопротивления. Эти формации вершин заслуживают внимания, поскольку выдают достоверный и точный прогноз.

ЗАКЛЮЧЕНИЕ

Многие трейдеры мечтают о системах, доводящих до автоматизма торговлю в тенденции. Некоторые обстоятельства помогают трейдеру извлечь максимальную прибыль от торговли и уменьшить риск до минимума. Полагаю, что это и есть исключения из правил по индикатору тенденции. Поглощенный искусством торговли исключительно на индикаторе тенденции, трейдер должен осознать, что успешная торговля включает в себя также и создание стратегических шагов. Способность к распознаванию определенных сигналов, таких как двойная вершина или двойное основание, длительное движение в цене, равновесие колебаний, сигнальная вершина или сигнальное основание, серьезно помогает трейдеру определить предстоящие изменения в тенденции еще до того, как активизируется индикатор тенденции.

На этом заканчивается глава о графических моделях, являющихся исключениями из правил по графику колебаний. Изучая как график, так и исключения, обратите особое внимание на то, что сигнальные вершины и сигнальные основания появляются, в большинстве своем, как главные вершины и основания.